목차

1. 들어가며

2. 봄은 온다

2-1. 경기: 연착륙, 성공적

2-2. 금리: 고금리 국면 지속, 그러나 하반기 인하 기대감 유효

2-3. 시장 고유 재료: 단발성 호재와 구조적 모멘텀의 퍼펙트 스톰

3. 규제 현황도 차츰 호의적으로 변해가고 있어, 기회 존재

3-1. 해외 규제 현황: 가상자산의 본격적인 법제화를 통해 기대되는 사업 기회 확대

3-2. 국내 규제 현황: 가상자산의 제도권 편입의 첫 걸음 떼나

3-3. 고진감래(苦盡甘來)

4. 눈부신 속도로 발전하고 있는 블록체인 인프라

4-1. 코스모스 그리던 앱체인 비전, 이더리움 롤업 생태계서 실현 중

4-2. Alt-L1s, 확장성과 개발 편의성을 중심으로 PMF 발견할 것

5. 핵심 인프라 위에 주요 서비스들의 등장, 내년부터 어돕션은 가시화될 것

5-1. Gaming: 내년은 왠지 다를 것 같아요!

5-2. DeFi: TradFi와의 경계를 부수다

5-3. NFT: 단순 PFP를 넘어 기존 사업 모델을 개선 및 확장할 수 있는 수단으로 발전

6. 맺으며

1. 들어가며

“Winner Winner, Chicken Dinner.” 배틀그라운드(Battleground) 게임에서 우승한 플레이어에게 하사되는 축하 문구다. 고된 전투를 거쳐 끝까지 살아남은 이들에게 전하는 메시지이자, 긴 침체기를 거쳐 또 한번의 도약을 앞두고 있는 가상자산 시장 참여자들에게 쟁글 리서치팀이 전달하고 싶은 메시지이기도 하다.

지난해와 달리 금번 연간 전망 리포트에서는 가상자산 빌더 및 투자자들에게 긍정적인 메시지를 전달할 수 있게 되어서 기쁘다. 올 한해 가상자산 시장은 당사가 지난해 발간한 ‘2023 Crypto Outlook: Antifragile’ 리포트에서 전망했듯 다양한 내외생적인 요인들로 인해 춥고 긴 겨울을 보냈다면, 내년에는 초봄을 맞이할 수 있을 것으로 내다본다.

거시 경제적인 관점에서 미국 경기는 연착륙할 것이며, 연준이 하반기부터 금리 인하에 들어가며 시장에 유동성을 재주입할 것으로 예상한다. 이러한 가운데 비트코인 현물 ETF 승인, 반감기 등 단발성 호재에 법제화 논의 진전, 달러 패권 약화 등 구조적 모멘텀이 가세하며 기관투자자를 중심으로 가상자산 시장에 신규 자금이 유입될 것으로 평가한다. 블록체인 인프라가 눈부신 발전을 이루고 그 위에 콘텐츠 및 서비스들이 끊임없이 출시되는 등 펀더멘탈 또한 유의미하게 성장하며 바닥을 다져줄 것이다. 올 4분기를 기점으로 여러 기대감에 힘입어 가상자산 시장은 점화(点火)했는데, 내년도 이와 같은 추세는 쉽게 꺾이지 않을 것으로 전망한다.

지난해와 마찬가지로 올해 연간 전망 리포트도 내용을 알차게 준비하고자 노력했다. 즐겁게 읽어주었으면 하는 바람이다.

2. 매크로: 봄은 온다

당사는 2023년 연간전망을 통해 (1)인프라 발전에 따른 투자 접근성 개선 (2)가상자산 유틸리티 증가 (3)변동성 완화로 인해 기관투자자들이 가상자산 시장에 대한 투자를 확대해 나가고 있다고 언급한 바 있다. 나아가 이로 인해 대표 가상자산인 비트코인이 부동산, 하이일드채, 나스닥과 같은 위험자산들과의 상관관계가 높아지고 있는 점을 주목했다.

올해 역시 위 3가지 트렌드가 유효한 가운데, 최근 블랙록을 필두로 다수의 비트코인 현물 ETF 승인이 점점 유력해지며 가상자산 시장으로의 기관 자금 유입세는 더욱 늘어나고 있다. 이와 동시에 비트코인과 위험자산과의 상관관계는 2년래 최저치를 기록하고 있는데, 비트코인이 단순 “금융자산”을 넘어 본격적으로 독립적인 자산군으로 자리매김하고 있다는 증거이다.

지금까지 기관투자자들이 비트코인을 위험자산이자 포트폴리오 부스터로 간주했다면, 점차 법정 통화의 대안책이자 전통 금융 시스템과 연결고리가 없는 독자적인 자산으로 활용하기 시작할 것으로 보인다. 향후 비트코인 및 가상자산 시장의 가격 움직임에 있어 전반적인 투자심리를 좌우하는 경제 성장률, 금리와 같은 거시 경제적인 요인이 여전히 중요하겠지만 가상자산 시장 고유한 역학 관계 또한 주요하게 작용할 것이다.

당사는 내년 미국 경기가 성공적으로 연착륙하며, 하반기부터 연준이 금리인하에 들어갈 수 있을 것으로 판단한다. 이에 따라 가상자산에 대한 투자심리가 살아나는 가운데, 비트코인 반감기, 현물 ETF 승인과 같은 단발적 호재와 더불어 미국의 재정 건정성 훼손, 연준 통화 정책의 불확실성 증폭 등 달러 패권을 약화시키는 구조적 요인들이 조금씩 주목받을 것으로 예상한다. 2년전 여러가지 사건사고를 겪으며 급랭해진 가상자산 시장에 조금씩 온기가 돌아오며, 2024년은 조심스럽지만 또 한번의 불 마켓(Bull Market)을 위한 초석이 마련될 한 해가 될 것으로 전망한다.

2-1. 경기: 연착륙, 성공적

2024년 미국 경제 성장률 둔화는 있겠으나, 경기 침체를 빗겨갈 것으로 보인다. 국가 총생산은 소비(68%), 투자(17%), 정부 지출(17%), 순수출(-2%; 미국은 순수입국으로 GDP 기여도가 (-)이며 GDP 내 차지하는 비중이 크지 않은 만큼 상수로 간주)의 합계로 볼 수 있는데 (Bureau of Economic Analysis, 2023년 7월 기준), 성장을 가속화할 만한 재료는 요원한 상황이다. 하지만, 당사는 아래와 같은 이유로 소비, 투자, 정부 지출이 양호한 수준을 유지하며 미국 경기가 연착륙할 수 있을 것으로 전망한다.

2-1-1. 소비: 주거비 안정화 및 실질 소득 개선에 기반한 견조한 소비 전망

미국 실업률은 3.9%로 최근 들어 소폭 반등하는 모습을 보이고 있지만, 완전고용(3% 수준)에 가까운 상태를 유지하고 있다. 미 노동통계국 (Bureau of Labor Statistics)에 따르면 미국 내 실업자 수와 일자리 공석 간 격차는 3백만개에 달해, 여전히 수요가 공급 대비 높은 상황이다.

미국 내 경제활동 참여율(Labor Force Participation)이 감소한 탓이 큰데, 당사는 이를 구조적인 트렌드로 판단하고 있다. 파월 의장 역시 지난해말 연준 성명을 통해 미국 경제가 “구조적 노동력 부족(Structural Labor Shortage)”을 겪고 있다고 밝힌 바 있다. 특히, 팬데믹 이후 조기 은퇴하는 55세 이상 성인 비중은 2019년 3분기 48.1%에서 2021년 3분기 50.3%로 증가했는데 이 중 상당수가 팬데믹 이후 자산 가격 급등에 따른 재산 증식, 리파이낸싱을 통한 모기지 금리 부담 완화 등의 수혜를 입은 이들이다. 충분한 자산을 확보한 만큼 다시 노동시장에 참여할 가능성은 낮을 것으로 판단한다.

이러한 구조적 변화를 바탕으로 노동자의 임금 협상력이 높아진 점과 임금의 경직성을 감안하면 임금 상승률은 현재 수준을 유지할 것으로 보인다. 최근 들어 주거비, 에너지 등 다양한 품목에 걸쳐 물가가 안정화되고 있어 실질임금 및 구매력은 더욱 탄력을 받을 것으로 보인다. 지난 2년간의 높은 임금상승률은 이를 상회하는 물가상승률에 의해 희석되며 실질 구매력이 크게 상승하지 못한 것과는 대조된다 (그림 1).

또한 주거비의 안정화에 주목한다. 주거비는 CPI 바스켓의 약 1/3을 차지하는 항목으로 미국 가계소비 중 가장 큰 비중을 차지한다. 소비가 견조히 유지되기 위해서는 안정적인 주거비가 뒷받침되어야 한다는 뜻이다. 주거비가 가계소비에 영향을 미치는 경로는 대표적으로 하기 2가지를 꼽을 수 있다:

- 모기지 금리 (Mortgage Rate): 낮은 모기지 금리로 이자 비용 감소 따른 소비지출 증대

- 자산효과 (Wealth Effect): 부동산의 실질가치 상승에 따른 소비지출 증대

먼저, 주택 보유자 입장에서는 (1)리파이낸싱을 통한 낮은 모기지 이자부담 (2)제한적인 주택 가격 하락세 두 가지가 충족되며 주거비 부담이 크게 완화된 상황이다.

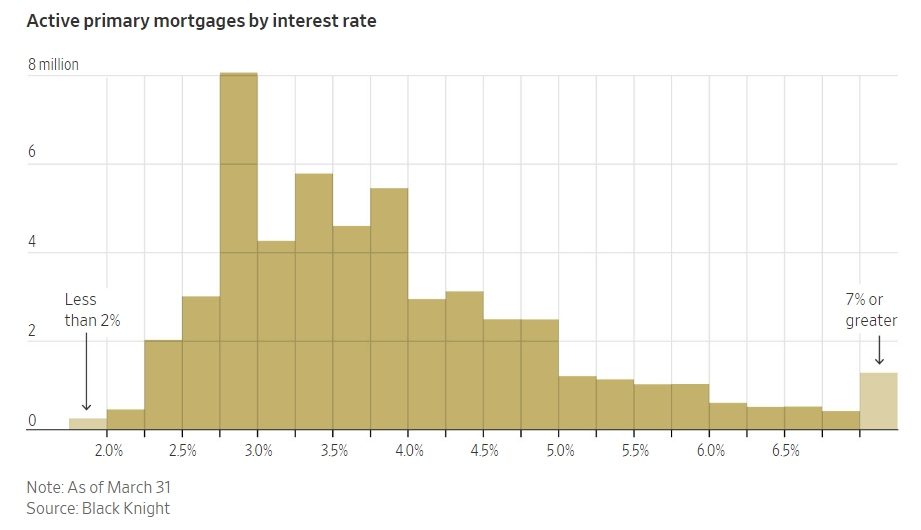

모기지 이자부담은 크지 않다. 2020-2021년의 저금리 국면에서 리파이낸싱을 통해 이자 부담을 크게 덜어낸 주택 보유자들이 많기 때문이다. 주택담보대출 데이터 업체인 Black Knight에 따르면 올 1분기말 기준 전체 모기지 중 약 2/3가 4% 미만의 금리로 (그림 2), 약 73%가 30년 만기 고정금리로 설정되어 있다. 대다수의 주택 보유자들이 사실상 최저금리로 장기 모기지를 이미 확보해 놓은 셈이다.

그림2: 전미(全美) 모기지 금리 분포도

주택 가격 또한 하락세가 제한적인 것으로 판단한다 (그림 3). 금리인상으로 모기지 금리가 급격히 상승하며 수요가 크게 위축되었지만, 공급 역시 덩달아 크게 감소했기 때문이다. 앞서 살펴보았듯이 미국 내 전체 모기지의 대부분이 4% 미만의 30년 고정금리로 설정되어 있다. 이를 포기하고 거의 8%대에 육박하는 고금리로 모기지를 재설정해 가면서까지 주택을 판매하고자 하는 이들은 대단히 적을 것이다. 뿐만 아니라 팬데믹 당시 재택근무가 도입되며 도심을 벗어나 교외에 재정착한 인구가 많은데, 대다수 기업들이 여전히 재택근무 체제를 유지하고 있는 만큼 이들이 다른 곳으로 이동할 유인도 크게 없는 형국이다.

반대로 주택 미보유자 입장에서는 임대료가 가라앉으며 주거비 부담이 완화되고 있다. 전미 임대료 상승률은 22년 중반 이후 가라앉고 있는데, 올 하반기 들어는 평상시보다 낮은 수요, 재고 증가 등으로 인해 6개월 연속 1%를 밑돌며 빠르게 감소하고 있는 추세이다.

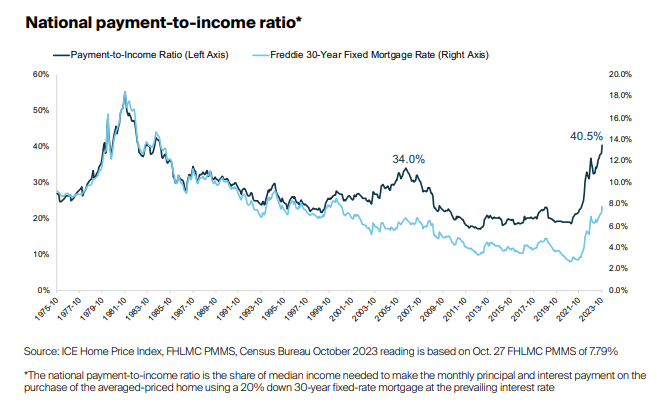

나아가 부담스러워진 모기지 금리로 인해 자택 구매에 대한 유인이 크게 없는 상황이다. 미 연방주택금융저당회사 (FHLMC: Federal Home Loan Mortgage Corporation)에 따르면, 10월말 기준 30년 만기 고정금리는 7.79%로 중위 가격의 주택 구입을 위해 구매자가 월간 부담해야 할 원금 및 이자 비용은 2,500달러를 초과했다. 미국 중위 가구 소득의 40% 달하는 금액으로, 지난해 동월 대비 2배 가량 증가했으며 1984년 이래 가장 높은 수치이다 (그림 5). 상황이 이렇다 보니 오히려 주거비를 제외한 상품 및 서비스에 대한 소비를 늘려나가고 있는 것으로 추정된다.

그림 5: 전미(全美) 소득 대비 원금/이자부담 비율

물론, 올해와 같은 폭발적인 소비 주도 성장이 이어질 것이라는 것은 아니다. 다만, 실질소득 개선 및 주거비 여건의 안정세를 기반으로 소비활동이 평년 수준을 이어가며 연착륙을 도울 것으로 전망한다.

※ 리스크: 초과저축 소진

팬데믹 당시 축적되었던 미 가계의 초과저축은 리오프닝 이후 꾸준히 감소세를 이어 왔다. 2020 - 2021년 재택확산에 따른 가구, 차량과 같은 내구재 수요 증가, 2022 - 2023년 리오프닝에 따른 외식, 여행과 같은 서비스 수요 증가가 소비를 견인했지만 재료가 모두 소진된 만큼 내년 폭발적인 소비확장을 기대하기는 힘들다.

2-1-2. 투자: 제조업 재고 재비축 및 리쇼어링은 투자활동을 촉진

팬데믹 기간 동안 재택근무 도입, 이에 따른 주거지 이동 등으로 인해 제조업 경기는 초기에 급격한 수요 증가를 경험하였으나, 리오프닝 이후 둔화되기 시작했으며 현재까지 침체 국면에 위치하고 있다. 하지만, 이는 이연수요로 인해 과열되었던 제조업 경기가 정상화되는 과정이며 저점은 통과했다고 판단한다.

먼저, 현재 미국 ISM 제조업 재고지수가 팬데믹 직후 레벨을 하회하고 있다. 공급망 차질의 잔존 효과, 노동력 부족 현상 및 예고된 경기침체가 맞물리며 생산활동은 보수적으로 이어져 온 반면, 소비가 예상외로 견조히 유지되며 재고가 빠르게 소진된 탓으로 보인다. 앞서 언급한 대로 가계 소비가 급격히 꺾이지 않는다면, 제조업 재비축 사이클(Restocking Cycle)이 전반적인 위축의 강도를 희석시킬 만한 경제활동은 촉진시킬 수 있을 것으로 판단한다.

나아가, 많은 글로벌 기업들 사이 생산거점을 다시 자국으로 옮겨 오는 “리쇼어링(Re-Shoring)” 움직임이 일종의 구조적인 트렌드로 자리잡으며 신규 인프라 구축의 필요성을 부각시키고 있다. Bank of America에 따르면 올 1분기 S&P 500 기업들의 실적 발표문에서 "Re-Shoring"에 대한 언급은 전년 동기 대비 128% 증가했는데, 이는 올 한해 자본시장의 최대 화두였던 "AI"에 대한 언급보다 높은 수준의 증가율이다. 당사는 미국 내 리쇼어링 무드가 제조업 경기 반등의 모멘텀으로 유효히 작용할 것으로 판단하고 있다.

코로나 팬데믹 당시 글로벌 공급망 차질은 기업들에게 가장 큰 리스크로 부상했다. 해외 생산 네트워크에 대한 의존도가 높아지면서 팬데믹으로 인한 국경 폐쇄 및 운송 중단과 같은 예상치 못한 상황들이 발생했고, 이를 계기로 많은 기업들이 안정적이고 신속한 공급망을 확보하고자 생산기지를 자국 내로 이전하려는 경향이 높아졌다.

최근의 러시아-우크라이나 전쟁, 이스라엘-팔레스타인 전쟁, 나아가 중국-대만 간의 갈등은 지정학적 리스크를 더욱 고조시키고 있다. 이렇듯 글로벌 정세에 민감한 해외 공급망에 대한 의존도를 줄이고자 하는 기업들이 늘어나며 리쇼어링 트렌드는 더욱 강화될 것으로 보인다.

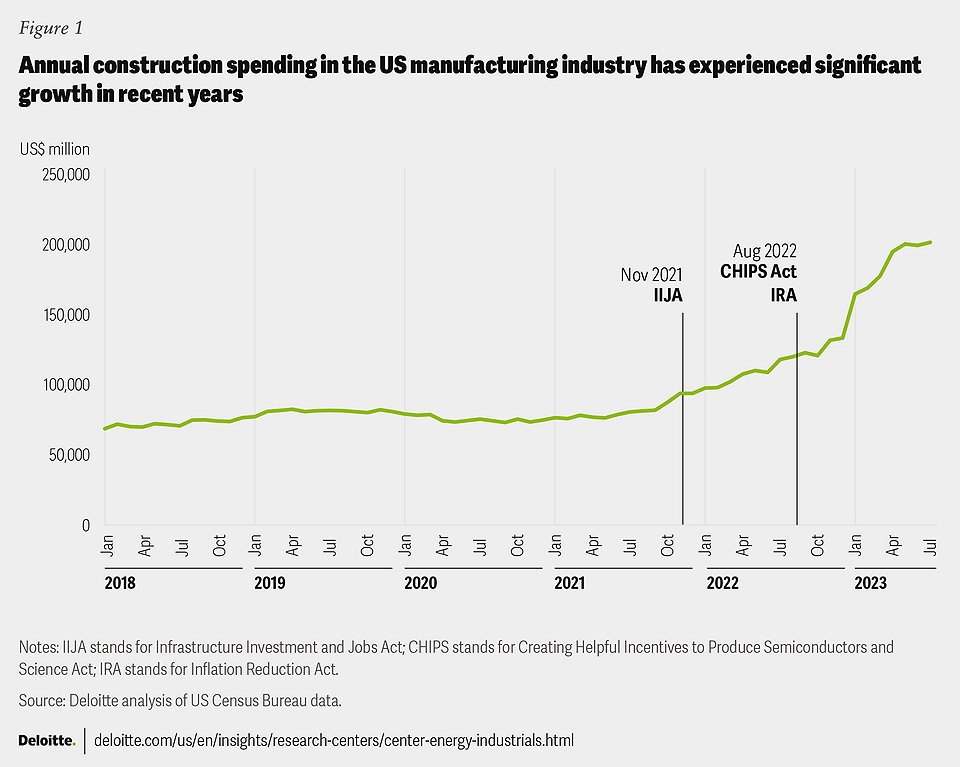

미국의 경우, 바이든 행정부의 IIJA(Infrastructure Investment and Jobs Act), CHIPS(Creating Helpful Incentives to Produce Semiconductors), IRA(Inflation Reduction Act) 법안 등을 통한 정책적 지원이 리쇼어링에 대한 인센티브를 제공하고 있다. 딜로이트에 의하면, IRA 통과 이후 총 880억달러 규모에 달하는 200개의 신규 친환경 제조업 건설안이 발표되었으며, 잠재적으로 75,000개 이상의 새로운 일자리를 창출할 것으로 예상되고 있다. 실제 IIJA, CHIPS 및 IRA 3종의 법안 통과 이후 제조업 건설 지출은 크게 증가했다 (그림 7). 연간 제조업 관련 건설 지출은 올 7월 기준 2,010억 달러로 전년 대비 70% 증가해, 제조업 경기 반등을 위한 발판을 마련하고 있다.

그림 7: 제조업 건설 투자 규모

※ 리스크: 금리부담 및 친환경 투자 부진

금리가 상승할 수록 자본의 한계효율의 곡선을 따라 투자는 감소한다. 기업의 최소 자본조달 비용, 즉 기준금리가 5.5%에 달하기 때문에 이를 상회하는 수익률을 기대할 수 있는 상황이 아니라면 투자 결정에 있어 소극적일 수밖에 없다. 내년 투자 활동을 제약하는 요인이 될 수 있다.

또한 팬데믹을 기점으로 급부상한 친환경 소비트렌드에 대한 관심 및 유관 투자가 빠른 속도로 시들고 있다. 전기차 수요가 기대에 못 미치며 주요 자동차 제조업체들은 생산 계획을 축소하는 대신 자사주 바이백을 단행하고 있으며, 해상 풍력 개발업체들은 연이어 프로젝트들을 철회하고 있다. 이를 대변하듯 S&P 글로벌 청정 에너지 인덱스(S&P Global Clean Energy Index)는 부진한 성과를 이어가고 있으며, 올해에만 30% 하락했다 (그림 8).

2-1-3. 정부 지출: 대선을 앞두고 재정지출을 크게 줄이기 어려울 것으로 예상

내년 11월에는 미국 대선이 예정되어 있다. 지난 10번의 미 대선 결과를 복기해 보면, 대선이 치뤄지는 해의 GDP 성장률이 전년의 성장률을 하회했을 경우 항상 집권 정당에 대한 교체가 이루어졌다 (2000, 2008 2016, 2020년) (테이블 1). 대선 유권자들이 경기에 굉장히 민감히 반응한다는 뜻이며, 바이든 행정부 입장에서는 나홀로 독주 중인 미국의 경제 성장 추세를 내년 말까지는 유지하고 싶어할 것이다.

최근 이스라엘-팔레스타인 전쟁 발발로 중동 외교 실패에 대한 비난이 쏟아지며 미국 내 사회 갈등으로까지 번지고 있는 상황이기 때문에 유권자들의 시선을 최대한 경제로 돌리는 전략을 택할 것으로 보인다. 그런 만큼, 바이든 행정부가 내년에 재정 지출을 축소하기는 쉽지 않을 것으로 판단한다.

※ 리스크: 재정 건전성에 대한 우려

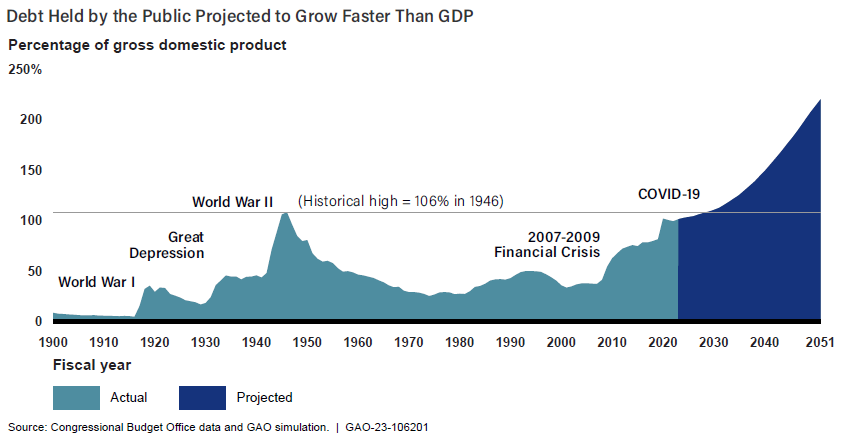

미 재무부에 따르면 2023년 미국의 재정적자는 1.7조달러이다. 통상적으로 재정적자가 발생하더라도, 재정 확장을 통한 GDP 성장 및 세수 확대가 이루어질 수 있다면 적자가 지속가능한 것으로 판단하는데 미국의 경우 아슬아슬한 상황이다. 미 연방정부의 총 부채 규모는 33조달러로, GDP의 123%에 육박한 데에다가 올해부터 만기가 도래하는 부채에 대해서는 고금리로 채권 발행을 해야 하기 때문에 미 연방정부의 입장에서 재정 지출을 확대하기에는 이자 부담이 너무 큰 상황이다. 상징적인 의미가 크긴 하지만 올 8월에 Fitch가 미국의 신용 등급을 강등한 것도 재정 정책의 지속불가능성에 대한 우려를 반영한 것으로 보인다.

그럼에도 금융 시장 내 경기 연착륙에 대한 전망이 확산되고 있는 가운데, 대표적인 투자심리에 대한 바로미터로 볼 수 있는 미국 주가지수는 상승세를 이어가고 있다. S&P500 지수는 지난해 3월 이후 최고치를 경신했고, 나스닥 지수 역시 올해 7월 이후 최고치를 새로 썼다. 시장참여자들의 향후 주식 시장 변동성에 대한 기대감을 나타내는 척도이자, 흔히 공포 지수라고 불리는 VIX 지수 역시 연중 최저치를 기록하며 미국 경제에 대한 전반적인 낙관론을 대변하고 있다.

2-2. 금리: 고금리 국면 지속, 그러나 하반기 인하 기대감 유효

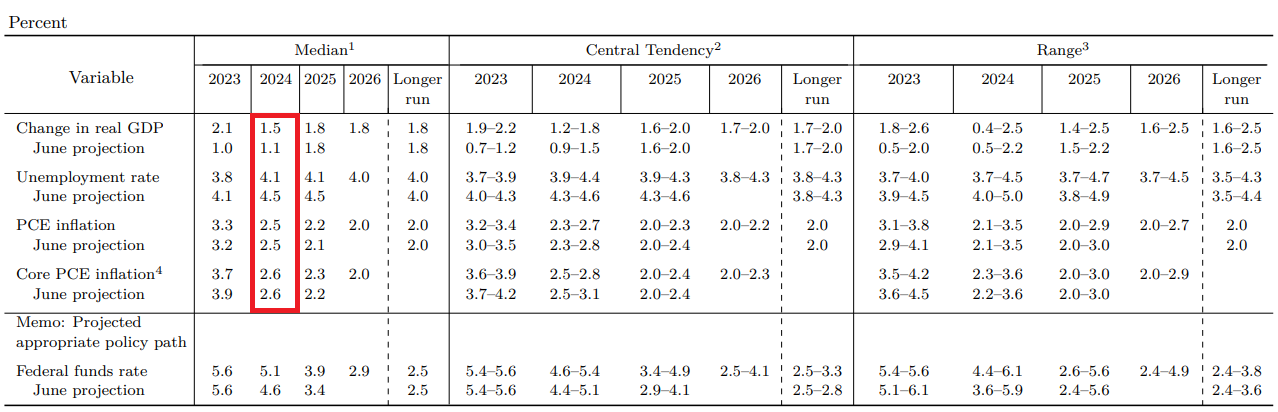

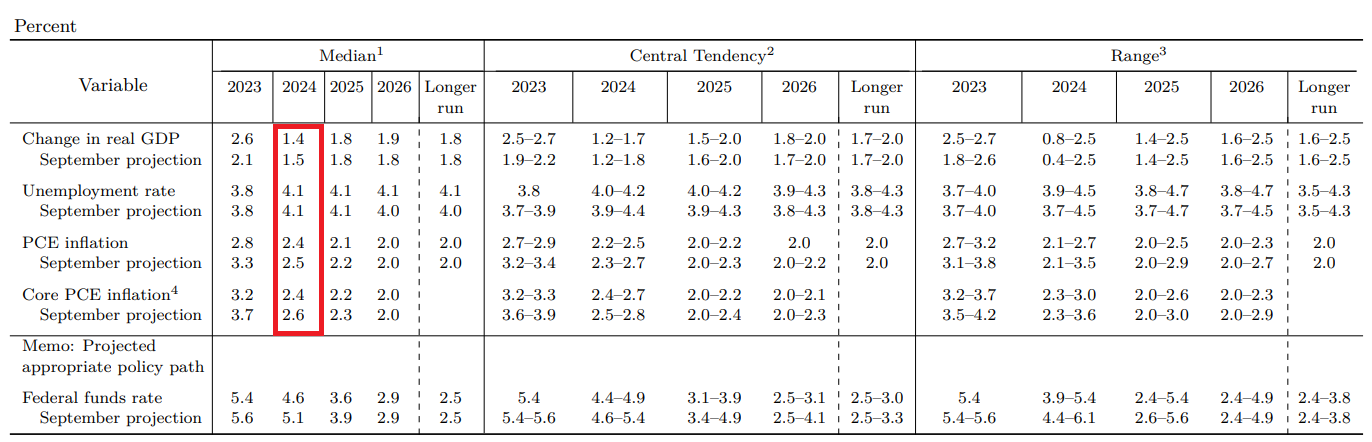

연준은 9월 경기 전망 요약(Summary of Economic Projections)을 통해 2024년 GDP 성장률은 상향조정, 실업률은 하향 조정한 바 있다. 12월 FOMC를 통해 내년 성장률을 소폭 하향조정하기는 했지만 미국 경기의 연착륙을 가정하고 있다는 뜻이며, 이러한 시나리오 하에서 경기 부양을 위한 급진적인 금리 인하를 기대하기는 힘들기 때문에, 고금리 국면(Higher for Longer)이 지속될 것이다. 다만, 하반기 인하 기대감은 유효하다는 판단이다 (그림 9).

그림 9: 연준 9월(상단), 12월(하단) 경기 전망 요약표

과도한 금리인하에 대한 기대감은 조심할 필요 있다. 12월 FOMC를 통해 파월 의장은 “불필요하게 금리를 높은 수준으로 유지했을 때의 리스크를 인지하고 있으며, 주의를 하겠다.”라며 금리인하 가능성을 시사했다. 그러나 결국 연준의 궁극적인 목표는 경기 부양이 아닌 물가 및 고용 안정화 (부양이 아닌 안정화)에 있다.

먼저, 인플레이션은 내려앉고 있다. 지난 11월 중순 발표된 10월 미국 CPI는 MoM 0%, YoY 3.2%로 완연한 하락궤도에 들어선 것으로 보인다. 고질적인 물가상승 동인으로 작용한 서비스 물가는 노동시장 경색이 조금씩 완화되며 가라앉고 있다. 주거물가 상승률 역시 임대료 하락으로 둔화되고 있다. 내구재를 중심으로 한 상품 물가의 경우 디스인플레이션(가격 상승률 둔화)을 넘어 디플레이션(가격 하락)까지 관찰되고 있다고 최근 Wall Street Journal에서 보도한 바 있다. 그럼에도 불구하고, 경기 연착륙 및 4%를 하회하는 실업률을 감안하면 인플레이션은 2024년 말쯤 기준 2% 중반대에 안착할 것이며, 내년 중 연준의 목표물가인 2%를 완전히 달성하기는 어려울 것으로 보인다.

고용 측면에서 미국은 구조적인 노동 인구 감소 및 경기 연착륙에 기인해 내년 소폭이나마 일자리가 증가하며, 실업률 상승률은 완만한 수준으로 제약될 것이다.

연착륙 시나리오 하 연준은 12월 점도표를 통해 시사한 바와 같이 3차례 (2024년 하반기부터) 금리인하에 들어갈 것으로 판단한다. 금리는 여전히 4% 중반대의 "제약적인 수준"을 유지하겠지만, 미국 경제의 골디락스 달성과 함께 시장에 유동성이 재차 주입된다는 측면에서 투자심리가 되살아나기 위한 발판은 충분히 마련될 것이라는 평가다.

2-3. 시장 고유 재료: 단발성 호재와 구조적 모멘텀의 퍼펙트 스톰

거시경제적인 관점에서 투자심리가 크게 훼손되지 않을 것으로 예측되는 가운데, 내년 가상자산 시장의 트리거로 작용할 만한 재료들은 충분히 많다.

서론에서 밝혔듯이 가상자산 시장은 독자적인 금융자산으로 자리매김하기 위한 초입기에 있다. 그만큼 시장 내생변수가 유효히 작용할 것이란 뜻이며, 나아가 시장참여자들이 탈중앙성, 검열저항성과 같은 가상자산의 고유한 특징에 주목하며 단순 투기자산을 넘어 법정 통화에 대한 대체재로써 가상자산에 대한 투자를 진지하게 검토하기 시작할 것으로 전망한다.

2-3-1. 단발성 호재

A. 비트코인 현물 ETF 승인

블랙록의 비트코인 현물 ETF 신청서에 대한 SEC의 최종 답변 기한이 내년 1월로 예정되어 있어, 1Q24 내 최종 승인이 점쳐지고 있는 분위기다. 지난 10월 워싱턴 순회항소법원이 SEC가 Grayscale의 현물 비트코인 ETF 신청안을 거부한 건에 대해 사실상 취소를 명령하면서 소송을 종결한 바 있어, 타 운용사들의 비트코인 현물 ETF 승인을 불허할 근거가 크게 약화되었다. 2000년대 금(SPDR Gold Trust; 2004년), 원유(United States Oil Fund; 2006년), 신흥국 채권(iShares J.P. Morgan USD EM Bond ETF; 2007년) 등 다양한 주식 외 자산군에 대한 ETF가 상장되었지만, 금번 비트코인 현물 ETF 승인은 20년 미만의 신생 자산군이 ETF화되며 금융자산으로 인정받는 기념비적인 사건이 될 것으로 평가한다. 비트코인 투자에 대한 접근성이 크게 개선될 전망이다.

먼저, 비트코인 ETF는 SEC와 같은 금융당국의 규제를 받기 때문에, 기관투자자가 별도 프라이빗 키를 보유하지 않아도 되며 자산운용사가 가상자산 거래소와 감시공유계약(Surveillance Sharing Agreement)를 맺기 때문에 해킹이나 도난에 대한 리스크가 현저히 줄어들게 된다. 실무적인 부담이 크게 완화될 것이다.

뿐만 아니라 가상자산에 대한 투자가 제한되어 있는 개인 퇴직 연금 계정(IRA) 및 기업 연금 계정(401K)이 ETF를 경유해 비트코인 익스포져를 가져갈 수 있게 된다. 미국 내 IRA, 401K 자금의 총 규모는 약 22조달러로 포트폴리오 내 비중을 0.5%만 할애한다고 가정하더라도 1,000억달러의 자금 유입을 예상할 수 있다. 현재 비트코인의 시가총액은 약 8,000억달러인 점을 감안하면 적잖은 상방압력을 기대할 수 있다.

B. 반감기

비트코인이 최초 발행된 이래 2012, 2016, 2020년 총 3차례의 반감기가 있었다. 반감기란 비트코인의 프로토콜에 내재되어 있는 코드에 따라 채굴에 대한 보상이 절반으로 줄어드는 것을 뜻하며, 공급이 축소됨에 따라 자연스럽게 가격 상승을 유도하게 된다 (테이블 2).

과거 3차례의 반감기를 회기해 보면 공급 감소에 따라 가격이 상승한 바 있다. 다만, 2024년에 예정되어 있는 반감기의 경우 줄어드는 채굴 보상이 3.125개로 과거 반감기 대비 축소 수량이 절대적으로 적다. 그런 만큼 공급량 감소로 인한 실질적인 가격 상승을 기대하기는 힘들다.

다만, 역사적으로 반감기마다 가격이 상승해온 점과 현물 ETF 승인, 금리 인하 기대감 등이 겹치며 가상자산 시장의 자금유입 촉매제로 작용할 것으로 평가한다.

2-3-2. 구조적 모멘텀

A. 전통 금융체계 내 자금 중앙집권화

2008년 금융위기 이후 연준이 처음으로 양적완화를 도입한 이후 지난 14년간 저금리 환경이 지속되며, 막대한 유동성이 시장으로 주입되었지만 소수의 대형기관으로 자금이 비대칭적으로 쏠리고 있는 추세다. 미국 내 상업은행 수 및 보유자금 규모를 살펴보면 2005년 1,563개/8USDt에서 2023년 2,116개/22USDt로 은행의 갯수, 보유자금 모두 크게 늘었다. 은행당 평균 보유자금으로 환산해보면 2005년 5USDb에서 2023년 10USDb로 약 2배 가량 증가했는데, 상위 3개 은행(2023년 기준 JP Morgan Chase, Bank of America, Citibank)의 경우 평균 보유자금 규모가 934USDb에서 2.5USDt로 거의 3배 가까이 불어났다 (그림 10).

대형 금융기관으로의 자금 쏠림 현상은 올초 이후 더욱 가속화될 전망이다. 지난해부터 연준이 강도 높은 금리 인상을 단행하며, 장기채 포지션을 과도하게 확대한 Silicon Valley Bank (SVB)와 같은 중형급 은행들이 줄줄이 파산했는데, 이는 중소은행들에 대한 신뢰를 크게 훼손시켰다. 그 결과 많은 개인 및 기관 자금이 중소 은행으로부터 이탈해 대형 금융기관으로 이동했으며, 그 트렌드는 계속될 것으로 보인다. SVB 파산 당시 Financial Times는 “JP Morgan Chase, Citi를 비롯한 대형 금융기관들의 경영진들은 10여 년 만에 가장 큰 예금 이동을 맞이하고 있으며, 이를 수용하기 위해 '온보딩' 절차에 더욱 속도를 내고 있다”고 보도한 바 있다.

SVB의 파산 배경에는 미국 행정부와 중앙은행 정책간의 불협화음이 위치하고 있다. SVB가 감독기관의 감시를 벗어나 무분별한 장기채 투자를 늘릴 수 있었던 것은 2018년 트럼프 행정부가 통과시킨 Economic Growth, Regulatory Relief, and Consumer Protection Act가 Dodd-Frank Act를 철회함으로써 중소 은행에 대한 규제를 완화시켰기 때문이다. 2008년 금융위기에 대응하고자 도입된 Dodd-Frank Act는 보유자금 500억달러 이상 금융기관을 대상으로 규제를 강화했는데, 보유자금 기준을 2,500억달러로 올려잡아 SVB와 같은 중소 금융기관들이 감독망으로부터 벗어날 수 있게 된 것이다. 실제로 SVB 포트폴리오 구성내역을 살펴보면, 장기채(>5년) 비중이 단기채(<5년) 비중을 넘어서는 시점은 2018년 무렵이다 (그림 11).

그림 11: SVB 고객 예탁금 및 포트폴리오 구성

비대해진 장기채 보유고 탓에 많은 기관들의 듀레이션(이자율 변동에 대한 민감도) 리스크가 커졌지만, 연준은 행정부의 정책 변화로 인한 중소 은행들의 재무제표 변화를 충분히 파악하지 못했거나 파급 효과를 과소평가한 것으로 보인다. 주요 중소 은행들이 분열을 보이고, 뱅크런이 일자 뒤늦게 은행 기간 대출 프로그램 (BTFP; Bank Term Funding Program)을 설립하며 사태를 수습했으나 다시금 소수의 대마불사 금융기관(Too-Big-to-Fail Institutions)으로 자금을 집결키는 효과를 낳았다.

시중 유동성이 소수의 기관으로 집중될 수 있는 구조적 요인이 늘어나고 있으며, 이는 글로벌 금융 위기 당시와 같이 전체 전통 금융 시스템이 연쇄적으로 붕괴되는 체계적 위험을 키우고 있다. 이에 대한 경계심이 확산될 수록 가상자산에 대한 관심은 더욱 커질 것으로 본다. 올해 들어 중소/지방 은행 주가와 비트코인 가격이 역의 상관관계를 띄고 있는 점도 이 주장에 힘을 싣는다 (그림 12).

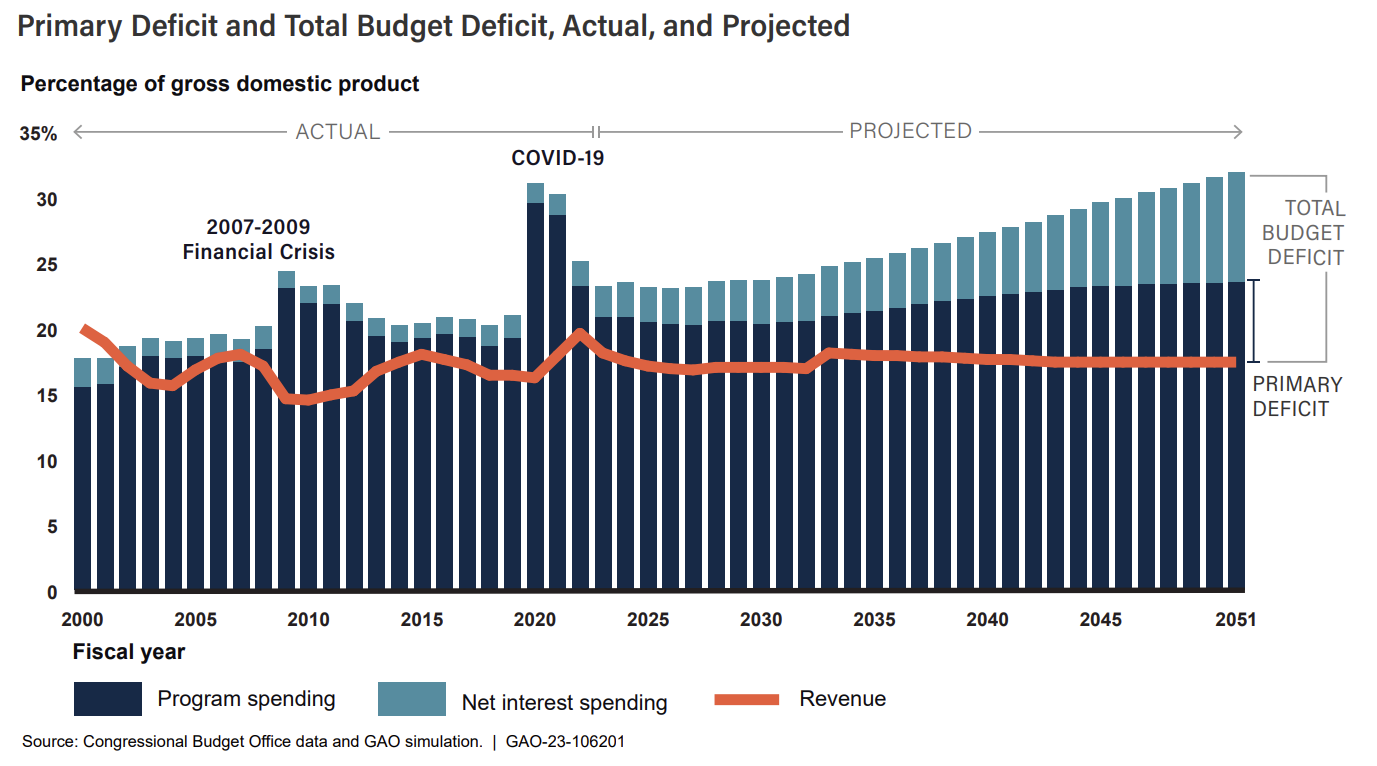

B. 미국 재정 건전성 훼손

미국 행정부와 중앙은행 정책간의 부조화는 미국의 재정 건정성 또한 훼손시키고 있다. 2020년부터 2021년까지 미 연방정부와 연준이 경기부양을 위해 합심해 재정/통화 양 측면에서 확장책을 제시했다면, 최근 연준이 나홀로 강도 높은 긴축을 단행하며 연방정부의 이자부담은 지속 불가능한 수준으로 치닫고 있다.

2021년 바이든 행정부가 가결한 사상 최대 규모의 부양책인 1.9조 달러짜리 ARP(American Rescue Plan)를 비롯해 급격히 불어난 재정 지출 탓에 미 연방정부의 부채 규모는 GDP의 97%에 육박하고 있다. ARP가 가결된 2021년까지만 하더라도 연준이 제로금리를 유지하고 있었기 때문에 연방정부는 부채를 비교적 부담없이 발행할 수 있었지만, 연준이 통화긴축에 들어가며 이자부담을 고려하지 않을 수 없는 상황이 되었다.

미국 회계감사원(U.S. Government Accountability Office)에 따르면 지난 20년간 미 연방정부의 평균 순이자 지출은 GDP 대비 1.5%에 불과했으나, 최근 들어 급격히 불어난 원금 규모와 고금리 통화정책이 지속될 것을 가정했을 때 2051년에는 8.4%로 자그마치 6.6조달러에 달할 것으로 전망하고 있다 (그림 13,14).

그림 13: 미국 GDP 대비 부채 비율

그림 14: 미국 부채 원금 및 이자 규모

앞서 살펴보았듯이 올 11월 대선이 예정되어 있는 만큼, 바이든 행정부가 재정지출 규모를 대거 줄이기는 어려운 상황이다. 미 재무부가 지난 11월 발표한 국채 발행 계획에서 10년, 30년 만기의 장기채 발행 속도를 늦추고, 대신 단기채 발행규모를 늘리겠다고 발표한 것도 재정지출은 유지하되 듀레이션을 짧게 가져가려는 전략으로 분석한다.

10월말 미국채 10년물 금리가 글로벌 금융위기 직전인 2007년 8월 이후 최고 수준으로 치솟은 것도 행정부의 부양 기조(장기채 발행 지속)와 연준의 긴축 기조(금리 인상 지속)가 상충하는 것에 대한 시장의 우려가 장기채 대량 매도로 이어진 결과이다. 이렇듯 미국의 재정, 나아가 달러 패권에 대한 우려는 대안책인 가상자산 시장의 모멘텀으로 작용할 수 있다.

C. 통화 정책 예측 가능성 하락

연준은 포워드 가이던스를 통해 금융시장에 통화 정책 방향성에 명확하고 일관된 메시지를 제공해, 시장의 기대를 형성하고 경제를 안정화하는 것을 목표로 한다. 정책 금리 방향성, 예상 지속 기간, 경기 현황에 대한 분석 등 다각도에서 의사 결정 과정에 대한 통찰력을 최대한 투명하게 전달하는 연준의 커뮤니케이션 전략은 통화 정책의 유효성에 대한 신뢰감을 심어 주는 한편, 시장이 질서 있는 대응을 할 수 있게끔 유도하는 역할을 한다. 신뢰는 시장 참여자들이 연준의 신호를 해석하고 반응하는 방식에 영향을 미치기 때문에 통화정책의 효율성에 있어서 매우 중요한 요소이다.

같은 맥락에서 연준은 지난해부터 금리를 인상하는 과정에서 인플레이션 진압을 위해 강도 높은 긴축이 필요하며, 물가 상승률이 추세적으로 가라앉고 있음에도 추가 인상에 대한 가능성을 시사하는 등 시장에 일관적으로 긴축의 메시지를 전달해 왔다. 그러나 금리인상의 파급 효과로 지방 은행들이 줄줄이 파산하며, 예상치 못한 금융시장 내 균열의 조짐이 보이자 연준은 급히 부실은행을 대상으로 유동성 공급기관인 BTFP을 신설했다. 물가 안정을 위해 시장에 일관된 긴축의 메시지를 전달하던 연준이 시장 우려에 대응하기 위해 사전에 정의된 행동 방침을 어기며 유동성을 재주입한 것이다. 연준의 전향적 지침에 대한 시장의 신뢰가 훼손되었으며, 투명하고 예측 가능한 통화 정책을 유지할 수 있는 능력에 의문이 제기될 만한 정책 결정이다.

SVB 사태를 맞아 연준이 상충되는 방침을 내리며 연준의 비일관성이 직접적으로 수면 위로 드러나긴 했지만, 연준의 신뢰도는 사실 파월 의장 취임 이후 지속적으로 의심받아 왔다. 올해 Centre for Economic Policy Research의 연구 자료는 "제롬 파월 현 의장이 개최한 기자회견 중 시장 변동성이 전임자들 대비 3배 높고, FOMC 성명에 대한 시장의 초기 반응을 되돌리는 경향이 있다"고 분석했다. 팬데믹 이전 연준의장의 기자회견은 통상적으로 FOMC 성명서에 대한 시장의 해석을 강화하는 경향을 보였으며, 기자회견 동안에도 시장은 성명서에 대한 첫 반응과 같은 방향으로 움직였다. 예컨대 시장이 FOMC 성명서를 매파적으로 해석해 주가지수가 하락했다면, 기자회견이 진행되는 동안 연준의장의 발언들이 이러한 해석을 뒷받침하며 주가지수는 추가적으로 하락했다는 것이다. 그러나 팬데믹 이후, 주식 및 채권 시장은 FOMC 성명서에 대한 초기 반응에 비해 기자회견 동안 반대 방향으로 이동하는 경향을 보였다.

지난해 이후 미국 주요 경제지표 발표에 따른 시장의 반응을 살펴보더라도, 실업률 증가와 같이 통상적으로 악재로 간주되는 발표가 이루어졌을 때에도 시장은 “연준이 경기침체에 대응하기 위해 빠른 시일 내에 피봇을 할 것이며, 이는 주가지수에 호재다”라고 해석하며 시장은 오히려 상승하는 일명 “Good is Bad & Bad is Good” 현상이 관찰되어 왔다. 연준의 정책일관성에 대한 의구심, 시장 여건에 따라 쉽게 정책변경을 해줄 것이라는 의견이 늘어나는 데에 따른 결과라고 판단한다. 통화 정책을 총괄하는 중앙 기관이 신뢰를 잃는다는 것은 곧 달러의 건전성에 대한 신뢰가 저해되고 있다는 뜻이며, 가상자산 매력도를 높이는 요인이다.

3. 규제 현황도 차츰 호의적으로 변해가고 있어, 기회 존재

올해 가상자산 시장은 규제권 도입의 가시화가 뚜렷했다는 점에서 유의미한 해였다. 특히나 해외에서 본격적으로 가상자산을 규제권으로 포용하려는 흐름이 서구권과 금융허브 역할을 하는 아시아 국가들을 중심으로 이루어졌다. 전 세계적으로 가상자산의 법제화는 아직 걸음마 단계이다. 그러나 가장 먼저 가상자산 기본법인 MiCA를 시행하는 EU를 시작으로 많은 주요 국가에서 본격적인 가상자산의 법제화를 통해 제도권 편입이 시작된 올해였고, 이를 통해 사업 기회가 확대될 것을 전망한다.

3-1. 해외 규제 현황: 가상자산의 본격적인 법제화를 통해 기대되는 사업 기회 확대

해외 주요국가들의 법제화 과정은 국내에 지대한 영향을 주기에 주의 깊게 살펴볼 의미가 있다. EU, 미국, 일본 등의 규제상황을 되돌아보며 앞으로의 방향성을 바라보는데 참고해보자.

3-1-1. EU: 가상자산 기본법인 MiCA의 시행으로 법적 안정성 확보

2020년 9월 24일 EU 집행위원회(European Commission: EC)는 가상자산에 대한 포괄적 신규 입법인 MiCA(The Markets in Crypto-Assets Regulation)를 제안했다. MiCA 법안에는 기존 규제 범위 밖의 스테이블코인 및 가상자산 서비스 제공업자에게 초점이 맞춰 설계되었다. 이를 통해 MiCA 법안은 혁신과 공정한 경쟁을 지원하고 투자자 보호와 시장 건전성 및 금융안전성을 도모하고자 했다. 2023년 5월 16일에는 EU 재무장관회의를 통해 만장일치로 MiCA 법안이 승인되었다는 소식이 주요 외신들을 통해 전달되었다. 이렇게 승인된 MiCA는 2024년 7월부터 2026년까지 단계적 도입과정을 거쳐 가상자산 시장 관리와 투자자 보호 등의 내용을 담은 세계 최초의 규제법으로써 역할하게 되었다. MiCA 제정은 FTX거래소 파산 등 일련의 사건으로 드러난 투자자 보호조치 미흡이나 AML(Anti Money Laundering) 규제 위반 사례들을 방지하고 생태계 참여자들이 적절한 보호 안에서 성장할 수 있는 기반을 마련했다는 점에서 매우 의미있다. 한편 MiCA 내용 중 가상자산 발행자와 스테이블코인에 대한 다소 엄격한 규제가 관련 사업영역의 초기 활성화를 억제할 것이라는 평이 존재한다. 그러나 타 국가 대비 안정적인 규제 환경을 바탕으로 다수의 전통 금융권 플레이어들의 진입 가능성을 열었다는 점에서 시장규모 확대에 긍정적 영향을 미칠 것이라는 점도 주목해야 한다.

주요 내용

- MiCA(Markets in Crypto-Assets)는 유럽연합(EU)의 가상자산 기본법으로 가상자산 업계 전반의 사안과 스테이블코인에 대해 포괄적으로 다루고 있는 법안

- 가상자산을 유틸리티토큰, 자산준거토큰, 전자화폐토큰 3종류로 분류: 그 중에서도 법정화폐와 페깅되어 전통 시장에 영향을 줄 가능성이 높은 스테이블코인이 포함되게 될 자산준거토큰과 전자화폐토큰을 구체적으로 정의하여 가상자산 시장의 리스크가 전통시장으로 전이되는 것을 확실하게 통제하고자 함

- 가상자산 백서 작성에 대해 엄격한 규제를 적용: 백서가 정해진 형식에 부합하지 않을 경우 규제당국으로부터 해당 자산에 대한 거래 승인 획득 불가

- MiCA는 스테이블코인이 포함되어 있는 자산준거토큰과 전자화폐토큰에 대해 이자를 제공하는 것을 금지하는 규정을 담고 있는데, 이는 더 이상 스테이블코인을 예치하였을 때 이자를 획득하기 어려워질 수 있다는 것을 의미. 다만 MiCA에서는 디파이에 대해 명확히 규정하고 있지 않기 때문에 아베나 컴파운드같은 디파이 서비스에서의 스테이블코인의 예치에까지 영향을 미칠지에 대해서는 추후에 나올 시행령 등을 지켜볼 필요가 있음

3-1-2. 미국: 거래소에 대한 규제는 강화될 것이나 규제 관할권 분리를 통한 법적 안정성 확보 기대

미국은 FTX 파산사태가 올해 실버게이트 은행과 실리콘밸리뱅크의 파산에 미치는 영향을 살펴보며 가상자산 거래소의 전통 자산시장과의 연결성을 인지했다. 또한 거래소 기반 투자자 보호의 중요성을 인식하며 현재 미국 내 사업기반을 둔 주요 거래소들을 중심으로 규제 영향력을 행사하며 제도 확립의 틀을 마련 중이다.

증권거래위원회(SEC), 상품선물거래위원회(CFTC), 미국법무부(DOJ) 등 주요 규제 당국은 크라켄, 코인베이스, 바이낸스와 같은 주요 중앙화 거래소들에 대한 기소를 진행했다.

이와 관련하여 가장 최근, 글로벌 최대 거래소인 바이낸스는 은행보안법(BS)과 국제비상경제권법(IEEPA) 위반 등의 혐의에 대해 유죄를 인정하고 43억 달러, 우리 돈 약 5조 5천억 원 상당의 벌금 납부와 CEO 창펑자오의 사임을 단행하는 등의 결단을 내려야 했다. 이러한 강력한 규제 흐름은 가상자산 시장이 SEC와 CFTC가 관할하고 있는 기존 제도로의 편입이 완료될 때까지 계속될 것으로 예상되고, 이에 대해서는 가상자산 시장을 성장을 위축시킬 것이라는 평이 존재한다.

하지만 추가적 입법 없이 거래소에 대한 기소로만 규율을 적립하는 것에 한계가 있기 때문에 미국 또한 MiCA를 기반으로 별도의 가상자산 기본법안을 마련할 가능성이 높다. 또한 미국 내에서는 주요 규제기관들의 관할권이 명확하지 않는다는 점이 꾸준히 논쟁의 요소가 되어 왔다. SEC와 CFTC가 각각의 규제를 진행해왔기 때문인데 업계에서는 일관성을 가진 법안 도입을 통해 투자자 및 산업참여자들이 안전성이 확보된 법 테두리 안에서 사업을 영위할 수 있도록 해야 한다는 입장이다.

이러한 규제기관 관할권의 불확실성은 올해 7월 통과된 거래 참여 여부에 따라 규제 적용을 명확히 하는 ‘블록체인 규제 명확성 법안(Blockchain Regulatory Certainty Act)’과 ‘21세기를 위한 금융 혁신 및 기술 법안(The Financial Innovation and Technology for the 21st Century Act)’을 통해 해소될 것으로 기대된다. ‘블록체인 규제 명확성 법안(Blockchain Regulatory Certainty Act)’ 법안에서는 사용자의 가상자산 자금을 관리하지 않는 블록체인 개발자 및 블록체인 서비스 제공업체가 금융기관으로 간주될 수 없음을 규정함으로써 블록체인 부문의 혁신과 성장을 촉진하고 불확실성을 해결하려는 노력의 일환을 보여준다. 또한 ‘21세기를 위한 금융 혁신 및 기술 법안(The Financial Innovation and Technology for the 21st Century Act)’에서는 디지털 자산을 디지털 상품, 제한된 디지털 자산, 스테이블코인 3종류로 구분하고 있다. 이때 디지털 상품은 CFTC가, 제한된 디지털 자산은 SEC가 감독하는 것을 제안한다. 다만, 스테이블코인에 대한 규제 내용이 논의된 ‘2023년 스테이블코인 결제 명확성 법안(the Clarity for Payment Stablecoins Act of 2023)’은 통과되지 않았으므로, 스테이블코인 규제 논의는 향후 계속 진행될 것으로 보인다.

한편 미 금융당국이 가상자산 시장에 강한 영향력을 행사하고 있는데 이는 가상자산 시장에 진입하려는 금융업계에 긍정적 영향을 끼칠 것으로 기대된다. 시장 제도화 기대감 속에 주요 금융사들은 가상자산업 진출에 활발한 움직임을 보이고 있다. JP모건 등 주요 금융사들은 이미 직간접적으로 가상자산 시장에 진출한 상태이고 제도의 구체화가 이루어질 경우 진출이 더욱 활발히 이루어질 예정이다. 또한 세계 최대 자산운용사 블랙록을 필두로 한 주요 운용사 12곳들은 비트코인 현물 ETF에 대한 승인 대기 중에 있다. ETF 전문가들은 SEC의 협상 및 검토 과정을 보고 내년 1월에 일괄 승인을 할 가능성을 높게 보고 있다. 이 뿐만 아니라 가상자산거래소 운영, 백서발행 지원 등 규제 대응 분야의 사업화 확대 흐름 등 가상자산업 양성화 흐름에 보탬이 되는 움직임들이 활발하게 이루어지는 와중이다. 미국의 규제 방향은 국내에 가장 많은 영향을 미치므로 앞으로의 방향성을 꾸준히 팔로업할 필요가 있어 보인다.

주요 내용

- 미국은 주요 거래소들을 중심으로 규제 토대 확립중

- 제도권 편입이 진행됨에 따라 다소 강력한 금융당국의 규제영향력 행사는 지속될 것으로 보이며 초기 이러한 영향으로 가상자산 시장 성장 위축 가능

- 기존 기관들 간의 규제 관할권 분리가 확정되지 않아 가상자산 시장에 참여하고자 하는 기업들에겐 리스크로 작용

- The Financial Innovation and Technology for the 21st Century Act 시행 시 SEC와 CFTC 같은 규제 당국의 관할이 명확해져 불확실성 낮아지고 법적안정성 확보될 것

- 주요 금융사들을 필두로 한 전통 금융권의 가상자산업 진출 흐름이 주목됨

3-1-3. 일본: 가상자산 친화적 규제 환경을 통해 시장 부흥 노려

일본은 기시다 정권 출범과 함께 새로운 자본주의 정책의 핵심으로 친 Web3 기조로의 전환을 알렸다. 이후 일본은 NFT와 메타버스 등 신사업 육성 바탕의 규제 방향성 수정하고 많은 규제완화를 진행하였다. 일본은 2022년 7월 Web3를 국가 성장 전략의 중심으로 삼고 블록체인 산업을 전담할 Web3 정책추진실을 설립하였다.

이후 다양한 제언을 바탕으로 2023년 4월 정부에서 발간한 ‘가상자산 규제 백서’가 최종 승인되며 강력한 규제로 성장이 지체되었던 생태계 참여자들의 도약을 위한 적극적 움직임이 보이고 있다. 이에 더해 일본 정부는 Web3 시장 선점을 위한 육성책을 마련함으로써 시장 참여자들이 부담을 줄이고자 했는데 스테이블 코인 발행 허용, 개인 소득세율 20% 경감, 기업 자사 발행 토큰에 대한 법인세 미징수 등 혁신적인 지원 방안을 발표했다. 이러한 가상자산에 대한 적극적 포용의지와 그에 맞는 규제마련으로 2023년 일본 가상자산 산업은 한 단계 도약을 했다.

또한 9월의 스타트업 대상의 가상자산 발행 허용 법안의 제안이 올라오며 스타트업의 신규 투자 자금에 대한 확장성을 해결할 정책을 2024년 추진 가능할 것이라는 소식이 전해졌다. 스타트업 뿐 아니라 대기업들도 정부의 규제 명확성을 바탕으로 시장 진출에 적극적인 모습인데, 기존 Web2 금융권의 주요 플레이어인 프로그맷(MUFG의 디지털자산 발행을 관리하는 자회사)의 XRP와의 협업, 일본 최대 종합상사인 미쓰이물산과 소니그룹의 블록체인 활용 신사업 진출 소식 등이 최근의 뜨거운 Web3 활성도를 보여주고 있다.

주요 내용

- 2023년 4월 정부 발간 Web3 백서를 승인하며 세제 완화와 각종 산업 육성책을 공개

- 스테이블코인 법안이 통과되었고 이에 따라 일본 금융사들의 스테이블코인 발행&중개가 가까워짐. 안정적인 스테이블코인 발행&유통 구조 확보가 가상자산 시장 성장의 밑거름이 될 가능성 높음

- 가상자산 소득세 20% 경감, 법인세 미징수 등 혁신적 육성책 마련

- 스타트업과 대기업 모두 활발히 Web3 산업 진출하는 움직임

3-2. 국내 규제 현황: 가상자산의 제도권 편입의 첫 걸음 떼나

국내 가상자산 관련 1단계 입법인 ‘가상자산 이용자 보호법’은 투자자 보호에 집중하는 법으로 시장 전반을 관장하는 기본법은 아니다. 최근 글로벌적으로 이루어지는 가상자산 제도권 포용 흐름과 더불어 이후 이어질 2단계 입법을 통해 가상자산 시장의 제도권 편입이 더욱 가속화될 것으로 전망한다.

3-2-1. 가상자산 이용자 보호법 시행으로 가상자산의 제도권 편입의 첫 걸음을 떼다

2023년 6월 30일 국내 가상자산 기본법의 1단계 입법에 해당하는 ‘가상자산 이용자 보호 등에 관한 법률’이 국회 본회의를 통과해 2024년 7월 시행 예정임을 알렸다. 국회에서는 가상자산 이용자 보호의 시급성을 고려하여 국제기준 정립을 마냥 기다리기보다 국내의 선제적 조치를 하고 단계적 보완을 통해 대응하겠다는 여야간의 합의를 도출해냈다. 가상자산 이용자 보호법에는 크게 다음과 같은 사안의 주요 내용이 있다. 1) 가상자산 및 가상자산사업자의 정의 2) 이용자 자산의 보호 3) 불공정거래의 규제 4) 가상자산에 관한 임의적 입출금 차단 금지 5) 이상거래에 대한 감시 등 의무 도입 6) 금융당국의 감독 및 제재권한 7) 벌칙 및 과태료. 이 같은 항목들은 가상자산 시장 이용자 보호를 강화하고자 하는 목적에 신설되었다.

이용자 보호법에 핵심이 되는 부분은 불공정거래의 규제 영역이고. 해당 영역은 자본시장법상의 불공정거래 규제 구조를 차용하는 방식으로 제정되었는데 주요 내용은 다음과 같다.

- 미공개 중요정보 이용행위 금지

- 시세 조종 행위 금지

- 사기적 부정거래 행위 금지

- 자기발행코인 매매행위 금지

- 각 불공정거래행위에 대한 제재 규정

가상자산 입법 초기에 규제 당국에서는 기본법 내지 통합법 체계를 염두에 두고 입법 절차를 진행하고 있었다. 그 과정에서 루나 사태 및 FTX 사태 발생 등으로 가상자산 이용자를 보호하기 위한 규제가 시급히 요구됨에 따라 정부에서는 소위 2단계 접근 방식을 취하기로 입법 방향을 변경하게 되었다. 이에 따라 1단계 입법으로 앞서 언급한 가상자산 이용자보호법을 제정하였고 2단계 입법으로 기본법의 제정이 남아있는 상황이다. 거기에 더해 법률은 최소한의 기준만을 정하기 때문에 법률에서 정한 원칙을 시행하기 위해서는 대통령령을 통해 구체적인 기준들을 보강하고 이에 대한 가이드라인을 제시할 필요가 있다. 이를 위해 금융위원회 등의 규제 당국은 가상자산 발행과 유통에 대한 기준을 명확히 하고, 가상자산 상장 절차 등을 확립하기 위해 연구 용역을 진행 중인 것으로 알려져 있다.

이를 토대로 하여 금융위원회는 12월 11일자로 가상자산 이용자 보호법의 시행령 및 감독규정 제정안에 대한 입법예고를 하였고 이해관계자들의 의견 수렴을 진행 중이다. 이번에 공개된 시행령 및 감독규정에서는 가상자산 이용자 보호법이 위임한 세부사항을 규정하는데, 주요 내용은 아래와 같다.

향후 정부는 가상자산 발행, 공시 등에 대한 규제를 담은 2단계 입법을 통해 가상자산법을 보완할 예정이다. 2단계 입법에서는 발행·유통 규제와 스테이블 코인에 대한 규제, 가상자산 평가업과 자문 및 공시업 등에 대한 규율체계 마련, 가상자산 거래소의 업무범위 획정 및 이해상충 해소 방안 등이 포함될 것으로 예상된다. 이 과정에서 전통 금융 시장 주체들의 가상자산 시장 참여의 길이 열릴 것이 기대된다. 현재 가상자산 거래소는 기존 전통 시장의 증권금융, 예탁결제, 신용평가의 역할을 혼자 도맡아 하고 있는 실정이다. 2단계 입법을 통해 가상자산 상장 절차가 정비되고, 가상자산 거래소의 업무범위 획정과 가상자산 평가업에 대한 규율체계가 마련되면 현재 가상자산 거래소가 도맡아 하고 있는 역할들이 분리될 가능성이 존재한다. 이 과정에서 전통 시장에서 증권금융, 예탁결제, 신용평가 등의 업무를 담당하던 전통 금융업 기업들이 가상자산시장으로 직접 진출할 것을 예상할 수 있다.

일례로 미국에서는 올해 시타델, 피델리티, 찰스슈왑 같은 전통 금융사가 주도하는 가상자산 거래소인 EDXM가 설립되었고, 정식으로 영업을 시작해 기관 투자자들을 대상으로 운영되는 중이다. 국내의 금융 사업자들 또한 가상자산 시장에서의 새로운 사업 기회 발견을 위해 가상자산 기본법이 어떤 방향으로 제정될지에 대해 꾸준히 지켜볼 필요가 있어 보인다.

또한 7월 금융위원회는 가상자산 회계처리 감독지침과 주석공시 의무화 방안 초안을 발표했다. 이를 통해 가상자산 업계의 회계 투명성 향상을 달성하고 가상자산 생태계에 적합한 실질 회계규제의 기반을 마련했다.

위메이드는 올해 반기보고서를 제출하며 자사 가상자산 위믹스($WEMIX)에 대한 주석 공시 강화를 했다. 금융 당국의 회계지침 마련안을 조기 도입하는 움직임을 보이고 여기에 더해 위믹스팀을 통한 별도의 가상자산공시까지 꾸준히 발행 중이며 투명성 확보에 심혈을 기울이는 모습이다. 이 같은 모습에 대해서, 기존 시스템과 연동되기 위해 마련되어야 할 구체적 내용의 부재와 모호한 부분이 많다는 점 그리고 초기단계임을 감안해 회계지침의 완전한 적용까지는 시간이 더 필요해 보인다는 전문가들의 의견이다. 하지만 기존 모호했던 가상자산 관련 사업 상장사들의 회계처리 애로사항을 다소 해소하고 기존의 불확실성 해소 가능성에 대해서 긍정적으로 바라본다.

주요 내용

- 국내는 투자자 보호를 위한 선제적 조치로 1단계 입법인 ‘가상자산 이용자 보호 등에 관한 법률’을 제정하고 향후 2단계 입법인 가상자산 관련 기본법 제정을 목표로 단계적 입법 계획을 추진

- 1단계 입법에서는 정부가 향후 CBDC 도입을 염두에 두고 한국은행이 발행하는 범주의 전자적 형태의 화폐를 가상자산 범위에서 제외했고, 투자자 보호를 위한 불공정거래 규제가 주요 내용을 이룸

- 1단계 입법을 보강하기 위한 시행령에는 예치금의 관리기관 및 운용방법 규정, 미공개중요정보이용 금지에서 미공개의 기준 규정 등의 내용이 담김

- 정부는 2단계 입법을 위해 민관합동으로 협력하는 움직임이며 금융위원회 및 금융감독원 등에서도 가상자산 감독 부서 설립규제 도입을 위한 움직임 보이는 중

- 가상자산 관련 회계지침 또한 구체화되는 과정이지만 현재로서는 아직 부족한 부분이 많다는 평

- 최근 글로벌 기조와 함께 2단계 법안 마련 및 본격적 시행되는 시점에 전통 금융권 플레이어 및 여러 Web2 기업들이 Web3산업으로 진출 예상

3-3. 고진감래(苦盡甘來)

앞서 주요 국가들의 가상자산 규제 실황을 되돌아보며 다가오는 새해의 방향을 대략 짚어보았다. 고진감래라 하였다. 이곳저곳 울퉁불퉁한 현재의 가상자산 시장을 규제 틀 안에 집어넣기 위해 많은 노고가 예상되지만 시장의 도약을 위해서 꼭 거쳐가야 할 과정을 밟는 와중이라 생각한다.

현재까지의 흐름과 더불어 앞으로도 아픔이 수반되겠지만 규제화된다는 것은 단순 시장 유동성의 확대뿐 아니라 대중들의 인식에 있어서도 큰 영향을 미칠 것이다. 이는 가상자산이 대중과 전통산업군으로부터 단순 도박성 짙고 가치 없는 투자대상이 아닌 실질적 가치에 대해 인정받을 수 있게 된다는 의미로 해석 가능할 것이다.

또한 새로운 형태의 부가가치를 창출할 수 있는 신생 프로젝트들이 싹 틔울 수 있는 기반이 마련되고 있는 것이기도 하다. 우리가 상상하지 못하고 있는 활용가능성과 더불어 기존의 Web3 정신이 훼손되지 않은 채 산업 발전의 증폭 효과도 이루는 규제화가 진행되기를 희망한다.

4. 눈부신 속도로 발전하고 있는 블록체인 인프라

4-1. 코스모스 그리던 앱체인 비전, 이더리움 롤업 생태계서 실현 중

당사는 이더리움 L2생태계에서 코스모스가 그리던 '다양한 형태의 업체인들이 서로 연결되어 상호 작용하는 인터체인 미래를 실현할 것으로 전망한다. 구체적으로, 이더리움의 미래에 대한 당사의 전망은 다음과 같다:

- 이더리움 생태계서 롤업이 차지하는 비중은 점점 커질 것

- 소수의 핵심 롤업 프로젝트들을 중심으로 수백, 수천 개의 앱롤업(AppRollup)들이 탄생할 것

- 모듈러 프레임워크의 진화: 빌더들은 애플리케이션 레이어에만 집중해도 되는 시대가 올 것

- Next Trend는 공유 시퀀싱(Shared Sequencing)과 상호운용성(Interoperability)

4-1-1. 이더리움 생태계서 롤업이 차지하는 비중은 점점 커질 것

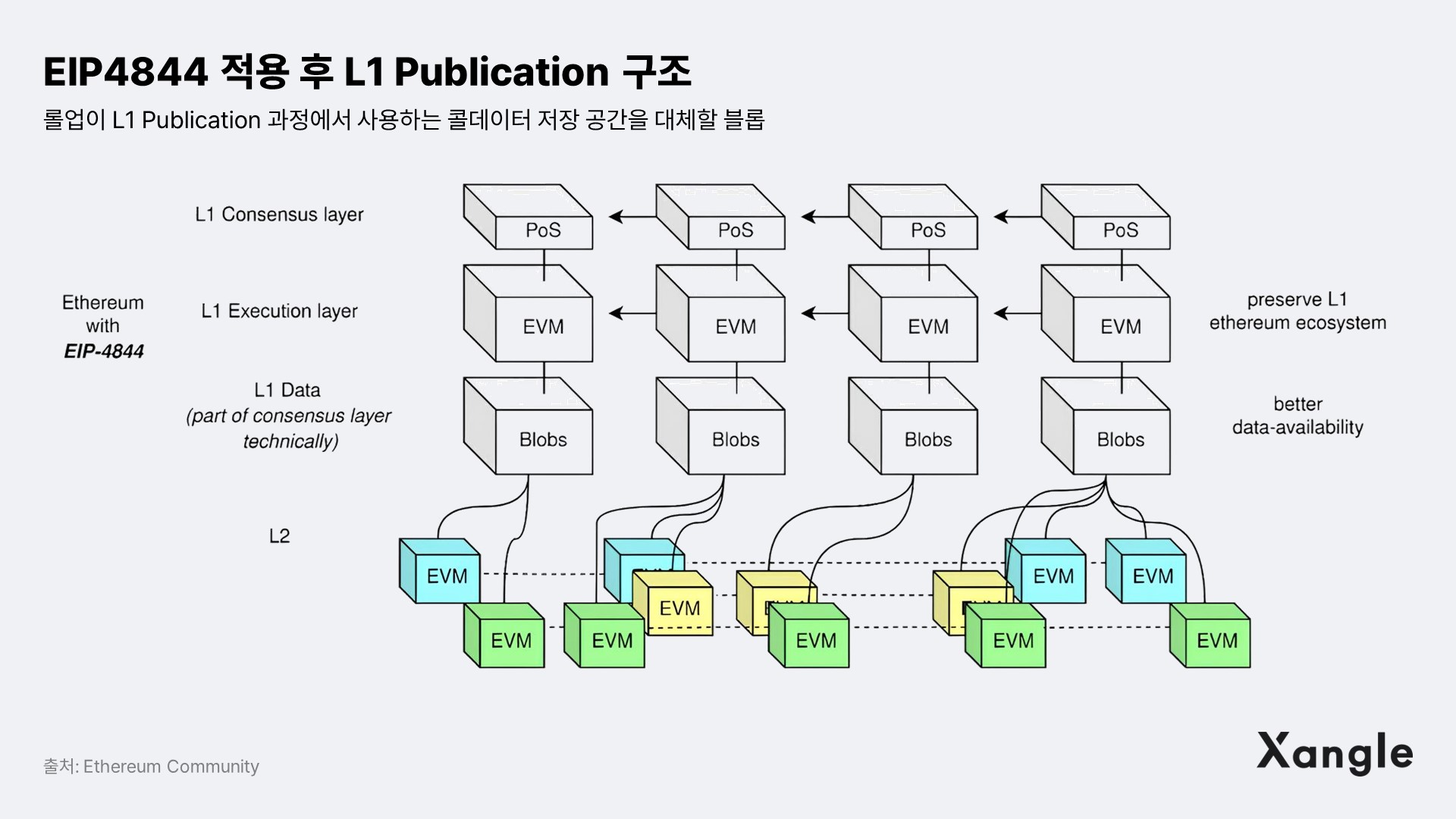

이더리움이 그리는 댕크샤딩의 비전은 샤드 체인을 롤업 데이터를 보관하는 데이터 가용성(DA) 레이어로만 활용하고, 트랜잭션 실행은 롤업에게 위임하는 것이다. 이를 위해 이더리움의 주요 네트워크 업그레이드들 또한 롤업 생태계를 성장시키는데 초점을 두고 있으며, 사용자들에게 롤업 사용을 적극적으로 장려하고 있는 상황이다. 당사는 그 중에서도 EIP4844와 ERC4337, 두 가지 업그레이드를 유심히 지켜보고 있다. 시간이 지남에 따라 점점 더 많은 경제 활동이 이더리움 L1이 아닌 트랜잭션 수수료가 낮은 롤업에서 이루어질 것으로 전망한다.

출처: thirdweb

A. EIP4844, 블롭(Blob, Binary Large Objects)을 통해 롤업 비용을 크게 낮출 것으로 기대

당초 2023년 말에 도입될 것으로 예상되었던 이더리움의 덴쿤 하드포크가 내년 초로 점쳐진다. 덴쿤의 주요 업데이트 사항인 EIP4844(혹은 Proto-Danksharding, 프로토 댕크샤딩)는 향후 도입될 댕크 샤딩에 필요한 로직을 일부 도입하고 블롭을 포함하는 트랜잭션 타입을 추가할 것이다. 블롭은 롤업의 콜데이터 저장 방식을 대체해, 트랜잭션 비용의 대부분을 차지하는 L1 Publication (DA) 비용을 효과적으로 절감할 것이다. EIP4844 관련 구체적인 내용은 ‘야 (EIP)4844, 너지?’ 리포트를 참고하길 바란다.

본래 롤업은 이더리움에 자체 블록 데이터를 저장할 때 읽기 전용 특성으로 사용료가 저렴하고 데이터 크기 제한이 없는 콜데이터 공간을 사용하는데, EIP4844가 도입되면 롤업은 콜데이터 대신 블롭으로 데이터를 저장할 수 있을 것이다. 블롭 사용료는 블록스페이스 수요에 영향을 받지 않고, EIP1559 트랜잭션 시장과 블롭의 수요와 공급으로만 결정된다. 블롭 수요가 가격 발견 구간에 도달하기 전까지의 블롭 사용료는 실질적으로 0원일 것이며, 이는 곧 전체 롤업 비용의 90%에 달하는 DA(L1 Publication) 비용이 사라진다는 것을 의미한다. 즉, EIP4844 이후 롤업이 블롭 트랜잭션(blob carrying transaction)으로 데이터를 저장하면 콜데이터 저장방식 대비 전체 비용을 약 10배 절감할 수 있다.

블롭의 수요가 목표 수준에 도달하면 그 비용이 단시간에 기하급수적으로 올라갈 수 있다는 우려가 있으나, 현재의 블롭 수요는 목표치 대비 약 10배 낮으며 목표 수준 도달까지는 약 1~2년이 걸릴 것으로 예측된다. 또한 목표 수준 도달 시점을 대비해 블롭의 비용 구조 변경도 논의되고 있기 때문에 당장의 블롭 가격 상승 걱정은 접어두어도 괜찮겠다. EIP4844가 롤업 비용 절감과 대중화에 크게 기여할 것임은 분명하며, 도입 직후엔 롤업이 블록체인 중 트랜잭션 비용이 가장 저렴해질 수도 있을 것이다.

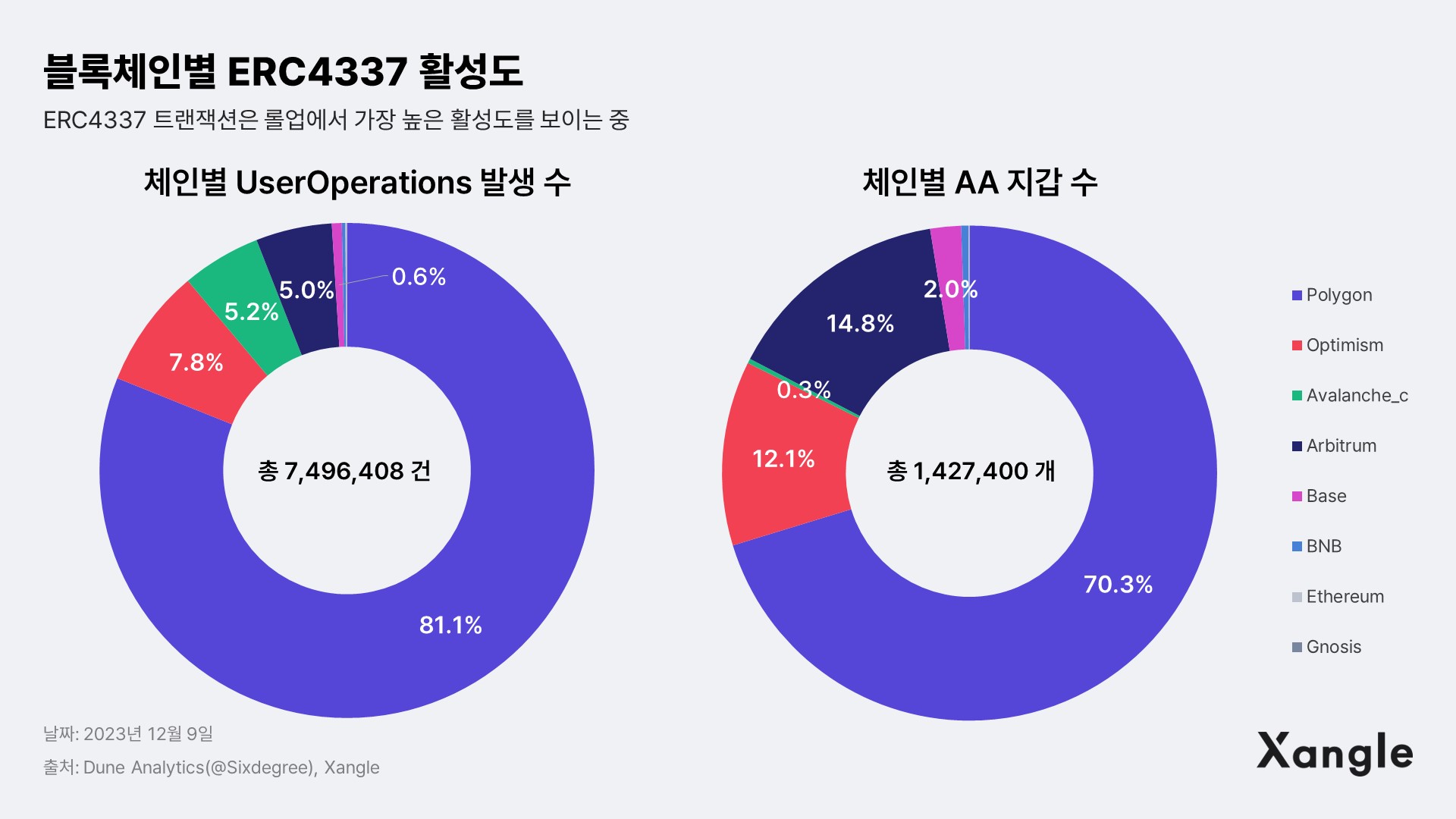

B. UX 혁신을 가져올 ERC4337은 롤업 생태계에서 높은 활성도를 보일 것

한편, 계정추상화(AA)를 위해 도입된 UserOperations(ERC4337 트랜잭션)도 대부분 롤업에서 발생하고 있다. 낮은 수준의 UI/UX와 셀프 커스터디의 부담에 대한 솔루션으로 계정 추상화(AA)가 주목 받는 현 상황에서 ERC4337은 하드포크 없이도 계정 추상화가 가능하다는 큰 강점을 갖는다. UserOps는 주요 롤업에서 이루어지고 있으며, 앞으로도 블록체인 UX의 발전은 롤업을 무대로 할 것이다.

UserOps는 EOA가 아닌 컨트랙트 지갑을 사용하여, 지갑을 생성하고 토큰을 전송할 때 EOA 트랜잭션 대비 가스비가 더 높게 발생한다. 예로, EOA는 지갑을 무료로 생성할 수 있는 반면 현 상황에서 AA 컨트랙트 지갑을 생성하려면 약 385k gas가 필요하다. 또한, 토큰 전송 시 가스비도 이더리움은 약 4배, ERC20 토큰은 약 1.4배 비싸기 때문에 UserOps 사용 시 유저들의 비용 부담은 커질 수 밖에 없다.

그러나, 롤업에서는 베이스 레이어 (이더리움) 대비 ERC4337 트랜잭션 비용이 상대적으로 낮다. 실제로 지난 여름부터 UserOps와 AA 기능이 탑재된 지갑 수가 꾸준히 증가하고 있는데, 폴리곤, 옵티미즘, 아발란체 등 가스비가 저렴한 L2 체인들이 ERC4337 경쟁에서 높은 점유율을 보인다. 또한, 앞서 언급한 EIP4844 릴리즈로 블롭에 롤업 데이터가 저장된다면 UserOps에 따른 비용은 지금보다 훨씬 더 낮아질 것이기에 향후 블록체인의 UX는 롤업 생태계를 중심으로 개선될 것으로 예측된다. 보다 구체적인 내용은 ‘ERC4337, UX 혁신의 핵’ 리포트를 참고하길 바란다.

4-1-2. 소수의 핵심 롤업 프로젝트들을 중심으로 수백, 수천 개의 앱롤업(AppRollup)들이 탄생할 것

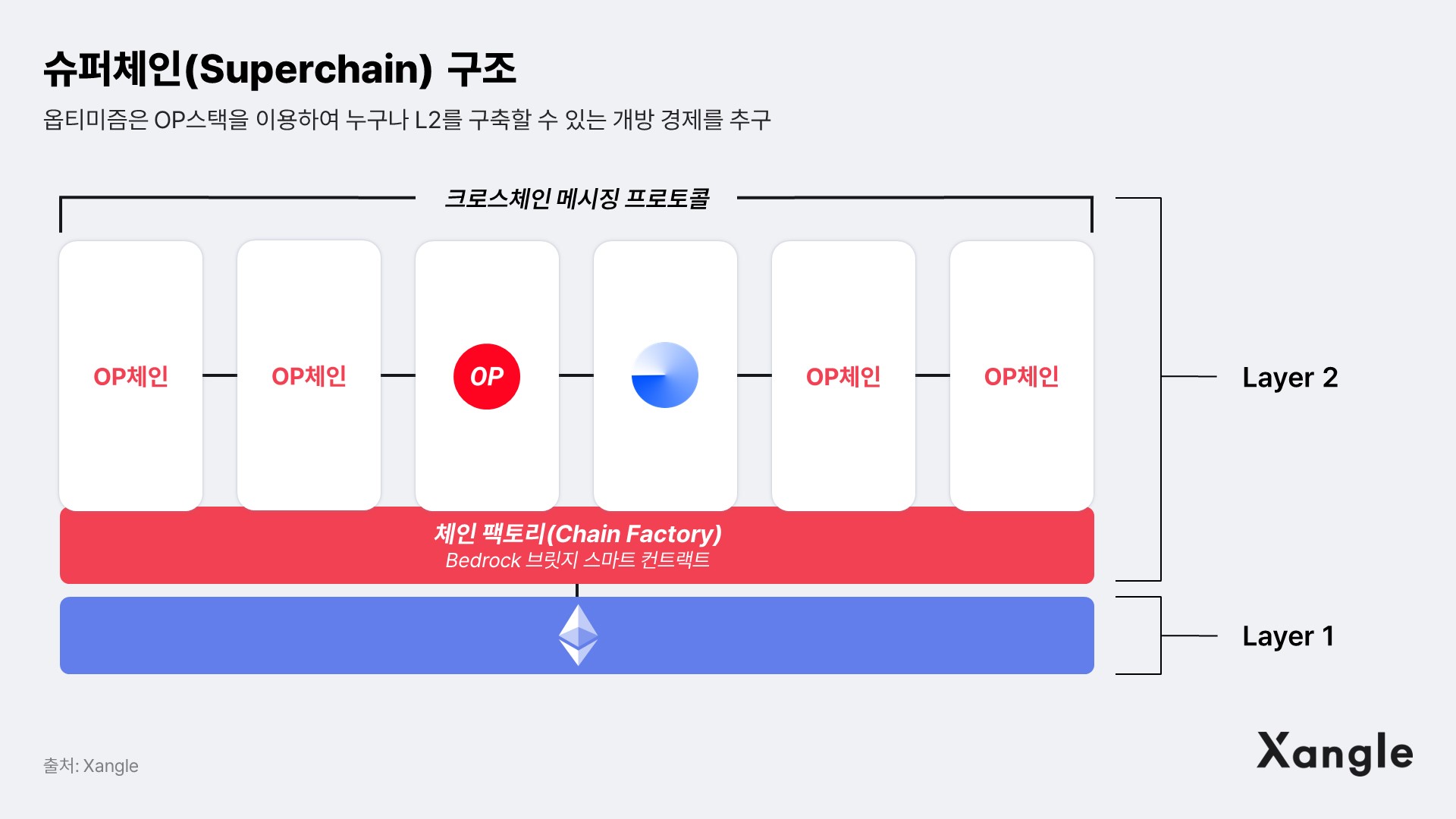

향후 오픈소스 SDK와 프레임워크를 제공하는 대표적인 롤업들을 중심으로 수백, 수천 개의 앱롤업들이 탄생할 것으로 전망한다. 여기서 앱롤업이라 하면 옵티미즘이나 아비트럼과 같은 general purpose 롤업이 아니라, 앱체인과 같이 하나의 서비스/애플리케이션에 대한 블록스페이스만 지원하는 롤업을 의미한다.

A. 쏟아지는 오픈소스 SDK와 프레임워크, 앱롤업 구축이 간편해진다

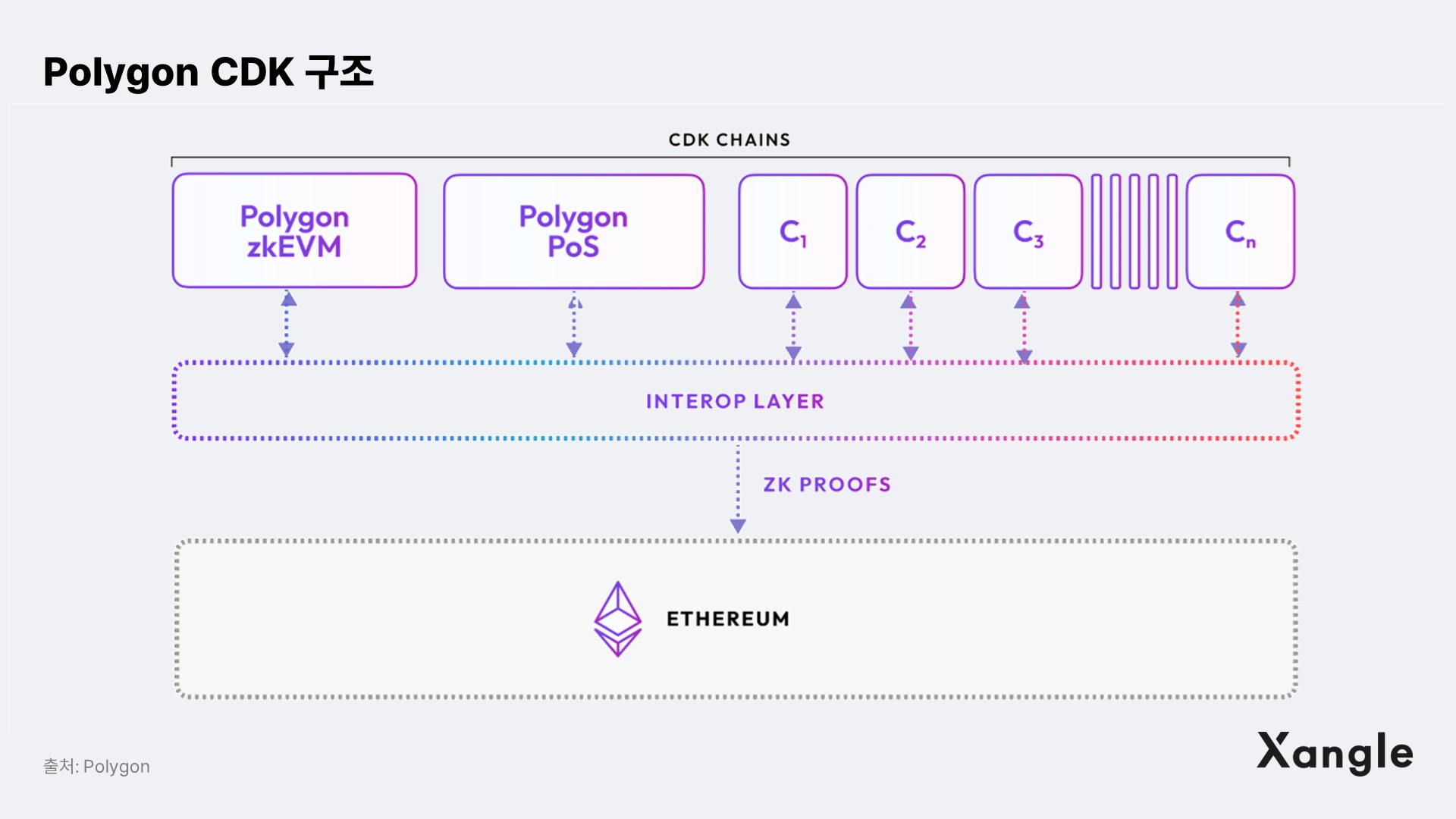

현재 롤업 경쟁에서 선두를 달리고 있는 프로젝트들은 각자 고유의 아키텍처와 비전을 가지고 저마다 오픈소스 SDK와 프레임워크를 내놓고 있는 상황이다. 이처럼 롤업들이 너나 할 거 없이 SDK를 제공하는 이유는 Web3 서비스를 준비하는 기업 및 프로젝트들로 하여금 이들 생태계 위에 자체 앱롤업을 손쉽게 배포하도록 유도하기 위함이다. 대표적인 롤업 SDK로는 Optimism의 OP Stack과 Polygon의 CDK(Chain Development Kit)가 있으며, Arbitrum (Orbit), zkSync (Hyperchain), StarkNet도 몸집을 키워나가고 있다.

각 롤업들이 내놓은 아키텍처의 좋고 나쁨을 떠나, 핵심은 기업/프로젝트 입장에서 이더리움 위에 자체 블록체인을 구축하는 것이 매우 간편해졌다는 점이다. 기업 입맛에 맞는 자체 체인을 구축할 수 있도록 오픈소스 SDK를 제공하는 것이 얼마나 큰 장점인지는 코스모스 SDK를 통해 알 수 있다. 컴투스(XPLA)와 라인(ine)이 코스모스 앱체인을 선택한 주요 이유 중 하나도 그 당시 코스모스가 유일하게 SDK를 제공하고 있었기 때문으로 추측된다. 그리고 이제 롤업도 저마다 SDK를 제공하는 현 시점에서, 코스모스 SDK에 대한 기업들의 수요가 롤업 생태계로 넘어올 가능성도 적지 않다고 판단한다. 실제로, Injective Protocol, Canto, EVMOS 사례를 보면 알 수 있듯 많은 앱체인들이 코스모스를 떠나 이더리움으로 이주하고 있는 상황이다 (예: 레이어 1 블록체인 기반 디파이 플랫폼인 칸토(Canto)는 지난 9월 실물 자산 블록체인 구축을 위해 폴리곤 CDK 기반의 이더리움 zk L2로 마이그레이션을 할 것임을 발표했다).

B. RaaS(Rollup-as-a-Service), 롤업 구축도 외주 맡기는 시대가 온다

한편, 최근 부상 중인 RaaS의 등장도 앱롤업의 흐름을 가속화하는 촉매제로 작용하고 있다. RaaS는 맞춤형 롤업을 손쉽게 배포, 유지 및 관리할 수 있게 해주는 서비스로, 개발자들이 메인넷 개발 과정에서 겪는 기술적인 어려움들을 걷어내고 애플리케이션 레이어 개발에만 집중할 수 있도록 도와준다.

RaaS는 크게 롤업 SDK와 노코드 롤업 배포 서비스로 구성되며, Celestia Rollkit, OP Stack, Soverign Labs 등이 롤업 SDK에 속한다. 노코드 롤업 배포 서비스는 코딩 없이 버튼 클릭 몇 번 만으로도 맞춤형 롤업을 배포할 수 있게 해주는 서비스이며 Eclipse, Cartesi, Constellation, Alt Layer, Saga, Conduit 등이 해당 범주에 속한다. 구체적인 내용은 ‘롤업 투자 가이드 1편’ 리포트를 참고하길 바란다.

4-1-3. 모듈러 프레임워크의 진화: 시간이 지날수록 롤업들은 더 많은 선택권이 주어질 것

모듈러 프레임워크가 실시간으로 발전하고 있음에 따라 기업들은 트랜잭션 실행(execution), 세틀먼트(settlement), 합의 (consensus), 그리고 데이터 가용성(data availability) 등 블록체인의 역할을 어떻게, 누구에게 위임할 지에 대한 자유도와 선택권이 점점 넓어지고 있다. 종국에는 블록체인의 기본 기능부터 롤업의 증명 시스템까지 모든 요소들을 손쉽게 모듈화할 수 있는 시대가 올 것으로 전망한다.

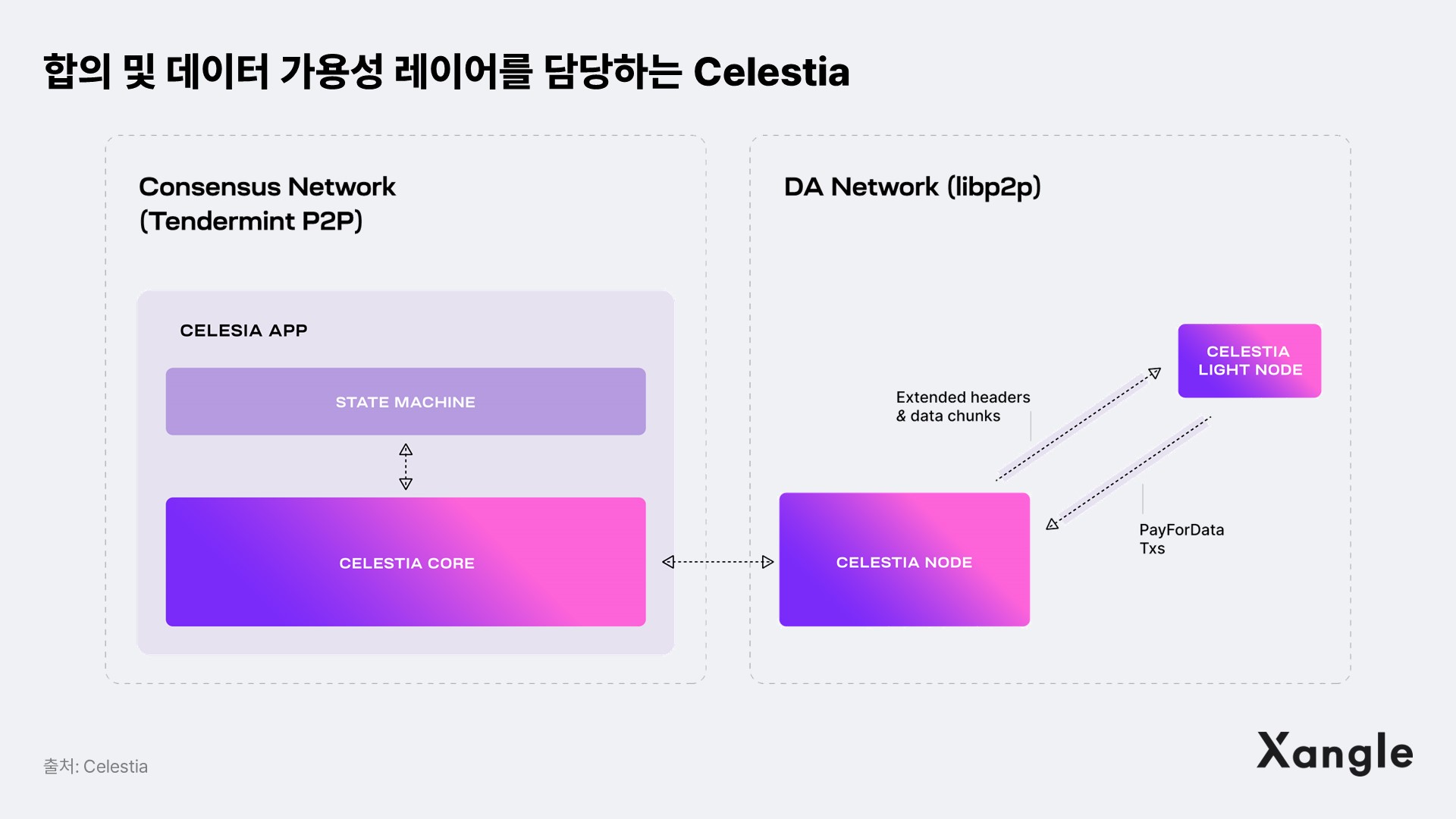

A. 메인넷 출시 1달 만에 $TIA 시가총액 $10B 달성? 데이터 가용성(DA, Data Availability) 레이어가 온다

내년에 주목할만한 모듈러 인프라로 DA레이어를 꼽을 수 있다. 대표적으로 최근 메인넷을 출시한 Celestia와 EigenDA가 있으며, 폴리곤도 자체 DA⋅합의레이어를 개발 중인 상황이다.

- Celestia: DA 및 컨센서스를 담당하는 블록체인으로, Cosmos SDK를 기반으로 구축되었다. 데이터 가용성 샘플링(DAS)과 Namespaced Merkle trees (NMT) 기술을 적용하여 라이트 노드가 데이터를 무작위로 쿼리하고 해당 샘플링 쿼리에 대해 유효한 응답을 받으면 전체 블록 데이터에 대한 신뢰성을 보장한다는 특징이 있다. 10월 31일 메인넷을 출시했으며, 12월 12일 기준 $TIA 시가총액은 $1.5B 수준이다 (FDV 기준 $10.1B).

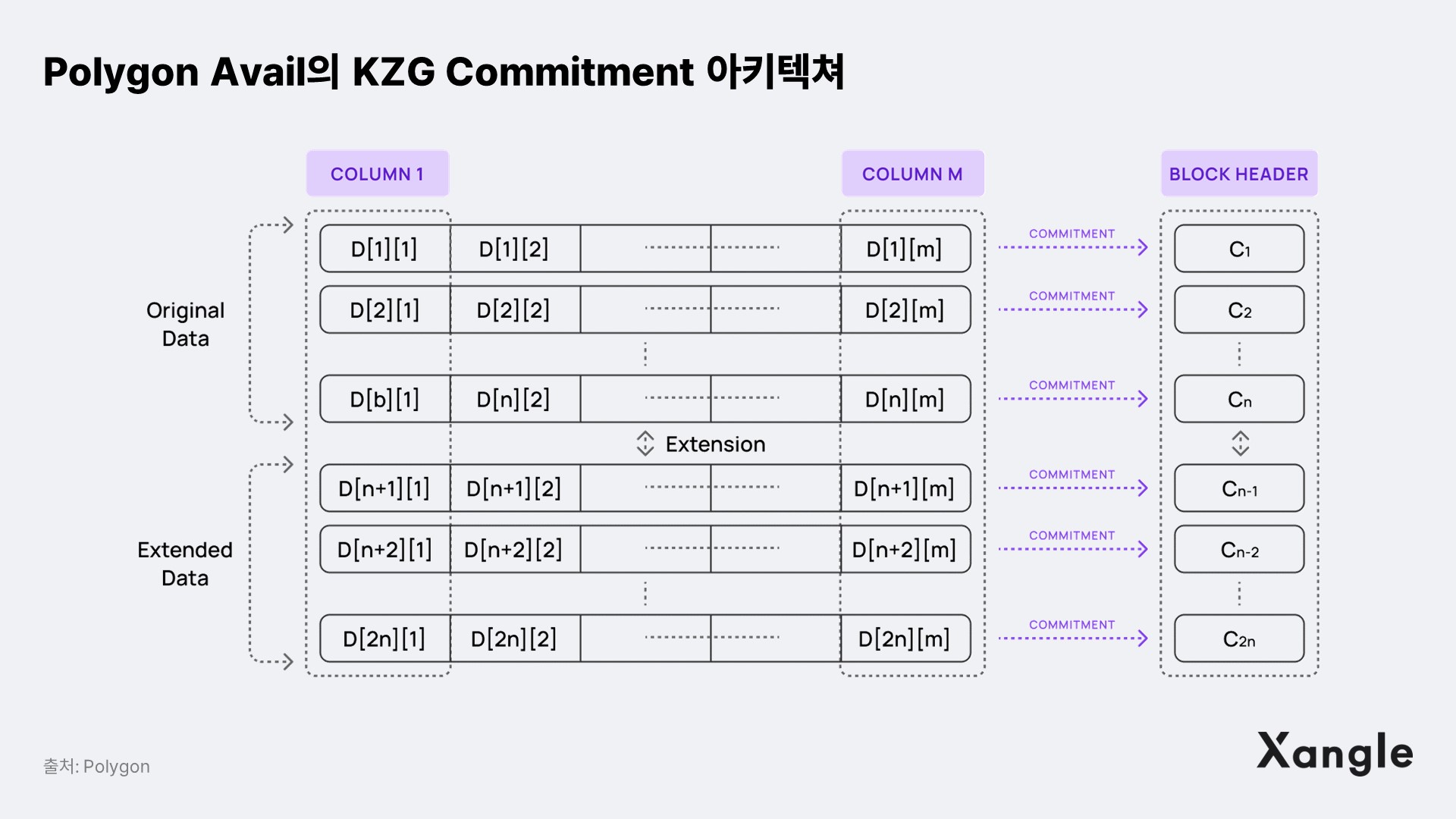

- Polygon Avail: Polygon에서 개발 중인 DA 레이어로, KZG Commitment를 사용해 악의적 데이터의 발생을 계속 관찰하지 않고도 라이트 노드가 블록 바디 데이터의 신뢰성을 확보한다.

- EigenDA: 리스테이킹(Restaking) 서비스를 준비 중인 Eigenlayer에서 개발하고 있는 DA 레이어로, EigenLayer 밸리데이터들을 활용해 자체 벨리데이터 풀을 부트스트래핑할 필요가 없다는 장점이 있다. Mantle에서 채택했으며 Celestia, Polygon Avail과 달리 DA외 다른 기능은 제공하지 않는다.

B. ‘옵티미스틱 롤업 vs ZK롤업’ 담론은 무색해질 것

‘옵티미스틱 롤업 vs ZK롤업’ 담론이 한창 유행했던 2020~2022년 무렵 기업 및 프로젝트들이 롤업에 온보딩하는 과정에서 두 증명 시스템 간의 기술적 우위를 비교하는 것은 너무 당연한 일이었다. 그러나, 최근 롤업 생태계 내에서 두 증명 시스템을 모두 제공하거나 혼합하는 시도들이 잇달아 등장하고 있음에 따라 롤업에 온보딩하고 싶은 기업/프로젝트들은 향후 옵티미스틱 롤업 vs ZK롤업 두 증명 시스템 중 하나만 사용해야 하는 양자택일 상황으로부터 자유로워지고 있으며, ZK롤업에 대한 정의조차 흐릿해지고 있는 상황이다.

예로, 얼마 전 옵티미즘 재단은 영지식 사기 증명(Zero Knowledge Fraud Proof, ZKFP) 시스템에 대한 제안 요청(RFP)을 개설해 기존 사기 증명만을 사용하는 검증 방식에서 나아가 영지식 증명의 도입을 시도하는 모습을 보였다. 현재 RISC Zero와 LayerN 에서 일반적인 실행 환경에서 동작하는 영지식 증명 시스템(zkVM)(E가 없다!)을 기반으로 옵티미스틱 롤업의 영지식 사기 증명 시스템을 개발하고 있다. 마찬가지로 폴리곤도 옵티미스틱과 영지식 증명(zero knowledge) 기술을 모두 활용한 Nightfall 메인넷을 개발하고 있는 상황이다.

많은 이들이 롤업 체인을 증명 시스템에 따라 분류하고 그 장단점을 평가하고 있으나, 모듈러 아키텍처 상에서 다른 레이어를 선택하기 위한 권리는 롤업에게만 있지 않다. 충분히 일반화된 목적으로 작성 된다면, 하나의 증명 시스템 또한 충분히 여러 롤업에 대한 세틀먼트 레이어로써 기능할 수 있다. 증명 시스템 역시 롤업을 선택하거나 여러 체인에 동시에 적용될 수 있다는 의미이다. 따라서, 증명 시스템의 장단점으로 롤업 체인의 좋고 나쁨을 평가해서는 안될 것이다. 종국에는 옵티미스틱 롤업이냐, zk롤업이냐의 구분도 큰 의미가 없어질 것이며, 앱롤업 구축을 고민하고 있는 프로젝트들은 증명 시스템이 아닌 생태계 활성도를 보는 것이 더욱 중요해질 것으로 예상한다.

4-1-4. Next Trend는 공유 시퀀싱(Shared Sequencing)과 상호운용성(Interoperability)

본문에서 언급했던 것처럼 향후 수많은 앱롤업들이 탄생하면 이들을 매끄럽게 연결해줄 수 있는 솔루션이 본격적으로 필요해질 것이다. 이에 롤업 시장이 어느 정도 성숙한 이후에는 공유 시퀀서 네트워크와 상호운용성 솔루션이 크게 주목 받을 것으로 전망한다.

A. 롤업의 시퀀서 중앙화 문제를 해결하기 위한 공유 시퀀서 네트워크(shared sequencing network)의 등장

현존하는 롤업들은 모두 단일 시퀀서를 사용하는데 이러한 구조는 검열 저항성, MEV, 상호운용성 및 결합성 등 다양한 측면에서 문제를 야기한다. 이에 시퀀서를 탈중앙화하기 위한 방법으로 PoA (Proof of Authority), PoS 기반 L2 컨센서스 + 리더 선정, MEV옥션(MEVA) 등 다양한 방법들이 논의되고 있는 가운데 최근 가장 주목을 많이 받고 있는 솔루션은 바로 공유 시퀀서 네트워크다. 공유 시퀀서 네트워크는 롤업들의 트랜잭션 배열을 담당하는 미들웨어 블록체인으로, 대표적으로 Espresso Sequencer, Radius, Astria와 SUAVE 등이 있다. 구체적인 내용은 ‘공유 시퀀서 네트워크(Shared Sequencing Network): 롤업의 탈중앙화를 위한 미들웨어 블록체인’ 리포트를 참고하길 바란다.

출처: Evan, Celestia Forum, ‘Sharing a Sequencer Set by Separating Execution from Aggregation’

- Espressosys: Espressosys에서 개발하여 세콰이어(Sequoia)와 폴리체인(Polychain Capital)의 투자를 받은 Eigenlayer 기반 네트워크로, Eigenlayer 내의 ETH 리스테이커들을 시퀀서로 활용한다는 특징이 있다.

- Radius: 국내 최초이자 유일무이한 SaaS(Sequencing as a service) 솔루션을 개발하고 있는 프로젝트이며, 트랜잭션의 프라이버시와 유효성을 보장하기 위해 자체 시퀀싱 레이어에 타임락 퍼즐 암호화 기술과 zkproof를 활용한 PVDE 기술을 적용하였다.

- Metro: Maven 11, 1kx, Delphi Digital, Lemniscap 등 9명의 VC들로부터 시드라운드에서 총 $5.5M을 투자 받은 스타트업 Astria에서 개발하고 있는 공유 시퀀서 네트워크다. Astria는 셀레스티아를 DA레이어로 활용할 예정이며, Cevmos와 Rollkit에서 영감을 받은 Astria EVM을 구축하고 있다.

- SUAVE: 모든 블록체인에서 사용할 수 있는 공유 멤풀 및 블록 빌더 솔루션이자 무허가 EVM 체인이다. MEV-boost를 멀티체인으로 확장한 형태로, 공유 시퀀서 네트워크는 아니지만 그와 유사한 부분이 있고 접목했을 때의 시너지가 발휘된다.

B. 블록체인간 상호운용성을 책임질 크로스체인 솔루션의 중요성 대두

블록체인 수가 증가함에 따라 이들간의 상호운용성을 책임질 크로스체인 인프라에 대한 수요도 기하급수적으로 증가할 것이다. 그동안 체인간 자금 이동을 지원하는 브릿지 서비스가 존재했으나, 이들은 공통적으로 1) 비싸고, 불편하고, 오래 걸렸으며 2) 락앤민트 기반의 브릿지 등 다수의 해킹 사례로 신뢰를 잃었고 3) 네이티브 자산이 아닌 합성 자산을 제공하거나 4) 자산 유동성이 여러 체인에 파편화되었다는 문제점이 있었다. 무엇보다 기존 브릿지들은 체인간 자금 이동만 지원할 뿐 복잡한 크로스체인 메시징은 불가능했다. 블록체인의 상호운용성을 보완하고 체인간 네이티브 크로스체인 트랜잭션을 지원하는 LayerZero와 체인링크의 CCIP가 출시된 이유이기도 하다.

LayerZero는 상호운용 프로토콜을 돌리고 있는 엔드포인트로, 메시지를 주고 받기 위해 오라클과 릴레이어를 활용한다. 모듈 형태의 강력한 보안, 낮은 고정비와 높은 변동비, 그리고 빠르게 성장하고 있는 생태계를 기반으로 LayerZero는 중요한 핵심 인프라가 될 크로스체인의 선두주자가 될 가능성이 존재한다.

출처: LayerZeroSpace

지난 7월 체인링크는 CCIP(CrossChain Interoperability Protocol)의 테스트넷 출시를 발표했다. LayerZero의 라이벌로 평가 받는 CCIP는 이미 구축된 오라클 네트워크를 레버리지하여 서비스를 빠르게 확장하고 있으며, 특히 전통 금융권의 프라이빗 체인을 퍼블릭 체인과 연결하는 기능을 수행하면서 크로스체인의 표준 솔루션으로 자리 잡고 있는 상황이다. 향후 CCIP가 거대한 웹2와 웹3 표준이 될 수 있음을 기대한다.

4-2. Alt-L1s, 확장성과 개발 편의성을 중심으로 PMF 발견할 것

오늘날 블록체인 시장 내 EVM(Ethereum Virtual Machine)은 여전히 강력한 내러티브로 존재하고 있다. 여기서 EVM이라 함은 이더리움 뿐만 아니라 이더리움을 포크했거나 이더리움 호환성을 갖춘 블록체인을 뜻한다. EVM 체인의 대표적인 예시들은 Polygon, BNB, Tron, Klaytn 등이 있다.

EVM호환 체인의 장점은 이더리움 및 EVM 기반 생태계와의 강력한 상호운용성이다. 이를 통해 사용자와 프로젝트의 범위를 확장할 수 있으며, 솔리디티 언어의 광범위한 사용 덕분에 개발자 커뮤니티를 쉽게 흡수할 수 있다. 또한 EVM 기반의 다양한 라이브러리와 도구들을 활용할 수 있어 프로덕트 개발이 용이해진다. 이러한 장점으로 EVM 체인들은 전체 블록체인 시장에서 TVL(Total Value Locked) 및 사용자 기준으로 90% 이상의 시장 점유율을 차지하고 있다. 솔리디티는 여전히 가장 널리 사용되는 블록체인 프로그래밍 언어로 건재함을 보여주고 있다.

이에 많은 기업과 프로젝트들이 EVM을 기반으로 한 L2 생태계에 거처를 마련하고 있는 것은 사실이나, 이더리움이 아닌 L1 블록체인에게들도 기회는 무궁무진하다. 아직 블록체인은 전 세계적으로 보급률이 2~3% 내외일 정도로 초기 기술이며, 향후 블록체인 시장이 본격적으로 확장하기 시작하면 이더리움이 지금과 같은 수준의 시장 지배력을 가질 수 있을지는 미지수이다. 각 기업과 프로젝트들은 자신의 목표와 필요에 맞는 체인을 선택할 것이며 EVM 기반이 아닌 ‘Alt L1’들도 유력한 선택지가 될 것이다.

'Alt L1'은 EVM 기반이 아닌 L1 블록체인들을 의미한다. Alt L1들은 이더리움의 주요 한계점인 '확장성'과 '개발 편의성'을 극복하기 위해 노력하고 있다. EVM 구조와 다른 VM을 사용하거나, 다른 합의 알고리즘과 구조를 채택하여 높은 속도와 낮은 수수료로 높은 확장성을 제공하는 체인들이 등장하고 있다. 또한, 자체 체인이나 토큰, 스마트 컨트랙트를 CLI를 통해 배포할 수 있어 보다 편리한 개발 환경을 갖춘 체인들도 존재한다.

시장은 계속해서 발전하고 있으며 이에 따라 다양한 요구 사항이 새롭게 등장하고 있다. 빠른 속도가 중요한 프로덕트, 개발 지원이 필요한 프로젝트, 솔리디티가 아닌 다른 프로그래밍 언어를 선호하는 개발자들, 그리고 장기적인 지원이 필요한 long-tail 프로젝트들은 새로운 기회의 문을 열고 있다. 이러한 다양한 니즈에 부응하여 비 EVM Alt L1들이 시장에서 자리를 잡아가고 있다. 이번 리포트에서는 그 중에서도 잠재력이 높은 솔라나와 아발란체, 그리고 Move 기반의 블록체인(앱토스와 수이)들을 집중적으로 조명하고자 한다.

4-2-1. 루나 없는 SOLAVAX, 내년에도 주요 Alt-L1으로 지목

A. 솔라나(Solana)

솔라나는 2022년 지속적인 네트워크 이슈로 기업과 프로젝트들에게 외면을 받기 시작했으며, 설상가상으로 2022년 말 FTX 사태가 터진 이후에는 TVL과 코인 가치가 급락했다. 하지만 FTX 사태 이후의 어려움을 겪었음에도 불구하고, 솔라나는 강인한 회복력을 보여주고 있다. 올해 솔라나는 오히려 바텀업 성장의 정수를 보여주었으며, 중소형 프로젝트들을 중심으로 단단한 커뮤니티를 형성했다.

이런 솔라나의 회복에는 솔라나 커뮤니티의 지속적인 성장이 기여했다. SOL 가격의 하락장이 이어지는 와중에도 솔라나는 실제 빌더들과 팬층을 중심으로 다양한 생태계 활동들을 펼쳐나갔다. 2023년 1월 솔라나 커뮤니티를 대상으로 에어드랍된 BONK 토큰을 시작으로 회복 시도의 조짐이 보이기 시작했다. 최근 솔라나 기반 NFT 프로젝트인 Mad Lads가 이더리움을 포함한 전체 NFT 거래량에서 24시간 기준 1위를 차지할 때까지 재단과 커뮤니티들이 많은 노력을 보였다.

솔라나 기여자들로 구성된 빌더 커뮤니티인 LamportDAO가 개최한 Sandstorm, 솔라나 재단이 주최한 Grizzlython과 Hyperdrive 해커톤과 같이 대규모 해커톤들도 계속 개최되었다. 특히 Grizzlython 해커톤은 10000 명의 참여자와 813개의 결과물들이 접수될 정도로 높은 참여도를 보였다.

솔라나의 지역 기반 커뮤니티인 Superteam은 영국, 아랍 에미레이트 등까지 지역을 확장하고 Superteam World Tour을 통해 앞으로도 솔라나 로컬 커뮤니티를 전 세계적으로 확장하겠다는 의지를 보였다. 학생 개발자들을 지원하는 Solana University 또한 활발히 활동하며 전세계적으로 잠재력을 가진 어린 개발자 및 사용자들을 생태계로 유입시키고 있다.

출처: VISA

출처: Solana

솔라나 재단 또한 다른 체인에 비해서 소수지만 올해 Google Cloud, VISA, Shopify 등 주요 글로벌 기업과의 굵직한 파트너십도 맺는 성과를 보였다. 이런 파트너십들은 솔라나가 몇 번 위기를 겪었지만 다시 회복하는 과정에서 많은 처리량과 낮은 수수료를 일관성 있게 지원하여 다시 한 번 검증된 체인임을 증명했기에 가능했다고 판단한다. 특히 VISA는 솔라나 네트워크 기반 USDC 결제 지원을 발표하는 글에서 솔라나가 고속 거래 처리, 확장성, 저렴한 거래 비용으로 VISA와 같은 주요 결제 시스템을 지원할 수 있는 잠재력을 가지고 있다 밝혔다. 이렇게 검증된 체인 퍼포먼스는 앞으로도 솔라나가 매스 어돕션을 위해 기술적으로 좋은 솔루션으로서 사용될 수 있음을 시사한다.

이러한 견고한 커뮤니티와 사업 호재들을 통해 솔라나는 회복 추세를 보였으며, 2023년 4분기를 기점으로 $SOL 가격은 FTX 사태 전 수준을 회복했다. 올해 솔라나는 블록체인에서 단순한 인프라와 토큰 인센티브 제공을 넘어, 커뮤니티와 실사용자가 얼마나 중요한지 보여주었다. 솔라나는 이번 레슨을 통해 내년에도 developer-first 마인드와 높은 확장성을 무기로 성장할 것으로 예상한다.

B. 아발란체(Avalanche)

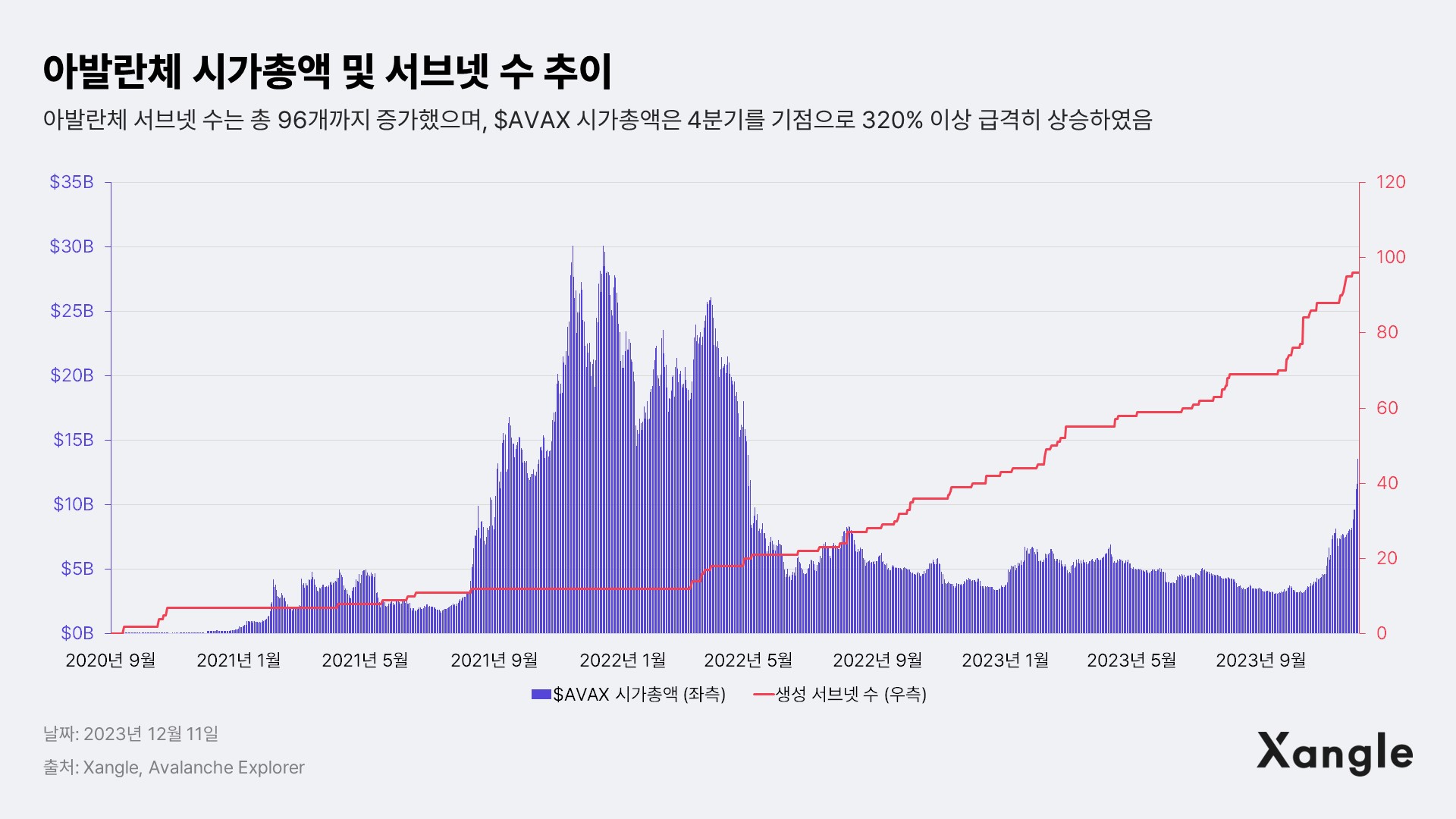

아발란체는 중소형 프로젝트들 중심의 생태계를 가진 솔라나와 반대로 대기업을 중심으로 생태계를 확장해가는 탑다운 형식으로 생태계를 확장해가고 있다. 아발란체는 특히 서브넷 중심의 편리한 블록체인 개발을 지원하여 JPM, Citi, SK, Shrapnel, Off the Grid 등 글로벌 기업 및 게임사들로부터 활발히 채택되고 있다. 2023년 12월 10일 기준 서브넷 수는 총 96개까지 증가한 상황이다.

아발란체는 서브넷 기술을 바탕으로 특히 금융 분야에서 강세를 보이고 있다. 아발란체는 에버그린 서브넷을 통해 기업의 특정 요구사항 및 산업 전반에 대한 고려 사항을 반영해 설계된 맞춤형 블록체인을 제공해 기업/기관들이 블록체인을 도입할 때의 기술적 장벽을 크게 없앴다. 또한, 올해 7월 실물자산의 토큰화와 온체인 금융의 성장을 가속화시키기 위해 최대 $ 5,000만 달러 상당의 실물 자산 토큰화 및 RWA 투자 이니셔티브인 "아발란체 비스타(Avalanche Vista)"를 출범하기도 했다.

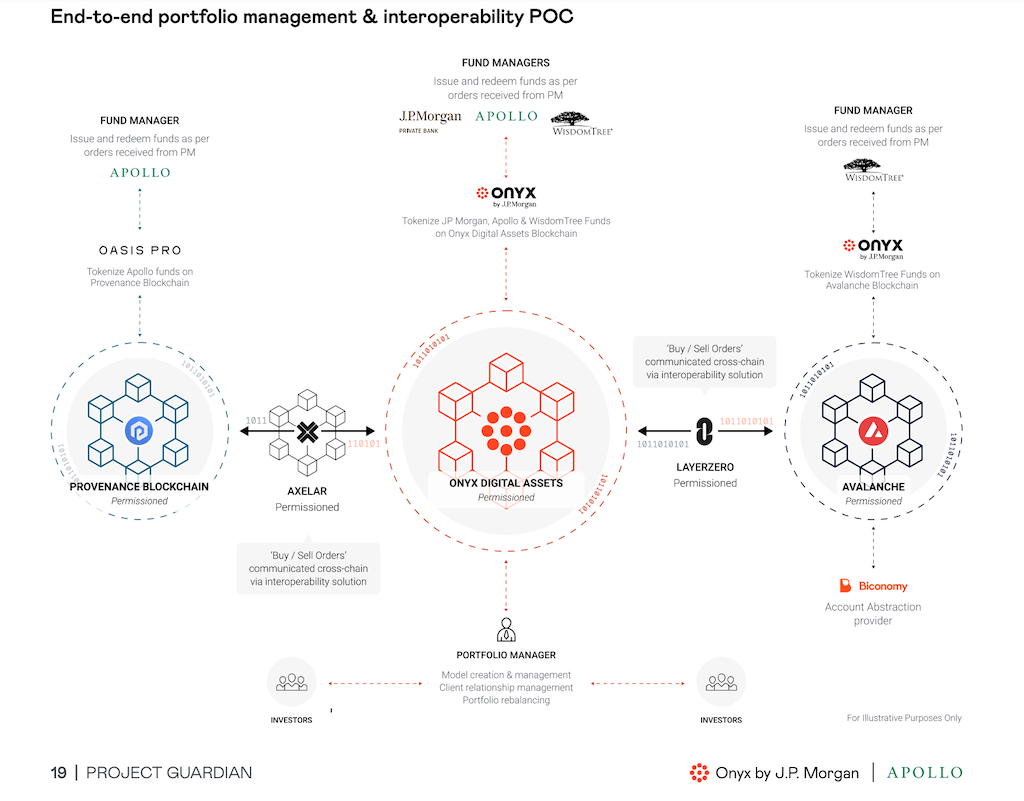

이런 노력으로 아발란체는 세계 최대 사모펀드 KKR이 아발란체로 토큰화를 진행하는 등 올해 금융 분야에서 큰 성과들을 보였다. 싱가포르 통화청(MAS)의 DeFi 시범 프로젝트인 '프로젝트 가디언(Project Guardian)'에 참여하고 있는 JP 모건은 위의 아발란체의 에버그린 서브넷을 활용한 자산 및 자산 관리 혁신을 위한 개념증명(PoC)을 발표했으며, Citi 그룹은 아발란체의 에버그린 서브넷을 활용하여 외환(FX) 거래를 테스트 했음을 밝히기도 했다.

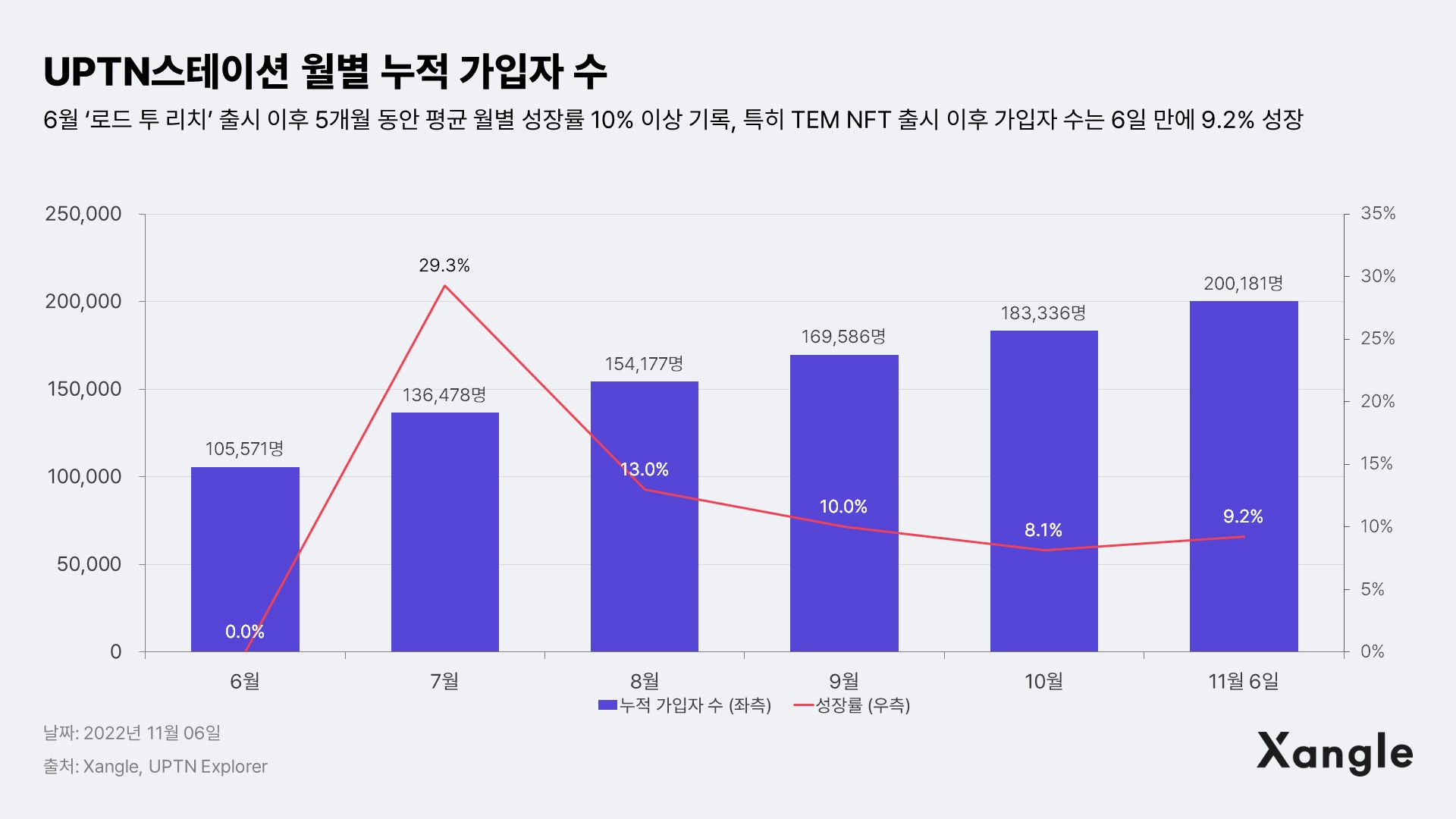

한편, SK플래닛이 주도하고 있는 아발란체 기반의 UPTN 프로젝트도 인상적인 퍼포먼스를 보여주고 있다. UPTN은 OK캐시백의 포인트 범용성을 제고하고 수익성을 개선하기 위한 Web3 서비스로, 로드투 리치를 시작으로 다양한 서비스들을 출시하여 블록체인을 실생활에 접목시킬 예정이다. PFP프로젝트와 달리 로드 투 리치는 1) 사용자가 래키에 TEM NFT을 수시로 장착/해체하는 과정에서 트랜잭션 수수료가 발생하고, 2) 원하는 TEM NFT를 획득하기 위해 2차 거래가 활발하게 일어나기 때문에 가상자산 시장 상황에 따른 영향이 적어 1) 매출 변동성이 상대적으로 낮고 2) 수익성 방어에 유리한 구조를 갖추고 있다는 장점이 있다. 익스플로러 데이터에 따르면, UPTN스테이션의 가입자 수는 서비스 출시 6개월 만에 11월 기준으로 20만 명을 돌파했으며, 일일 최대 트랜젹션 수는 27.6만 건을 기록했다. 구체적인 내용은 ‘UPTN 프로젝트: SK플래닛의 아크 리액터’ 리포트를 참고하길 바란다.

마지막으로, 아발란체는 게임 섹터에서도 서브넷을 활용해 생태계를 넓혀나가고 있다. GREE, Neowiz 등 주요 게임사들과 파트너십을 맺기도 했으며 Sharpnel과 Off The Grid 등 AAA 급 게임 스튜디오들이 서브넷을 활용해 실제로 빌딩하고 있다. Wemix, XPLA, Krafton 등 많은 게임회사들이 자체 체인 구축에 집중하고 있는 요즘 트랜드에 웹3 런치패드인 아바 클라우드를 통해 서브넷을 쉽게 배포, 관리, 구축할 수 있는 기능을 제공하는 아발란체는 큰 경쟁력을 가진다.

- Shrapnel: 언리얼 엔진 5로 제작된 AAA급 FPS 게임으로 HALO, Call of Duty, Westworld 등 유명 게임들의 개발진이 주축으로 참여하고 있다. Polychain Capital, Dragonfly Capital 등 유명 VC로부터 투자를 유치하기도 했다. 2044년 지구를 배경으로 하고 있으며, 플레이어들은 게임 내에서 자원을 추출하고 전투를 벌이는 동시에 NFT 경제 시스템을 통해 콘텐츠를 창작할 수 있다. ‘Shrapnel’ 개발팀은 서브넷의 맞춤화와 보안에 강점을 느껴 서브넷을 선택했다고 밝힌 바 있으며, 2024년 출시를 목표로 하고 있다.

- Off The Grid: Gunzilla Games라는 AAA 게임 스튜디오에서 개발하고 있는 사이버펑크 배틀로얄 게임이다. ‘Off The Grid’는 아발란체 서브넷을 기반으로 하는 GUNZ 플랫폼에 통합되어 플레이어가 완전한 소유권을 갖는 NFT 기반의 디지털 경제 시스템을 제공할 예정이다. Gunzilla Games는 Ava Labs와의 파트너십을 통해 “아발란체 서브넷의 높은 확장성과 보안성을 활용하여 최상의 게임 경험을 제공”하는 것을 목표로 한다고 밝혔다.

- DeFi Kingdoms (DFK): 본래 Harmony 체인에서 시작된 P2E 게임인 DeFi Kingdoms는 Crystalvale의 출시와 함께 아발란체 서브넷을 구축하여 지원하기 시작했다. DeFi Kingdoms의 서브넷인 DFK 체인은 전체 서브넷 중 가장 많은 트랜잭션 수와 활성 주소들을 만들어내고 있다.

- Dexalot: Dexalot은 아발란체 최초의 CLOB(Central Limit Order Book) 방식의 DEX이며, 슬리피지나 보관 위험을 최소화하는 것을 목표로 한다. 아발란체 멀티버스 프로그램을 통해 서브넷 마일스톤을 달성하는 조건으로 지원을 받고 있으며 올해 2월 서브넷을 출시했다.

- Beam: Merit Circle DAO는 아발란체 서브넷을 이용해 게임 프로젝트 'Beam'을 출시했다. Beam 서브넷은 독립적으로 운영되어 게이머와 게임 개발자 모두를 위한 맞춤형 서비스를 제공하고 있다. Beam은 Merit Circle DAO의 토큰($MC)을 가스와 DAO의 거버넌스 토큰으로 사용되고 있다. 이 프로젝트는 다양한 게임과 인프라 제품을 제공하며, 초기에는 'Trial Xtreme', 'Walker World', 'Hash Rush' 등의 게임이 포함될 예정이다.

4-2-2. I Like to Move It Move It: 수면 위로 떠오르는 페이스북 강자들

블록체인 기술의 발전과 함께, 최근 새로운 체인들이 주목을 받기 시작했다. '넥스트 제너레이션 체인(Next Generation Chain)'으로 불리는 Move 계열의 앱토스(Aptos)와 수이(Sui)가 대표적이다. 앱토스와 수이는 메타(구 페이스북)의 블록체인 프로젝트 디엠에서 파생된 Move 언어를 기반으로 하고 있다.

Move 언어는 기존 블록체인 프로그래밍 언어인 솔리디티의 보안상 한계와 트랜잭션 병렬 처리 문제를 해결하기 위해 개발되었다. Move 언어는 이중 지불 및 재진입 공격과 같은 보안 취약점을 최소화하고, 트랜잭션 병렬 처리를 가능하게 함으로써 높은 확장성을 제공한다. Move 언어는 블록체인의 핵심인 소유권과 자산을 표현하기에 편리하며 이를 도입하고자 하는 다른 체인들도 많아지고 있다.

앱토스와 수이는 Move 언어의 장점을 바탕으로, 기존 블록체인들이 가지지 못했던 더 높은 확장성과 강화된 보안성을 제공한다. 우수한 기술력을 바탕으로, 앱토스와 수이는 후발주자로서 생태계 확장과 사용자 확보에 상당한 노력을 기울이고 있다.

A. 앱토스 (Aptos)

앱토스는 페이스북 디엠(Diem) 출신 개발자들이 속도와 안정성에 초점을 두고 만든 신생 PoS 블록체인이다. 앱토스는 이론상 초당 +100,000TPS와 1초 미만(sub second)의 지연 시간을 달성할 수 있도록 설계되었으며 무브(Move) 언어를 지원하여 안정적이고, 빠르고, 유연한 개발 환경을 제공한다. 앱토스는 a16z, Tiger Global Management, Paxos, Jump Crypto, Multicoin Capital, Paypal Ventures 등 수많은 유명 기관투자자들로부터 약 $350M을 펀딩받은 바 있다. 앱토스 생태계에는 현재 DeFi와 툴링 분야의 프로젝트들이 가장 많이 진입해 있으며, Pontem, BlueMove 등 초기 생태계 구성원들과 함께 협업하여 생태계를 확장해나가고 있다.

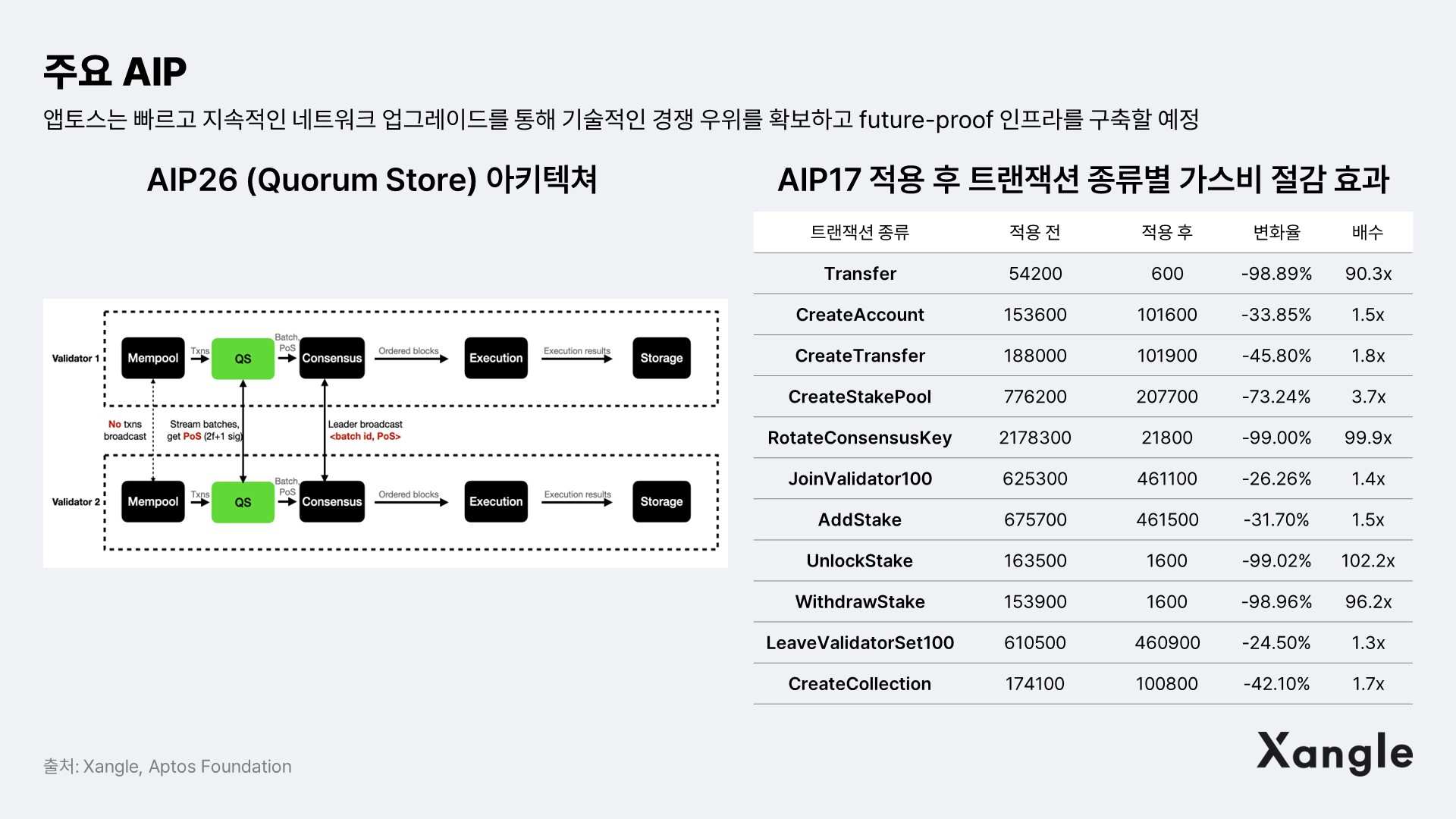

앱토스는 Move 언어를 통한 기술적 강점 뿐만 아니라 내부적으로 우수한 설계를 가지고 있어 신속하고 효율적인 기술 업데이트가 가능하다는 것이 장점이다. 앱토스는 런치 이후 8개월 간 24개의 AIP를 통과시켜 단 한 번의 다운타임 없이 지속적으로 체인 업데이트를 진행했다. (AIP는 이더리움의 EIP에 대응하는 네트워크 개선 제안이다.) 앱토스가 이처럼 빠르고 즉각적인 업그레이드를 지원할 수 있는 이유는 하드포크 없이 프로토콜을 업그레이드할 수 있는 모듈러 아키텍쳐 방식으로 설계되었을 뿐만 아니라 실시간으로 업그레이드를 진행할 수 있는 온체인 거버넌스 시스템을 구현했기 때문이다. 앱토스는 이와 같이 빠른 프로토콜 업그레이드를 통해 네트워크 처리량을 3배 이상 높이고, 일부 트랜잭션에 대한 가스비를 99% 낮춰 대규모 사용자를 수용할 수 있는 미래 지향적인 네트워크를 구축하고 있다.

앱토스는 기술적 포텐셜을 바탕으로 신생체인임에도 공격적으로 Web2 대기업들과 파트너십을 맺으며 어돕션을 시도하고 있다. 메인넷 런치 이후 1년 만에 마이크로소프트와 마스터카드, NBCUniversal 등 글로벌 거대 기업들과 파트너십을 체결해 다양한 협력을 이끌어내고 있다. 국내에서도 최초로 지역 총괄을 둘 정도로 집중하는 모습을 보여줬는데, 이에 대한 성과로 SK Telecom, 롯데 대홍기획, 서울랜드 자회사, MARBLEX, Intella X 등 대기업들과 많은 유저를 보유한 게임회사들과 파트너십을 맺는데 성공했다. 게임 분야에서 가장 기대되었던 메타픽셀 프로젝트의 온보딩은 실패로 끝났으나 이후 발표된 파트너십들을 통해 탑다운 식의 기업 어돕션은 계속될 것으로 보인다.

앱토스는 비즈니스 분야 뿐만 아니라 생태계와 커뮤니티 구축을 위해 다양한 노력을 펼쳤다. 연초부터 월드 해커톤 투어를 시행하여 각 지역에서 양질의 프로젝트들을 선별해 지원하기 시작했다. 무브 기반 프로젝트들을 지원하는 무브 지향 웹3.0 그랜트 프로그램을 포함한 다양한 엑셀러레이팅 및 그랜트 프로그램을 통해 기존 프로덕트들은 앱토스로 확장하는 멀티체인 기능을 추가하고 무브 기반의 신규 프로젝트들도 많이 탄생했다.

이와 같이 앱토스는 Move 언어의 장점을 레버리지하고 AIP 등 거버넌스를 통한 기술 업데이트를 빠르게 진행하여 대중의 기술적인 기대감을 충족시키고 있다. 재단 주도의 빠른 파트너십과 그랜트와 해커톤을 통한 생태계와 인프라 구축이 이루어지고 있지만, 지속적으로 좋은 체인 퍼포먼스를 보여주고 커뮤니티와 실제 사용자를 확보하는 것이 내년 성공의 관건이라고 생각한다.

B. 수이 (Sui)

수이는 기대감 속에서 2023년 5월 메인넷을 런치했다. 앱토스와 비슷하게 메타 출신 팀원들의 Move 언어를 기반으로 한 기술성 강조와 주요 VC 및 대기업 투자 유치로 인해 작년부터 많은 관심을 받았으며, 메인넷 출시 이후에는 바이낸스, 쿠코인, 오케이엑스 등 해외, 업비트, 빗썸 등의 국내 대형 거래소에 빠르게 상장했다.

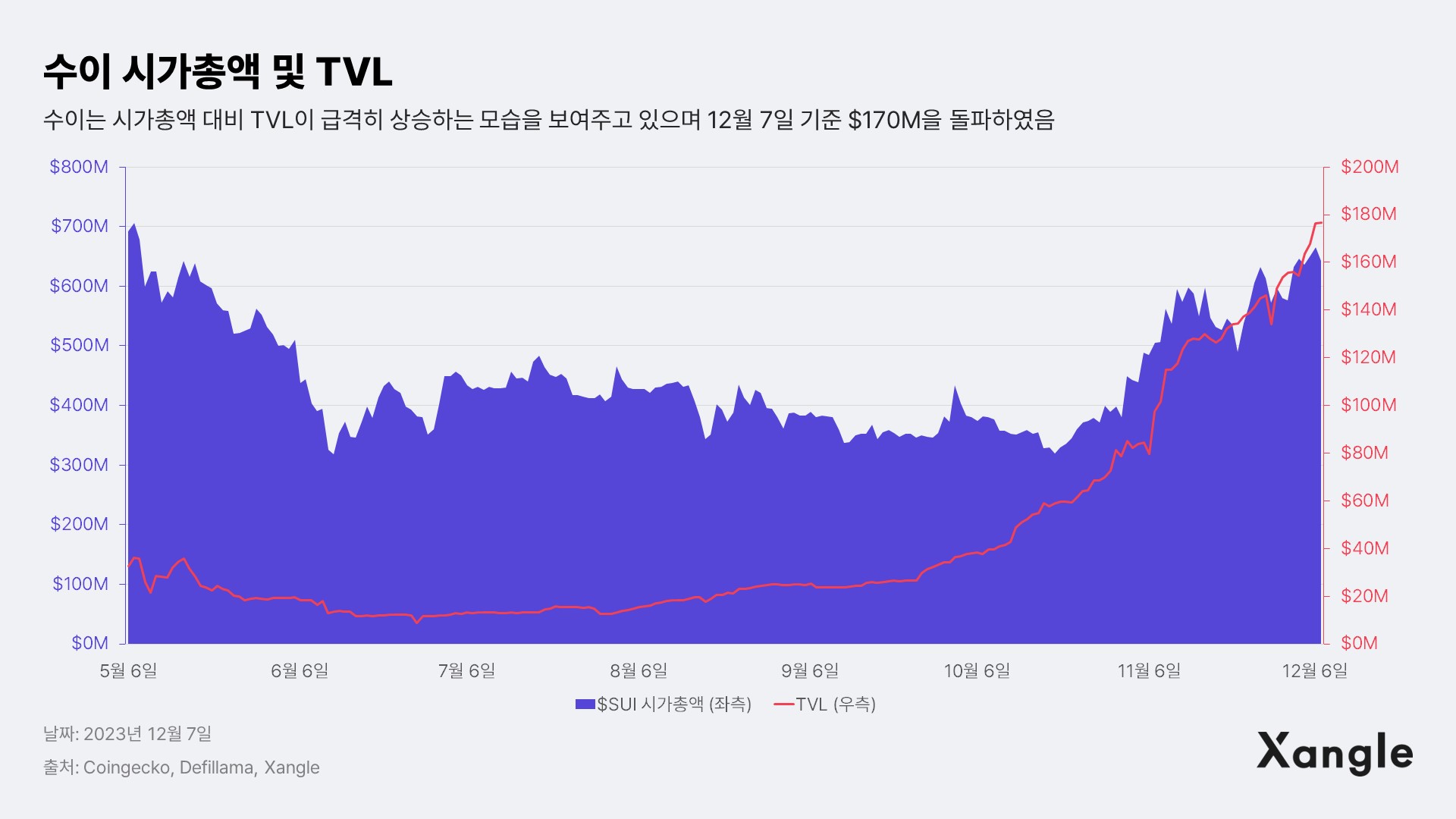

수이는 토큰 가격과 TVL이 2023년 3분기를 기점으로 성장세를 보였다. 온체인 데이터 분석업체 Defillama에 따르면 수이 TVL은 1억 달러를 처음으로 돌파할 정도로 많은 자금이 유입되고 있으며, Cetus와 Scallp 등 DeFi 프로토콜의 성장이 큰 영향을 미쳤다. 특히 수이가 올해 7월부터 지원하기 시작한 딥북 (Deep Book)은 유동성 레이어 SDK를 통해 다른 프로토콜들에서 지정가 주문 알고리즘을 편리하게 구현할 수 있게 했다. KriyaDEX, Turbos_finance, AftermathFi, CetusProtocol, KaironLabs, MovEx 등 다양한 생태계 프로젝트들이 개발에 참여하고 이를 실제로 도입해 다양한 거래 기능을 지원하기 시작했다.

수이는 게임 분야에서도 파트너십과 툴링, 인프라 개발을 통해 적극적으로 어돕션을 시도하고 있다. 대표적으로 NHN과 일본 대형 게임사 GREE의 자회사 BLRD가 수이 기반의 웹3 게임을 개발할 계획이라고 밝혔다. 수이는 웹3 게임 포털 플랫폼인 '플레이비욘드'(Play Beyond)를 출시하여 사용자들이 수이 기반 게임들에 접근할 수 있는 게이트웨이를 제공하기 시작했으며, 스페이스앤타임(Space and Time)과 파트너십을 진행하여 zk 기반 툴들을 게임과 DApp들에 사용할 수 있게 할 계획이다.

수이 재단은 생태계 확장 프로그램들도 공격적으로 시행하고 있다. 수이 빌더하우스 월드투어를 통해 각 나라의 로컬 개발자들을 수이 생태계에 온보딩 시키고 있으며 그랜트 허브를 통해 현재 86개의 프로젝트들에게 그랜트를 지급하여 보조하고 있다. 이런 노력으로 같은 Move 언어 계열인 앱토스 기반 프로젝트들이 수이 체인으로 많이 온보딩되었으며 특히 DeFi와 툴링 분야에 많은 프로젝트들이 빌딩되고 있다. NFT 성장 프로그램인 SUMM3r on Sui, 연구자들을 대상으로 한 Sui Research Award를 통해 예술가와 개발자, 연구자들이 수이의 기술과 생태계에 관심을 가질 수 있도록 유도하기도 했다.

수이는 위의 그랜트와 지원 프로그램 뿐만 아니라 프로젝트들이 성장할 수 있는 기반인 툴링과 인프라에도 집중하고 있다. 수이는 텐센트, 알리바바 클라우드 등과 파트너십을 체결하여 생태계 개발자들을 위한 인프라 베이스를 구축하고 있으며, zkLogin와 DApp kit 등 개발자들이 수이 기반 프로덕트를 쉽게 개발할 수 있는 도구들도 꾸준히 개발하는 모습을 보였다.

Move 기반 체인들은 새로운 언어와 합의 알고리즘을 사용하는 신규 체인들인만큼 성능에 대한 챌린지를 받았다. 하지만 올해 수이에서 진행된 퀘스트3 기간 동안 소개된 10종의 미니게임들이 사용자들에 의해 실제로 플레이 되었고, 이 과정에서 수이 네트워크가 수백만건의 트랜잭션들을 낮은 가스비를 유지하며 동시에 처리할 수 있음이 증명되어 화제가 되었다. 앞으로도 이와 같은 좋은 체인 퍼포먼스를 보여주며 개발자들이 수이 기반 프로덕트를 쉽게 빌딩할 수 있는 인프라와 툴링을 지속적으로 제공하고, 커뮤니티와 실사용자를 확보하는 것이 중요할 것이라고 생각한다.

5. 핵심 인프라 위에 주요 서비스들의 등장, 내년부터 어돕션은 가시화될 것

5-1. Gaming: 내년은 왠지 다를 것 같아요!

5-1-1. 23년 Recap: 부진했던 한 해를 보내며

2023년 블록체인 게임 시장은 부진한 한 해를 보냈다. 1) 대형 게임사가 노후화된 IP에 기존 P2E 문법을 적용해 양산한 게임들은 기대 이하의 성적을 거뒀고, 2) Web3 게임 스튜디오가 출시한 완성도 낮은 게임들은 당연하게도 시장의 주목을 받지 못했다. 올해 700개 이상의 블록체인 게임이 출시됐지만, 이 중 70% 이상은 유저의 이탈을 막지 못하고 수명을 다했다.

가상자산 시장 침체기가 도래한 영향도 결코 작지 않았다. 가상자산 전반의 가격 하락은 블록체인 게임의 매력 감소로 이어졌다. 블록체인의 도입으로 게임의 재미에 극적인 향상이 이루어지지 않은 상태에서 절대적인 보상의 규모가 줄어드니 P2E 게임을 표방하는 블록체인 게임을 플레이할 유인이 사라진 것이다.

블록체인 기술이 게임에 제공하는 가치에 대한 고민이 선행되지 않은 점도 한몫 했다. 엑시 인피니티와 미르4의 글로벌 흥행을 목격한 많은 게임사들은 검증된 성공 방정식을 답습하여 빠르게 블록체인 게임을 양산했다. 물론 지속가능성에 대한 고민은 토크노믹스 모델의 진화로 이어졌지만, P2E라는 큰 방향성은 동일했다. P2E를 벗어나지 못한 게임들의 출시와 반복되는 실패는 블록체인 게임에 대한 실망감과 반감으로 이어졌다.

5-1-2. 24년 전망: 달라지는 시장, 달라지는 기업

그러나, 24년에는 많은 것이 달라질 것으로 예상된다. 1) 우선 올해 4분기부터 가상자산 시장 반등이 나타나고 있다. 비록 반등의 배경에는 비트코인 현물 ETF 승인에 대한 기대감이 자리하고 있지만, 블록체인 게임에 보다 우호적인 환경이 형성되고 있다는 점을 부정할 수 없다.

24년 출시되는 블록체인 게임들도 이전과는 다른 모습으로 등장할 것으로 보인다. 2) 국내 대형 게임사를 중심으로 P2E를 넘어선 새로운 차원의 블록체인 게임 개발이 진행되고 있다. 23년 상반기까지만 해도 기존 P2E 문법을 답습한 블록체인 게임을 출시하는데 급급했던 게임사들은 하반기부터 신규 게임 출시보다 블록체인 기술이 게임 산업에 가져다줄 수 있는 본질적인 가치에 집중하기 시작했다. 3) 대규모 투자를 유치했던 Web3 게임 스튜디오들은 AAA 게임 출시를 예고하고 있다. AAA 게임의 평균 제작 비용 및 기간을 고려하면 24년 AAA 게임 출시를 위한 발판은 충분히 마련됐을 것으로 판단된다.

5-1-3. 대형 게임사냐 Web3 게임 스튜디오냐, 그것이 궁금하다

A. 대형 게임사 (1): 퍼스트 무버의 한국, 시행착오는 동반되지만 노하우는 남는다

지금까지 블록체인 게임의 선두주자는 단연 한국이었다. 한국처럼 이 정도로 많은 대형 게임사가 적극적으로 블록체인 게임을 개발하는 나라는 어디에도 없다. 그리고 이는 24년에도 유효할 전망이다. 물론 지금까지 <미르4 글로벌>에 버금가는 글로벌 단위의 흥행을 보여주는 블록체인 게임을 배출하지 못한 것은 사실이지만, 퍼스트 무버의 시행착오는 필연적이라고 생각한다.

한국 대형 게임사는 현재 P2E를 넘어서 새로운 차원의 블록체인 게임을 개발하고 있다. 22~23년 동안 수많은 시행착오를 직접 겪거나 옆에서 지켜보면서 체득한 깨달음을 토대로 방향을 재설정하고 전략을 재수립한 것이다. 지난 2년이 결코 허송세월이 아니었음을 보여주는 대목이다. 퍼스트 무버로써 쌓아온 블록체인 게임 개발 및 운영 노하우는 그 자체로 경쟁력을 가지며 게임사의 자산이 되어 남는다. 게임의 흥행과 수명을 좌지우지하는 노하우가 쌓일수록 한국 게임사와 해외 후발주자의 격차는 확대되고, 블록체인 게임 시장을 선점할 수 있는 가능성은 높아진다.

24년에는 위메이드의 <나이트크로우 글로벌>을 필두로 넥슨의 <메이플스토리 유니버스>, 크래프톤의 <오버데어>까지 대형 기대작들이 다수 대기 중이다. 본문에서는 이들이 지난 2년간 P2E의 잔해 속에서 어떤 가치를 발견했고, 그 가치를 게임에 담아내기 위해 어떤 고민을 했는지 살펴볼 예정이다.

B. 대형 게임사 (2): 패스트 팔로워의 일본, 느리지만 분명한 변화

<미르4 글로벌>의 글로벌 흥행을 그 누구보다 가까이에서 지켜본 일본은 한국 다음으로 게임사들이 적극적으로 블록체인을 포용하는 나라다. 특히, 23년 하반기를 지나가면서 몇 가지 의미 있는 변화가 포착됐는데, 1) 더 많은 게임사들이 블록체인 게임 시장 진출을 알렸고, 2) 사업 계획은 구체화됐으며, 3) 블록체인 게임에 대한 고민의 깊이가 달라졌다.

블록체인 도입을 고민하는 단계를 지나 실질적인 사업 방향성을 모색하는 단계로 진일보했지만, 여전히 한국과 같은 발 빠른 행보를 기대하기는 어려울 것으로 보인다. 1) 일본은 퍼스트 무버보다는 패스트 팔로워의 전략을 취하고 있어 확실한 성공 모델이 등장하기 전까지는 R&D의 관점에서 접근하려고 할 것이다. 따라서 이들이 24년 출시할 블록체인 게임들은 시장 반응을 살펴보기 위한 가벼운 테스트에 가까울 것으로 보인다. 또한, 2) 일본 게임사들의 게임 IP 활용도는 한국보다 훨씬 높기 때문에 IP를 블록체인 게임에 활용하는 데 있어 한국과 달리 조심스러운 태도를 취할 수 밖에 없다. 주요 IP 활용에 대한 논의가 진행되고 있기는 하지만, 실제로 IP 기반의 게임이 출시되기까지는 짧지 않은 시간이 걸릴 것으로 보인다.

다만 24년에는 <나이트크로우 글로벌>, <메이플스토리 유니버스>, <오버데어> 등 한국 대형 게임사를 중심으로 성공적인 블록체인 게임이 등장할 여지가 있다. 이에 따라 24년과 달리 25년은 일본 게임사들이 적극적으로 블록체인 게임 사업을 전개하는 원년이 될 것으로 기대한다. 전통적인 게임 강국이자 세계적인 IP 강국인 일본이 진심을 다한다면 그 가속도와 파급력은 상상 이상일 것이다.

C. Web3 게임 스튜디오: 이제 결과물 보여줘야 할 때

21년 엑시 인피니티의 흥행으로 블록체인 게임의 가능성을 목격한 전통 게임사, VC, 펀드 등은 Web3 게임 스튜디오에 막대한 자금을 쏟아붓기 시작했다. 21~23년 3분기 누적 투자 금액은 $10.1B에 달하는데, 이는 전체 게임 산업에 흘러 들어가는 자금의 규모와 비교해도 결코 낮지 않은 수준이다.

대규모 투자를 유치했던 Web3 게임 스튜디오들은 이제 AAA 게임 출시를 예고하고 있다. AAA 게임 개발에 통상 3년 이상의 기간이 소요된다는 점을 고려하면, 24년은 3년 전 개발에 착수했던 Web3 게임 스튜디오들이 본격적으로 결과물을 선보이는 시기가 될 것으로 판단한다. 24년부터 출시되는 Web3 게임들은 이전과는 다를 것이고, 달라야만 한다. 이미 게이머들의 눈높이가 높아진 만큼, 이를 충족시키지 못하는 게임들은 시장에서 빠르게 사라질 것이기 때문이다.

D. 대형 게임사가 판을 키우고 Web3 게임 스튜디오가 수직 확장한다

대형 게임사들은 검증된 기획력과 개발력을 바탕으로 눈높이가 높은 게이머들을 만족시키는 완성도 높은 블록체인 게임을 들고 나올 수 있다. 설령 실패하더라도 이겨낼 기초 체력 또한 충분하다. 반면, Web3 게임 스튜디오들은 대형 게임사에 비해 몸집이 가볍기 때문에 Web3 요소를 적극적으로 도입한 실험적인 모델을 시도할 수 있다. 이러한 실험적인 접근이 Web2 유저들의 반응을 이끌어낼 수 있을지는 불투명하지만, 새로운 모델을 탐색하는 것 자체로 의의가 있다고 생각한다. 어찌됐든 P2E의 신호탄을 올린 것도 대형 게임사가 아닌 베트남의 소형 게임 스튜디오 Sky Mavis였으니 말이다.

향후 대형 게임사와 Web3 게임 스튜디오는 경쟁적인 대체(substitutes) 관계가 아닌 보완(complements) 관계를 구축하여 블록체인 게임 시장 사이즈를 함께 키워 나갈 것으로 전망한다. 이미 방대한 유저 기반을 보유한 대형 게임사는 Web2.5라는 관점에서 블록체인 게임의 진입장벽을 낮추어 시장으로 유저를 유입시키는 역할을 할 것으로 보인다. Web3 게임 스튜디오는 시장에 새로 유입된 유저들에게 실험적인 블록체인 게임 모델을 제공함으로써 시장을 수직적(Vertical)으로 확장하는 데 기여할 것으로 전망한다.

5-1-4. Project Update

A. 넥슨(메이플스토리 유니버스): 큰 형님이 온다

넥슨은 P2E를 넘어 새로운 차원의 블록체인 게임을 개발하고 있는 국내 게임사 중 하나다. 넥슨이 현재 준비 중인 <메이플스토리 유니버스>(이하 MSU)는 누적 매출 $4B 이상에 빛나는 자사 최대 IP <메이플스토리>(이하 MS) 기반의 블록체인 생태다. <MSU>는 게임을 플레이하는 유저뿐만 아니라 콘텐츠를 제작하여 생태계 확장에 기여하는 크리에이터에게도 보상을 지급하는 구조를 채택했다. 크리에이터들은 블록체인 기술을 통해 <MSU>에 존재하는 게임 자산을 NFT의 형태로 게임의 경계를 넘어 자신의 콘텐츠(게임, 디앱 등)에서 활용할 수 있게 된다. 넥슨의 <MSU>에 관해서는 쟁글 오리지널 ‘메이플스토리 유니버스: 넥슨의 혁신 DNA를 다시 한 번 일깨우다’ (11/27 발간)에 보다 자세하게 기술되어 있다.

넥슨이 블록체인 기술에서 포착한 가능성은 <MS> IP의 전체적인 확장이다. <MSU>는 기존 <MS>와 분리되어 하나의 독립된 생태계로 존재하는 것이 아니라 그 근간이 되는 <MS> IP를 확장하는 역할을 한다. 게임 산업에서 IP가 가지는 중요성은 두말하면 입이 아픈 수준이지만, 넥슨 같은 대형 게임사라도 게임 콘텐츠를 지속적으로 업데이트하고 매년 신작을 출시하기란 쉽지 않다. <MSU>는 넥슨이 크리에이터들과 함께 새로운 콘텐츠를 끊임없이 제공함으로써 IP가 자생적으로 뻗어나갈 수 있게 하려는 시도다. 이때 크리에이터들이 만드는 콘텐츠는 게임에만 국한되지 않는다.

<MSU>의 전략이 실제로 작동할지는 <메이플스토리 월드>(이하 MSW)의 사례에서 힌트를 얻을 수 있다. <MSW>는 22년 9월 출시된 UGC 플랫폼으로 Web3 요소를 제외하면 <MSU>와 유사한 면이 있다. <MSW>의 초기 성과는 미미했으나 23년 8월 초창기 <MS>를 구현한 <아르테일>이 출시되면서 상황은 달라졌다. <아르테일>은 유저들의 향수를 불러일으키며 출시 두달 만에 동시 접속자 수 1만명을 돌파하는 성과를 냈고, <아르테일> 흥행 이후 경쟁작들이 출시되며 <MSW>의 활성화로 이어졌다. 즉, ‘흥행 게임 등장 → 수요 트래픽 증가 → 공급 트래픽 증가 → 콘텐츠 증가 → 사용자 경험 개선 → 수요/공급 트래픽 증가’ 과정을 통해 성장한 것이다.

그러나 <아르테일>을 통해 밝혀진 <MSW>의 문제점은 1) 유저 아이템의 소유권이 <MSW>에 있고, 2) 크리에이터 수익 정산 시스템이 불안정한 탓에 파생 생태계가 원활하게 형성되지 않아 확장성이 제한된다는 것이다. 이로 인해 발생한 게임 운영 문제는 유저들의 불만으로 이어졌고, 결국 유저 이탈로 이어졌다. <MSU>는 블록체인 기술을 통해 이러한 문제들을 해결할 수 있을 것으로 보인다. <MSU>는 1) IP를 전면 개방하고 크리에이터에게 아이템(NFT) 발행 자격을 부여하여 크리에이터로 하여금 저작권 침해 리스크 없이 재량적으로 아이템을 발행할 수 있게 한다. 또한, 유저는 획득한 아이템에 대해 <MSW>에서 발생했던 버그에 따른 아이템 무한 생성, 강제 롤백 등을 더이상 걱정할 필요가 없다. 2) 아직 코인 발행에 대한 언급은 없지만 코인을 도입하고 창작물에 대한 수익을 스마트 컨트랙트를 통해 공평하게 배분할 수 있는 시스템을 구축하면 수익 정산 시스템이 대폭 개선될 수 있다.

<MSU>는 24년 출시를 목표로 신규 유입 유저들의 생태계 안착과 반응을 가늠해보는 소규모 테스트를 진행할 예정이다. 단기적인 수익성보다는 블록체인 게임을 게임 산업의 Next Step으로 바라보는 장기적인 시각에서 <MSU> 프로젝트를 진행하는 만큼, 보다 건강한 <MSU> 생태계가 구현될 수 있을 것으로 보인다. <MSU>는 P2E에서 탈피해 블록체인 게임 시장에 새로운 방향성과 관점을 제시했다는 점에서 큰 의의가 있다. 만약 블록체인의 도입이 <MSW>의 한계를 극복해 <MS> IP 확장에 기여한다면, 넥슨과 같은 고민을 해왔던 게임사들에 변화의 바람이 불 것으로 기대된다.

B. 크래프톤(오버데어): 블록체인 없는 블록체인 게임

국내 시가총액 1위($7.6B) 게임사 크래프톤은 넥슨과 유사한 관점으로 블록체인 게임에 접근하면서도 디테일은 사뭇 다른 오버데어 프로젝트를 개발하고 있다. 오버데어 프로젝트는 1) 코스모스 기반 메인넷 세틀러스(Settlus)와 2) 세틀러스를 기반으로 하는 모바일 UGC 게임 플랫폼 <오버데어>로 구성되어 있으며, 아래에서 언급할 <오버데어>는 2) UGC 게임 플랫폼을 지칭한다.

<오버데어>는 기본적으로 <로블록스>와 매우 유사하다. 크리에이터는 게임 콘텐츠와 아이템을 유저에게 제공하고 아이템 판매를 통해 발생하는 매출의 일부를 수취한다. 블록체인 기술의 도입으로 <로블록스>와 달라지는 부분은 1) 크리에이터가 제작하는 아이템의 원본이 NFT로 발행되고, 2) 외부 NFT를 기반으로 하는 아이템도 판매할 수 있으며, 3) 판매 내역이 블록체인에 기록된다는 점이다. 크리에이터와 크래프톤 입장에서 기대할 수 있는 효과는 다음과 같다.

- 크리에이터: 1) 아이템 판매 내역이 블록체인에 기록되기 때문에 투명한 수익 정산을 기대할 수 있다. 2) 크리에이터가 제작하는 아이템 역시 NFT의 형태로 블록체인에 기록되기 때문에 아이템(IP)의 소유권은 플랫폼이 아닌 크리에이터가 가져간다. 이 경우 IP 라이선싱을 통한 부가적인 수익 창출의 기회가 새로이 탄생하게 된다.

- 크래프톤: 1) 외부 NFT를 기반으로 하는 게임 콘텐츠 및 아이템 제작이 가능하기 때문에 외부 IP 유입을 통한 플랫폼 성장을 도모할 수 있다. 2) <오버데어>에서 창작한 IP를 <오버데어> 외부에서도 활용할 수 있다는 점을 앞세워 크리에이터들을 빠르게 유입시킬 수 있다. 모두 크래프톤의 매출과 직결되는 부분이다.

반면, 유저는 <로블록스>, <포트나이트>, <마인크래프> 등 현존하는 UGC 게임 플랫폼에서와 완벽하게 동일한 경험을 한다. <오버데어>가 유저 단에서 접할 수 있는 블록체인과 관련된 모든 요소들을 제거했기 때문이다. 블록체인을 게임 뒷단에서 돌아가는 기술로서 활용하여 블록체인을 앞단에 배치했을 때 발생하는 유저의 진입장벽을 없앤 것이다. 이는 토큰, NFT, 지갑 등의 개념에 친숙한 소수 Web3 유저가 아닌 다수의 Web2 유저를 확보하기 위한 전략적인 선택으로 비춰진다. NFT를 전면에 배치하고 지갑의 사용을 언젠가 넘어야 할 벽으로 바라보는 넥슨과는 대비되는 모습이다.

<오버데어>는 24년 1분기 테스트를 거쳐 상반기 중 글로벌 출시될 예정이다. 넥슨이 자체 콘텐츠 <메이플스토리 N>을 통해 초기 유저 유입을 활성화하려는 것처럼, 크래프톤 역시 다양한 장르의 자체 제작 게임을 제공할 예정이다. <오버데어>의 가능성은 이미 <로블록스>, <포트나이트>, <마인크래프트> 등의 사례를 통해 입증됐다. 그러나 사용자 경험이 경쟁 플랫폼과 동일한 만큼, 블록체인을 도입함으로써 크리에이터에게 경쟁 플랫폼 대비 확실한 이점을 제공한다는 것을 증명해야 한다. 만약 <오버데어>가 크리에이터들을 빠르게 유입 및 락인시킨다면, 이는 유사 장르의 게임을 운영하는 글로벌 대형 게임사들이 블록체인 도입을 고려하게 만드는 트리거로 작용할 수 있을 것이다.

C. 컴투스(XPLA): 소유권을 가져봐 그럼 넌 행복해지고

컴투스 역시 블록체인 기술이 게임 산업에 제공할 수 있는 가치를 고민하고 있는 국내 게임사 중 하나다. 22~23년 동안 기존 Web2에서 높은 인기를 구가했던 자사 핵심 IP <서머너즈워>, <미니게임천국>, <컴투스 프로야구> 등에 블록체인을 접목하여 게임을 출시했으나, 성과는 시장 기대치를 하회했다. Web2에서 흥행한 IP를 활용하면 유저가 자연스럽게 유입될 것이라 예상했지만, 예상과 달리 기존 유저의 자연스러운 전환은 일어나지 않았기 때문이다. 해당 IP를 즐기던 입장에서는 1) 새로운 콘텐츠가 공급되지 않고, 2) 진입장벽은 높으며, 3) 초기 P2E 게임에 버금가는 수준의 수익이 발생하지 않아 블록체인 게임을 플레이할 유인을 느끼지 못했던 것이다.

컴투스는 이와 같은 실패 사례를 반면교사로 삼아 24년에는 오직 블록체인이 제공할 수 있는 가치를 게임에 담아낼 예정이다. 이는 NFT를 통해 게임 아이템에 대한 유저의 소유권을 강화하는 방식으로 컴투스가 비전으로 제시한 ‘P2O (Play to Own)’와도 일맥상통한다. 많은 블록체인 게임들이 유저의 소유권을 강조하지만, 역설적으로 유저가 “소유권”의 의미를 느끼는 시점은 게임을 플레이하는 동안이 아닌 게임 서비스가 종료될 때다. 따라서 컴투스는 유저가 게임을 플레이하는 동안 소유권을 체감할 수 있도록 동일한 아이템(NFT)을 여러 게임에서 사용할 수 있는 생태계를 구축할 예정이다. 이를 통해 기대할 수 있는 효과는 다음과 같다.

- 유저: 더 이상 한 게임에서 다른 게임으로 넘어갈 때 발생하는 전환 비용을 고려할 필요가 없다. 동일한 수준의 시간과 노력, 비용으로 더욱 풍부한 게임 경험을 누릴 수 있게 된다.

- 컴투스: 유저가 XPLA 생태계에 체류하는 시간은 길어지고 이탈률은 낮아져 유저 락인 효과가 강화된다. 이렇게 확보한 충성 유저층은 신작의 마케팅에도 유리하다. 모두 컴투스의 매출과 직결되는 부분이다.

다만, 이렇게 아이템을 공유할 수 있는 생태계가 형성되면 초기 유저와 후발주자, 과금 유저와 무소과금 유저 간의 밸런스가 무너질 수 있다. 자칫하면 고인물 게임으로 변질될 수 있기 때문에 이를 잘 풀어내는 것이 지속가능성을 높이는데 필수적일 것으로 보인다. 컴투스는 지난 22년 4월 출시된 <크로매틱소울: AFK 레이드>에서 NFT 과금 유저와 무과금 유저 간 격차에 상한선을 두는 방식으로 해당 문제에 접근한 바 있다.

컴투스는 24년 AAA급 게임을 비롯해 다양한 신작을 선보일 계획이다. 특히, EA, 징가, 소니 등 글로벌 게임사 출신의 개발진이 주축이 되어 설립된 Web3 게임 스튜디오 카보네이티드(Carbornated)의 신작이 온보딩되는데, 비교적 높은 퀄리티의 블록체인 게임을 기대해볼 수 있겠다. 컴투스는 단순히 게임 아이템을 NFT로 발행하는 데 그치지 않고, 기존 Web2 유저들이 간지러워 했던 부분을 해소하는 방식으로 블록체인 게임의 가치를 증명하려 한다. 이러한 노력이 Web2 유저들의 선택으로 이어질 수 있을지 기대된다.

D. 위메이드(위믹스): 블록체인 게임계의 Steam?

위메이드는 24년에도 글로벌 블록체인 게임 플랫폼 1위 지위를 공고히 하는데 주력할 전망이다. 이전과 동일하게 자사 인기 IP를 위믹스 플레이에 서비스하고, 이를 통해 확보한 유저 트래픽을 기반으로 다양한 외부 게임을 퍼블리싱하는 전략을 추진한다.

특히 24년 1분기에는 국내 블록체인 게임 트렌드의 신호탄을 쏘아올렸던 <미르4 글로벌>보다 더 강력한 IP를 기반으로 하는 <나이트크로우 글로벌>이 출시된다. <나이트크로우>는 지난 4월 출시된 PC/모바일 MMORPG로 양대 앱마켓 일매출 순위 1위를 달성하며 게임성을 입증했다. <미르4>와 흥행 성과를 비교했을 때도 압도적으로 좋은 성과를 보이고 있어 위믹스 생태계가 다시 한번 도약할 수 있을 것으로 판단된다. 위메이드의 <나이트크로우 글로벌>에 관해서는 쟁글 오리지널 ‘블록체인 게임에 대한 생각, 그리고 나이트크로우 글로벌’(10/25 발간)에 보다 자세하게 기술되어 있다.

그러나 위믹스 플레이에서 서비스되고 있는 게임들 중 아직 위메이드 IP를 제외한 외부 게임들은 유의미한 성과를 내지 못하고 있다. 매분기 신작이 추가되고 있지만 유저 수는 21년 4분기 정점 이후 22년 1분기부터 감소 추세에 진입했다. 위메이드는 플랫폼 확장 방안으로 1) 게임 라인업 지속 확대와 2) 옴니체인 네트워크로의 확장을 제시했다. 현재 130개 이상의 블록체임 게임이 위믹스 플레이 온보딩 계약을 체결했으며, <나이트크로우 글로벌>을 시작으로 옴니체인 프로젝트 ‘우나기(unagi)’를 통해 다양한 체인에서 게임이 서비스될 예정이다.

스팀과 에픽게임즈 스토어의 사례를 돌아봤을 때 게임 플랫폼의 선점 효과는 유효하다. 게임 개발사는 유저 기반이 구축되어있는 플랫폼에 몰릴 수 밖에 없고, 유저 역시 게임이 많은 곳에 몰릴 수 밖에 없다. 유저 유입 → 개발사 유입 → 콘텐츠 증가 → 유저 유입의 과정을 거쳐 한번 구축된 게임 플랫폼을 후발주자가 따라잡기란 매우 어렵다. 아직 시장 초기 단계인 만큼 향후 경쟁이 심화될 가능성은 존재하지만 1) 현재까지 국내 최대이자 글로벌 최대 블록체인 게임 플랫폼의 지위를 누리고 있고, 2) 플랫폼 확장을 최우선 목표로 삼고 있는 만큼 앞으로 지배력을 유지할 가능성이 높아 보인다.

E. 일본: 간바레 간바레 센빠이

지난 3/6 발간한 쟁글 오리지널 ‘아시아: 블록체인 게임의 심장’을 통해 일본 대형 게임사들의 블록체인 게임 시장 진출 현황을 살펴본 바 있다. 당시 당사가 진단한 일본은 한국보다 다소 늦게 시장에 진입하긴 했지만, 블록체인을 포용하려는 스탠스는 한국 게임사들과 크게 다르지 않다는 것이었다. 블록체인 게임을 출시한 게임사는 없었지만, 몇몇 게임사들이 첫 블록체인 게임에 대한 대략적인 윤곽은 잡은 상태였다 (스퀘어에닉스의 <Symbiogenesis>, 세가의 <삼국지대전>). 또한, 단독으로 L1 사업을 진행하는 게임사는 없었지만, 세가, 반다이남코 등은 오아시스 네트워크의 밸리데이터로 참여하며 간접적으로 L1 사업에 진출한 상황이었다.

23년 하반기를 지나가면서 몇 가지 의미 있는 변화가 포착됐다. 1) 더 많은 게임사들이 블록체인 게임 시장 진출을 알렸고, 2) 사업 계획은 더욱 구체화됐으며, 3) 블록체인 게임에 대한 고민의 깊이가 달라졌다. 우선 소니, 그리(GREE), DMM Games, 에니시(Enish)와 같은 주요 게임사들이 블록체인 게임 시장에 새로이 진입했다. 현재 일본 게임사들 대부분 내부적으로 블록체인 팀을 갖추고 관련 서비스를 준비하고 있다고 봐도 무방하다. 둘째로, 밸리데이터 참여, 펀드 운영 등 간접적인 방식으로 블록체인 사업에 진출했던 게임사들은 실제로 블록체인 게임을 출시하는 방향으로 전환했고 (반다이남코의 <RYUZO>, 코나미의 <Project Zircon>), 주요 IP 활용에 대한 논의도 진행하고 있다. 마지막으로 블록체인 게임에 대한 고민이 “Why Blockchain?”에서 “블록체인을 어떻게 활용할 것인가?”와 “블록체인 게임 유통 전략을 어떻게 수립할 것인가?”로 발전했다. 블록체인 도입을 고민하는 단계를 지나 실질적인 사업 방향성을 모색하는 단계로 진일보한 것이다.

당사가 일본 게임사들과의 미팅을 통해 파악한 바로는 현재 블록체인 게임에 가장 진심인 기업은 스퀘어에닉스와 코나미로 판단된다. 다른 게임사들이 실질적인 게임 개발은 더블점프도쿄에 위임하고 최종 검수와 유통만을 담당하는 반면, 스퀘어에닉스와 코나미는 게임 개발에도 직접 참여하고 있는 것으로 확인됐다.

- 스퀘어에닉스: 1975년 설립된 일본의 대형 게임사로 <파이널 판타지>, <킹덤 하츠>, <드래곤 퀘스트> 등의 타이틀을 보유하고 있으며, 시가총액은 $4B에 이른다. 23년 CEO 신년사를 통해 다수의 블록체인 게임을 개발 중임을 공표했으며, 가장 먼저 출시될 블록체인 게임으로 <Symbiogenesis>를 공개했다. <Symbiogenesis>는 환경 오염을 피해 지구의 마지막 안식처로 이주한 인류에게 드래곤의 공격이 닥쳐오면서 벌어지는 이야기를 다룬다. <Symbiogenesis>는 총 6개의 챕터로 구성되어 있는데, 오는 21일 첫 번째 챕터가 출시된다. 총 10,000개의 캐릭터 NFT가 발행될 예정이며, NFT 홀더는 특별한 스토리를 플레이할 수 있다. 신년사에서도 언급됐듯이 <Symbiogenesis>를 시작으로 다수의 블록체인 게임을 개발하고 공개할 것으로 예상된다.

- 코나미: 1969년 설립된 일본의 대형 게임사로 <악마>, <메탈기어>, <사일런트 힐> 등의 타이틀을 보유하고 있으며, 시가총액은 $7B에 이른다. 코나미는 지난 9월 첫 블록체인 프로젝트로 <Project Zircon>을 공개했는데, 일본 최대 게임쇼인 도쿄게임쇼 2023에서 세부 내용을 발표하며 그 진심을 표현했다. <Project Zicron>은 TRPG(테이블탑 롤플레잉 게임) 장르로 재앙이 닥친 세상에서 이웃 국가들과 협력하며 위기를 극복하는 세계관을 선보인다. NFT 홀더들은 자신의 캐릭터에 개별적인 서사를 부여할 수 있고, TRPG 장르 특성상 높은 자유도를 바탕으로 다른 유저들과 게임을 공동으로 기획하며 플레이하게 된다. <Project Zircon>과 함께 출시되는 서비스인 NFT 거래소 ‘Resella’는 일본 엔화로 NFT를 거래할 수 있게 하여 Web2 유저들의 진입장벽을 크게 낮췄다.

비록 스퀘어에닉스, 코나미를 비롯한 다수의 게임사가 24년에 블록체인 게임을 출시할 예정이지만, 여전히 한국과 같은 발 빠른 행보를 기대하기는 어려울 것으로 보인다. 1) 일본은 퍼스트 무버보다는 패스트 팔로어의 전략을 취하고 있어 확실한 성공 모델이 등장하기 전까지는 R&D의 관점에서 접근하려고 할 것이다. 따라서 이들이 출시할 블록체인 게임들은 시장 반응을 살펴보기 위한 가벼운 테스트에 가까울 것으로 보인다. 이에 더해 2) 일본 게임사들의 게임 IP 활용도는 한국보다 훨씬 높다. 이는 주요 IP를 블록체인 게임에 활용하는 한국의 게임사들 (넥슨의 <메이플스토리>, 위메이드의 <나이트크로우>)과 달리 블록체인 게임에 IP를 활용하는 데 있어 조심스러운 태도를 취할 수 밖에 없는 요소로 작용한다. 다만 24년에는 <메이플스토리 유니버스>, <오버데어>, <나이트크로우 글로벌> 등 한국 대형 게임사를 중심으로 성공적인 블록체인 게임이 등장할 여지가 있다. 이에 따라 24년과 달리 25년은 일본 게임사들이 적극적으로 블록체인 게임 사업을 전개하는 원년이 될 것으로 기대한다. 전통적인 게임 강국이자 세계적인 IP 강국인 일본이 진심을 다한다면 그 가속도와 파급력은 상상 이상일 것이다.

5-1-5. Web3 게임 스튜디오: AAA 게임, 기대해도 되겠니?

21년 엑시 인피니티의 흥행으로 블록체인 게임의 가능성을 목격한 전통 게임사, VC, 펀드 등은 Web3 게임 스튜디오에 막대한 자금을 쏟아붓기 시작했다. 20년 $151.6M에 불과하던 투자 규모는 21년 $3.9B, 22년 $5.2B로 크게 확대됐다. 비록 23년 (3분기 누적 기준) 투자 규모는 전반적인 가상자산 시장 침체의 영향으로 전년 대비 1/5 수준인 $1.0B로 감소했으나, 21~23년 3분기 누적 투자 금액은 $10.1B에 달한다. 이는 전체 게임 산업에 흘러 들어가는 자금의 규모와 비교해도 결코 낮지 않은 수준이다. 글로벌 게임 산업에 대한 투자는 코로나 특수, 메타버스 열풍 등으로 이례적으로 규모가 컸던 21년을 제외하고는 매년 $10B 내외에서 이루어져 왔다. 이를 고려하면 블록체인 게임에 대한 투자가 얼마나 컸는 지 가늠해볼 수 있다. 블록체인 게임이 전체 게임 산업 투자에서 차지하는 비중은 20년 1.1%에서 21년 9.5% → 22년 38.3% → 23년 (3분기 누적 기준) 38.1%로 지속 증가하고 있다.

대규모 투자를 유치했던 Web3 게임 스튜디오들은 AAA 게임 출시를 예고하고 있다. AAA 게임 개발에는 통상 3년 이상의 기간이 소요된다. 즉, 24년은 3년 전 대규모 투자를 유치했던 Web3 게임 스튜디오들이 결과물을 들고 나올 시기라는 뜻이다. 24년부터 출시될 Web3 프로젝트들은 이전과는 다를 것이고, 달라야 한다. 지난 3년 간의 공백을 메꾸고 블록체인 게임의 이미지를 반전시킬 수 있을 것으로 거론되는 대표적인 타이틀을 세 가지 소개하고자 한다.

- Illuvium: <Illuvium>은 <바이오쇼크>, <더 라스트 오브 어스>, <툼 레이더> 등의 개발진이 모여 개발 중인 언리얼 엔진5 기반 AAA급 게임 생태계로 <Illuvium Arena>, <Illuvium Overworld>, <Illuvium Zero>, <Illuvium Beyond> 등 서로 다른 장르의 게임 4종이 상호작용하며 하나의 커다란 생태계를 이룬다. 21년 3월부터 23년 6월까지 총 3차례에 걸쳐 $87M 규모의 투자를 유치했으며, 주요 투자자로는 Framework Ventures, Delphi Digital, YGG 등이 있다. <Illuvium>은 Immutable X에서 구현되며, 지난 11월말 에픽게임즈 스토어에 베타 출시됐다.

- Shrapnel: <Shrapnel>은 유명 게임 프랜차이즈 <헤일로>, <콜 오브 듀티>, <웨스트월드> 등의 개발진이 주축이 되어 설립한 Neon Machine이 개발 중인 언리얼 엔진5 기반 AAA급 FPS 게임이다. 21년 6월부터 23년 10월까지 총 3차례에 걸쳐 $37.5M 규모의 투자를 유치했으며, 주요 투자자로는 Polychain Capital, Dragonfly, Griffin Gaming Partners, Franklin Templeton 등이 있다. <Shrapnel>은 <배틀그라운드>, <카운터 스트라이크>, <발로란트> 등 슈팅 장르 게임들의 요소를 모두 혼합한 데다가, <메이플스토리 유니버스>, <오버데어>와 유사하게 게임 콘텐츠를 제작하면 보상을 받는 UGC의 기능까지 덧붙였다. 아발란체 서브넷에서 100% 온체인으로 구현되며, 24년 출시를 목표로 한다.

- Off the Grid: <Off The Grid>는 EA, 유비소프트, 블리자드 출신 개발진들과 영화 <디스트릭트 9>의 감독 Neill Blomkamp, 넷플릭스 오리지널 <얼터드 카본>의 작가 Richard K. Morgan이 각본을 맡은 Gunzilla Games의 언리얼 엔진 5 기반 AAA급 사이버펑크 배틀로얄 장르 게임이다. 20년 11월부터 22년 8월까지 총 2차례에 걸쳐 $71M 규모의 투자를 유치했으며, 주요 투자자로는 블리자드, 애니모카 브랜드, 트위치, Griffin Gaming Partners 등이 있다. <Shrapnel>과 마찬가지로 아발란체 서브넷에서 구현되며, NFT는 선택적인 요소로 도입된다. 24년 출시를 목표로 한다.

5-2. DeFi: TradFi와의 경계를 부수다

5-2-1. 외양간을 고쳤어도 돌아오지 않는 기관 투자자

당사는 작년 2022년 Antifragile에서 5월의 UST 디페깅, 그리고 연이어 11월에 발생한 FTX 뱅크런 사태를 통해 기관 투자자들이 시장에서 대거 이탈했으며 이를 통해 탈중앙화, 투명성 문제와 같은 여러 문제들이 수면위로 드러났고, 이를 해결하는 방향으로 디파이의 발전이 이뤄지고 있다고 전했다. 이어서 스테이킹 유동화, 탈중앙화 선물거래소와 같은 새로운 시도들을 언급하며 소는 잃었지만 언젠가는 돌아올 기관 투자자들을 맞이하기 위한 외양간 고치기에 비유했다.

하지만 연준의 유동성을 흡수하기 위한 매파적 금리 정책은 예상 기간을 웃돌며, 내년 중순 이후까지도 지속적으로 시장에서 유동성이 매말라갈 것으로 비춰지고 있다. 또한 연준의 금리 인하가 내년 하반기부터 강행된다 하더라도 시장의 기대에 부응하는 정도는 아닐 것으로 예상되며, 이에 유동성 경화 현상 또한 시장의 예상보다 더욱 오래 지속될 것으로 보인다.

이는 21년 디파이 썸머를 시작으로 유동성 기반의 성장을 지속해왔던 디파이 시장에서 유동성의 확보, 활용, 그리고 발견에 있어서 3가지 변화를 야기하고 있다. 첫째 (1) 프로토콜에서 자연발생하는 현금흐름에서 기인하는 LSP(Liquid Staking Provider), 둘째 (2) 기존 보유하던 유동성의 활용도를 높이는 LaaS 및 크로스체인 메시징의 도입, 마지막으로 크립토 외의 유동성을 찾아 발전되는 (3) RWA 자산시장의 본격화가 바로 그것이다.

5-2-2. LSDFi, Web3 네이티브 현금흐름의 가능성

A. 줄어가는 유동성과 Defi 생태계의 고민

먼저 부족한 유동성의 자리를 내부에서 채우기 위해, 프로토콜 레벨의 매출을 상징하는 스테이킹 보상을 기반으로 한 생태계, LSDFi가 떠오르고 있다. 예를 들어 이더리움은 수수료를 기반으로 매출 산정 시 실제로 프로토콜 운영 비용(Operation Expense) 대비 영업이익이 흑자인 거의 유일한 프로토콜로, 이번달 기준으로도 토큰 인센티브를 비용이라 가정할 때 $50M 가량의 수익이 발생하고 있으니 프로토콜 보상은 지속가능성이 가상자산 시장 내에선 높은 편에 속하는 것이다.

이렇게 현금흐름으로 작용하는 스테이킹 보상에 대한 유동성 리스크를 해소하고 접근성을 향상 시키기 위한 솔루션으로 LSP(Liquid Staking service Provider) 프로토콜들이 등장했다. 특히 작년 상하이 업데이트를 기점으로 폭발적인 성장을 이루며, 운영 방식에 따라 차이가 있지만 주요 플레이어*로 Lido($stETH), Rocket Pool($rETH), Coinbase($cbETH), Frax($frxETH-sfrxETH) 등의 LSP와 이들이 제공하는 LST(Liquid Staked Token)가 디파이 생태계 내에서 차지하는 입지 또한 작년 TVL 기준 200% 이상 증가한 상황이다. (스테이킹 유동화 프로토콜, LSP에 대한 더 자세한 내용은 상하이의 봄, 개화하는 스테이킹 유동화 리포트를 참조 바란다)

*스테이킹 유동화를 제공하는 방식은 탈중앙화 정도로 구분할 수 있는데, CEX의 편리한 UX를 기반으로 높은 접근성을 제공하며, 거래소 내에서 간단한 상호작용만으로 스테이킹 유동화를 제공하는 방식(ex. cbETH)과 비허가성 풀을 바탕으로 누구나 노드 운영에 참여가능한 형태로 높은 탈중앙성을 갖추며 높은 검열 저항성을 바탕으로 스테이킹 유동화를 제공하는 방식(ex. Rocket Pool) 등 다양한 형태로 스테이킹 유동화 서비스를 제공하고 있다.

B. LSTFi, 두두등장

이때 LSP는 유동화 토큰, $LST를 제공하게 되는데 이때 $ETH 네이티브 토큰이 가지는 합의 및 자산가치가 밸리데이터 운영 주체(LSP)를 통해 분리되면서 다음과 같은 새로운 가능성을 낳게 되었다: (1) LST의 발행자, LSP를 통해 이더리움의 보안을 공유하는 보안 공유 모델 (2) LST의 자산가치와 현금흐름 가능성을 디파이 레고 블록 삼는 LSTFi의 본격적인 등장이 바로 그것이다.

C. LST, 줄어든 Defi 시장에 추가된 새로운 유동성

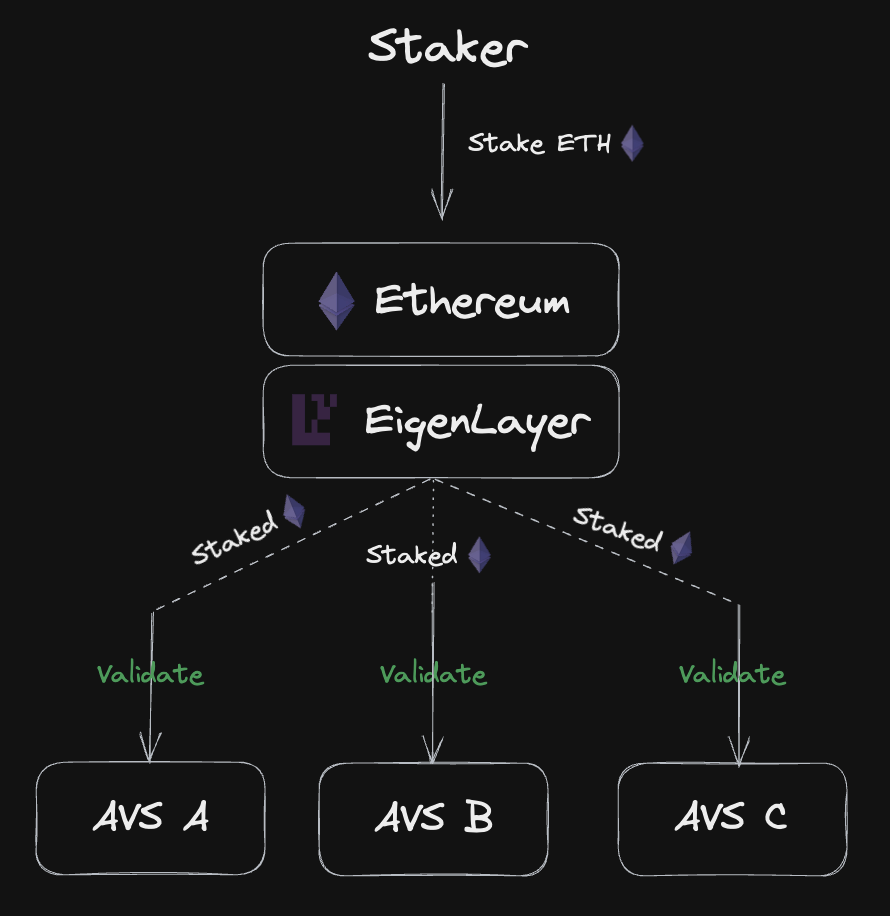

C-1. 합의재로서의 가치를 레버리징하다. Shared Security Model

보안 공유 모델은 특정 프로토콜이나 디앱이 가진 암호경제적 보안을 타 프로토콜 혹은 미들웨어의 보안을 강화하는데 쓰자는 새로운 유틸리티 개념으로 등장했다. 대표 프로젝트는 아이겐레이어(EigenLayer)로, LST가 가지는 자산 가치와 프로토콜 레이어에 깊게 고정(Anchor)된 합의 가치를 이용한다. 이때 프로토콜은 이미 유동화된 토큰인 LST를 한 번 더 스테이킹(리스테이킹)하여 리스테이킹 된 이더리움 만큼 AVS라고 불리우는 합의재로서의 보안이 필요한 서비스들에게 이더리움 스테이커들의 보안을 일부 공유할 수 있도록 설계되었다.

이는 탈중앙화 된 서비스들에게 추가적으로 이더리움 스테이커들의 보안을 제공하며, 초기에 자체 신뢰 네트워크 구축이 어려운 신규 프로젝트들에게 코스모스의 ICS(InterChain Security)와 비슷한 형태로 시가총액 등 가치가 충분치 않아 초기 프로토콜의 Bootstraping에 어려움을 겪는 프로토콜의 보안성을 일시적으로 강화할 수 있는 순기능을 가진다.

Eigen Layer가 제공하는 추가적인 보안을 바탕으로 제공될 서비스를 AVS 라고 한다. AVS는 탈중앙화적이며, permissionless 하게 운영되며, 합의가 필요한 사항에 대해 객관적으로 답을 정할 수 있는 서비스어야만 한다. 서비스들이 오퍼레이터에 대한 슬래싱 조건을 설정하고 오퍼레이터들이 이를 확인 후, opt-in 하면 AVS의 컨트랙트가 슬래싱 권한을 얻게되고 설정한 슬래싱 조건대로 서비스가 운영된다. 더 자세한 사항은 '아이겐레이어(Eigenlayer), 탈중앙화 신뢰를 위한 오픈 마켓플레이스' 리포트를 참조하자.

현재 공식적으로 Eigen Layer를 활용한 대표적인 프로토콜은 Bybit를 필두로 구성된 L2 서비스인 맨틀(Mantle, $MNT)이 있으며, DA 레이어로서 구축된 미들웨어 EigenDA를 사용한다. 또 최근에는 Espressosys, Radius, Astria와 연이어 파트너십 소식을 맺고, L1단의 합의를 위임받아야 하는 탈중앙화 시퀀서 레이어 프로젝트들의 일부가 신규 AVS로 온보딩 될 가능성 또한 높아 보인다. 결론적으로 Eigen Layer가 제시한 리스테이킹 구조는 스테이커 및 오퍼레이터들에게 추가 수익성을 제공함과 동시에 Eigen Layer를 채택하는 프로토콜의 효율적인 보안성 향상에 기여한다는 점에서 단순한 TVL 상승이 아닌, 실질적인 효용을 제공할 수 있는 LST 의 활용처 중 하나가 될 수 있는 가능성을 보이고 있다.

C-2. LST의 가치를 디파이 레고블록으로 재사용하다, LSTFi

이어서 LSTFi에서 분화된 LST 토큰의 가치재로서의 특성을 활용한 탈중앙화 금융 프로토콜들에 대해 알아보도록 하자. 이들의 특징으로는 모체가 되는 디파이의 결합성(Composability)를 그대로 상속받기 때문에 이를 통해 구성 가능한 상품의 구조의 자유도가 높다는 특징을 가진다.

대표적인 사례가 올해 3월 출시된 펜들 파이낸스(Pendle Finance)로, 프로토콜에선 이자를 분리해내는 YBToken*의 주요 대상으로 LST 토큰을 사용하고, 이를 원금인 Principal Token(PT)와 만기까지의 이자만을 따로 떼어낸 Yield Token(YT)로 분리하는 역할을 한다. 이 외에도 보험, 앞서 설명한 공유보안(Shared Security) 모델 등 정말 다양한 활용처가 존재하는 가운데, 대표적인 유형으로 (1) LST Backed CDP: Lybra Finance (2) LST Index Token: yETH, 그리고 이 둘의 장점만을 결합한 (3) Prisma Finance에 대해 알아보도록 하겠다.

*펜들 파이낸스는 스테이킹 보상을 제공하는 LSD 토큰이나 이자를 제공하는 토큰(Yield-Bearing Token, 이하 YBToken)에서 분리한 이자를 토큰화(Yield Tokenization)하고, 해당 이자 토큰의 트레이딩을 지원하는 독특한 형태의 디파이 프로토콜로, LSTFi 시장의 포문을 연 대표적인 프로토콜이 되었다.

사례1. LST-Backed CDP: Lybra Finance

알고리즘 스테이블코인, $UST의 몰락 이후, 과담보형 스테이블코인이 정론으로 비춰지는 가운데, LST가 주는 프로토콜 레벨에서의 보상과 자산으로서의 가치, 두가지 특성은 스테이블코인의 담보로 쓰이기에 최적의 조건을 제공하고 있다. 대표적인 사례인 리브라 파이낸스(Lybra Finance)는 라이도의 LST, $stETH, 그리고 네이티브 $ETH를 예치하여 $eUSD를 발행할 수 있는 CDP로, 160% 이상의 담보율을 적정선으로 보는 가운데 150% 이하로 담보율이 떨어졌을 때 청산이 발생한다. 특히 $eUSD를 보유하고 있기만 해도 8%의 APY를 제공한다는 점이 매력적인데, 이는 예치된 이더리움의 스테이킹 보상에서 기인하며, 프로젝트는 해당 보상을 $eUSD로 스왑하여 발행자에게 지속적으로 지급한다. 이렇게 리브라 파이낸스는 4월 출시 이후 지금까지 가장 안정적으로 운영되고 있는 LST 기반 CDP 스테이블코인 프로토콜 중 하나로 자리매김하게 되었다.

$eUSD의 페깅은 $eUSD-$USDC 페어간 유동성풀을 통해 아래와 같이 가격 발견 및 페깅이 이루어진다:

- eUSD의 페깅이 $1 이상일 경우, 이용자는 이를 더 발행하여 공급을 늘리고, 아비트라지 기회를 이용하여 $eUSD의 교환비를 낮춘다

- $eUSD의 페깅이 $1 이하일 경우, 이용자는 이를 더이상 민팅할 수 없으며, 이에 따라 공급은 더이상 늘지 않는다. 또한 $eUSD의 가치가 $USDC의 가치보다 낮기 때문에 담보율이 100% 이상이라는 전제 하에 담보를 상환받으려는 $USDC → $eUSD로의 스왑이 발생한다.

허나 리브라 파이낸스에는 몇가지 우려스러운 부분이 존재한다. 먼저 $eUSD의 이율에 대한 지속 가능성이다. 현재 네이티브 $ETH의 MEV 보상을 포함하고도 4.5% 정도의 수익률을 보이고 있다. 이 경우 과거 $UST-$ANC 과의 관계에서 보았듯, 스테이킹 보상과 예치된 자산을 빌려갈때의 이자율이 채권자들에게 나눠주는 Payout을 웃돌지 않으면 프로토콜의 자본건전성은 계속해서 악화될 수밖에 없다. 특히 지금 당장은 이더리움의 가격이 계속해서 상승하고 있기에 달러가치로 환산한 APR 8%가 유지 가능해 보이나, $LUNA-$UST가 그랬던 것처럼 가격이 낮아질 때 이와같이 고정 수익률을 제공하는 스테이블코인 프로토콜의 재무건전성은 불안정한 면이 있다.

또한 지원 LST 또한 경쟁사 대비 매우 적은 편이다. 수많은 LSP들이 새로운 LST를 쏟아내고, 앞서 설명한 아이겐레이어 또한 리스테이킹 가능한 LST의 갯수가 무려 10개로 확장된 가운데 적은 LST 지원 폭은 이더리움을 유치하고 이를 통해 스테이블코인 생태계를 확장시키는데 허들로 작용할 수 있다. 물론 이를 인지하고 V2에선 $rETH 및 $wbETH를 추가 지원하고, 이를 기반으로 한 $peUSD, 옴니체인 토큰 형태의 $eUSD를 발행하는 등 여러가지 개선안들이 도입되고 있어 리브라가 계속해서 높은 TVL을 유지하는데 큰 도움을 줄 것으로 보인다.

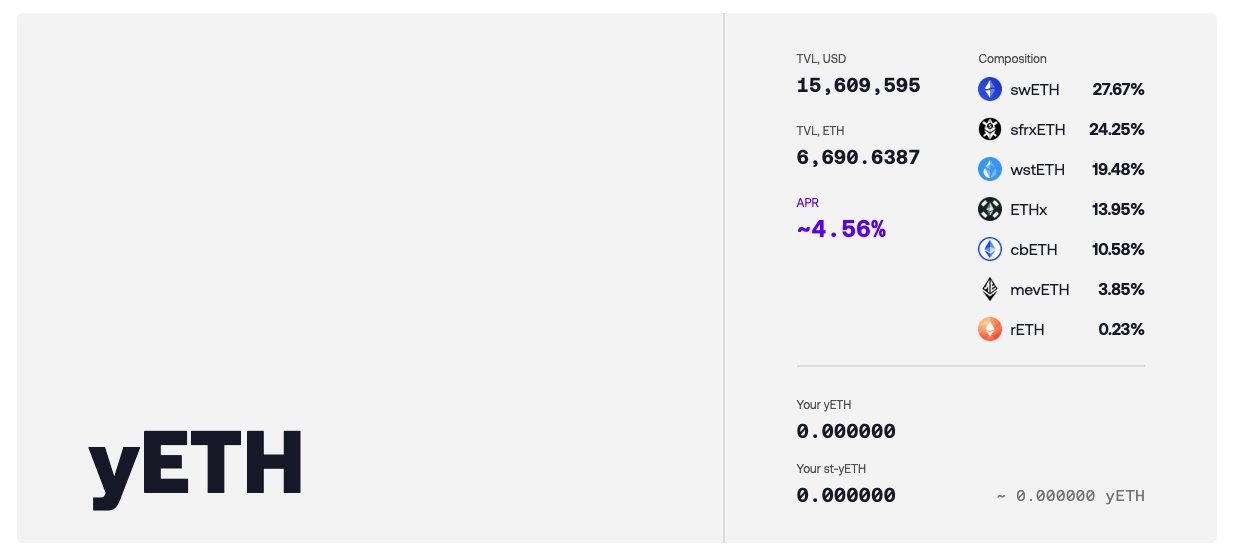

사례2. LST 인덱스: yETH

LST 인덱스는 여러개의 LST를 하나의 Vault에 담고, 이들이 가지고 있는 자산가치의 평균값을 추종하도록 설계된 인덱스 프로토콜이다. 가장 대표적인 사례가 바로 연파이낸스(yearn finance)에서 운용중인 $yETH로, 이는 swETh, sfrxETH, wstETH, cbETh, ETHx, mevETH, rETH와 같이 총 7개의 LST를 멀티 토큰 AMM으로 설계된 바스켓 역할을 한다. 각기 다른 LSP들에 대한 리스크를 분산하고 싶은 사용자의 경우 (1) $ETH를 AMM을 통해 $yETH와 스왑하거나, (2) Vault에서 지원되는 토큰을 직접 Vault에 넣는 방식으로 $yETH에 대한 포지션을 구축할 수 있다. LST에서 발생하는 프로토콜 스테이킹 보상 뿐만 아니라 스왑 보상과 같은 부가적인 수익을 얻기 위해선 $yETH를 스테이킹해야 발행되는 $st-yETH를 보유해야 한다.

$yETH에는 특이한 점이 한가지 더 있는데, 커브 파이낸스의 Bribe 모델을 부분적으로 인덱스 토큰에 차용하여, 풀에 예치되는 각각의 LST의 비중을 $st-yETH(staked $yETH)의 투표를 통해 동적으로 조절할 수 있다는 점이다. 이를 통해 yETH에 참여하는 LST간 비중을 조절할 수 있으며, 비중이 높으면 yETH의 사용처만큼 LST의 사용처가 증대되니, Vault에 추가된 LSP 입장에서는 yETH에 온보딩 되기 위한 노력 뿐만 아니라 실제 온보딩 이후에도 여러가지 혜택을 yETH에 부여하여 인덱스 프로토콜의 성장을 보조하는 선순환 구조를 보이고 있다.

사례3. Index + Stablecoin: Prisma Finance

이어서 프리즈마 파이낸스(Prisma Finance, $PRISMA)다. 프리즈마는 커브(Curve Finance, $CRV)와 컨벡스(Convex Finance, $CVX) 프랙스(Frax Finance)등 이더리움 핵심 디파이 프로토콜들의 지원으로 설립된 LST담보형 CDP 스테이블코인 프로토콜로, stETH, rETH, frxETH, wbETH, 그리고 cbETH까지 총 다섯 종류의 유동화 이더리움 토큰을 담보*로 잡고 스테이블코인인 $mkUSD를 발행할 수 있다. 발행에 있어서는 이더리움 담보부 스테이블코인 발행 프로토콜인 리퀴티 파이낸스(Liquity Finance)를 포크하고 여기에 veTokenomics, Bribery와 같은 매커니즘을 추가하였다.

$mkUSD 또한 LST를 과담보(120% overcollateralize)하여 발행되며, 특이점 중 하나는 이더리움 스테이킹 리워드(stETH, rETH 등에서 기인하는 보상)이 계속해서 쌓이기 때문에 스테이킹 보상에 계속해서 지급된다는 전제 하에 포지션에 대한 담보율은 계속 떨어진다. 높은 안정성을 가지는 것이다. 과거 높은 APY를 자금 유치에 목적을 두었던 대다수의 스테이블코인의 구조에 비해 안정적이며, 여기에 더해 $mkUSD stability pool까지 운영 중이다. Stability pool에 추가된 $mkUSD는 담보 청산시 환매에 자동으로 사용되고, 스테이블코인을 예치한 유저는 청산시 환매되는 담보의 소유권을 분배받게 되는 식으로 스테이블코인의 안정성이 강화되는 것이다.

D. 타 체인 동향 - 솔라나 Defi 2.0의 시작

이더리움 이외에 현재 가장 압도적인 퍼포먼스를 보여주고 있는 체인 중 하나는 바로 솔라나일 것이다. 다만, 기존 솔라나 생태계에서 Defi 영역은 FTX 사태 이후 크게 조명받지 못하며 주로 NFT 시장 위주로 흘러가는 기조를 보였다. 허나 시장 환경이 개선되자 솔라나의 자생적인 개발자 커뮤니티, Pyth와 같은 솔라나의 핵심 미들웨어 프로젝트의 에어드랍 이벤트, 이어서 솔라나 자체의 가격 상승과 맞물려 솔라나가 부활하기 시작했다. 특히 부활한 솔라나엔 PoS 네이티브 토큰인 $SOL을 기반으로 한 DeFi 2.0 메타가 LSP를 통해 다시 타오르고 있는 것이다.

D-1. Solana LSP

솔라나 스테이커들과 밸리데이터들은 이더리움과 비교했을 때 상대적으로 현금흐름이 보장되는 비율이 적다. 밸리데이터의 스테이킹 풀의 점유율이 크지 않으면 오히려 손해를 볼 수도 있는 리스크에 노출되는 불안정한 구조를 띄고 있기 때문이다.

구체적으로 살펴보면, 호스팅 비용을 제외하고도 솔라나 밸리데이터는 매 에포크(2~3일) 마다 3 SOL의 고정비를 지불한다. 그리고 검증인 수수료는 0~10% 사이로 설정할 수 있으며, 솔라나 네트워크 스테이킹 보상은 연간 지분율의 약 8% 수준이다. 예를 들어, 밸리데이터 풀에서 50,000 SOL의 지분을 위임받아 운영한다면 약 4000 SOL의 보상이 발생하고, 이에 최대 수수료인 10%를 적용했다고 가정하여도 밸리데이터 수익은 약 400SOL 정도인 것이다.

반면 에포크 당 지불하는 고정비인 146(에포크 주기를 약 2.5일로 계산)*3 SOL = 438 SOL 의 추가 비용이 발생하기에 호스팅 비용을 제외하고도 손해를 보는 구조가 되므로 솔라나는 소규모 밸리데이터들이 수익을 보기엔 어려운 구조를 갖고 있다.

D-2. 신흥 강자, 지토(Jito)의 등장

(1) 소규모 밸리데이터들의 진입에 대한 어려움 + (2) 솔라나에서의 MEV 가능성을 파악하여 발빠르게 인프라를 만들어 낸 프로젝트가 바로 지토(Jito, $JTO)다. 지토는 이미 솔라나 내 40%에 달하는 MEV 클라이언트 점유율 을 보유하고 있는만큼, 생태계 내에서 압도적인 영향력을 행사하고 있으며, 지토의 MEV 클라이언트를 사용하는 밸리데이터 풀에 의해 운영되는 LSP는 솔라나에서 발생하는 Validator의 MEV 수익을 프로토콜과 사용자들에게 재분배하여 보상을 제공하고 운영하는데 사용된다.

특히 Jito는 최근 $JTO 토큰 런칭 발표와 함께 확정 에어드랍 물량으로 10% 가량을 분배하면서 순간적으로 마리네이드(Marinade Finance)를 제치며 솔라나 LSP 프로토콜 중 잠시동안 TVL 1위를 차지하는 퍼포먼스를 보여주고 있다.

JitoSol(Jito의 LST) 스테이크 풀에 대한 수수료 설정, 스테이킹 위임 전략 변경, 프로토콜 수익 관리 등 거버넌스 권리에 대한 용도로 사용된다고 정의되고 있기에 보다 토큰의 용처가 명확해질 필요가 있지만, 프로토콜의 존재 의의, 솔라나 DeFi 2.0의 핵심 역군으로 사용될 프로토콜이기에 FTX 뱅크런 이후 홀로서기를 시작한 솔라나의 가능성을 믿는이라면 꼭 눈여겨 봐야 할 프로토콜 중 하나가 되겠다.

D-3. 원조 LSP, 마리네이드 파이낸스(Marinade finance, $MRND)

Jito가 솔라나에서의 독보적인 MEV 점유율로 LSP로써의 부트스트래핑에 성공한 사례라면, 마리네이드 파이낸스는 솔라나 최초의 LSP 프로토콜로 기관 고객과 100여개 이상의 솔라나 주요 밸리데이터 조직들과 함께하며 안정적인 운영을 통해 현재 솔라나에서 현 시점 가장 큰 규모(TVL 기준)를 달성하고 있다.

출처: Marinade.finance docs

특이한 점은 Marinade의 거버넌스 토큰인 MNDE의 유동성 채굴 방식이다. 이미 2021년 10월 TGE 초기 분배 이후의 팀물량에 대해 선형 분배 방식을 채택하던 프로젝트는 2023 2월, 새로운 KPI인 TVL과 함께 베스팅 조절 기준을 시간이 아닌 TVL로 변경하며 이에 따라 베스팅 수량이 조절되는 방식으로 변경하였다. 프로젝트를 운영하는 팀과 토큰의 인센티브의 지속가능성을 고려한 것이다.

또한 $mSOL 토큰으로 변환하면 이후 라이도의 $stETH와 같이 스테이킹 보상에 대한 리베이싱은 자동으로 이뤄져 유저가 재스테이킹을 위해 따로 스테이킹 보상을 수령할 필요가 없다는 점도 긍정적이다. 이렇게 불편함을 개선하고 7~8% 가량의 APY, 건실한 밸리데이터 풀, 유저 피드백을 통한 토큰 분배계획 변경 등, 마리네이드는 지토와 함께 솔라나 디파이 2.0의 핵심 LSP 프로토콜로 꾸준하게 언급되는 주목할 만한 프로젝트다.

5-2-3. Liquidity is King, 있던 유동성도 다시보자

디파이는 승자 독식이라는 논리가 가장 잘 적용되는 섹터다. 유동성이 많을수록 더 적은 슬리피지가 발생하고 안정성이 높아지며 이로인해 운영비 또한 감소하여 수익성까지 함께 높아지는 플라이 휠이 완성된다. 전형적인 Winner-Takes-All 플랫폼의 형태를 띄는 것이다.

A. 프로토콜 내 유동성 효율화 흐름

하지만 연준의 매파적 금리 인상으로 인해 디파이 내 유동성이 말라가자, 적지만 남은 유동성으로 더 큰 자본효율성을 추구하는 방향으로 디파이가 변화하고 있다. 예시로 기존 유동성을 더욱 효율적으로 사용하기 위해 Balancer의 Single Vault 구조처럼 (1) 컨트랙트 구조를 싱글톤 아키텍쳐로 구성하여 스왑 과정을 최적화 하거나,(2)1Inch와 같이 오프체인에서 연산을 진행하고 필요한 Settlement 만을 온체인에서 진행하여 스왑을 효율화하는 등 남아있는 유동성의 효율성이 극대화되고 있는 것이다.

B. Uniswap V4, Singleton Contract로 LaaS 전환을 꿈꾸다

DeFi 시장에서 가장 오랫동안 꾸준하게 높은 점유율을 차지하고 있는 1등 DEX 프로토콜, 유니스왑 또한 이와 같은 유동성 효율화 작업에 돌입했다. 최근 기존 Balancer V2의 Vault 구조와 Ambient 의 Routing 리소스 효율화 등을 조합한 싱글톤 아키텍쳐 기반의 Uniswap V4와 함께 새로운 스왑 애그리게이터인 Uniswap X를 발표하며, 보유한 풍부한 유동성을 바탕으로 다시 한 번 디파이 생태계에 새로운 변화를 불러오고 있다. 이 외에도 빌더가 Hook과 콜백 컨트랙트를 제작하고 이를 직접 유니스왑에 기여(Contribute) 할 수 있는 기회 또한 제공하며 커뮤니티 빌더의 참여를 유도하려는 움직임 또한 인상적이다.

출처: Balancer V2 Docs

그러나 이번 Uniswap V4의 발표를 부정적으로 보는 시선도 적잖다. 그 이유로는 이번 V4가 기존의 Uniswap V2, V3 에서 보여줬던 혁신적인 구조 변화가 아닌, 기존 구조를 재구성해 출시한 형태이기 때문이다. 실제로 Uniswap V4의 구조는 Balancer V2와 Ambient(구 Crocswap), Cowswap 등의 핵심 구조를 참조해 만들어졌고, 약간의 차이가 존재하긴 하지만 결국 이들의 솔루션들을 ‘베꼈다’라는 비판이 거세다. 또한 함께 개발자들의 참여를 독려하면서도 V4 구조의 상업적 이용을 4년간 금지하는 라이센스인 BSL(Business Source License)로 설정하는 모순적인 모습을 보여주면서 의문이 제기되기도 했다.

출처: Shoal Research ‘Ambient Finance: Enhancing AMM efficiency’

물론 세부적인 구조에서 앞서 말했던 프로토콜들의 구조와 명백한 차이가 있고(Uniswap V4에 대한 더 자세한 설명은 Uniswap V4 Deep Dive | 2 — Uniswap V4의 현 상황과 전망을 확인) DeFi의 살아있는 역사와도 같은 존재인 유니스왑이 동일한 방향을 가르키고 있다는 점에서 주요 DEX들의 LaaS로의 전환은 계속해서 가시화될 것으로 보인다.

C. 1inch Fusion Mode, Resolver 아키텍처를 통한 스왑 효율화 솔루션

1inch 토큰을 스테이킹하여 백엔드에서 토큰 정보(토큰 수량, 오라클 가격, 토큰)를 자체 검증하는 Resolver를 기반으로, Resolver가 백엔드에서 주문 정보를 받아, Account와 API를 호출 및 검증하여 스왑을 진행한다. 비록 Resolver 등록에는 KYC(Know Your Customer)를 포함한 복잡한 인증절차를 거쳐야 하긴 하나, 원칙은 일정 이상의 1inch 토큰을 스테이킹(st1inch)하면 참여할 수 있다는 점은 디앱 탈중앙화 관점에서 긍정적이라고 할 수 있다.

이렇게 구성한 Resolver 셋 및 자체 구성한 오프체인 백엔드 검증 및 호출 구조를 연산 레이어로, 받은 연산 정보를 바탕으로 컨트랙트를 실행하는 온체인을 settlement 레이어로 사용한다. 이는 이전 싱글톤 구조로 스마트 컨트랙트 구조를 최적화하는 형태의 솔루션인 Balancer의 Single Vault 솔루션과는 다르게 실제 연산 레이어 자체를 투명성이 완벽히 보장되지 않은 부분 중앙화된 오프체인에서 처리한다는 점에서 보다 효율적인 스왑 오퍼레이션을 지원하는 아키텍쳐를 가져가고 있다.

이렇게 유니스왑, 원인치, 신세틱스, 발란서 등 주요 디파이 플레이어들이 가고자 하는 유동성 효율화의 예시들을 통해 자본효율성을 개선하고, 심지어는 유동성 로직을 외부 컨트랙트에 맡기는 LaaS(Liquidity-as-a-Service)의 부상이 눈에 들어온다. 과거 줄어든 유동성에 비해 프로토콜들의 유지 비용 및 인프라 개선에 대한 고민이 부족했던 지난 시장의 패착을 극복하기 위한 이런 노력을 통해 조금 더 지속 가능한 디파이 생태계를 구축해 낸다면, 다시 한번 유동성이 돌아 왔을 때 내치지 않고 이를 생태계 내에 안정화시키는데 도움이 될 것으로 예상된다.

5-2-4. 범체인적 유동성 효율화, 크로스체인 메시징의 진일보

단일 체인 내에서의 디파이 생태계는 고립계로 정의되며 항상 유동성 단절 문제가 존재해왔다. 블록체인 외부의 대상에 대한 통일된 연산성(Computational Integrity)이 보장되지 않기 때문이다. 심지어 특정 체인으로 유동성이 집중화되어 타 체인에서의 자본효율이 떨어지는 상황에서도 브릿지를 통한 유동성 이동은 주기적으로 발생하는 보안 취약점 노출로 인해 금기시되곤 했다. 하지만 유동성의 감소가 계속되고 브릿징 기술 또한 안정화되며 체인간 유동성의 효율적인 통합은 더욱 강조되었고, 각 브릿지 솔루션들은 단순 자산 전송을 넘은 Layer 0, 즉 메시징 프로토콜(GMP, General Messaging Protocol)의 형태로 발전하게 되었고, 이는 고립계의 한계에 봉착했던 디파이가 점점 더 안전하고 효율적으로 상호 운용이 가능한 열린계로 변화하는 기틀을 제공할 것으로 보인다.

A. 브릿징 vs 크로스체인 메시징

크로스체인 메시징 프로토콜의 대표주자 레이어제로(LayerZero)와 액셀러(Axelar, $AXL)를 통해 살펴보자. 이 둘은 작동 방식에서 체인을 포괄하는 클라이언트를 통해 엔드포인트, 혹은 게이트웨이간의 통신을 통해 메시지를 전달한다. 레이어제로의 경우 릴레이어, 액셀러의 경우 자체 밸리데이터 셋을 구축하여 송수신되는 데이터에 대한 검증을 진행한다. 이러한 구조는 각각의 체인과의 상호 운용성을 염두에 둔 별개의 레이어를 구성하는 방식으로 Chain-Agnostic하게 계속해서 지원 체인을 늘려나가는 방식으로 대응할 수 있다는 장점이 있다.

출처: Layerzero white paper

레이어제로에선 체인 간 메시지를 송수신하고 검증하는 엔드포인트, 다음으로 체인 간 메시지의 증명 정보를 전달하는 역할을 하는 릴레이어 그리고 릴레이어와 함께 블록헤더 정보를 전달하는 오라클, 마지막으로 최종적으로 메시지를 송수신하여 사용하게 되는 유저 어플리케이션까지, 총 4가지 요소를 통해 메세지가 전달되며, 더 자세한 설명은 ‘**레이어제로(LayerZero), 세상의 모든 블록체인을 잇다’ 레포트를 참조 바란다.*

B. 레이어제로: 크로스체인 + OFT를 통한 디파이 효율화

브릿징이 크로스체인 메시징을 통해 이루어지는 것처럼 결국 메시징 프로토콜이 가져야 하는 핵심적인 기능은 ‘메시징을 통해 어떠한 유틸리티를 지원할 것인가’ 이다. 이를 구체화하기 위해 레이어제로는 ERC20 토큰 표준을 따르는 새로운 표준인 OFT 및 Non-EVM 체인까지 지원 범위를 확장한 OFTV2, 멀티체인 NFT 규격인 ONFT를 제안하는 등, 디파이 내 자본효율성을 높이기 위한 기틀또한 마련하고 있다. 또한 최근 레이어제로 랩스가 직접 2024년 상반기 토큰 출시에 대해 확답을 제공하면서 $ZRO 토큰에 대한 기대감은 정점에 오르고 있어, 꼭 지켜봐야 하는 주요 프로토콜 중 하나가 되겠다.

C. 액셀러: 앱체인 기반의 크로스체인 메시징 플랫폼

이어서 액셀러(Axelar)는 Cosmos SDK로 구축된 앱체인을 통해 체인 간 트랜잭션 전송과 검증을 담당하는 미들웨어다. 자체 체인을 유지하기 위한 텐더민트 합의 알고리즘과, 메시징을 검증하기 위한 별도의 메시지 검증 매커니즘을 사용한다. IBC 프로토콜을 활용한 코스모스 생태계 내에서 높은 호환성을 가지나 이뿐만 아니라 폴리곤, 아발란체, 팬텀, 니어, 폴카닷 등의 EVM 체인을 포함하여 총 50개가 넘는 체인간 메시징을 지원한다.

가장 두드러지는 특징은 별도의 클라이언트가 아닌 각 체인별 게이트웨이(Gateway)컨트랙트를 통해 크로스체인 메시징이 이루어진다는 점이다. 게이트웨이 컨트랙트의 키는 실제 Axelar 허브의 밸리데이터의 지분에 따라 분할(Sharding) 되는데, 게이트웨이에 메시지 요청이 도달했을 때 허브의 밸리데이터별로 검증한 결과값이 분할된 키만큼의 투표권으로 전환된다. 결국 AXL 검증인들의 합의 임계값에 도달하는 경우에만 통과가 이루어지며, 이러한 구조는 지원 체인에 게이트웨이 컨트랙트만 배포하면 되는 구조로 탈중앙성을 훼손하지 않았음에도 불구 높은 확장성을 가진다는 장점이 존재한다.

또한 수수료로 네이티브 토큰의 초과된 가스비만을 사용하기 때문에 사용자는 $AXL 토큰을 보유하지 않아도 메시징이 가능하며, 추합된 네이티브 토큰은 스왑되어 Axelar 밸리데이터와 홀더들에게 AXL 토큰의 바이백과 소각을 제공하는 방식으로 토큰 인센티브가 발생한다.

레이어제로 대비 아직까지 TVL 및 TVS가 적다는 점은 단점으로 작용할 수 있으나, 넓은 체인 지원을 통한 디파이 생태계의 효율화, 온도 파이낸스(Ondo Finance, $ONDO)의 크로스체인 스왑, $USDC의 CCTP* 지원, JP Morgan Project Onyx의 대표 메시징 레이어로 사용되기도 하며 실물 자산(RWA)과의 연계점을 넓히기까지, 액셀러는 영역을 불문하고 가장 빠르게 성장하고 있는 GMP중 하나다.

*CCTP는 Cross-Chain-Transfer-Protocol의 줄임말로, 스테이블코인 발행사, 써클(Circle)이 발행하는 스테이블코인: $USDC를 GMP를 통해 이동시 Source 체인의 자산을 소각(Burn)하고 Destination 체인에서 발행(Mint)하여 멀티체인간 통일된 총공급량(Total Supply)을 유지할 수 있다.

D. 체인링크 CCIP: 기관의 온보딩에 베팅한다면

이어서 체인링크의 CCIP(Cross-Chain Interoperability Protocol)다. CCIP 또한 주요 GMP 중 하나로, 앞서 설명한 두 프로젝트와는 기능은 같지만 전통금융의 투자은행, 대규모 펀드 등 프라이빗 네트워크를 기반으로 할 플레이어를 대상으로 한다는 점에서 그 차이가 있다.

이 목적에 부합하듯 CCIP는 네이티브 메시징 프로토콜들이 지향하는 탈중앙화/무신뢰성에 대해 일부 타협하는 모습을 보이고 있다. CCIP는 전송되는 메세지에 대해 이를 중개하는 릴레이어(Relayer) 및 혹시라도 리스크가 발생할 경우 SPOF(단일실패지점, Single-Point-of-Failure)로 작용할 수 있는 리스크관리네트워크(Risk Management Network)를 운영하기 때문이다.

허나 이러한 제3자 리스크는 오히려 전통 금융업계가 온보딩하는데 있어서는 단점이 아닌 장점으로 작용한다. 법적인 책임 주체를 명확하게 한정하기를 원하는 기존 법인 기반의 금융업계의 성격상 위험은 체인링크 및 온보딩된 오라클 노드 셋으로 한정되기 때문이다.

스마트 컨트랙트 기반의 메시징으로 더 넓은 범위의 유틸리티 제공

또다른 차이점은 바로 스마트 컨트랙트 호출하는 방식으로 작용한다는 점이다. 정리하면 CCIP는 양 체인에 배포된 CCIP 컨트랙트에 릴레이어를 두고 요청을 보내고 처리하는 방식으로 이루어져 있는데, 이와같은 방식은 새로운 기능에 대한 컨트랙트 레벨의 유연한 대응을 의미한다.

EIP-20으로 발발된 ERC-20, 이어서 ERC-1155, 4337등 컨트랙트 레벨에서 파생된 다양한 표준들을 지켜보면 알 수 있듯, 스마트 컨트랙트 레벨에서의 프로토콜은 클라이언트 레벨에서의 GMP보다 확장성 면에서 뛰어나다. CCIP가 이러한 아키텍쳐를 차용한 것도, SWIFT와 같은 결제망을 이용하던 금융기관이 구축해놓은 프라이빗 네트워크에 아키텍쳐에 맞는 스마트 컨트랙트를 배포하고 이를 기반으로 소통하는 방식으로 운영되기 위한 전략으로 판단된다. RWA를 시작으로 전통금융과의 교차점이 점점 더 잦아지는 가운데 제 3자 리스크를 인정하고 고객이 될 TradFi 내 다수의 고객들을 우선적으로 고려한 UX는 앞으로 다가올 기관들의 어돕션에 있어서 핵심적인 역할을 할 수 있을 것으로 보인다.

이렇게 메시징 프로토콜을 통해 크로스체인간 유동성 단절문제를 해결하려는 세가지 주요 프로젝트에 대해 살펴보았다. 과거 브릿징 기술의 보안성 문제로 인해, 누적 약 $3.5B 규모의 심각한 피해가 발생하기도 했지만, 점차 인프라가 안정화되고 보안을 강화한 솔루션들이 연구 끝에 출시되면서, 과거 대비 전송액 대비 해킹 피해 비율은 지속적으로 감소하는 추세에 있다.

특히 과거 $350M에 달하는 대규모 해킹 피해를 입었던 웜홀(Wormhole) 또한, 최근 크로스체인 메시징 프로토콜 네러티브를 타고 새롭게 $225M 추가 투자 유치에 성공한 것을 보면, 크로스체인 메시징 프로토콜은 앞으로 더 주목받을 디파이 인프라 테마 중 하나임이 명확하다.

5-2-5. 새로운 유동성 공급원을 찾아, DeFi: TradFi와의 경계를 부수다

A. 기회의 땅을 찾아 실물자산에 이르다

지금까지 가상자산 시장 내에서 유동성을 확보하고, 활용에서의 효율성을 높이려는 시도들에 대해 알아봤다. 하지만 유동성 감소로 인해 디파이 및 프로토콜 레벨에서 발생하는 보상이 지속적으로 감소함에 따라, 가상자산 시장 외 실물자산에 대한 접근성을 높이려는 노력들이 지속적으로 발견되고 있다. 디파이 내 프로토콜 경제를 활용한 실물자산(Real World Asset)에 대한 간접 투자 인프라 구축 노력*이 그 사례가 되겠다.

*본 파트에서의 RWA 섹터는 의미 있는 비교를 위해 규모가 거대한 스테이블코인과 같이 특정 주체가 자금을 운용하는데 있어 RWA를 사용하는 경우를 제외하였고, RWA관련 프로토콜의 경우 실물자산의 (1) 토큰화를 돕거나 (2) 토큰화된 RWA 상품을 운용할수 있게 하는 프로젝트들을 대상으로 하여 작성되었다.

B. 꾸준히 언급됐던 실물자산의 토큰화

블록체인을 통한 실물자산의 토큰화는 가상자산의 기관 투자자 유입을 도울 핵심 동력으로 손꼽혀왔다. BCG가 진행한 스터디에선 2030년 기준으로 $16.1T 가량의 자산이 토큰화될 것으로 예상했으며, 뒤이어 설명할 J.P 모건의 Onyx, Franklin Templeton과 같은 전통 금융 강자들 또한 각각 니즈에 맞춘 블록체인 프로젝트를 운영하며 토큰화 경제를 지속적으로 테스팅 중이다.

C. 자본(Equity)에서 수익률(Yield) 위주의 RWA 시장 형성

과거의 RWA 섹터가 토큰화에 기반한 금, 비트코인등의 자본의 토큰화를 통한 유동화에 초점을 맞췄다면 앞으로의 RWA 섹터엔 두가지 변화가 예상된다. 먼저 (1) 토큰의 발행을 넘어 유통과 운용으로 프로토콜이 분화하고 있으며, 이어서 (2) 자산의 대부분이 현금흐름을 기반으로 한 실물자산으로 재편되고 있다. 이번 연간전망 디파이 부분에선 내년 중반까지 연준의 고금리 정책이 이어질 것으로 보고, 위와 같은 흐름 하에 성장과 내실의 변화가 있을 RWA 섹터의 유망 자산군별 대표 프로토콜 몇가지를 알아보도록 하겠다.

*블록체인이 주는 실질적인 효용가치 중 하나로 자산의 유동화가 손꼽히는만큼, 기존에 유동화가 불가능했던 여러 실물자산을 분산원장에 올리고 이것을 담보로 더 많은 가치를 창출하자는 논리다.

사례1. 무위험 수익: T-Bill 시장의 기하급수적 성장세: Franklin Templeton, Ondo

가장 눈에 두드러지는 RWA의 자산군 중 하나는 미국의 단기 국채에 대한 접근성을 제공해주는 국채 유동화 프로토콜이다. 연준의 금리 인상 폭이 20년간 최고 수준인 5.5%에 이르면서 무위험 투자수익률이 매력적인 투자처로 다가오자, 크립토 내부의 자금도 국채에 대한 수요를 반영하기 위해 여러 프로토콜이 탄생한 것이다. 대표적인 사례 두가지로 무려 83년의 역사를 자랑하고, 1.5T AUM을 보유하고 있는 프랭클린 템플턴(Franklin Templeton)과 22년 출시 이후 올해만 88%의 TVL 성장률(YTD)을 기록한 온도 파이낸스(Ondo Finance, $ONDO)를 차례대로 알아보도록 하자.

먼저 프랭클린의 경우 Registered Transfer Agent라는 라이센스를 바탕으로 채권을 직접 운용하는 펀드, FOBXX를 통해 현 시점 기준 $327M AUM을 운용하고 있다. 구현에 있어서는 프랭클린은 Benji Investment라는 별도의 앱에서 2021년 스텔라 루멘(Stellar Lumens, $XLM) 네트워크를 시작으로 국채펀드의 토큰화를 진행하고, 올해 4월엔 폴리곤(Polygon, $POL)으로의 온보딩을 진행하기도 했다. YTD 기준 TVL이 4배 이상 상승하는 등 고금리의 국채금리를 등에 업고 높은 성장세를 보이고 있어 JP Morgan, Societé Génerale과 함께 가장 공격적인 전통금융 플레이어중 하나로 주목할 필요가 있다.

이어서 온도 파이낸스의 경우 iShares Short Treasury Bond ETF와 같은 채권 ETF를 매수하는 펀드에 투자하고 그 증표로 $OUSG를 받는 방식으로 국채에 대한 간접적인 노출(Exposure) 포지션을 형성한다. 또한 프랭클린과 다르게 이더리움, 폴리곤과 같이 EVM을 기반으로 한 Programmable한 퍼블릭 원장에서 기록되고 있기에 토큰화한 $OUSG의 운용에 있어서 보다 자유롭다. 대표적인 사례가 온도 파이낸스가 운영중인 플럭스 파이낸스(Flux Finance)로 앞서 알아본 LST의 현금흐름을 기반으로 CDP 및 스테이블코인 프로토콜이 탄생했듯, 온도 파이낸스에서도 $OUSG를 담보로 스테이블코인을 발행하는 CDP를 구축해냈다. 토큰 발행으로 끝나는 것이 아닌 이를 운용하여 $USDC, $FRAX, $DAI, $USDT와 같은 주요 스테이블코인으로 스왑하여 디파이 내 사용 또한 가능한 만큼, T-Bill을 기반으로 한 새로운 금융상품의 가능성을 열고 있다는 점이 흥미롭다.

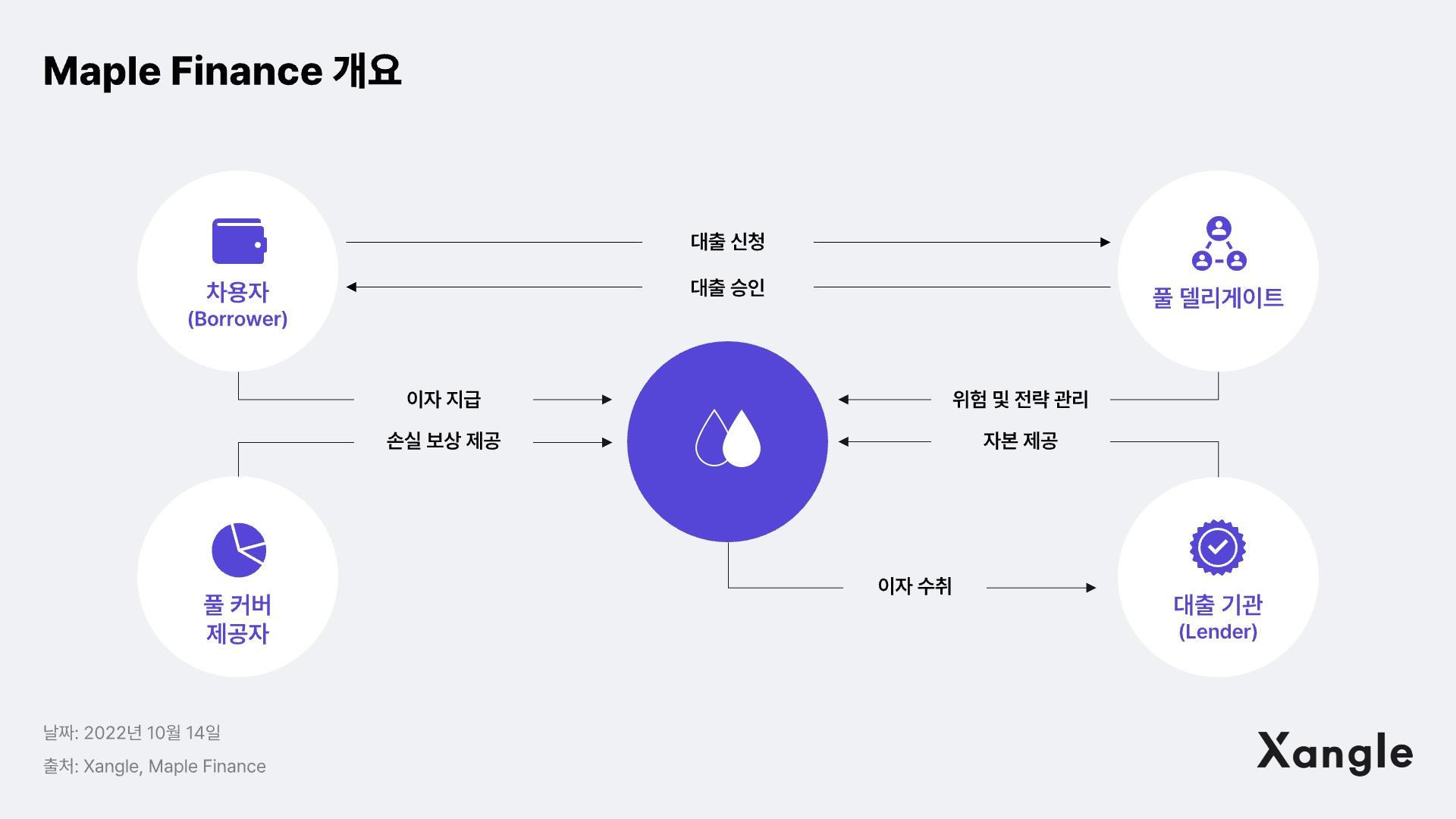

사례2. 사모신용공여(Private Credit) 시장의 회복: Centrifuge, Maple Finance

사모신용공여란 쉽게 말해 은행이 아닌 대출자가 차입자를 모집하거나 유동성을 공급하는 경우를 말한다. 특히 2008년 금융위기 이후 은행들의 업무가 일부 제한되자 이번 금리 사이클을 기준으로 되려 사모 사채 시장의 규모가 성장하며 8월 기준으로는 1.5T까지 확장됐다. 이후 금리의 상승과 함께 사모사채로 발행된 채권 펀드 또한 높은 수익률을 제공하면서, 온체인 사모신용공여 대출 금액의 총 합계 또한 연초 대비 84%이상 확장하며 $210M 정도의 높은 성장률을 보이고 있다. 이는 21년 불장때 갱신한 TVL인 $1.54B을 한참 밑도는 수치이긴 하나, 자금의 성격이 좀 더 지속가능하여 펀더맨털 관점에선 보다 긍정적인 신호로 파악된다.

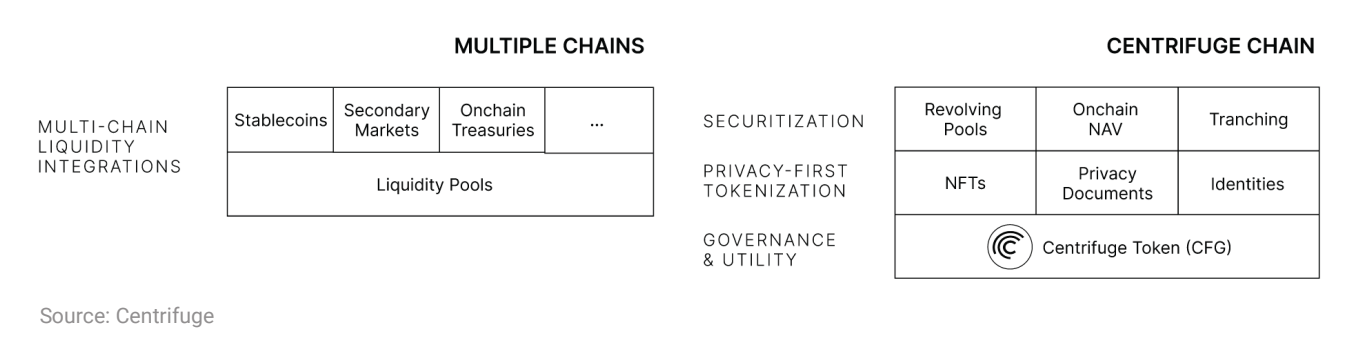

결국 이러한 지향점은 기존 디파이 내 자금과 은행권의 제한된 병합되지 못한 각종 펀드들이 만나는 중간 지점으로의 역할을 크립토와 디파이 인프라가 수행하게 되는데, 이러한 흐름을 반영하여 주요 플레이어로 자주 언급되는 프로토콜 두가지: 센트리퓨즈(Centrifuge, $CFG) 와 메이플 파이낸스 (Maple Finance, $MPL)에 대해 알아보도록 하자.

먼저 센트리퓨즈의 경우 2017년부터 지금까지 $469M에 달하는 자산을 토큰화한 대표 RWA 프로젝트 중 하나다. 프로토콜이 차지하는 사모신용공여 시장내 대출규모는 $246M로 무려 반에 가까운 점유율을 보여주고 있으며, 사모사채의 특성을 잘 반영하여 Securitized Debt Products가 주로 차용하는 트랜치(Tranche) 구조를 도입하며 기대수익과 연체율을 구분하여 상품화했다. 특히 프로토콜 발생 초기부터 메이커다오와 긴밀한 관계를 이어가며 뒤이어 설명할 트랜치 구조의 Senior Tranche를 메이커다오에게 공급받으며 빠른 성장을 이뤄냈다.