*본 리포트는 Xangle과 Republic Crypto에 의해 공동 작성되었습니다.

목차

1. 들어가며

2. 황금기를 맞이할 롤업

2-1. 인프라 레벨에서 바라본 성장 동력: EIP4844, ERC4337, RaaS

2-2. 롤업의 자체 성장속도도 주목할만한 수준 (feat. 옵티미즘)

3. 다만, 체인의 성공과 별개로 투자 관점에서 본 롤업 토큰에 대한 평가는 엇갈릴 가능성 존재

3-1. Bear Case Scenario: 제한적인 업사이드

3-2. Bull Case Scenario: 무배당 성장주

4. 맺으며

1. 들어가며

롤업이 블록체인 인프라간 치열한 경쟁 속에서 입지를 단단히 다지고 있다. 롤업 인프라의 발전 속도와 생태계 성장 추이, 그리고 모듈러 스택이 업계 주요 트렌드로 자리매김하고 있음을 고려하면 롤업의 성장 가능성을 부정하는 이는 극히 드물 것이다. 필자 또한 롤업의 미래를 낙관적으로 바라보고 있으며, 내년을 기점으로 롤업의 시장점유율이 더욱 확대될 것으로 예상하고 있다. 그러나, 투자 관점에서 바라본 롤업 토큰의 가치는 여전히 불분명하다.

가상자산의 가치를 평가하려고 하는 것은 대단히 위험한 일이다. 필자가 지난 몇 년간 관찰한 크립토 시장은 전통 금융 시장의 가치평가 기준으로는 설명하기 어렵다. ‘내재가치’를 논하며 도지, 시바, 페페와 같은 밈코인을 숏치다가 소리 소문 없이 사라지는 투자자들도 수없이 목격했다. 이러한 측면에서, 토큰 가치에 대해 논하는 것이 의미가 있을까 싶기도 한다.

그럼에도 불구하고 본 리포트를 작성하는 이유는 롤업 토큰에 대해 보다 다양하고 객관적인 관점들을 독자들에게 제공하기 위함이다. 가상자산은 아직 명확한 가치평가 방법론과 프레임워크가 없어 많은 투자자들이 마냥 네트워크의 성장과 토큰의 가치 상승을 동일하게 바라보는 경향이 있는데, 반드시 그렇지는는 않다.

본 리포트는 2부로 구성되어 있다. 1부에서는 필자가 생각하는 롤업의 미래와 주요 성장 동력에 대해 논의한다. 이후 옵티미즘을 예시로 롤업의 토크노믹스와 밸류 캡처(value capture) 매커니즘을 살펴보고 이를 중심으로 롤업 토큰의 bull/bear case 시나리오를 그려본다. 2부에서는 롤업의 토큰 가치를 향상할 수 있는 다양한 토크노믹스 개선안에 대해 제언한다.

2. 황금기를 맞이할 롤업

2-1. 인프라 레벨에서 바라본 성장 동력: EIP4844, ERC4337, RaaS

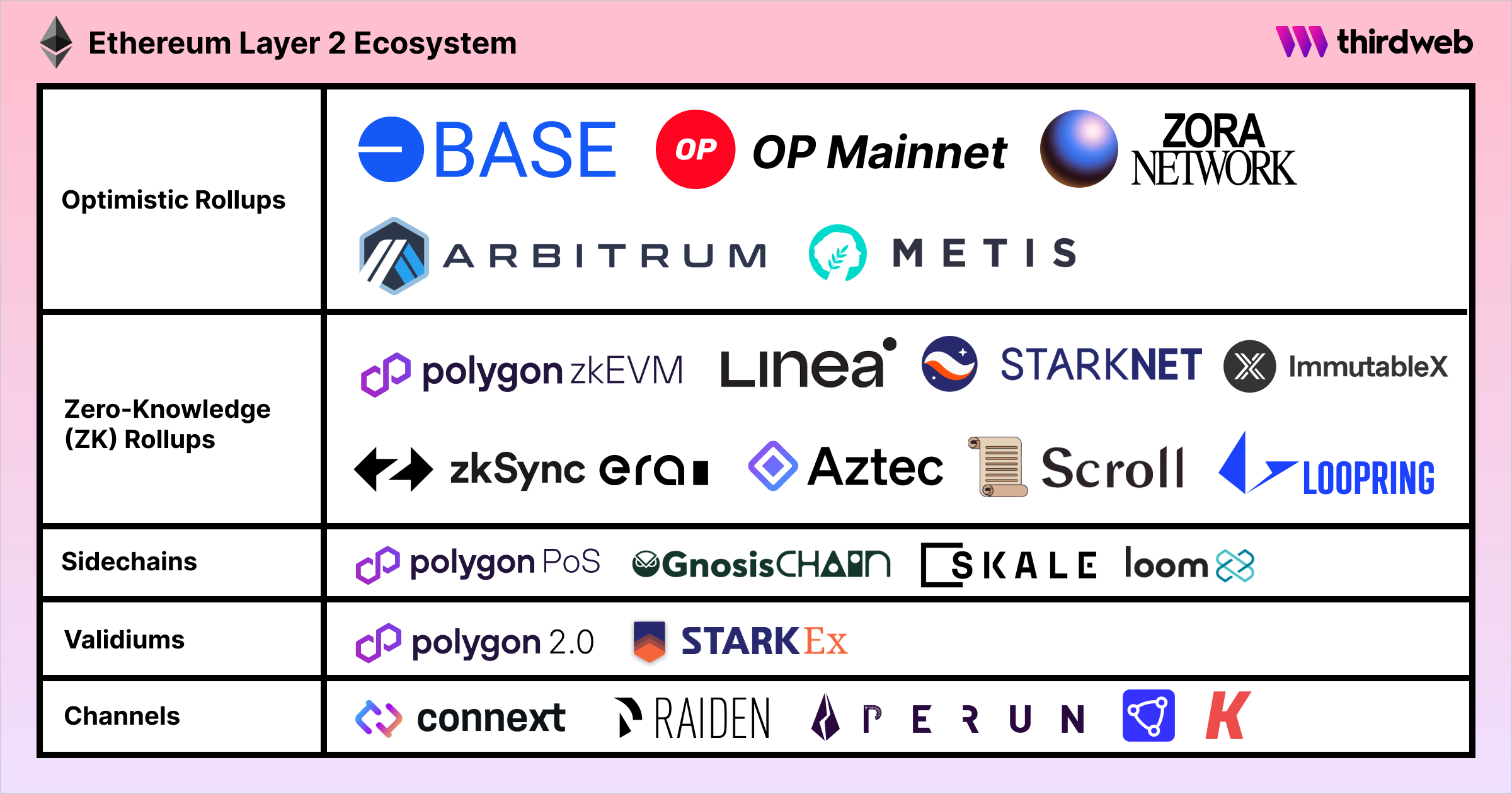

최근 몇 년 동안 롤업은 눈부신 속도로 발전해왔다. 실제로 롤업에 대한 개념이 구체화되기 시작했던 2018년부터 지금까지 롤업 롤업 SDK, EVM 동등성(equivalence)을 갖춘 자체 개발 환경 구축, 사기(fraud) 및 유효성(validity) 증명 기반 브릿지 개발, 배치(batch) 데이터 압축 기술 고도화 등 다양한 연구와 개발이 빠르게 이루어졌다. 이를 기반으로 수많은 롤업 솔루션들이 탄생했으며 그 중 옵티미즘, 베이스, 아비트럼, 스타크넷 등 상당 수는 이미 블록체인 시장에서 두각을 드러내고 있는 상황이다.

출처: ThirdWeb

롤업의 생태계 성장은 EIP4844, ERC4337, 그리고 RaaS 크게 세 가지 성장 동력을 중심으로 내년부터 더욱 가속화될 것으로 전망한다.

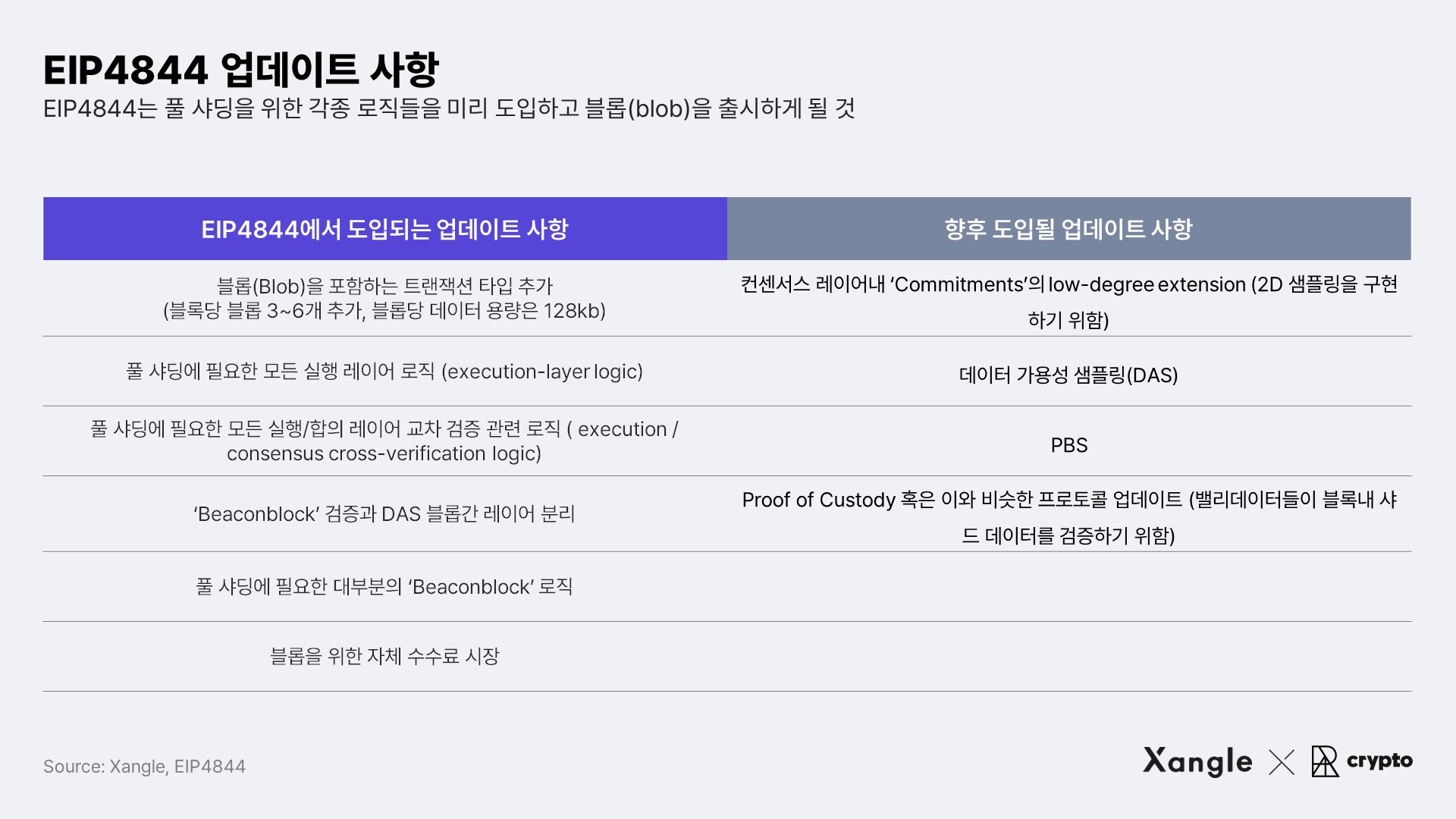

첫 번째 동력은 EIP4844(프로토-댕크샤딩)로, 향후 프로토콜 아키텍쳐를 댕크샤딩으로 매끄럽게 전환하기 위해 필요한 일부 로직과 블롭(blob)을 도입하는 것이 목적인 업그레이드 제안이다. EIP4844가 롤업의 성장 트리거가 될 것으로 보는 이유는 롤업이 기존에 사용하고 있던 콜데이터를 블롭으로 대체할 경우 롤업 사용료가 전체적으로 크게 절감될 것이기 때문이다. 구체적으로, 블롭 사용 시 롤업의 베이스레이어 데이터 저장 비용은 블롭 수요가 목표치에 도달하기 전까지 (대략 1~2년 정도 걸릴 것으로 예상) 사실상 0원에 가까울 것으로 예상하고 있다. (구체적인 내용은 ‘야 (EIP)4844, 너지?’ 리포트 참고).

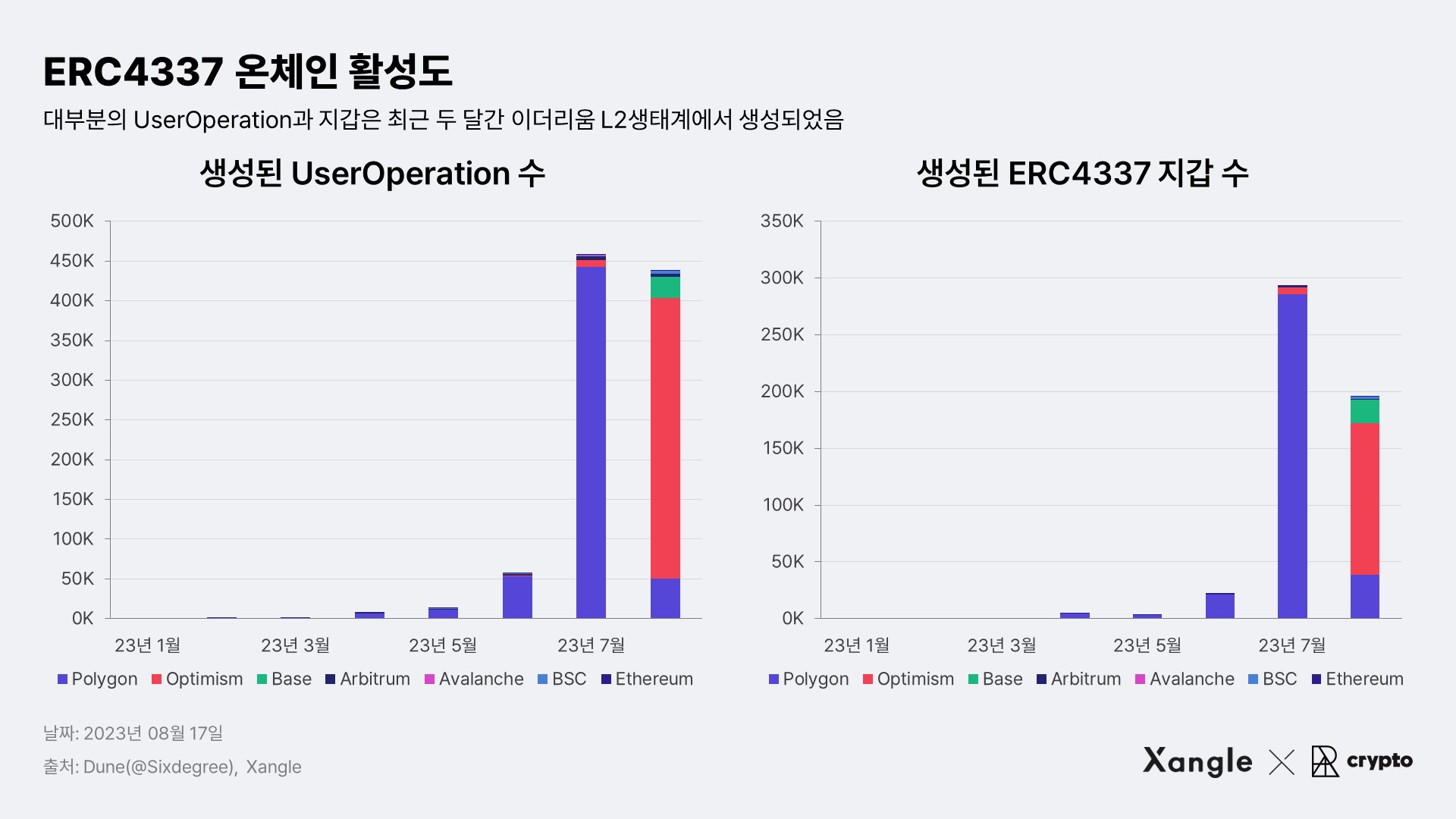

두 번째 트리거는 ERC4337다. ERC4337은 하드포크 없이 계정 추상화(Account Abstraction)를 도입할 수 있는 제안으로, 구현 시 블록체인의 가장 큰 pain point인 낮은 수준의 UX와 셀프 커스터디에 대한 부담을 개선 및 완화할 수 있을 것으로 기대된다 (’ERC4337, UX 혁신의 핵’리포트 참고). ERC4337의 대표적인 단점은 구조적으로 트랜잭션 가스비가 높게 발생한다는 점인데, 이는 가스비가 월등히 저렴한 롤업 환경에서는 큰 문제가 되지 않는다 (아래 그림 참고). 이를 증명하듯 ERC4337타입 트랜잭션인 UserOperations는 현재 롤업에서 가장 높은 활성도를 보이고 있으며, 이러한 측면에서 향후에도 블록체인의 UX는 롤업을 필두로 빠르게 개선될 것으로 판단한다.

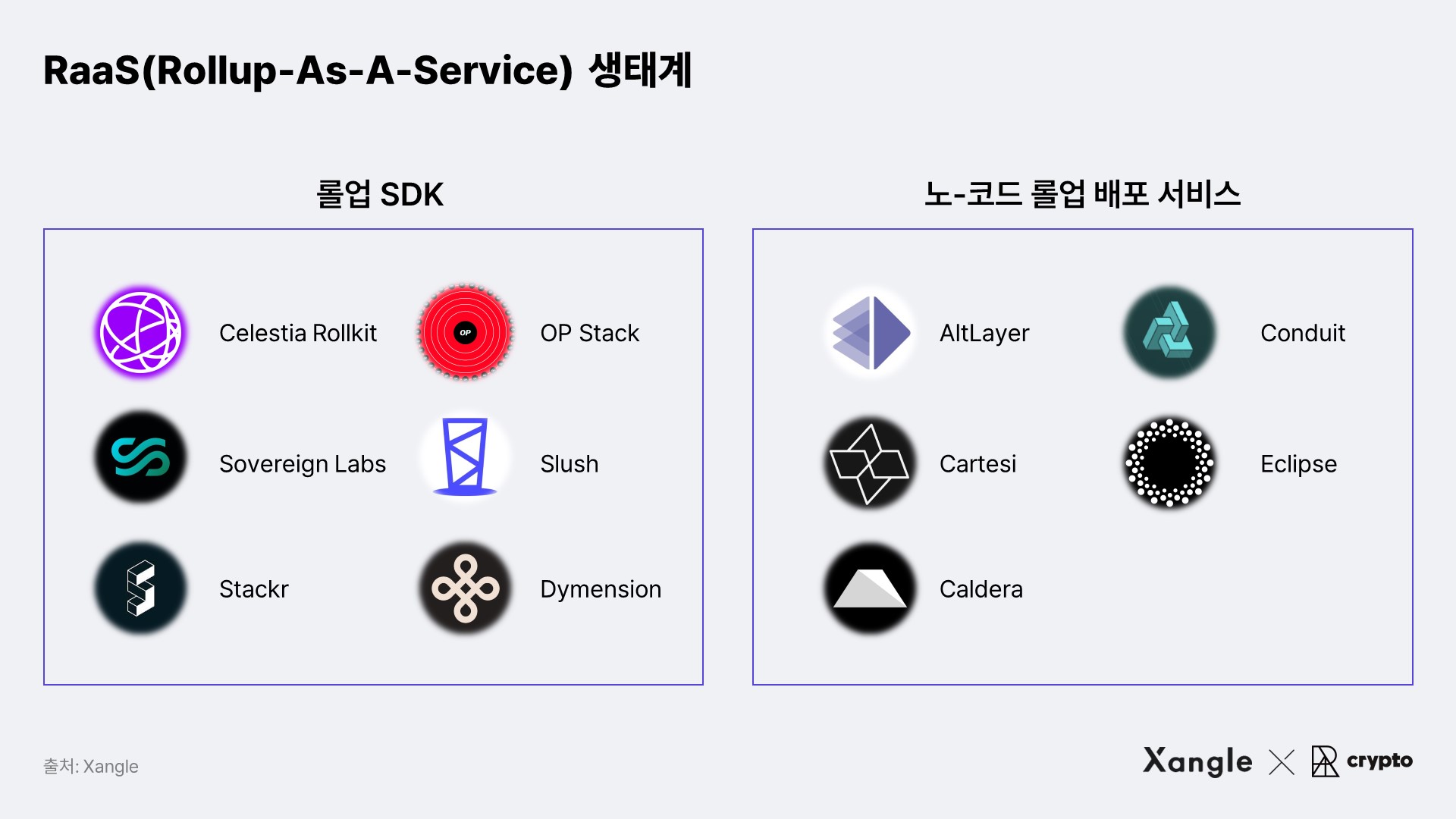

마지막은 RaaS (Rollup-as-a-Service)의 개화다. RaaS는 맞춤형 롤업을 손쉽게 배포, 유지 및 관리할 수 있게 해주는 서비스로, 개발자들이 메인넷 개발 과정에서 겪는 기술적인 어려움들을 걷어내고 애플리케이션 레이어 개발에만 집중할 수 있도록 도와준다. 여기서 맞춤형이라 하면 실행 환경, 세틀먼트 레이어, DA 레이어마다 원하는 프로토콜을 선택할 수 있는 것은 물론 시퀀서 구조, 네트워크 수수료, 토크노믹스 등 네트워크 디자인 설계까지 해당된다.

RaaS 생태계는 크게 SDK와 노코드 롤업 배포 (no-code deployment) 서비스로 구성되어 있다. SDK는 말 그대로 롤업을 배포하기 위한 개발 프레임워크와 SDK로 대표적으로 OP Stack, Arbitrum Orbit, Celestia Rollkit, Dymension RollApp Development Kit (RDK) 등이 있다. 노코드 롤업 배포 서비스는 코딩 없이 버튼 클릭 몇 번 만으로도 맞춤형 롤업을 배포할 수 있게 해주는 서비스이며 Eclipse, Cartesi, Constellation, Alt Layer, Saga, Conduit 등이 해당 범주에 속한다. 비록 지금은 시장이 얼어붙어 자체 롤업 구축에 대한 수요가 생각보다는 많지 않지만, 향후 매크로 환경이 개선되고 PMF를 점차 찾아갈수록 RaaS를 이용한 수백, 수천 개의 롤업들이 탄생할 것으로 추측한다. 이 경우 이더리움 L2 생태계는 코스모스의 앱체인 생태계와도 유사한 모습으로 발전할지도 모르겠다. 최근 이더리움 커뮤니티에서 이런 롤업을 앱롤업(AppRollup)이라고 부르는 이유이기도 하다.

2-2. 롤업의 자체 성장속도도 주목할만한 수준 (feat. 옵티미즘)

이더리움 L2 인프라의 발전과 별개로 최근 옵티미즘 생태계의 성장 속도도 주목할만하다. 먼저, 옵티미즘은 작년 10월 OP스택을 출시한 이래 빠른 속도로 OP체인 유스케이스들을 빠르게 확보해나가고 있으며, 이들 중 대부분이 슈퍼체인 생태계에 합류하여 옵티미즘의 성장 동력이 될 것으로 예상한다. 8월 17일 기준 OP스택을 활용한 OP체인 수는 15개가 넘어간다. 그 중 메인넷을 출시 완료한 OP체인은 Optimism, Base, Zora, Aevo, PGN 등이 있으며 그 외 테스트넷 단계에 있거나 개발 예정인 대표적인 프로젝트로는 Farcaster, Celo, opBNB, Debank, Lattice, Lyra Finance 등이 있다.

*슈퍼체인 - 슈퍼체인은 옵티미즘PBC이 개발한 오픈소스 OP스택 기반의 롤업 플랫폼이다. 슈퍼체인내 OP체인들은 서로 1)상호운용성(interoperability)과 결합성(composability)을 높고 2) 동일한 공유 시퀀서 세트(Sequencer Set)를 사용하여 보안 공유가 가능하며 3) 동일한 크로스체인 메시징 프로토콜을 이용하기 때문에 연결성이 뛰어나다는 것이 특징이다. 슈퍼체인에 속한 OP체인들은 모두 Law of Chains라는 거버넌스 원칙을 따른다.

출처: 트위터(@Stacy Muur)

그 중 베이스 체인이 최근 보여주고 있는 퍼포먼스가 특히 눈에 띈다. 베이스는 유저 110M, 자산규모 $80B, 연간 거래량 $830B (2022년 기준)을 기록한 미 최대 코인거래소인 코인베이스에서 구축한 최초의 OP체인으로 올해 8월 9일 메인넷을 출시했다. 베이스는 올해 초에 테스트넷을 출시했음에도 불구하고 짧은 시간 동안 무려 150개가 넘는 프로젝트를 온보딩하는데 성공했으며, 그 중 $BALD (러그풀 밈코인)과 프렌드텍(friend.tech)은 한때 시장의 관심을 한 몸에 받기도 했다.

출처: OptimismDaily

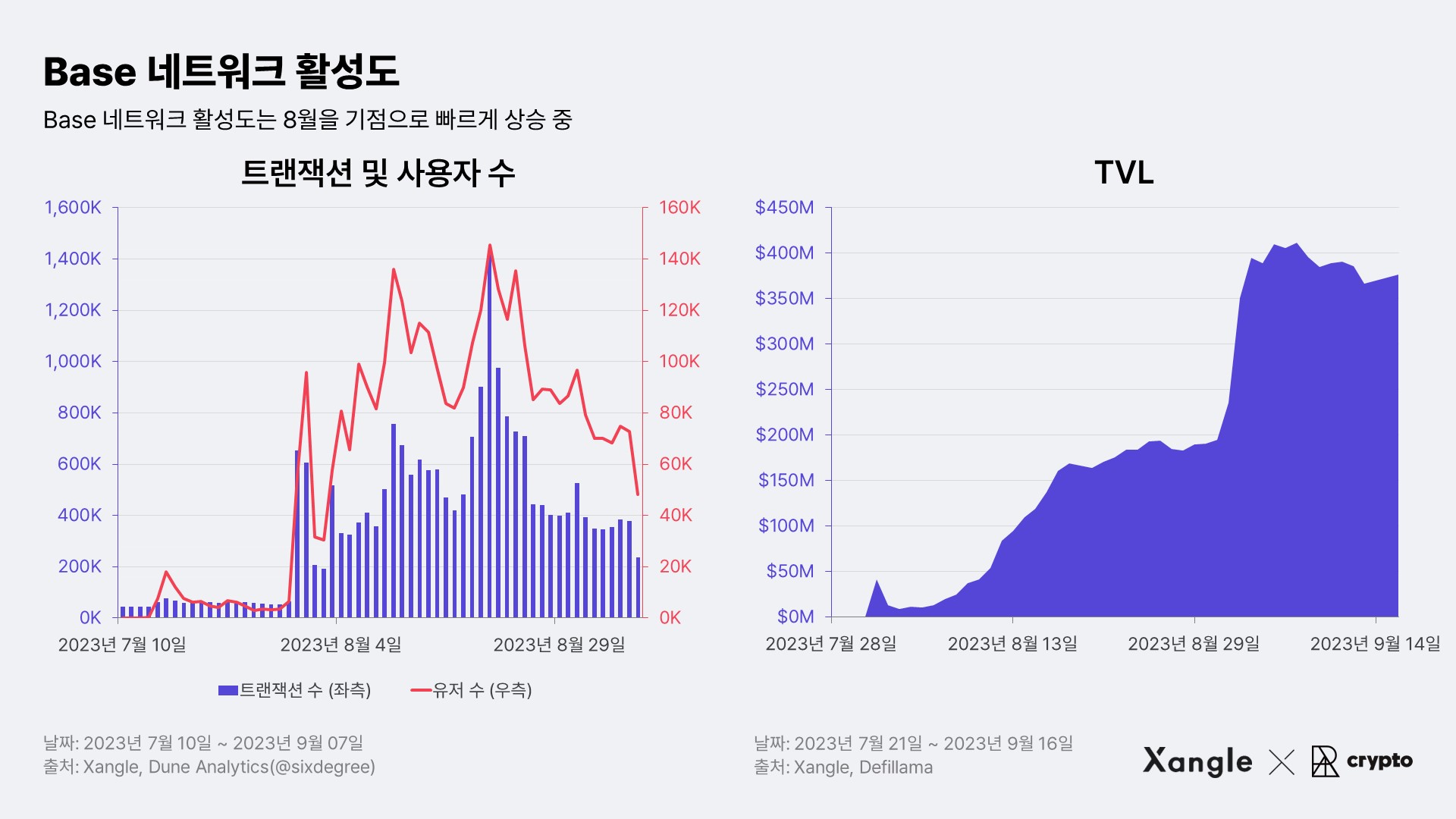

덕분에 베이스의 네트워크 활성도는 빠르게 증가하고 있는 추세다. 8월 한달간 베이스의 트랜잭션 및 사용자 수는 각각 555K, 96K를 달성했으며 8월 30일 기준 TVL은 무려 $200M을 돌파했다. 양사가 8월 25일 발표한 파트너십 내용에 따르면 베이스는 시퀀서 매출의 2.5% 혹은 순이익의 15%를 옵티미즘 트레저리에 분배할 것이기 때문에 베이스의 이러한 활성도 증가는 옵티미즘 자체 체인의 성장에도 직접적으로 기여할 수 있는 구조다. 다만, 이처럼 경제적 보상을 공유하는 대가로 옵티미즘은 베이스에게 6년에 걸쳐 약 118M개의 $OP를 RPGF(Retroactive Public Goods Funding)의 형태로 제공할 예정이기에 해당 파트너십이 결과적으로 옵티미즘 체인에게 이득인지는 시간이 지나봐야 판단할 수 있을 것이다 ($OP 가격 $1.5 기준 $177M). 8월 31일 기준 베이스는 시퀀서 수익을 통해 총 $3.3M의 매출액을 달성했는데, 그 중 2.5%를 분배한다고 발표했으니 옵티미즘은 약 $83K의 수익을 올린 셈이다. 이는 옵티미즘이 베이스에게 제공하기로 약속한 $OP 가치의 0.04% 수준이다. 옵티미즘 트레저리 자금은 시퀀서 매출과 마찬가지로 RPGF(Retroactive Public Goods Funding) 등 생태계 펀딩에 사용될 것으로 보인다.

3. 다만, 체인의 성공과 별개로 투자 관점에서 본 롤업 토큰에 대한 평가는 엇갈릴 가능성 존재

정리하면, 옵티미즘은 롤업 인프라의 발전(EIP4844, ERC4337, RaaS)과 슈퍼체인의 확장에 힘입어 앞으로도 블록체인 인프라 시장내 키 플레이어로써 지위를 유지할 가능성이 높다. 이더리움 베이스 레이어 사용자 및 개발자들은 머지않아 옵티미즘과 같은 유망한 롤업 솔루션에서 대부분 활동할 것이고, 앞으로 OP스택 기반의 롤업도 무수히 많이 탄생할 것으로 전망한다. 그러나, 옵티미즘 생태계의 성공과 별개로 투자 관점에서 본 $OP의 가치는 아직 불명확하며, 향후 생태계가 성장함에 따라 아래와 같이 둘 중 한 가지의 내러티브를 따라갈 것이라는 판단이다.

3-1. Bear Case Scenario: 제한적인 업사이드

$BTC는 가치 저장의 수단, $ETH는 이더리움의 기축 통화으로써 네트워크의 밸류 캡처(value capture)가 가능한 구조라고 주장할 수 있다. 그렇다면 $OP와 같은 롤업의 거버넌스 토큰의 가치는 어디서 올까?

전통 금융 시장에서 주주들은 법적으로 이익배당청구권, 의결권, 잔여재산청구권, 신주인수권, 회계장부열람권, 각종 소권 등에 대한 권리를 보장 받는다. 보통주, 우선주, 후배주 등 주식의 종류에 따라 특정한 권리에 대한 우선적/후배적 지위가 상이할 수는 있으나, 기본적으로 모든 주식이 이러한 권리를 보장 받기에 주식이 가치를 인정받는다.

반면, $OP는 프로토콜 거버넌스(의결권)를 제외한 이익배당 등의 권리는 보장하지 않는다. 트랜잭션 수수료를 통해 발생하는 시퀀서 매출은 토큰 홀더들에게 분배되지 않기 때문에 네트워크의 성장이 직접적인 토큰의 가치 상승으로 이어지지 않는다. 수많은 투자자들이 롤업 토큰의 가치에 의문을 제기하는 이유이기도 하다 ($POL, $STRK은 각각 폴리곤, 스타크넷의 기축통화이자 네트워크 수수료 지불의 수단으로 사용되기에 이 범주에 포함되지 않는다. 다만, 이러한 구조에 따른 트레이드오프도 명확히 존재하는데, 이와 관련한 내용은 섹션4에서 후술할 예정이다).

물론 거버넌스 권리만으로도 일정 수준의 가치는 형성된다. 거버넌스 파라미터는 프로젝트마다 상이하나, 옵티미즘의 경우 프로토콜 (컨트랙트) 업그레이드, 트레저리 관리, 거버넌스 펀드 운영, 경영진 해임, $OP 인플레이션 조정 등 실질적으로 프로토콜과 관련된 대부분의 사항에 대한 의결권을 보유 토큰 수에 비례하여 홀더들에게 지급한다 (아래 그림 참고). 이러한 안건들은 사실상 여느 기업의 전략적 방향에 대해 이사회가 투표하는 것과 유사하며, 토큰을 보유하고 있을 경우 이러한 결정에 대한 통제와 영향력을 행사할 수 있다는 점에서 $OP는 유의미한 무형의 가치를 지닌다. 특히, 옵티미즘의 주요 이해관계자들의 경우 프로토콜에 대한 의결권을 사기 위해 큰 돈을 지불할 의사가 충분히 존재할 것으로 보인다. 그러나 이들을 제외한 대부분의 투자자들에게 배당을 지급하지 않는 거버넌스 토큰이 매력적인 투자 자산인지는 의문이며, $1B이라는 시가총액을 정당화하기에 충분한 유틸리티인가에 대해 고민해볼 필요가 있다.

$OP 거버넌스 파라미터, 출처: Optimism 깃헙

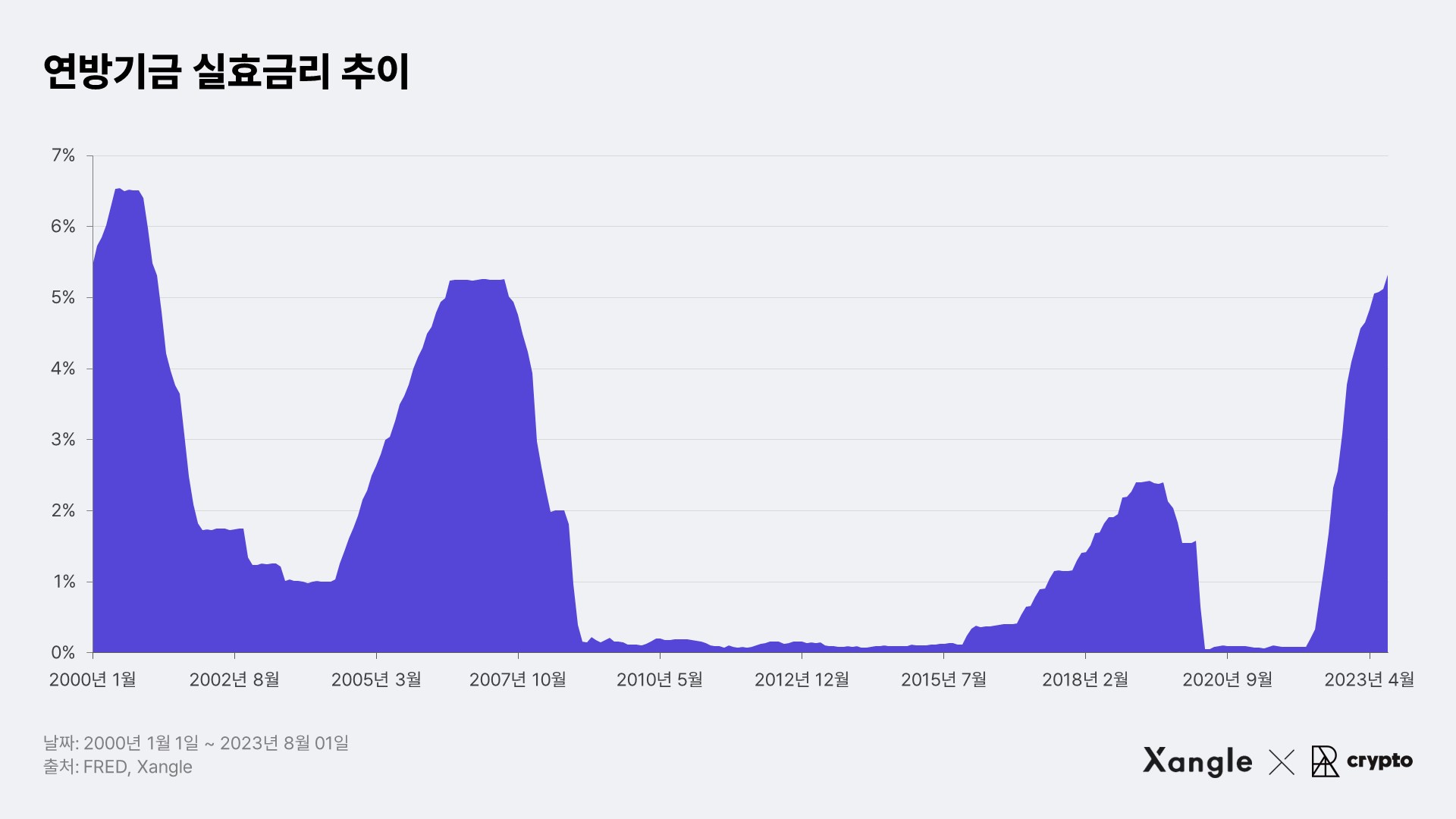

나아가, Nathan님이 설명해줬듯 오늘날과 같은 고금리 환경에서 $OP와 같이 실질 수익률(real yield)이 없는 자산은 매력적이지 않다. 금리가 높을수록 자금조달 비용이 상승하고 투자 자산 선택에 따른 기회 비용이 증가하기에, 투자자들은 그 어느 때보다 투자처를 선택하는데 있어 신중을 가할 수밖에 없다. 이러한 측면에서 cash flow를 만들어낼 수 없는 토큰들은 투자 고려 대상에서 제외될 가능성이 높고, 큰 기관일수록 이런 경향은 더욱 심하다. 따라서, 아무리 옵티미즘의 생태계가 성장하더라도 보수적인 투자자들에게는 $OP의 매력도가 높지 않을 수 있다. 필자는 롤업의 성공에 배팅하는 위험 회피 성향을 가진 투자자들은 롤업의 성장에 따른 혜택을 온전히 누릴 수 있는 동시에 안정적인 스테이킹 수익을 제공하는 $ETH에 투자할 가능성이 더 높을 것으로 예상한다.

3-2. Bull Case Scenario: 무배당 성장주

금융 시장에서 기업의 가치는 단순히 순이익이나 배당금으로만 판단되는 것이 아니다. 특히 성장주를 투자할 때는 기업의 재투자 및 사업 확장 전략과 장기적 성장 잠재력이 훨씬 더 큰 중요성을 지닌다. 이런 측면에서 볼 때, $OP와 같은 롤업의 거버넌스 토큰을 전통적인 성장주에 투자하는 것과 유사한 논리로 바라볼 수도 있을 것이다.

전통 금융 시장에서도 기업의 성장을 위해 주주들에게 배당을 지급하지 않는 경우가 다수 존재하며, 이들 중에는 알파벳(구글), 아마존, 테슬라, 버크셔 해서웨이, 메타, 넷플릭스 등 전세계적으로 시가총액이 가장 높은 기업들도 포함되어 있다. 실제로 위 기업들은 주주들에게 배당금을 단 한 차례도 지급한 적이 없는 대신 순이익을 기업의 성장을 위해 재투자하는 전략을 선택했다.

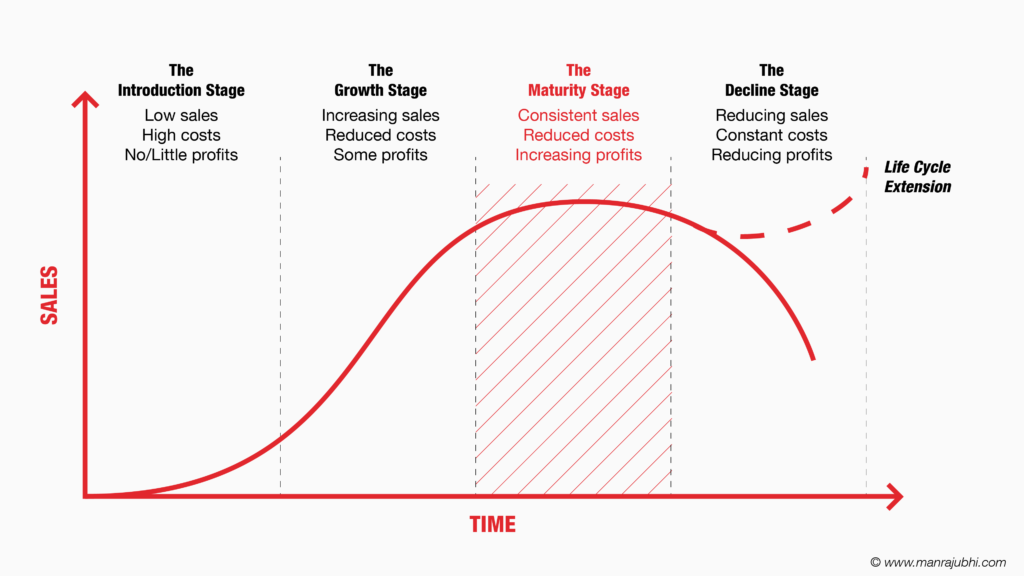

기업이 이익을 사용할 수 있는 방법은 1) 배당금 지급, 2) 자사주 매입, 3) 부채 탕감, 그리고 4) 성장을 위한 재투자 등 크게 네가지가 있으며, 이에 대한 선택은 기업의 성장 사이클, 현금 흐름, 주가 평가, 경영진의 경영 철학 등 다양한 전략적 요인에 의해 결정된다. 일반적으로 이익배당 지급, 자사주 매입, 부채 탕감은 매출액은 높으나 성장세가 둔화된 성숙 단계(mature phase)에 있는 기업들이 주주 가치를 높이기 위해 시행하는 경우가 많다. 반면, 성장 단계(growth phase)에 속한 기업들은 주로 이익 재투자를 통한 사업 확장, 연구개발, 인수합병, 신규 시장 진입 등을 추진한다.

출처: Manrajubhi

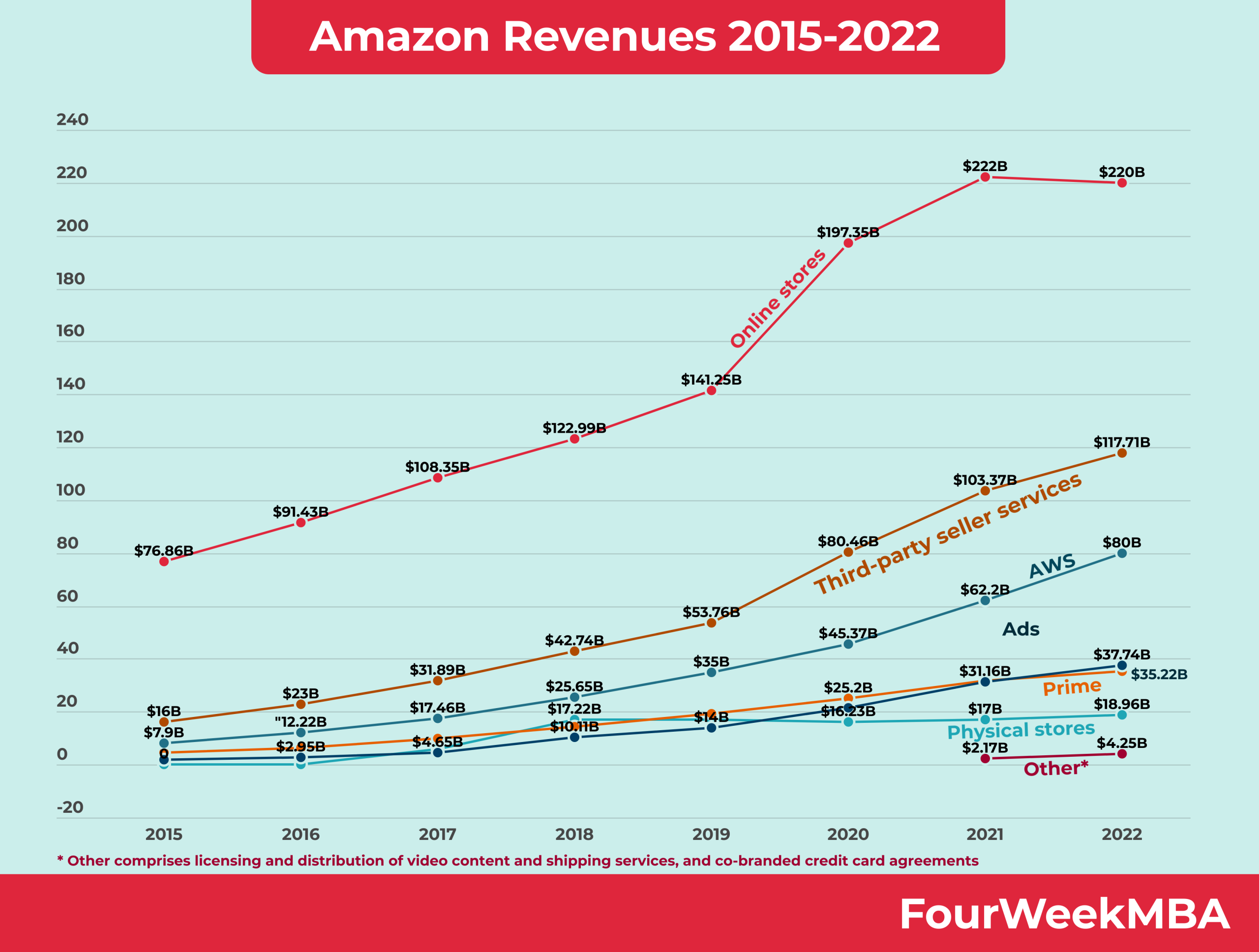

예로, 온라인 서점으로 시작한 아마존은 주주에게 배당금을 지급하지 않는 대신 그 자금으로 클라우드, 미디어&엔터테인먼트, 이커머스, 헬스케어, 풀필먼트 등 다양한 서비스에 투자하여 사업 영역을 성공적으로 확장했다. 덕분에 아마존은 역사상 시가총액 1조 달러를 달성한 두 번째 기업으로 성장했고, 투자자들 역시 배당금 지급의 부재에 대해 불만을 표출하지 않았다.

출처: FourWeekMBA

출처: SMB Compass

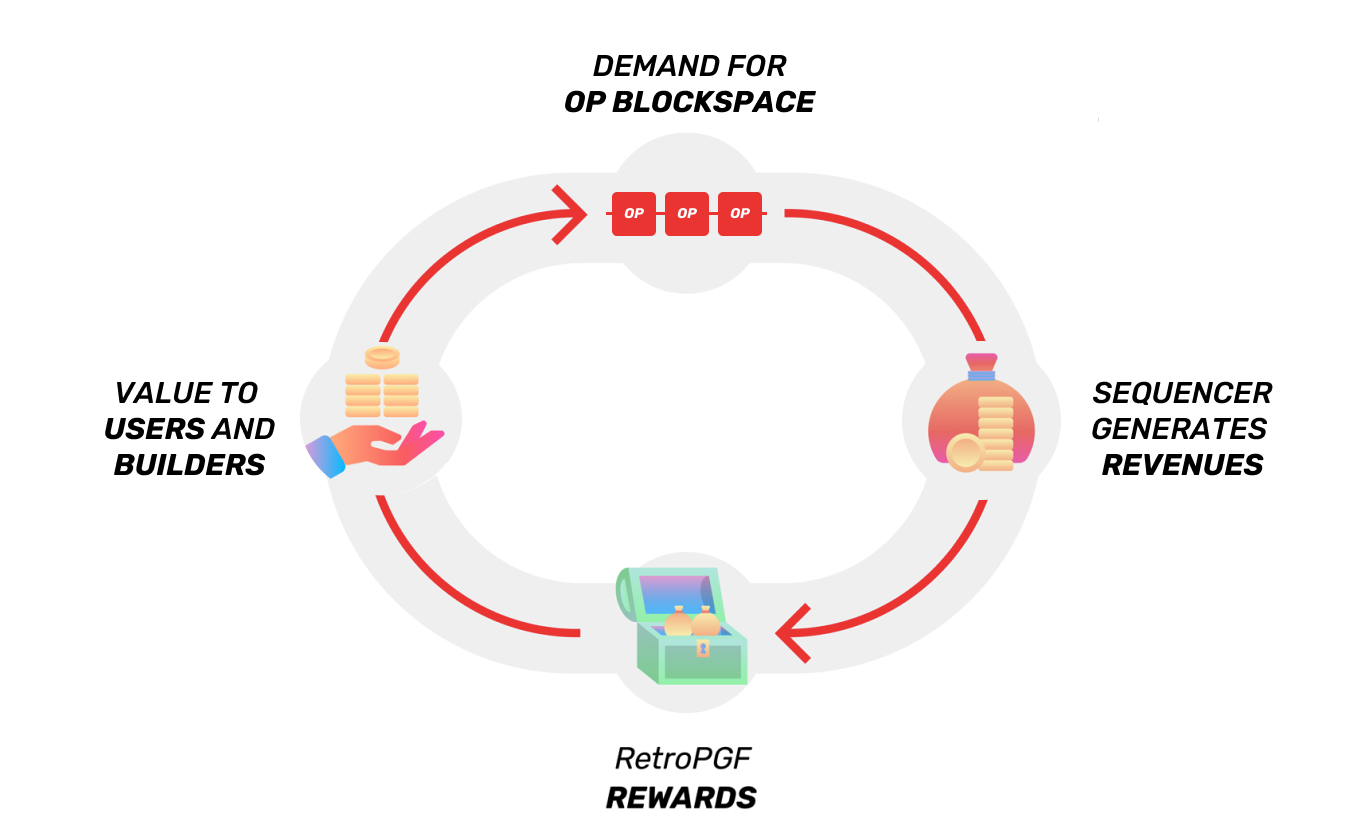

이러한 관점에서, $OP와 같은 거버넌스 토큰에 투자하는 것도 무배당 성장주와 동일한 논리로 접근할 수 있다. 옵티미즘 역시 사용자의 만족을 최우선으로 생각하여 시퀀서 매출과 트레저리 자금을 모두 생태계 성장을 위해 재투자할 것으로 약속했기 때문이다 (RPGF, 신규 OP체인 유치, 그랜트 지급 등). 옵티미즘은 이를 통해 궁극적으로 <블록스페이스 수요 증가 → 시퀀서 매출 증가 → RPGF 펀딩 규모 증가 → 사용자와 빌더에게 가치 제공> 플라이휠 구조를 형성하고자 노력하고 있다. 거기에 더해 베이스와 같이 슈퍼체인에 합류하는 OP체인들이 증가할수록 옵티미즘이 벌어들이는 매출과 네트워크 효과는 기하급수적으로 상승할 것으로 판단한다. 물론 가상자산과 주식은 그 구조와 원리, 그리고 시장의 동향이 다를 수 있으나, 투자의 기본 원칙과 논리는 공통적으로 적용될 수 있다.

*슈퍼체인에 합류한 OP체인과 옵티미즘은 서로 경제적 이익을 공유하는 구조다. 예로, Base는 시퀀서 매출의 2.5% 혹은 순이익의 15%를 옵티미즘 트레저리에 분배하고 옵티미즘은 베이스에게 6년에 걸쳐 약 118M개의 $OP를 RPGF로 제공할 예정이다.

출처: Optimism

4. 맺으며

필자는 중장기적인 시각에서 EIP4844, ERC4337, 그리고 RaaS(SDK, 노코드 롤업 배포 서비스 등)가 롤업의 성장을 주도하여 향후 수천, 수만 개의 롤업들이 탄생할 것으로 전망한다. 이 경우, 이더리움 L2 생태계는 코스모스가 궁극적으로 그리던 앱체인 비전과 유사한 방향으로 나아갈 것으로 보고 있다. 다만, 이와 별개로 투자자들이 $OP와 같은 거버넌스 토큰을 바라보는 관점은 엇갈릴 수 있다. 롤업 거버넌스 토큰은 밸류 캡처 매커니즘의 부재와 고금리 환경으로 업사이드가 제한되거나 구글, 아마존, 테슬라와 같은 무배당 성장주로 간주되여 밸류에이션이 정당화되거나 둘 중 한 가지 시나리오를 따라갈 것으로 판단한다. 한편, 롤업 전망과 토크노믹스 시리즈 2편에서는 롤업 토큰의 가치를 극대화하기 위한 전략 및 개선 방안에 대한 내용을 담아볼 예정이다.