[Xangle Digest]

※해당 컨텐츠는 외부에서 기발간 된 컨텐츠입니다. 컨텐츠에 대한 추가적인 주의사항은 본문 하단에서 확인해주세요.

목차

투자영역 및 영역별 주요 내러티브

DeFi

CeFi

NFT

Gaming

Social

Infrastructure

AI

크립토 시장에 훈풍이 불고 있다. 미국 증권거래위원회(SEC)의 비트코인 현물 ETF 승인 기대감에 힘입어 비트코인 가격은 올해 YTD 121%* 오르며 고점을 갱신했고, 크립토 전체 시총도 최저점 대비 58% 오른 1조 3140억 달러**이다. (2023년 10월 30일 기준) 그렇다면 곧 다가올 다음 강세장에 대비하기 위해서 어떤 제품, 어떤 테마를 주의깊게 살펴보는게 좋을까? 크립토 VC 투자 트렌드를 살펴보는 것은 도움이 될 것이다.

*2023년 1월 1일 2095만원, 10월 30일 1500 기준 4637만원

**CoinGecko 기준 2023년 1월 1일 $ 831.7M, 10월 30일 0900 기준 $ 1314M

올해 고점을 갱신한 비트코인의 YTD 차트. 10월 30일 기준 1 BTC당 $ 34.2k이다. Source: CoinMarketCap

알파논스의 2월 기고 <크립토시장 사이클 분석: 다음 강세장 이끌 촉매제는?>(링크)에서도 언급하였듯이 크립토 업계에서는 베어 마켓, 즉 약세장에서 개발한 제품들이 다음 강세장을 이끄는 주요한 촉매제가 되었다. 다시 복기하자면 2014년 약세장에서 공개된 이더리움은 이후 대표적인 스마트 컨트랙트 플랫폼으로 자리 잡는데 성공했고, 2018-19 약세장에서 개발된 유니스왑 & 메이커 다오, 크립토 펑크 & 오픈씨, 엑시 인피니티는 각각 2020년 DeFi summer, 2021년 NFT, P2E 분야로 개화되었다.

알파논스는 이번 약세장에서 대표되는, 그리고 떠오르는 테마와 프로젝트를 투자자의 관점에서 파악하고자 했다. 2019년 이후 집행된 3,000건 이상의 크립토 투자건을 찾았고, 이를 기반으로 투자건을 7개 투자영역으로 분류하였다. 이후 투자자들이 다양한 크립토 투자영역에 자금을 어떻게 배치하였고, 어떤 제품을 눈여겨봤는지 살펴보았다. 먼저 투자영역 및 영역별 주요 내러티브는 다음과 같았다.

투자영역 및 영역별 주요 내러티브

-

DeFi: 리스테이킹, DEX

-

CeFi: 라이선스가 있는 현지 플레이어, TradFi(전통 금융기관) 파트너

-

NFT: IP, 현실 비즈니스

-

Gaming: AAA 게임 스튜디오, 온체인

-

Social: friend.tech(프렌텍), web2.5

-

Infrastructure: L1/L2, zk(영지식), 인터체인

-

AI: 신원확인, 컴퓨팅 자원, 개발 솔루션

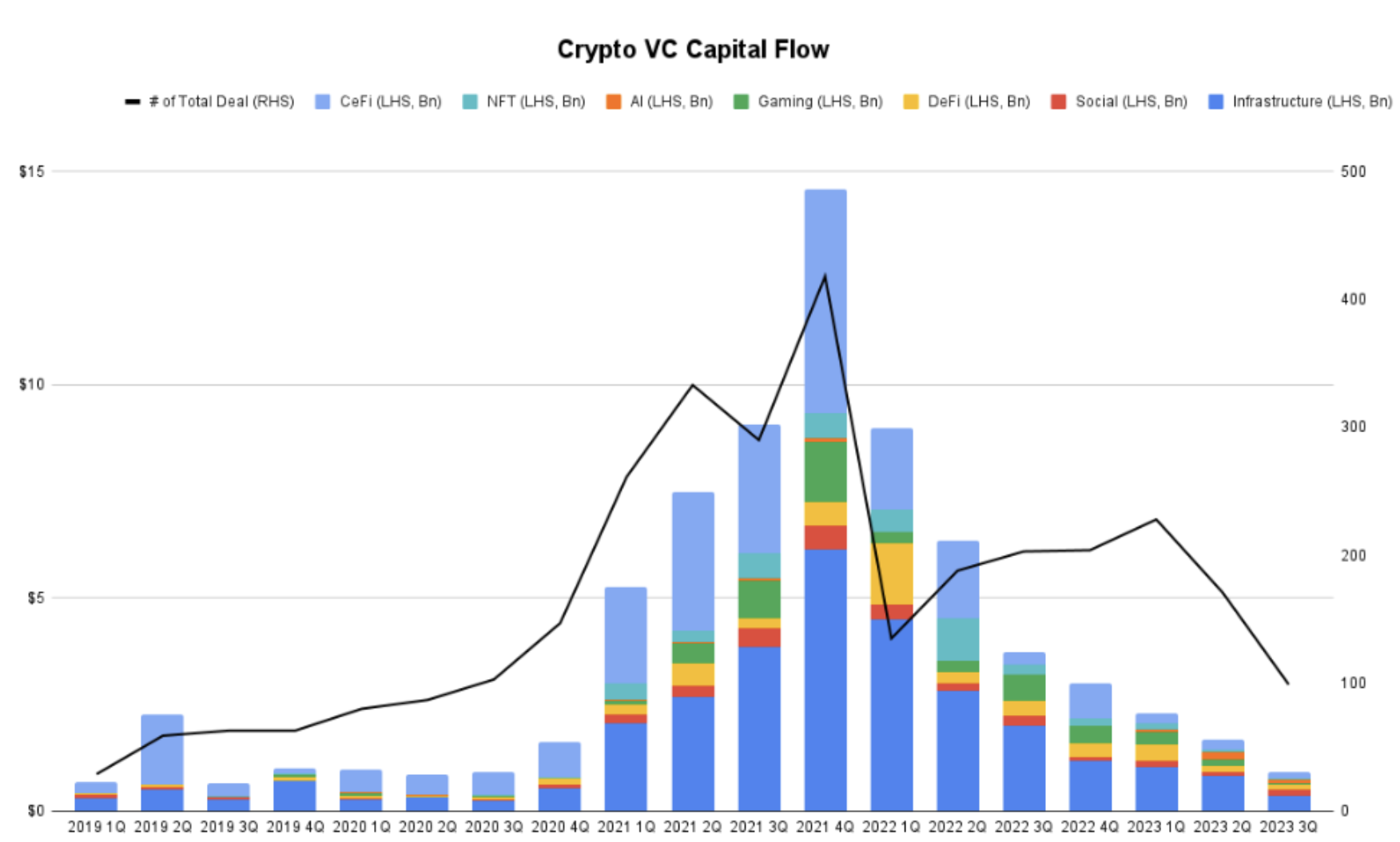

다음으로는 크립토 투자 시황이다. 올해 Q3까지 크립토 VC는 생태계 전반에 50억 달러(약 6.8조원)을 투입하였는데, 이는 전년 대비 76% 감소한 금액이다. 투자 영역별 관심사 추세를 들여다보면 CeFi, NFT, Gaming 영역의 유의미한 감소가 눈에 띄었지만 DeFi, Social, 그리고 Infrastructure 영역은 상대적으로 견고하였다. AI 영역은 투자건수와 총 투자금이 급속히 상승하면서 신흥 분야로 부상하였지만 사용 사례는 아직 제한적이였다. 2019년 이후 분기별 투자금과 투자건의 추이를 도식화하면 다음과 같다.

2019년 이후 분기별 투자금과 투자건의 추이. Source: 알파논스, DefiLlama, CoinMarketCap

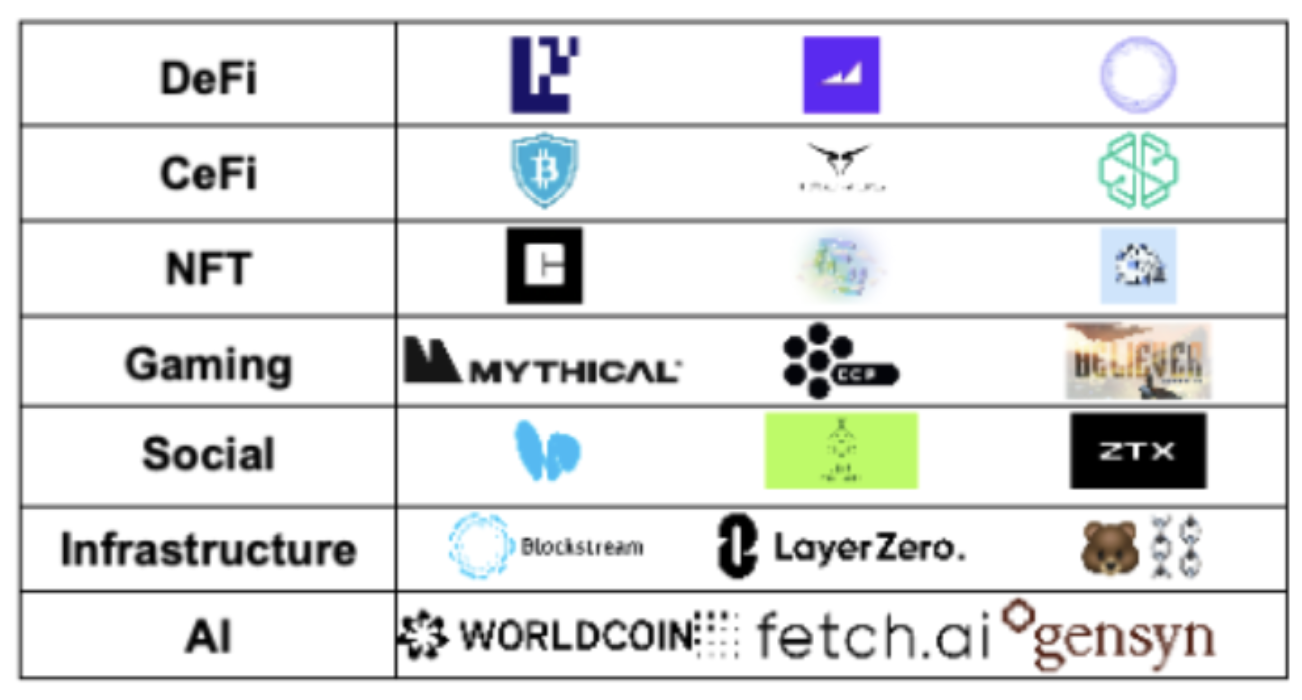

2023년에 각 투자영역별로 주목을 받고 있는 프로젝트들은 다음과 같았다.

Source: 알파논스

DeFi

DeFi 분야는 여전히 투자의 핵심이다. 2023년의 주요한 테마로는 이더리움의 성공적인 샤펠라 업그레이드 이후 개화된 LSDfi(유동성 스테이킹 파생상품)와 지속적으로 관심을 받는 DEX(탈중앙화 거래소)가 보인다. 주요 프로젝트로는 EigenLayer, Maverick Protocol, Ambient Finance를 선정했다.

EigenLayer(아이젠레이어)는 리스테이킹 기능을 통해 이더리움의 분산된 보안 문제와 자본 비효율성을 해결하고자 한다. 여기서 리스테이킹은 이더리움 체인에서 이미 스테이킹된 ETH를 다시 스테이킹하는 것을 의미한다. 이를 통해 오라클, 브리지, 영지식 증명(ZKPs)과 같은 프로토콜의 출시 비용을 절감할 수 있게 한다. EigenLayer은 올해 2월 Blockchain Capital의 리드로 5000만 달러 투자를 유치했다(링크).

Maverick Protocol(매버릭 프로토콜)은 다수의 DeFi 프로젝트들이 직면한 유동성 문제를 해결하는 것을 목표로 한다. Maverick은 이더리움 L1에서 효율성을 극대화한 DEX를 도입하였고, 다양한 상품을 통해 유동성 공급(LP)을 최적화할 수 있도록 한다. 현재 TVL은 약 4000만 달러이며 자체 토큰 $MAV은 바이낸스, 유니스왑, 빗썸 등 주요 거래소에 상장되어 있다. 올해 6월 페이팔 공동 창업자 피터 틸이 이끄는 파운더스 펀드로부터 900만 달러의 투자를 받았다(링크).

Ambient Finance는 AMM(자동화된 시장 메이커) 향상을 목표로 한다. Ambient는 단일 스마트 컨트랙트를 이용하여 DEX를 운영함으로써 가스 비용을 최적화할 수 있으며, 저수수료 거래, 보다 큰 유동성 보상, 그리고 더욱 공정한 거래 경험을 사용자에게 제공한다. Ambient Finance는 올해 7월 Block Tower, Jane Street, Circle 등으로부터 총 650만 달러를 조달하는 데 성공했다 (링크).

CeFi

CeFi 분야에 제도권 플레이어들이 돌아오고 있다. 올해 8월 페이팔은 Paxos Trust와 함께 미국 달러와 연동된 자체 스테이블코인 $PYUSD를 출시했다. 처음에는 0.45억 달러 (약 610억 원) 규모로 제한적으로 발행했으나, 시장 수요 증가에 힘입어 지속적인 추가발행을 진행했고, 10월 30일 기준 시가총액 1.48억 달러 (약 2000억 원)에 이르렀다(링크). 싱가포르와 두바이 같이 크립토에 상대적으로 보수적이였던 지역들도 최근 가상자산 거래소들에게 라이선스를 발급하기 시작했다. 이러한 변화에 발맞추어 바이낸스(싱가포르, 두바이), 코인베이스(싱가포르, 두바이), 업비트(싱가포르) 등의 주요 거래소들이 해당 지역에 진출하는 중이다. 이에 따라 주목받은 CeFi 프로젝트들은 기관과 사용자 간의 연결을 강화하는데 중점을 둔 프로젝트들이였다. 주된 사례로 BitGo, Taurus, SwissBorg가 존재한다.

BitGo는 금융 기관과 소매 사용자 모두에게 안전한 온램프(onramp), 오프램프(offramp), 그리고 자산 수탁 서비스를 제공함으로써 암호화폐 생태계 개선에 중요한 역할을 하고 있다. BitGo는 올해 8월 17.5억 달러(약 2.4조원) 가치로 1억 달러(약 1350억원) 투자를 유치했다.(링크)

디지털 자산 관리 플랫폼 Taurus는 자산 보관, 자산 토큰화, 규제된 거래 플랫폼을 주요 서비스로 제공한다. 스위스에서 디지털 자산을 제공하는 은행 중 절반 이상은 Taurus를 사용하고 있으며, 다양한 금융 기관에서도 활용되고 있다. Taurus는 지난 2월 Credit Suisse, Deutsche Bank, Pictet Group 등에서 6500만 달러 규모의 시리즈 B 투자를 유치했다. (링크)

SwissBorg는 유로, 스위스 프랑, 영국 파운드 등 16가지 법정화폐로 암호화폐를 구매, 판매, 및 교환할 수 있는 플랫폼을 제공하며 2021년 출시 이후 100만 명의 사용자를 확보했다. Swissborg는 지난 3월 커뮤니티 런치패드를 통해 16,660명의 투자자들로부터 2400만 달러 규모의 시리즈 A 투자를 유치했다. (링크)

NFT

NFT 프로젝트들의 인기는 작년 대비 감소한 추세를 보인다. 투자규모 기준 YoY -86%을 기록하여 7개의 투자영역 중 하락세가 가장 높았으며, BAYC(-58% YoY), MAYC(-57% YoY), CryptoPunk(-33% YoY) 등 블루칩 NFT들의 바닥가도 유의미하게 하락했다. 반면, 어려운 시장 상황에서 Pudgy Penguin는 바닥가 YoY 66%의 상승을 보였다. 이 상승세는 월마트 2000개 매장에서 실물 장난감 판매를 시작한 것(링크)과 메타버스를 출시한 것(링크)이 주요한 원인으로 분석된다. 주목할 만한 투자 사례로는 Candy Digital, Few and Far, Pudgy Penguins가 있다.

Candy Digital은 MLB, Netflix 등 유수의 파트너사들과 협력하여 NFT를 만들었고, 자체 마켓플레이스에서의 거래 지원과 자사 NFT 기반 첼린지들을 지원한다. Candy Digital은 지난 1월 Galaxy, ConsenSys, 10T Fund에서 시리즈 A 연장 투자를 유치했다. (링크)

Few and Far은 니어 프로토콜에서 출시된 커뮤니티 기반 디지털 소장품 플랫폼이다. 디지털 아트를 전시하고 수집품들을 관리할 수 있도록 도와주며 창작자들과 IP 소유자들의 권리도 지켜준다. Few and Far은 지난 3월 Pantera Capital, Hypersphere Ventures, HTX Ventures 등에서 1050만 달러 규모의 투자를 유치했다. (링크)

Pudgy Penguins는 귀여운 펭귄들을 기반으로 하는 PFP NFT로 최근 월마트 2000개 매장에서 실물 장난감 판매를 시작했고 메타버스도 성공적으로 출시하였다. Pudgy Penguins 지난 5월 1kx, Big Brain Holdings, 알파논스, CRIT Ventures 등에서 900만 달러 규모의 시드 투자를 유치했다. (링크)

Social

Social 분야에서는 지속적으로 혁신이 일어나고 있다. friend.tech을 필두로 Social 내 SoFi라는 신흥 섹터가 만들어졌으며, Web2 기업들도 Web2.5 Social 솔루션을 지속적으로 출시하고 있어 계속적으로 지켜볼 필요가 있다. 주요 투자 사례로 friend.tech, Phaver, ZTX를 뽑았다.

Friend.tech은 사용자들이 자신의 프로필을 토큰화하여 거래할 수 있는 소셜 앱을 제공한다. 다른 사용자의 토큰을 보유하면 해당 사용자의 독점 콘텐츠 및 채팅에 접근할 수 있다. 출시된 지 3개월이 채 지나지 않았지만 최근 TVL 5000만 달러를 기록했다. friend.tech은 지난 8월 Paradigm에서 시드 투자를 유치했다. (링크)

렌즈 프로토콜을 기반으로 한 소셜 에그리게이터 Phaver는 현재 Lens, Cyberconnect 등과 연계되어 있으며, 글 작성과 같은 활동을 통해 포인트를 제공하여 25만 명 이상의 사용자들과 혜택을 공유하고 있다. Phaver는 이번달 초에 Polygon Fund, Alphanonce, SwissBorg Ventures, Nomad Capital 등에서 700만 달러 규모의 시드 투자를 유치했다. (링크)

메타버스 플랫폼 제페토와 Jump Crypto간의 파트너십으로 설립된 ZTX는 제페토의 4억 유저를 기반으로 초기 온보딩을 성공적으로 완료했다. 최근 출시한 Genesis Homes NFT도 4000개 모두 완판되었고, 민팅가 대비 300% 이상 상승했다. ZTX는 지난 8월 Jump Crypto, Parataxis, MZ Web3 Fund등에서 1300만 달러 규모의 시드 투자를 유치했다. (링크)

Gaming

Gaming(-85% YoY) 역시 NFT와 함께 투자 규모가 가장 크게 축소된 투자 영역 중 하나다. Sandbox($SAND -58% YoY, LAND NFT -81% YoY), Decentraland($MANA -42% YoY, LAND NFT -76% YoY) 등 Gaming의 주류 플레이어들마저 현재 부진한 성과를 보이고 있다. 특히, 리그 오브 레전드나 디아블로 같은 Web2 게임의 사용자 규모를 맞먹는 프로젝트가 부족한 것은 Web3 Gaming 시장에서 해결해야 할 중대한 문제로 부각되고 있다. 그러나 최근에 투자를 유치한 프로젝트들은 어느정도 사용자를 확보하고 있는 것으로 파악되어, 이 부분은 어느 정도 긍정적인 반전으로 간주될 수 있다. Gaming에서 주목할 만한 투자 사례로는 Mythical Games, CCP Games, Believer가 있다.

Mythical Games가 출시한 NFL Rivals 게임은 무료로 이용할 수 있고 NFL 플레이어들의 NFT도 제공해 Web3가 친숙하지 않은 사용자들도 대거 유치하고 있다. 이는 지표로도 확인할 수 있는데, 최근 초기 등록 유저수 3백만명을 달성했다. Mythical Games는 지난 6월 Scytale Digital, a16z, Animoca Brands 등에서 시리즈 C 연장 투자를 유치했다. (링크)

CCP Games는 EVE 생태계에 크립토 기반 게임(가제: ‘Project Awakening’)을 출시할 예정이며 온체인 시스템, 스마트 컨트렉트, 결합성(composability) 등을 지원할 예정이라 발표했다. CCP Games는 지난 3월 a16z, Hashed Fund, Makers Fund 등에서 4000만 달러 규모의 시드 투자를 유치했다. (링크)

Believer는 전 Riot Games 직원이였던 Michael Chow등이 설립한 게임 회사로 게임 플레이어들의 선택지를 넓히는 MMORPG 게임을 개발 중이다. Believer는 지난 3월 Lightspeed, a16z, Riot Games 등에서 5500만 달러 규모의 시리즈 A 투자를 유치했다. (링크)

Infrastructure

크립토 인프라는 L1, L2, 채굴, 보안, 통계 및 분석, 지갑, 신원 인증, 봇, 크로스체인, API, 저장소 등으로 다각화 되어있다. 이러한 다양성은 더 많은 사람들과 프로젝트들이 손쉽게 참여할 수 있도록 지원하는 데 목적이 있는 것으로 해석된다. 주요 투자건으로는 채굴 인프라 솔루션 Blockstream, 체인 간 상호운용성을 개선하는 LayerZero Labs, L1 Berachain을 뽑았다.

Blockstream은 채굴자들을 위한 비트코인 인프라를 제공한다. 주요 서비스로는 무신뢰 환경에서의 비트코인 스왑 기능, 자산 토큰화 등을 지원하는 Liquid Network가 있다. Blockstream은 지난 1월 Kingsway Capital과 Fulgur Ventures에서 1.25억 달러 규모의 부채조달을 받았다. (링크)

LayerZero Labs는 전통적인 브릿지의 대체재로 다양한 옴니체인 제품들을 선보이고 있다. LayerZero 기반 서비스로 OFT, ONFT, Radiant Capital, Stargate 등이 존재한다. Layerzero Labs는 지난 4월 30억 달러 가치로 a16z, Christie’s. Sequoia Capital, Samsung Next 등에서 1.2억 달러 규모의 시리즈 B 투자를 유치했다. (링크)

유동성 증명 합의을 채택한 Berachain은 EVM과 호환이 가능한 블록체인이며 생태계는 $BERA(가스 지불용), $BGT(거버넌스 토큰), $HONEY(스테이블코인) 등 코인 3종으로 구성될 예정이다. 지난 4월 4억 달러 가치로 Polychain Capital, Shima Capital, Tribe Capital 등에서 4200만 달러 규모의 시리즈 A 투자를 유치했다. (링크)

AI

ChatGPT가 대중적인 인기를 얻으면서 크립토에 AI를 접목하는 프로젝트들의 투자 건수와 총 투자액이 급증했다. 아직 사용 사례는 제한적이지만, Web3 신원 인증과 AI 모델들이 블록체인의 불변성, 검열 저항성, 투명성 등의 특성을 활용할 수 있다는 기대감을 받고 있다. 또한 AI 인프라도 기대되는 영역이다. 현재 크립토 채굴 업체들과 노드 제공 업체들은 대규모 컴퓨팅 자원을 보유하고 있지만, AI 모델을 학습하거나 운영하는 데 필요한 컴퓨팅 자원은 전 세계적으로 부족한 상황이다 (링크1, 링크2). 이에 따라, 크립토 업계가 채굴의 효율성이 떨어질 때나 자원을 100% 활용하지 않을 때 AI 회사들에게 이러한 자원을 제공한다면 매력적인 비즈니스 모델이 될 것으로 보인다. 올해 AI 분야에서 주목받은 프로젝트로는 Worldcoin, Fetch.ai, Gensyn 등이 있다.

OpenAI의 샘 알트만이 만든 WorldCoin은 영지식 증명과 홍채 스캔을 기반으로 한 오브(Orb)를 통해 사람과 로봇을 구분하는 신원 확인 솔루션을 제공한다. 신원이 확인된 사람들에게는 주기적인 보조금이 지급된다. WorldCoin은 지난 5월 Blockchain Capital, a16z, Bain Capital Crypto, Distributed Global에서 1.15억 달러 규모의 시리즈 C 투자를 유치했다. (링크)

Fetch.ai는 블록체인 상에서 AI 작업을 실행할 수 있도록 AI 프로토콜 레이어를 지원한다. 현재 베타 테스트 중인 DeltaV 서비스는 서치 기반 AI 채팅 인터페이스를 제공할 예정이다. Fetch.ai는 올해 DWF Labs 리드로 4000만 달러 규모의 시리즈 A 투자를 유치했다. (링크)

Gensyn은 누구나, 어디서나, 언제나 사용 가능한 탈중앙화 머신러닝 컴퓨팅 자원을 제공한다. Gensyn은 지난 6월 a16z, CoinFund, Eden Block 등에서 4300만 달러 규모의 시리즈 A 투자를 유치했다. (링크)

Appendix

VC 투자 리서치는 DefiLlama의 Raises 항목(링크)에서 확인한 투자 내역들을 기반으로 시작되었다. 그러나 DefiLlama의 데이터에 큰 문제가 있어 그대로 사용하지 않았고, 자체 리서치를 통해 투자 내역 데이터를 상당 부분 개선했다. 먼저 알파논스가 확인한 주요 문제점으로는 투자 영역 분류 기준이 획일화되어 있지 않았던 점과 2019년부터 기록된 3000건이상의 VC 투자건 중 절반에 가까운 투자 건에서의 투자 영역 항목이 공백이었던 점이였다. 이를 개선하기 위해 알파논스는 먼저 상기 서술한 투자영역 및 영역별 주요 내러티브를 포함하여 투자건을 대분류와 소분류할 수 있도록 프레임워크를 구축했다. 알파논스가 본 연구를 위해 참고한 프레임워크는 다음과 같다.

-

DeFi: DEX, Lending, Derivatives, Stablecoin, Aggregator, Payment, Index, Liquidity

-

CeFi: CEX, Banking, Lending Stablecoin, Payment, Market Makers

-

NFT: NFT

-

Gaming: Game, Betting

-

Social: Social, Marketing, Media, Metaverse, Governance

-

Infrastructure: L1, L2, Mining, Security, Analytics, Wallet, Identity, Bots, Cross-Chain

-

AI: AI Service, AI Infrastructure

프레임워크 구축 후 모든 투자건을 프레임워크 기반으로 분류하였고, 기존에 투자 영역이 존재하지 않았던 투자건은 프로젝트 공식 웹사이트와 트위터를 참조하여 알맞는 항목으로 분류하였다. 이후 데이터 기반으로 VC 투자 트렌드를 확인했고, 올해 각 대분류 별로 VC들에게 주목받고 있는 프로젝트들을 선정하여 서술했다.