목차

1. 들어가며: LSD 내러티브의 수혜자 펜들 파이낸스

2. 펜들 파이낸스의 Yield Tokenization

3. 펜들 V2 업데이트를 통한 효율성 제고

3-1. Pendle V2 AMM

3-2. vePENDLE 토크노믹스

4. 이자 트레이딩의 높은 난이도는 진입 장벽

5. 맺으며: 펜들 파이낸스, Defi 시장을 보다 효율적으로 개선할 수 있지만 수요는 제한적일 것

5-1. 펜들 파이낸스, 다양한 자산 확보로 기존 프로토콜의 문제점들을 개선

5-2. 단, 지속가능한 구조를 갖추기 위해선 보다 확실하게 리스크를 관리할 수 있는 상품을 제공해야할 것

1. 들어가며: LSD 내러티브의 수혜자 펜들 파이낸스

2023년 1분기에는 4월에 진행된 이더리움 상하이 업데이트를 앞두고 Lido, Rocket Pool, Frax Finance와 같은 LSD 서비스가 시장의 주목을 받았다. LSD(Liquid Staking Derivatives)는 지분증명 기반의 블록체인 네트워크에서 네이티브 자산의 유동화를 돕는 서비스를 말한다. (쟁글의 상하이의 봄, 개화하는 스테이킹 유동화 글 참조)

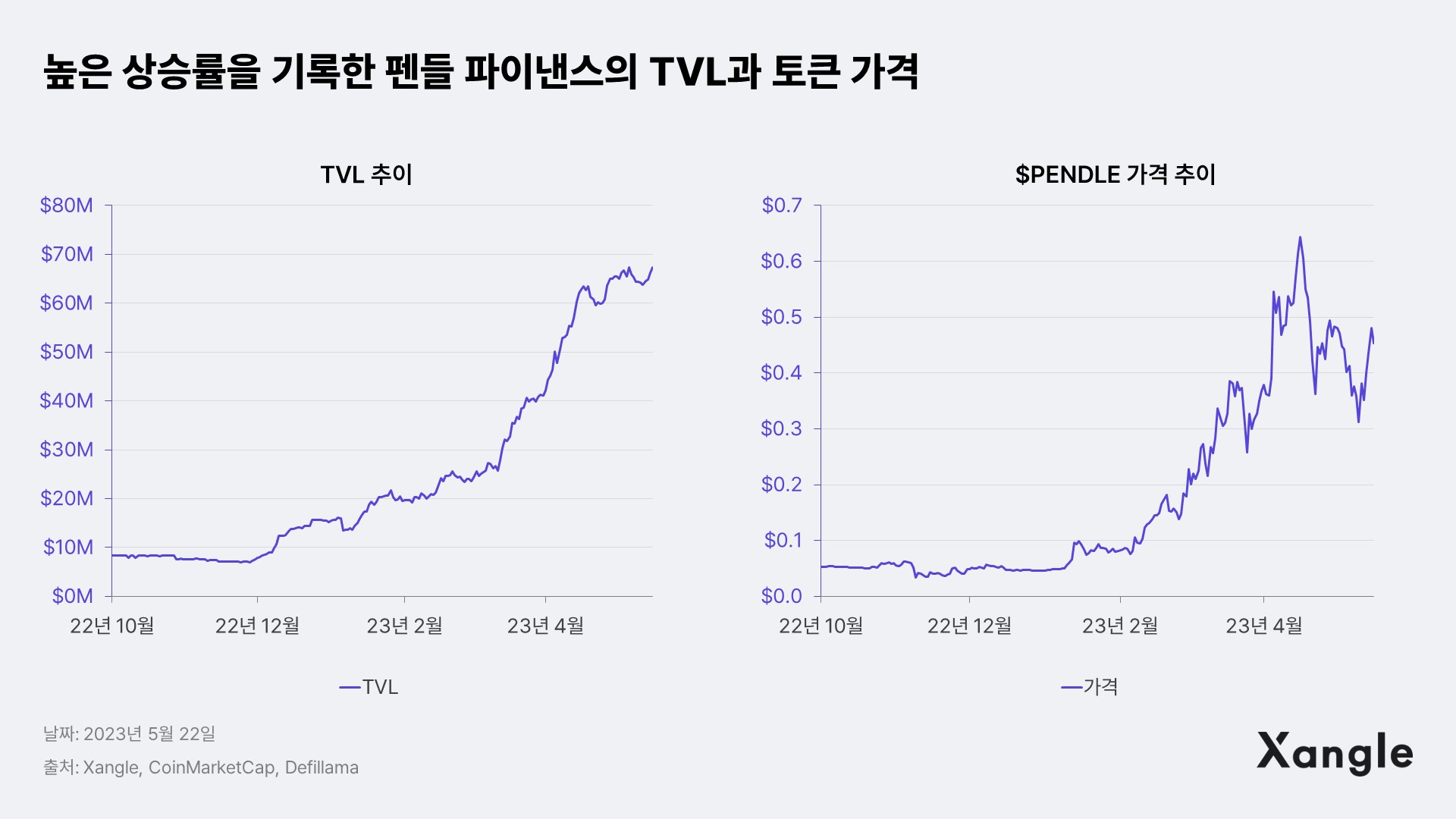

LSD 내러티브에 따라 LSD 자산을 활용하는 몇몇 디파이 프로젝트들이 시장의 주목을 받았는데, 그 중 하나가 이 글에서 다룰 펜들 파이낸스(Pendle Finance)다. 펜들 파이낸스는 지난 11월 29일 펜들 V2를 런칭한 이후 4월 중순까지 꾸준한 자본 유입을 보이며 성장세를 보였다. V2 런칭 이후 5달에 거쳐 약 $67M의 TVL을 달성했고, 토큰 가격 또한 1,000%가량 상승하는 좋은 퍼포먼스를 보여주고 있다. 펜들 파이낸스는 LSD-FI라고도 불리며 LSD 내러티브의 수혜를 입고 성장할 수 있었는데, 어떤 서비스를 제공하여 이러한 수혜를 입을 수 있었는지 알아보도록 하겠다.

2. 펜들 파이낸스의 Yield Tokenization

펜들 파이낸스는 스테이킹 보상을 제공하는 LSD 토큰이나 이자를 제공하는 토큰(Yield-Bearing Token, 이하 YBToken)에서 분리한 이자를 토큰화(Yield Tokenization)하고, 해당 이자 토큰의 트레이딩을 지원하는 독특한 형태의 디파이 프로토콜이다.

YBToken에서 이자를 분리하기 위해 먼저 각기 다른 매커니즘을 사용하는 YBToken을 Standardized Yield(이하 SY)로 래핑하는 과정을 거쳐야 한다. stETH, FRXETH, GLP와 같은 YBToken의 수익률 생성 매커니즘은 각기 다른 프로토콜에서 다양한 형태로 구축되기 때문에, 구축된 프로토콜이 아닌 다른 프로토콜 위에 YBToken을 올릴 때마다 수동으로 통합시켜야하는 문제가 발생한다. SY는 펜들 파이낸스가 이를 해결하기 위해 제시한 기준(EIP-5115)으로 각기 다른 매커니즘을 지닌 YBToken을 하나의 표준화된 인터페이스로 묶어주는 역할을 한다.

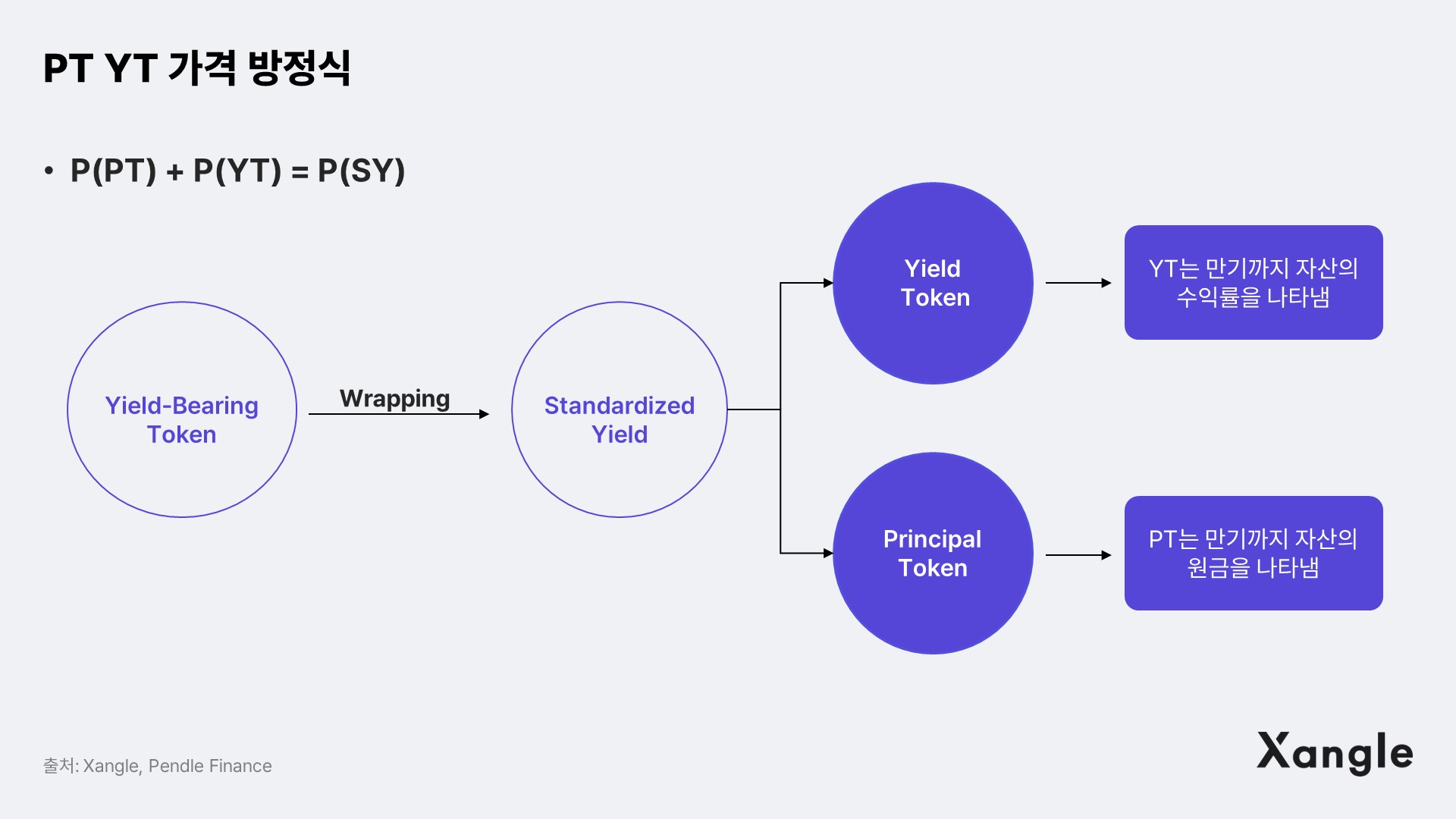

펜들 파이낸스에서는 이렇게 래핑된 SY를 통해 YBToken의 원금인 Principal Token(이하 PT)과 YBToken의 만기까지의 이자만을 따로 떼어낸 Yield Token(이하 YT)을 발행할 수 있다. 여기서 PT는 만기 이후 같은 수량의 YBToken의 상환을 청구할 수 있는 권리로, YT는 현재 시점부터 만기까지 YBToken의 이자를 청구할 수 있는 권리라고 생각할 수 있다. 이러한 구조는 채권의 원금과 이자를 분리하여 투자성을 높이는 스트립 채권과 유사하다. 여기서 PT는 제로 쿠폰 채권에, YT는 채권에서 분리된 쿠폰 이자에 해당한다.

PT는 이자를 제공하는 자산에서 이자를 떼어내는 것이기 때문에 PT의 가격은 항상 SY의 가격에서 YT의 가격을 차감한 것과 같아 항상 아래의 가격 방정식이 성립된다.

예를 들어 Compound에 100 DAI를 3개월 동안 스테이킹할 경우 3개월 후에 1 DAI와 0.5 COMP를 이자로 받을 수 있다고 가정해보자. 이용자는 스테이킹된 100 cDAI의 YBToken을 SY로 래핑하여 각각 100 PT cDAI와 100 YT cDAI를 민팅할 수 있게 된다. 이 경우 PT 홀더는 만기 이후 100 PT cDAI를 상환하여 100 DAI를 지급받을 수 있다. YT 홀더는 만기까지 1 DAI와 0.5 COMP의 이자를 수령할 수 있게 된다. 민팅 시점의 1 PT cDAI의 가격이 $0.95라면 1 YT cDAI의 가격은 $0.05가 된다.

3. 펜들 V2 업데이트를 통한 효율성 제고

펜들 파이낸스에서는 이렇게 발행한 PT와 YT의 트레이딩을 AMM을 통해서 제공하고 있었고, 트레이딩의 효율을 높이고 프로토콜의 가치를 제고하기 위해 지난 11월에 팬들 V2 업데이트를 진행했다. 펜들의 V2 업데이트에서는 1) Pendle V2 AMM의 업데이트와 2) ve(3, 3) 모델의 도입을 통한 토크노믹스 개선이 진행되었다. 이번에는 이러한 펜들 V2 업데이트의 어떤 부분이 펜들 파이낸스의 성장에 기여할 수 있었는지 살펴보도록 하겠다.

3-1. Pendle V2 AMM

1 Pool, 2 Markets을 통한 자본 효율성 개선

기존의 펜들 V1에서는 PT와 YT의 거래를 제공하기 위해 2개의 별도의 풀(SY-PT Pool, SY-YT Pool)을 필요로 했다. 그렇기에 펜들 V1에서는 SY를 통해 PT와 YT 2개의 자산을 발행하더라도, 두 자산의 거래를 위해서는 PT, YT풀 양쪽 모두에 유동성을 공급해야 하는 유동성 파편화를 겪어야 했다. 이를 개선하기 위해 도입한 펜들 V2 AMM은 플래시 스왑을 이용해서 PT와 YT의 거래를 위해 SY-PT 페어로 이루어진 1개의 풀만을 필요로 하게 만든다.

이를 통해 유동성 공급자는 기존에 파편화되던 유동성을 하나의 풀에 집중할 수 있어, 하나의 풀에 유동성을 공급하지만 두 개의 시장(PT, YT)에서 모두 수수료 수익을 받는 효과를 누릴 수 있다. 또한 풀에 예치된 두 자산의 높은 상관관계로 인해 비영구적 손실은 최소화된다. 제로쿠폰채권이 만기에 가까워질수록 채권의 액면가에 수렴해 가는 것처럼 PT의 가격도 또한 만기에 가까워질수록 SY의 가격에 수렴해 간다. 따라서 PT의 가격 변동에 따라 비영구적 손실이 발생하더라도 만기까지 보유해 PT의 가격이 SY의 가격으로 수렴해 간다면 비영구적 손실이 사라지는 효과를 가진다.

또한 PT, YT 트레이더들은 더 풍부해진 유동성을 통해 더 적은 스왑 비용으로 거래를 진행할 수 있게 된다. 이때 하나의 풀(SY-PT Pool)에서 YT의 구매는 다음의 예시와 같은 방식으로 이루어진다.

YT-aUSDC를 구매할 때

- 구매자는 aUSDC를 스왑 컨트랙트로 전송(이때 자동 라우팅 기능으로 aUSDC는 SY-aUSDC로 래핑)

- 컨트랙트는 SY-PT 풀에서 SY-aUSDC를 대여

- 컨트랙트는 구매자가 전송한 SY-aUSDC와 대여한 SY-aUSDC로 PT-aUSDC와 YT-aUSDC를 민팅

- YT-aUSDC는 구매자에게 전송

- 남은 PT-aUSDC를 SY-aUSDC로 스왑하여 상환

적은 이자 변동성으로 가능해진 집중화된 유동성 공급

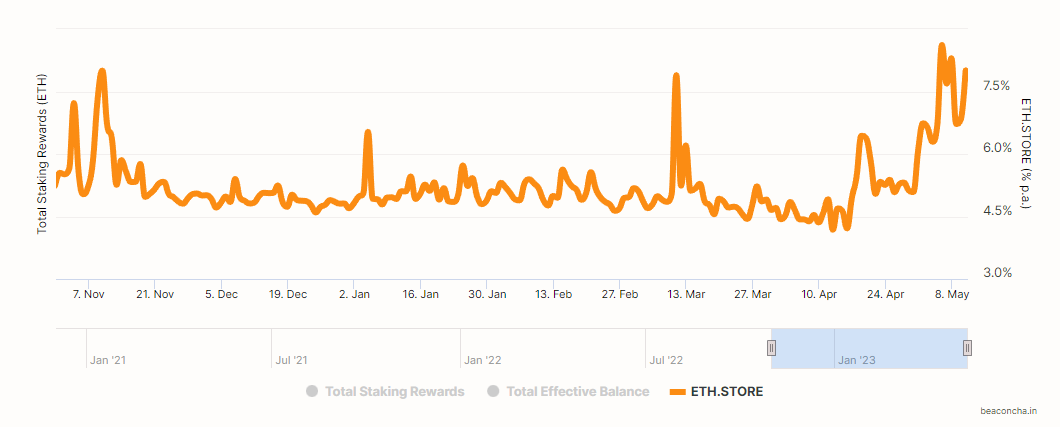

일반적으로 YBToken의 이자의 변동성은 YBToken의 가격의 변동성보다 작은 범위에서 움직이기 때문에 상대적으로 이자의 상한과 하한을 예측하기가 쉬운 편이다. 이더리움의 경우 스테이킹 수익률은 최근 6개월간 약 4~9% 범위 내에서 변동하고 있다. 자산의 대략적인 이자 변동성을 알 수 있다면, 같은 양의 LP 토큰을 유지하되 해당 범위 내에 유동성을 집중적으로 제공해 더 큰 규모의 거래를 낮은 슬리피지를 통해 가능하게 할 수 있다.

지난 6개월간 이더리움 스테이킹 보상율 변화, 출처: Beaconcha.in

3-2. vePENDLE 토크노믹스

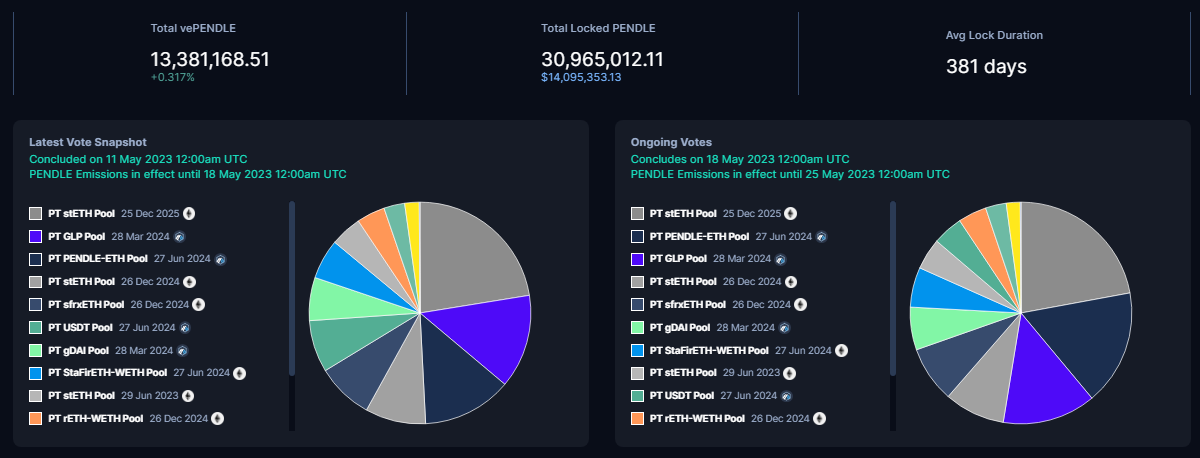

펜들 파이낸스는 V2 업데이트에서 거버넌스 투표에 사용되는 $vePENDLE(Vote-escrowed PENDLE)을 사용하는 ve(3,3) 모델을 도입하여 $PENDLE의 공급량을 줄이고 토큰의 안전성과 프로토콜 전반의 건전성을 높이고자 했다. 이용자는 플랫폼에 $PENDLE을 락업하면 $vePENDLE을 보상으로 받게 된다. 이때 토큰 스테이킹 기간을 1주일에서부터 최대 2년까지로 설정할 수 있고, 락업 기간에 따라서 $vePENDLE의 보상의 크기가 결정된다. 홀더는 $vePENDLE으로 매주 진행되는 커뮤니티 투표에서 자신이 원하는 풀의 LP 보상이 증가하도록 하는 결정에 참여할 수 있다.

vePENDLE 투표 현황, 출처: Pendle Finance

또한 이용자는 $vePENDLE의 보유를 통해 플랫폼 수익의 일부를 공유받을 수 있는데 수익의 원천은 다음과 같다.

- YT에서 발생하는 모든 이자 수익의 3%

- 만기가 도래했으나 상환되지 않은 PT의 수익

- $vePENDLE 홀더가 투표한 풀의 스왑 수수료의 80%

위와 같은 구조를 통해 펜들 파이낸스는 유동성 제공자가 더 많은 보상을 받기 위해 자신이 보상으로 받은 $PENDLE을 프로토콜에 묶어놓아 토큰 가치 하락을 방지하고자 한다.

4. 이자 트레이딩의 높은 난이도는 진입 장벽

그렇다면 이용자는 어떤 전략으로 PT, YT 트레이딩(이하 이자 트레이딩)에 접근해야 할까? 몇 가지 예시를 통해 펜들 파이낸스에서 이자 트레이딩 전략을 설명해 보도록 하겠다.

설명하기에 앞서 펜들 파이낸스에서 사용하는 두 가지 이자율에 대해서 알아둘 필요가 있다. 바로 Underlying APY(이하 U-APY)와 Implied APY(I-APY)다. U-APY는 PT와 YT의 기초가 되는 YBToken의 7일간의 이동평균 이자율이다. 반면 I-APY는 펜들의 PT, YT 시장에서 시장 참여자들의 거래를 통해 결정되는 일종의 시장 합의 미래 이자율(market consensus of the future APY)이다. 투자자는 이 두 이자율의 차이에 따른 의사결정을 통해 투자 전략을 결정하게 된다.

U-APY > I-APY인 경우

- 먼저 SY- stETH의 U-APY가 5%이고 I-APY가 4.5%인 경우를 가정해보자. 투자자가 현재 시장에서 stETH의 APY가 저평가되고 있고, 그에 따라 I-APY가 앞으로 5%까지 상승할 여지가 있다고 판단할 경우 현재 PT는 고평가되어 있고, YT는 저평가되고 있다고 판단할 것이다. 이 경우 투자자가 PT를 보유하고 있었다면 고평가된 PT의 매도를 진행하고, 저평가된 YT를 추가 매수할 수 있는 기회가된다.

U-APY < I-APY인 경우

- 반대로 SY - stETH의 U-APY가 5%이고 I-APY가 5.5%인 경우를 가정해보자. 투자자는 현재 시장에서 stETH의 APY가 고평가되어 있고, 적정한 I-APY를 5.3%라고 판단하고 있다. 이 경우 투자자가 판단한 적정한 이자율인 5.3%보다 높은 5.5%의 이자를를 제공하는 PT를 매수하여 만기까지 보유한다면 자신이 생각하는 적정 이자율인 5.3%보다 높은 이자율인 5.5%를 수령할 수 있을 것이다.

이러한 I-APY에 대한 예측을 통한 투자 방식은 전통 시장의 금리 스왑과 유사한 모습을 보인다. 금리 스왑이란 미래의 정해진 만기까지 일정간격으로 이자를 서로 상대방에게 지급하기로 하는 파생 상품 계약을 말한다. 금리스왑엔은 여러 형태가 있으나, 한 쪽은 고정금리를 지불하고 다른 한쪽은 변동 금리를 지불하는 표준형 금리 스왑이 가장 일반적인 형태다. 펜들의 이자 트레이딩은 이러한 표준형 금리 스왑을 가져온 것으로 볼 수 있는데, 앞서 살펴본 U-APY > I-APY인 경우 4.5%의 고정 이자를 수취하던 투자자가 이자율이 오를 것으로 예상하여 변동 금리 자산에 투자한 투자자와 금리 스왑을 체결한 것으로 볼 수 있다.

위와 같은 이자 트레이딩은 적절한 I-APY 수준에 대한 정확한 예측을 필요로 한다. 이를 위해서는 Defi 생태계에 대한 높은 이해도뿐만 아니라 전통 시장에서 이자율 예측에 따라 변동 금리와 고정 금리의 전환을 시도하는 금리 스왑에 대한 기본적인 이해도가 수반되어야 한다. 즉 일반적인 리테일 투자자들이 펜들 파이낸스를 선택하기에는 이러한 기초 요구 사항들이 진입장벽으로 작용할 수 있다는 것이다. 리테일 투자자 입장에서는 펜들 파이낸스의 이자 트레이딩은 투자 난이도가 높은 편이고, 특정 자산 가격의 상승과 하락에 배팅할 수 있는 더욱 직관적인 대체가능한 자산이 많이 존재하기 때문에 펜들 파이낸스에 매력을 느끼기 어려울 수 있다는 가능성이 존재한다.

5. 맺으며: 펜들 파이낸스, Defi 시장을 보다 효율적으로 개선할 수 있지만 수요는 제한적일 것

5-1. 펜들 파이낸스, 다양한 자산 확보로 기존 프로토콜의 문제점들을 개선

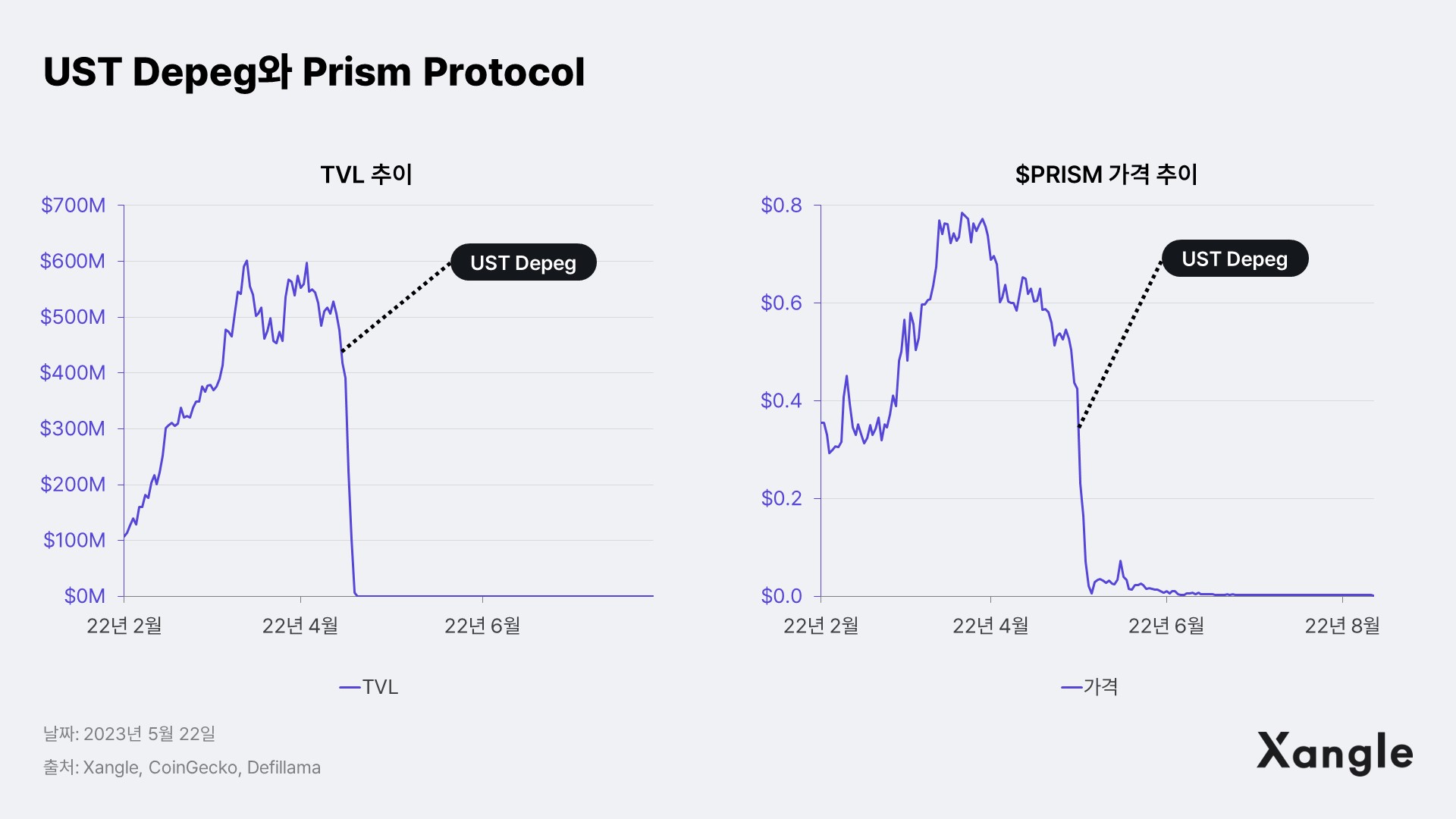

펜들 파이낸스는 수익률의 토큰화를 통해 이자 트레이딩을 제공하는 독특한 형태의 컨셉을 제시했다. 허나 수익률 제공 자산을 기반으로 수익률을 토큰화하고, 트레이딩을 지원하려고 했던 시도는 펜들 파이낸스가 처음이 아니었다. 펜들 파이낸스 이전에 이자의 토큰화와 트레이딩을 시도했던 프로토콜 중 하나는 바로 프리즘 프로토콜(Prism Protocol)이다. 프리즘 프로토콜은 당시 높은 수익률을 제공하던 $LUNA의 이자를 토큰화해 추가적인 이자를 제공한다는 아이디어로 단기간에 최대 $600M의 TVL을 달성했었다. 그러나 프리즘 프로토콜은 수익률 제공 자산이 $LUNA 하나에 집중되어 있었고, UST 디페깅 사태와 함께 $LUNA가 몰락의 길을 걷자 $LUNA와 함께 사라지고 말았다.

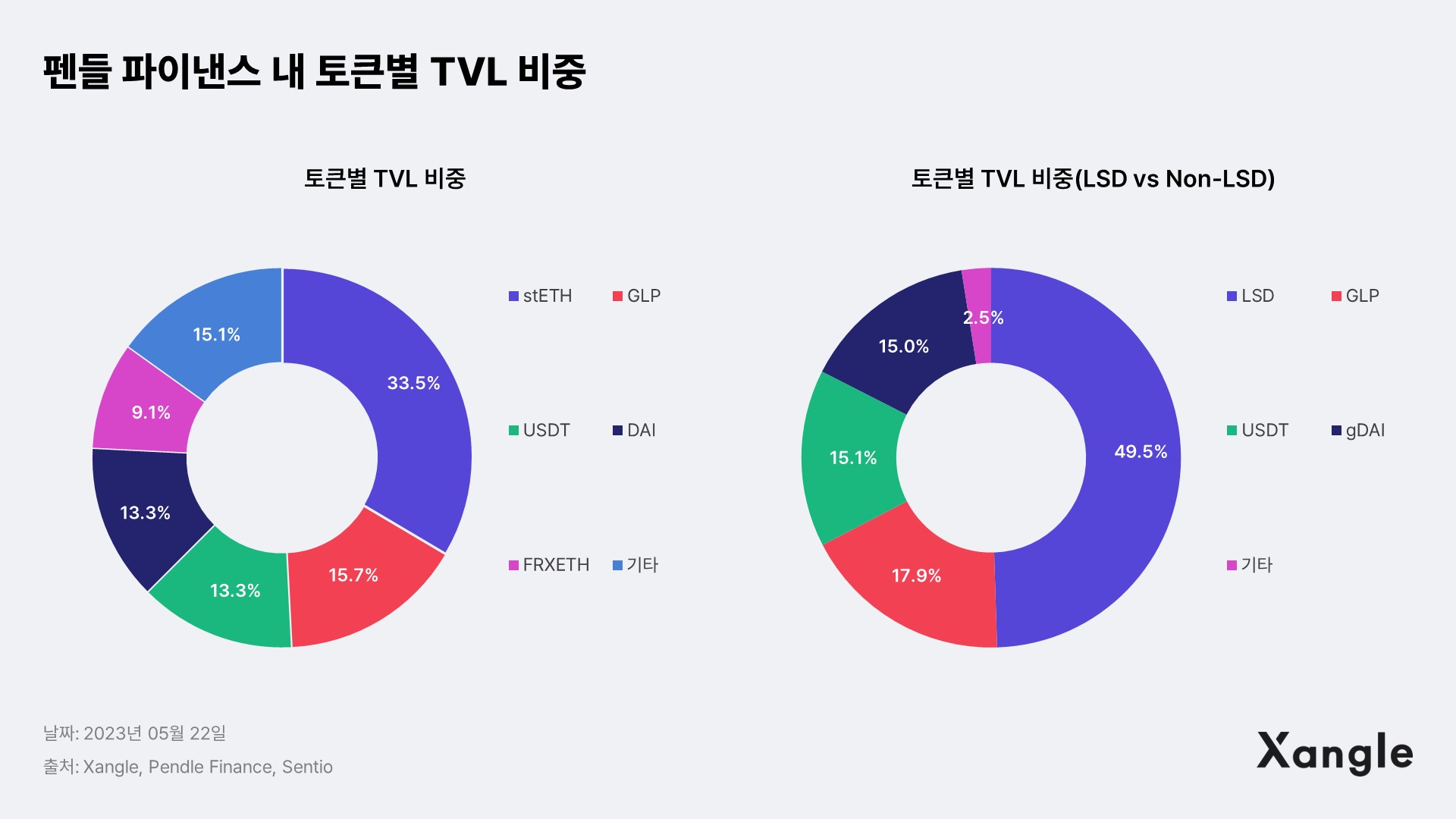

$LUNA라는 하나의 수익률 자산으로 운영되던 프리즘 프로토콜의 사례를 돌아보았을 때, 펜들 파이낸스는 훨씬 다양하고 안정적인 수익률 제공 자산을 확보하고 있는 것으로 보인다. 펜들 파이낸스가 다루고 있는 수익률 제공 자산은 이더리움 스테이킹 보상을 제공하고 있는 LSD 토큰들과 실제 프로토콜의 수익을 바탕으로 수익률을 배분하는 GLP나 gDAI 같은 리얼 일드 자산들로 구성되어 있어 추후에도 안정적인 서비스를 제공할 수 있을 것으로 예상된다.

5-2. 단, 지속가능한 구조를 갖추기 위해선 보다 확실하게 리스크를 관리할 수 있는 상품을 제공해야 할 것

단, 펜들이 선보이는 이자 트레이딩이 꾸준한 수요를 만들어 낼 수 있는지는 의문 부호가 든다. 전통 시장에서 금리 스왑은 70년대 이후 금리 변동성 확대됨에 따라 증가하는 금리위험을 관리하고 헤지하고자 하는 금융기관들의 니즈로 인해 등장했다. 금리 스왑은 대개 장외 시장에서 이루어지기 때문에 수요자 요구에 따라 거래조건을 정할 수 있어 위험관리에 대한 수요를 효과적으로 충족시킬 수 있었고, 그에 따라 폭발적으로 성장해 왔다. 즉 금리 스왑은 이자율 예측을 통해 투자하는 기본적인 투기 수요에 더해 이자율 변동성 위험을 헤지하고자 하는 수요에 의해 성장했다고 생각할 수 있다.

앞서 서술했듯이 이자 트레이딩은 금리 스왑 시장과 유사한 모습을 보인다. 그러나 이자 트레이딩이 DeFi 투자자에게 줄 수 있는 이자율 위험 헤지 효과는 전통시장에서 보다 한정적으로 보인다. 금리스왑에 대한 투자자들의 수요가 높았던 것은 금리스왑의 대부분이 장외 시장에서 거래당사자간의 거래 조건을 정하고 이루어지기 때문에 장내 시장의 다른 헤지 수단에 비해 위험관리 효과가 높았기 때문이다. 반면 이자 트레이딩은 한정된 풀(SY-PT)에서 I.APY의 변동에 따라서 전략 수립을 해야 하기 때문에 상대적으로 위험 관리 효과는 크게 떨어질 것으로 예측된다. 즉 현재의 이자 트레이딩은 투자자에게 금리 예측을 통한 투자의 관점의 수요는 불러올 수 있겠지만, 전통시장에서 금리 스왑의 수요를 불러왔던 가장 큰 요인인 위험 관리의 측면에서의 수요 촉진은 어려울 것으로 보인다.

펜들 파이낸스는 유사한 상품을 제공했던 프리즘 프로토콜과는 다르게 이더리움의 스테이킹 보상을 제공하는 LSD 토큰과 리얼 일드를 제공하는 GLP, gDAI와 같은 수익률 제공 자산을 확보하는 데는 성공한 것으로 보인다. 거기에 더해 펜들 파이낸스가 성공적으로 DeFi 생태계에 자리 잡기 위해서는 금리 예측을 통한 롱-숏 투자를 넘어 전통 시장에서 금리 스왑이 주는 투자자들에게 주는 이자율 리스크 관리 효과를 줄 수 있어야 할 것으로 생각된다. 이를 충족시킬 수 없다면 상당히 높은 난이도를 갖는 펜들 파이낸스의 이자 트레이딩은 다른 디파이 프로토콜들과 다른 엣지를 갖기 어려울 것으로 생각된다. 만약 펜들 파이낸스가 단순 트레이딩을 제공하는 것을 넘어 이자율 위험 관리 측면에서 효용을 제공할 수 있다면 앞으로의 행보를 주목해 볼 필요가 있을 것이다.