목차

들어가며

1. 과거: 프린스턴 대학 연구실에서 탄생한 아비트럼, 비영리 재단에서 시작된 옵티미즘

1-1. 프린스턴 대학 출신들이 모여 만든 아비트럼

1-2. 비영리 이더리움 연구 재단에서 시작된 옵티미즘

1-3. 이러한 배경 차이가 두 회사의 방향성에 영향을 끼쳤을 것

2. 현재: Real Yield 내러티브로 앞서나가고 있는 아비트럼

2-1. 온체인 지표를 통해 들여다보는 메인넷별 생태계 활성도

2-2. 앞서나가고 있는 아비트럼, 비결은 투자자가 아닌 유저 확보

3. 미래: 성장 발판 마련한 옵티미즘, 본격적인 승부는 내년부터

3-1. Superchain vs Arbitrum Orbit

3-2. RPGF vs DAO 주도 펀딩

맺으며

들어가며

L2 전쟁의 유력한 우승 후보로 거론되는 아비트럼과 옵티미즘. 필자 역시 마찬가지로 두 솔루션이 향후 이더리움의 생태계를 확장하는데 지대한 기여를 할 것으로 보고 있다. 기술적인 측면에서 바라본 옵티미스틱 롤업(OR)의 잠재력은 작년 8월 ‘옵티미스틱 롤업, ZK 롤업이 발전해도 여전히 성장할 수 있을까?’ 글에서 설명한 바 있는데, 이번에는 OR의 대장이라 불리는 아비트럼과 옵티미즘의 과거와 현재를 살펴보고 이를 기반으로 두 프로젝트의 미래 청사진을 그려보고자 한다.

*본 글은 롤업에 대한 기술적인 내용을 다루지 않는다. ‘이더리움 레이어2 솔루션 L2 총 정리’를 참고하면 OR을 포함한 L2의 종류 및 원리를 이해하는데 도움이 될 것이다.

1. 과거: 경영진의 목적과 배경이 확연히 다른 아비트럼과 옵티미즘

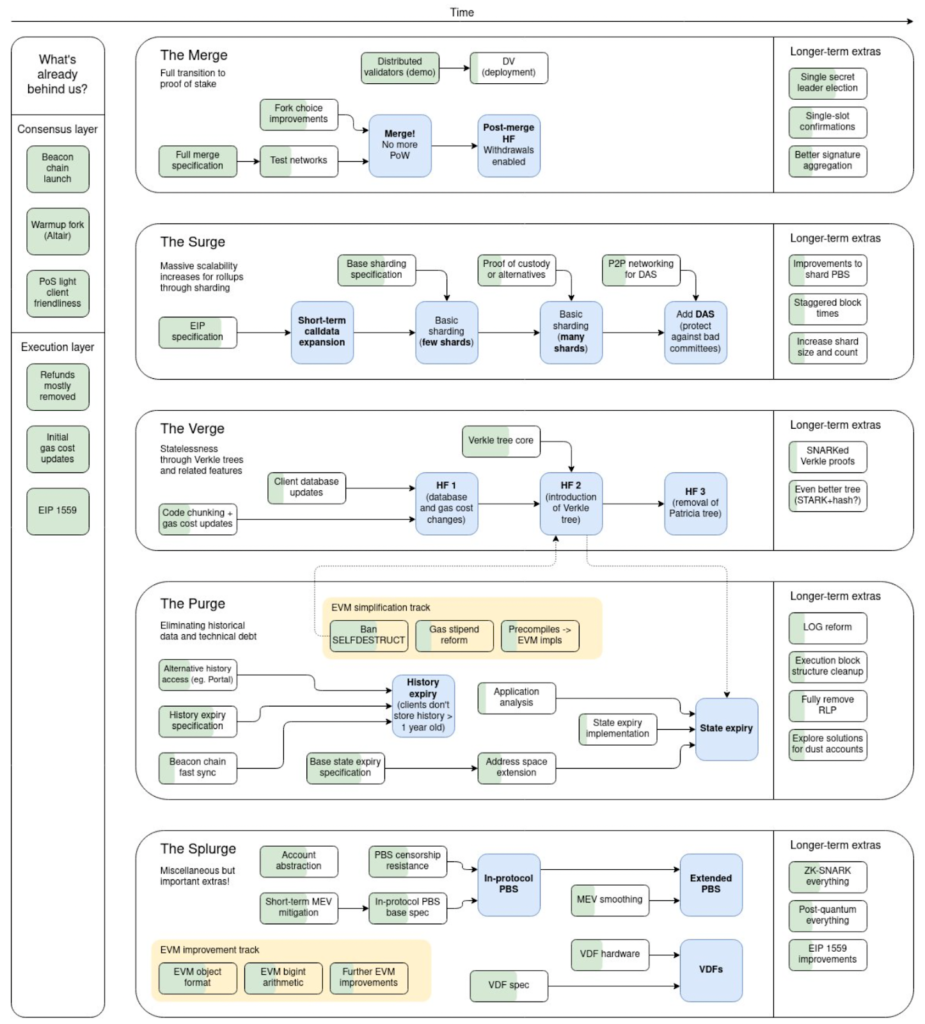

“The Ethereum ecosystem is likely to be all-in on rollups (plus some plasma and channels) as a scaling strategy for the near and mid-term future” - Vitalik Buterin

이더리움 재단이 네트워크의 장기적인 방향성을 롤업 중심으로 선회하면서 (rollup centric ethereum roadmap, 2020) 롤업이 본격적으로 크립토 업계에서 널리 알려지게 된 시기는 2020년이지만, 블록체인 L2에 대한 논의는 2016~17년부터 진행되었다. 물론 당시 롤업이나 댕크샤딩(danksharding)과 같은 개념은 존재하지는 않았으나, 비트코인, 이더리움 커뮤니티 내에서는 이더리움의 낮은 확장성이 훗날 블록체인 대중화에 제동을 걸게 될 것을 오래전부터 인지하고 있었다. 이에 2018년부터 L2 솔루션을 구축하기 위한 시도들이 본격적으로 이루어졌으며, 이들 중에는 오프체인 랩스와 옵티미즘PBC을 설립한 코파운더들도 포함되어 있었다.

출처: Rollup centric ethereum roadmap by Vitalik Buterin

1-1. 프린스턴 대학 출신들이 모여 만든 아비트럼

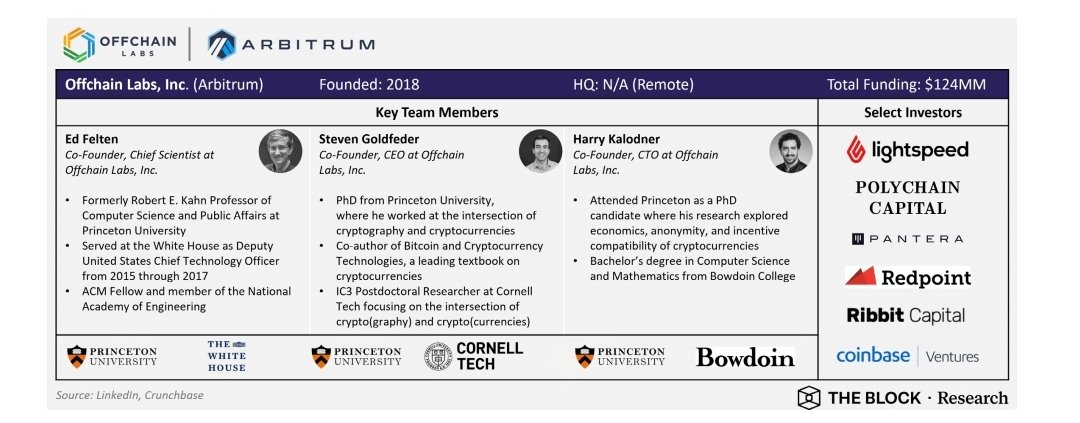

오프체인 랩스(Offchain Labs)를 공동 설립한 Ed Felten, Steven Goldfeder, 그리고 Harry Kalodner의 인연은 2010년대 초 프린스턴 대학에서 시작되었다. Ed Felten은 1993년부터 프린스턴에서 컴퓨터 과학(Computer Science)을 가르쳤던 명망 있는 교수였으며 Steven Goldfeder과 Harry Kalodner는 그의 제자들이었다. 당시 Steven Goldfeder과 Harry Kalodner는 논문 주제가 대부분 비트코인, 암호학, 혹은 블록체인과 관련되어 있을 정도로 가상자산에 지대한 관심을 갖고 있었으며 향후 비트코인과 블록체인에 대한 개괄적인 내용을 다루는 책 <Bitcoin and Cryptocurrency Technologies>를 2016년에 공동 집필하게 되었다 (비트코인 레이어2에 대한 내용도 포함되어 있다). 이 계기로 셋은 2018년에 오프체인 랩스를 창업하기로 결정하였고 Ed Felten은 회사에 전념하고자 백악관의 CTO직을 그만두었다.

출처: The Block

이후 이들은 Lightspeed Venture Partners, Polychain Capital, Pantera 등 유명 VC로부터 총 $124M 펀딩을 받고 창업한 지 2년 만에 Arbitrum One 테스트넷을, 약 3년 후인 2021년 9월에 메인넷을 출시했다. 현재 오프체인 랩스는 주력 서비스인 Arbitrum Nitro (구 Arbitrum One)과 Arbitrum Nova 두 개의 메인넷을 운영하고 있다. 비교적 덜 알려진 Arbitrum Nova는 트랜잭션 데이터를 온체인이 아닌 DAC(Data Availability Committee)에 제출하는 Anytrust 체인으로, 속도와 수수료가 매우 저렴하여 게이밍 및 소셜 앱에 특화되어 있다는 것이 특징이다.

1-2. 비영리 이더리움 연구 재단에서 시작된 옵티미즘

옵티미즘PBC는 비영리 이더리움 연구 재단인 플라즈마 그룹(Plasma Group)이 2019년 1월에 리브랜딩한 회사다. 2017년 말~2018년에 설립되었을 것으로 추정되는 플라즈마 그룹은 재단명에서 알 수 있듯이 플라즈마(Plasma)*, 나아가 L2 기술을 중점적으로 연구했으며 비탈릭 부테린의 블로그 글에서도 종종 언급될 정도로 L2에 대한 이해도가 매우 뛰어난 집단이었다.

플라즈마 그룹은 2018년 하반기부터 플라즈마 연구를 버리고 OR 솔루션 구축에 전념하게 되었는데, 그렇게 탄생한 것이 오늘날 옵티미즘이다. 플라즈마 그룹이 방향성을 피벗하게 된 이유는 단순하다. 투명성과 탈중앙화를 최우선적으로 중시하는 크립토 시장에서 투명성이 확보되지 않은 솔루션에 대한 니즈가 없었기 때문이다. 다만, 플라즈마와 OR은 유사한 부분이 많아 플라즈마 그룹 입장에서 피벗하는 것이 어렵지는 않았을 것으로 추정된다 (아래 설명 참고).

옵티미즘PBC 경영진은 Jinglan Wang, Karl Floersch, 그리고 Ben Jones이다. 세 명 모두 이더리움 OG 멤버들이며, 그 중 Karl Floersch와 Ben Jones는 이더리움 재단 리서처 출신이기도 하다. 이러한 경영진들의 배경 덕분에 옵티미즘은 초기에 누구보다 빨리 신세틱스, 유니스왑, 코인베이스 등을 온보딩할 수 있었으며 (신테틱스는 아직도 옵티미즘에만 온보딩 되어 있다), 그들이 보유하고 있는 네트워크는 향후에도 프로젝트들을 데려오는데 있어 큰 도움이 될 것으로 판단된다.

*플라즈마는 비탈릭 부테린과 조셉 푼(Joseph Poon)이 2017년에 제안한 레이어2 기술로, 트랜잭션 검증(validation) 과정에서 사기 증명을 사용한다는 측면에서는 옵티미스틱 롤업(OR)과 유사한 구조를 띄고 있으나, 전체 블록 데이터를 L1에 기록하는 OR과 달리 플라즈마는 블록 헤더 해시만 L1에 기록한다는 점(오프체인 방식)에서 차이가 존재한다.

출처: The Block

1-3. 이러한 배경 차이가 두 솔루션의 방향성에 영향을 끼쳤을 것으로 추정

앞서 살펴본 바와 같이 아비트럼은 똑똑하고 야망 있는 학자 출신들이, 옵티미즘은 비영리 이더리움 연구 재단에서 시작된 프로젝트다. 필자는 이러한 배경 차이가 그간 두 프로젝트의 행보를 이해하고, 나아가 향후 이들의 관점과 방향성을 예측하는데 있어 중요한 정보라고 생각한다. 예로, 비영리 기업은 수익보단 사회적 가치 창출에 초점이 맞춰져 있으며 비전을 실현하는데 있어 일반적으로 영리 기업 대비 호흡이 길다. 또한, 비영리 기업은 수익이 발생할 경우 이익을 배분하기보다는 사회에 환원한다. 이러한 점을 비추어봤을 때, 비영리 기업으로 시작한 옵티미즘이 단기적으로 수익을 창출하려고 노력하기보다는 장기적으로 개방된 생태계를 구축하고 매출을 100% 공공재 펀딩에 사용할 예정이라는 점도 이해가 간다. 이와 관련하여 구체적인 설명은 섹션 3에서 후술할 예정이다.

2. 현재: Real Yield 내러티브로 앞서나가고 있는 아비트럼

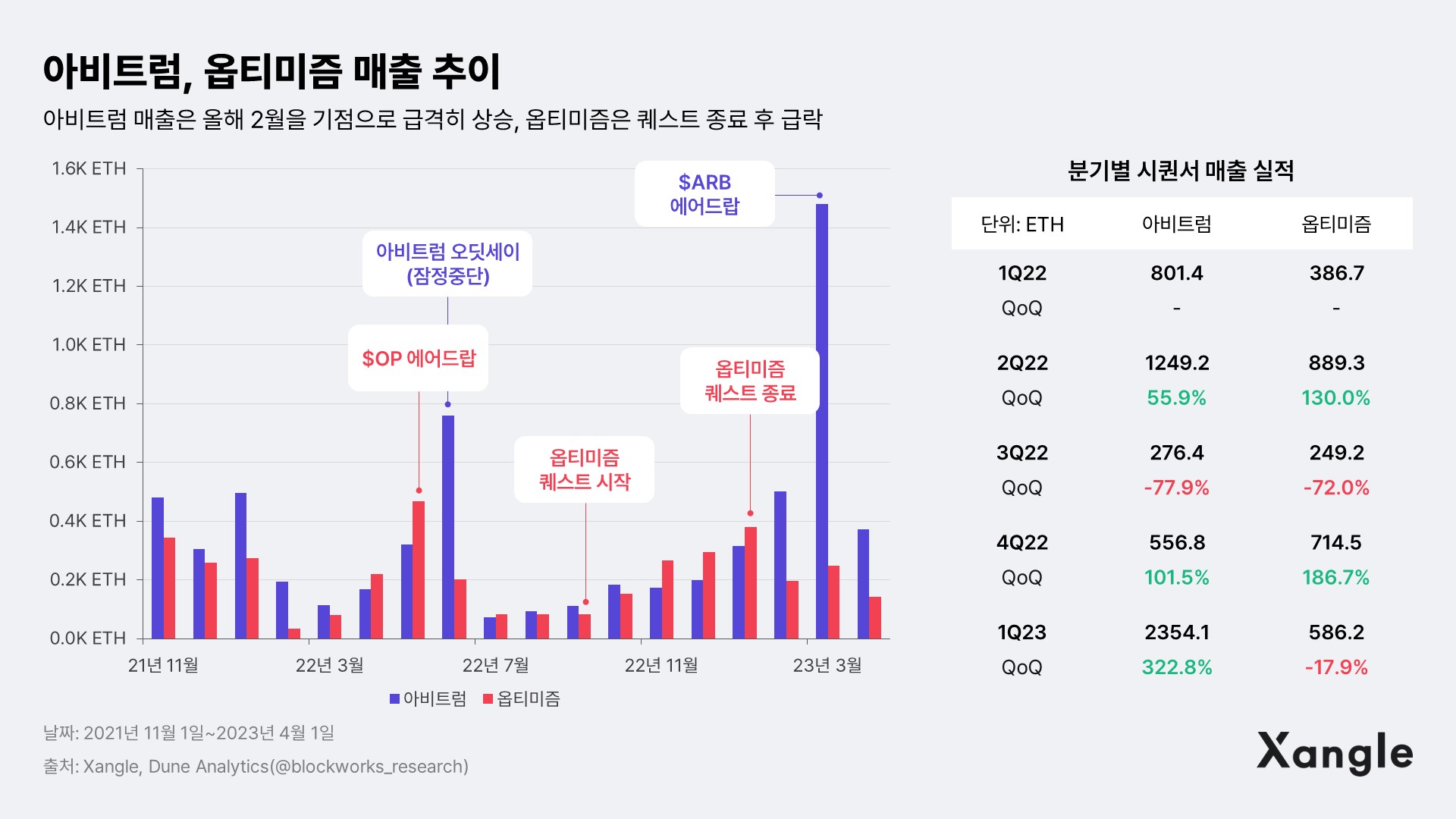

옵티미즘은 메인넷을 먼저 출시하고 $OP 에어드랍, Optimism Quest 등을 통해 유저들에게 인센티브를 일찍 제공했음에도 불구하고 생태계 활성도는 아비트럼 대비 크게 부진하고 있는 상황이다 (아비트럼은 2022년 6월 오딧세이 프로그램을 출시한 지 1주 만에 잠정 중단했다).

2-1. 온체인 지표를 통해 들여다보는 메인넷별 생태계 활성도

매출: 1Q23 아비트럼 시퀀서 매출*은 $ARB 에어드랍 효과로 인해 역대 최대인 2,354 ETH을 기록했으며 이는 전분기 대비 약 322%, 동 분기 옵티미즘 대비 301% 높은 수치다. 같은 시기 옵티미즘 매출은 586 ETH로, 유저들에게 NFT를 제공하는 인센티브 프로그램인 옵티미즘 퀘스트(Optimism Quest)를 1월에 종료하면서 트랜잭션 수가 급감하여 실적 부진으로 이어졌다.

*시퀀서는 사용자들의 트랜잭션을 처리하고 L1에 기록 및 L2 블록을 생성하는 주체를 뜻한다. 즉 여기서 시퀀서 매출은 사용자들이 트랜잭션을 생성하기 위해 시퀀서에게 지불하는 수수료의 총합이다.

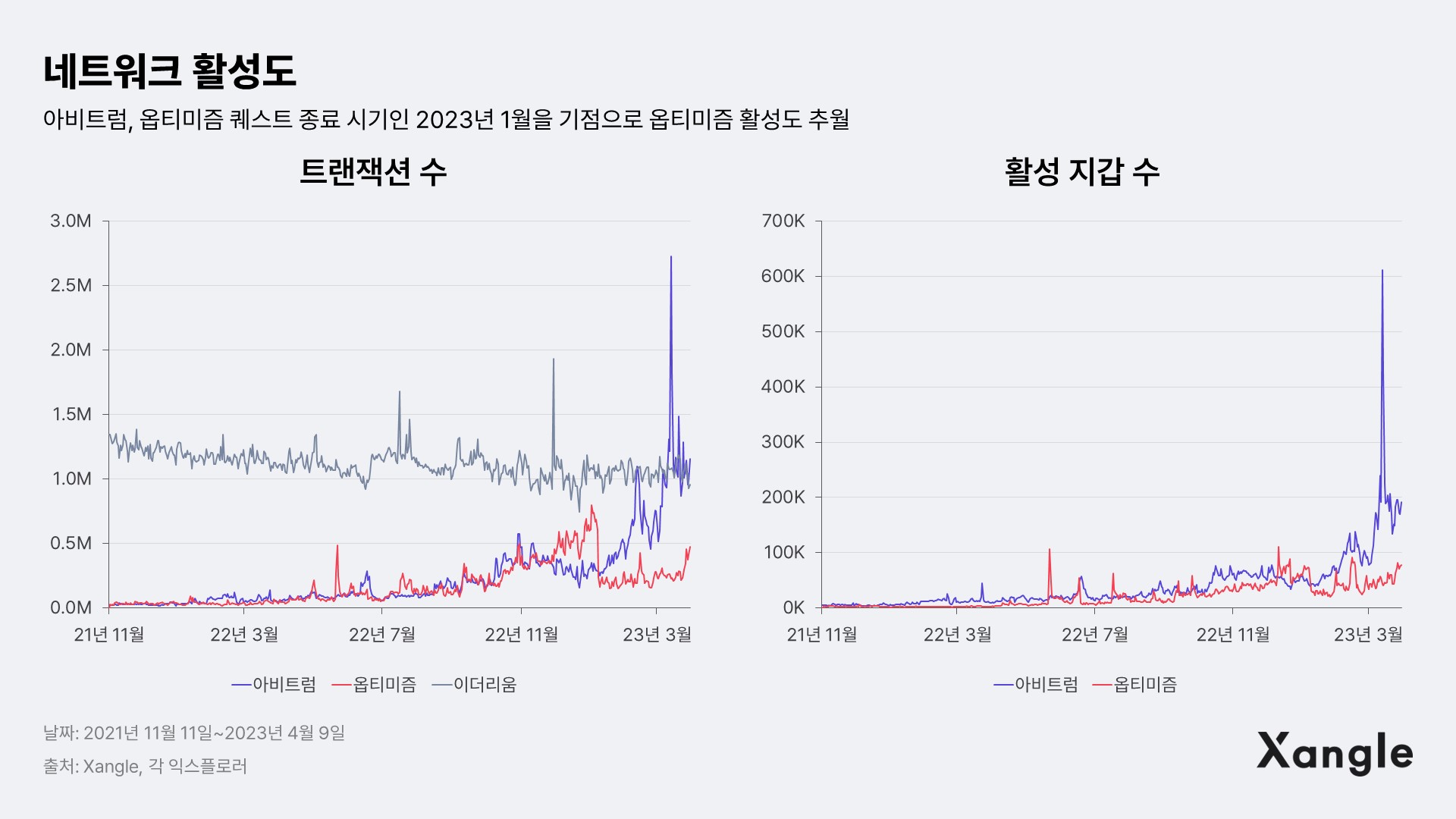

네트워크 활성도: 네트워크 활성도 측면에서 봐도 명백한 아비트럼의 승리다. 아비트럼 트랜잭션 수는 2022년 7월을 기점으로 꾸준히 증가하고 있으며, $ARB 에어드랍 이벤트(3월 23) 이후 이더리움의 일일 트랜잭션 수마저 역전하였다. 최근 1달 평균 아비트럼 트랜잭션 수는 약 1.1M개로 옵티미즘 대비 300% 높은 수치다. 반면, 앞서 언급했다시피 옵티미즘은 퀘스트 종료 후 트랜잭션 수가 급감하는 모습을 보여주었는데, 800K까지 치솟았던 옵티미즘의 일일 트랜잭션 수는 퀘스트 종료 직후 200K로 줄어들었다. 급감 이후 트랜잭션 수가 조금씩 회복하고 있다는 점은 긍정적이나, 이미 아비트럼과 격차가 크게 벌어진 상황이다. 일일 활성 지갑 수의 경우 아비트럼은 약 200K, 옵티미즘은 70K를 기록하고 있다 (총 지갑 수는 각각 5M, 3.3M 수준).

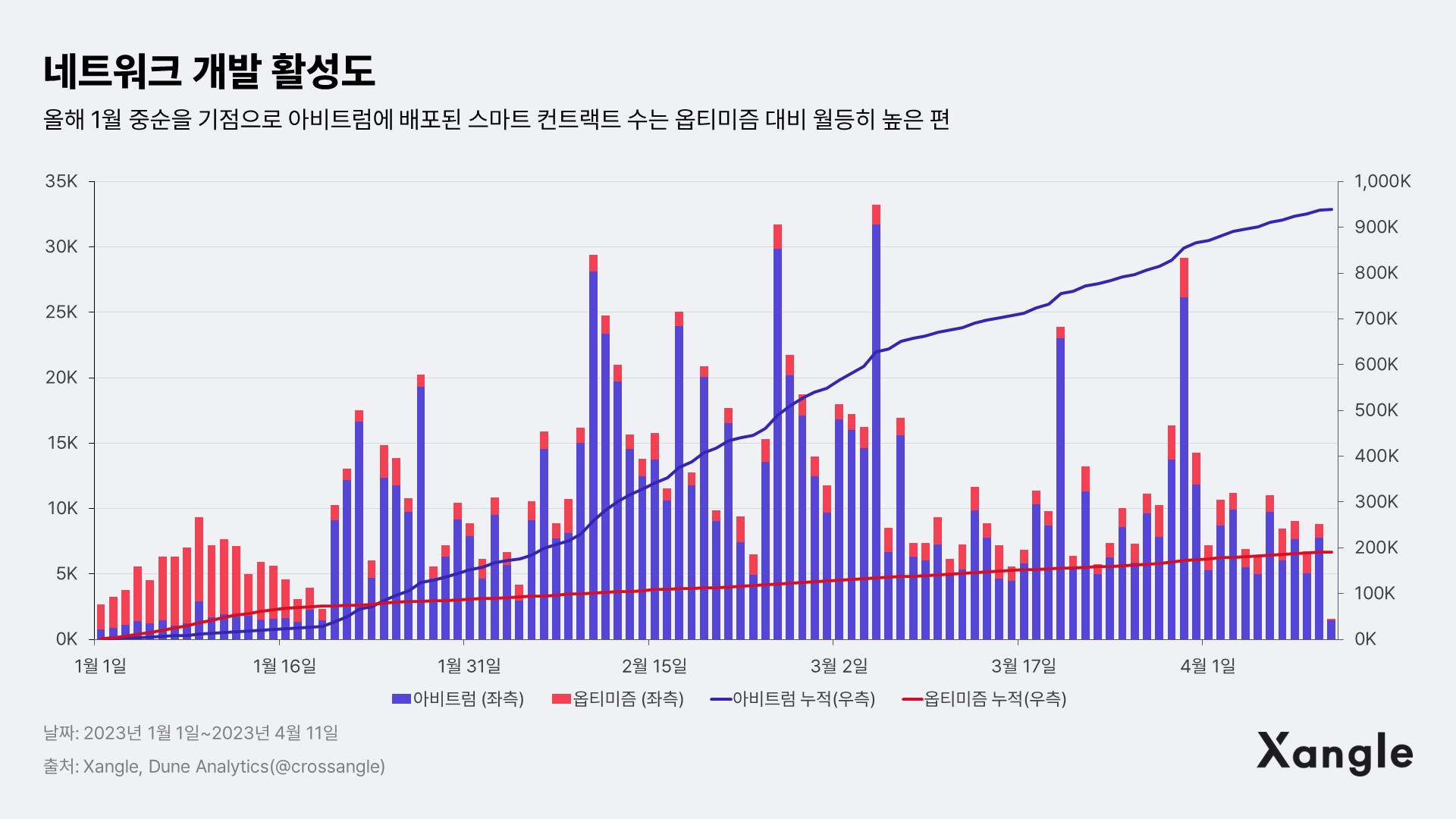

개발 활성도: 개발 활성도는 각 메인넷에 배포되고 있는 일일 스마트 컨트랙트 수를 기준으로 측정하였는데, 마찬가지로 아비트럼이 월등히 앞서고 있는 것으로 확인되었다. 올해 아비트럼과 옵티미즘에 배포된 총 컨트랙트 수는 각각 940K, 190K로 아비트럼이 약 400% 높다. 디파이라마 기준 아비트럼과 옵티미즘에 온보딩된 프로토콜 개수는 각각 289개, 123개다.

TVL: 아비트럼과 옵티미즘 TVL 격차도 점점 벌어지고 있다. 4월 10일 기준 아비트럼 TVL은 약 $2.5B으로 옵티미즘($1.1B) 대비 2배 이상 앞서고 있다. 아비트럼의 경우 $ARB 에어드랍 시기를 기점으로 TVL이 매우 빠르게 성장하고 있는데, 스테이블코인 유입량이 특히 인상적이다. 아비트럼내 예치된 스테이블코인 규모 $2B 중 USDC와 USDT 규모는 MoM으로 각각 30%, 91% 증가하였다. 올해 아비트럼 기반 토큰의 가격 퍼포먼스가 기대되는 이유이기도 하다.

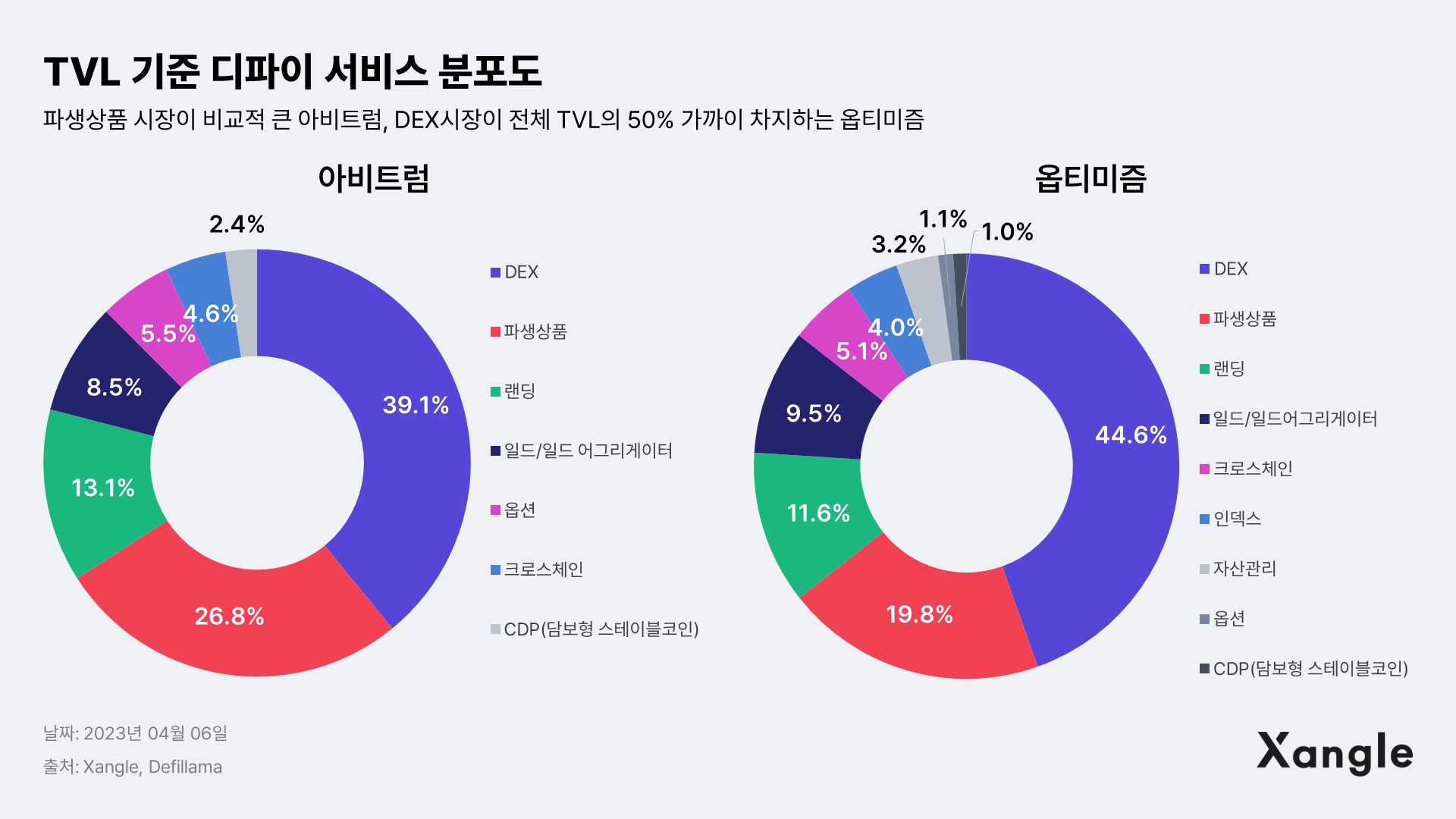

TVL 기준 섹터별 디파이 서비스 분포도를 살펴보면, 아비트럼은 DEX외에도 파생상품과 랜딩 서비스의 점유율이 높은 것으로 확인되었다. 파생상품 시장은 GMX가 99% 이상의 점유율을 차지하고 있으며 전체 TVL 기준으로도 25.5% 도미넌스를 자랑하는 아비트럼의 효자 서비스다. 랜딩 시장은 아베V3($142M)와 레이어제로 기술을 활용하여 만든 크로스체인 랜딩 플랫폼 Radiant Capital($132M)로 양분화되어 있다.

옵티미즘은 전체 TVL의 절반 가까이 DEX 서비스에 예치되어 있으며 그 중 옵티미즘 네이티브 DEX로 알려진 Velodrome이 가장 높은 점유율을 차지하고 있다(도미넌스 28.5%). Velodrome은 안드레 크로녜의 Solidly를 포크하여 만든 DEX로, 커브의 ve모델과 올림푸스 다오의 (3,3) 게임이론을 반반 섞어 놓은 ve(3,3) 토크노믹스를 도입했다는 것이 가장 큰 특징이다.

2-2. 앞서나가고 있는 아비트럼, 비결은 투자자가 아닌 실제 유저 확보

한편, 옵티미즘이 부진하고 있는 이유가 초기에 시행했던 화이트리스트 정책 때문이라는 주장이 간혹 보이는데, 화이트리스트 정책은 프로젝트들의 자유로운 온보딩을 막기 때문에 생태계의 폭발적인 성장을 저해한다는 것이 이들의 주장이다. 그러나 아비트럼도 초창기 화이트리스트 제도를 운영한 것은 마찬가지이기 때문에 이와 같은 주장은 설득력이 다소 떨어진다 (옵티미즘은 2021년 12월 17일, 아비트럼은 2021년 10월 22일에 화이트리스트 제도를 철폐하였다). 오히려 화이트리스팅은 프로젝트와의 직통 커뮤니케이션 채널 개설을 통한 버그 제보 및 기타 프로그래밍 이슈에 대한 즉각적인 피드백을 받을 수 있기에 안정성이 떨어지는 신생 네트워크에게는 유용한 정책이라 볼 수 있다.

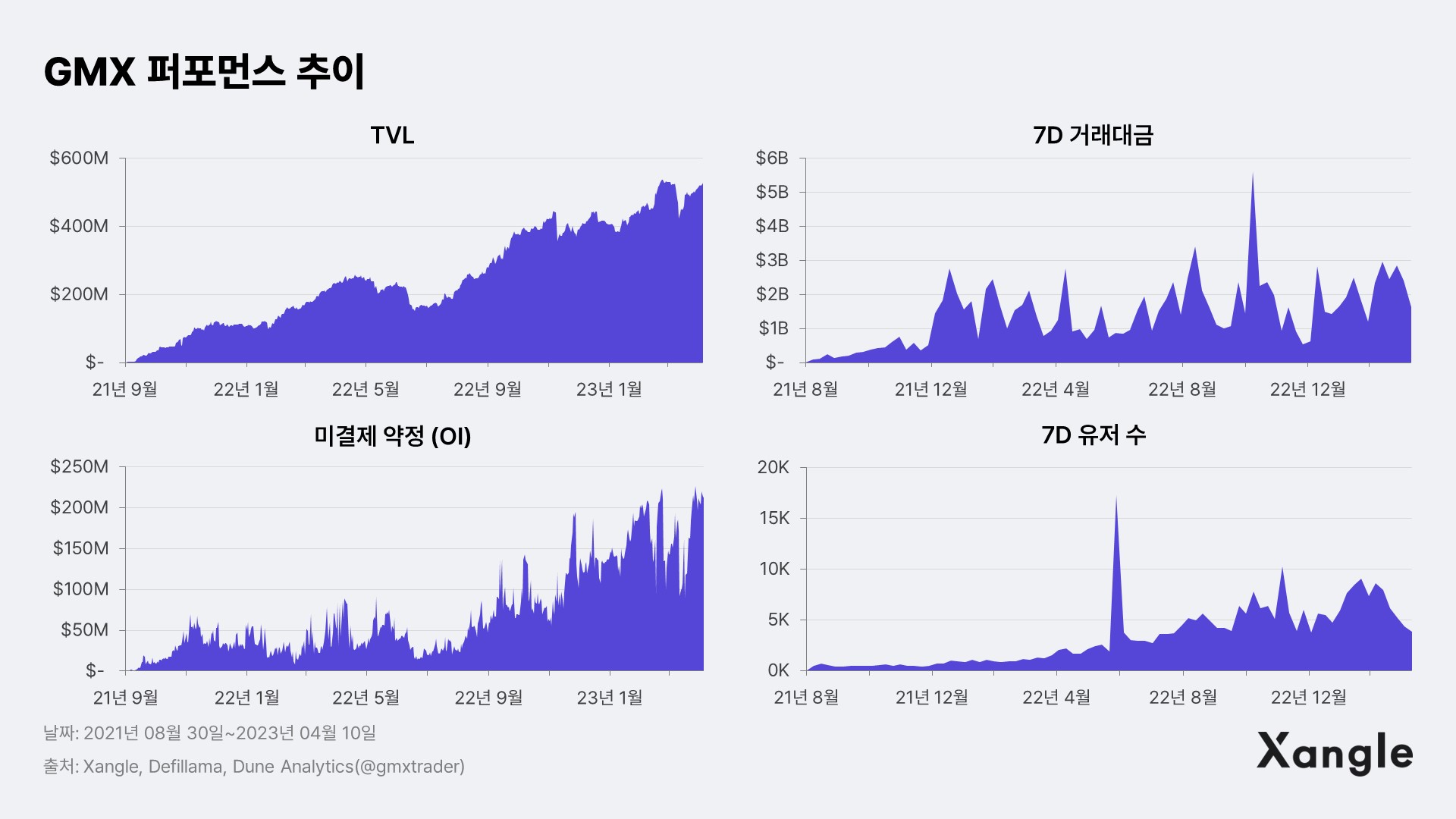

그보다 옵티미즘의 성장 속도가 더딘 진짜 이유는 유저들이 사용할 수 있는 유의미한 서비스가 적기 때문이다. 옵티미즘은 실제 유저보다 투자자 수가 월등히 많은데, 인센티브를 제공할 때만 일시적으로 지표가 개선되고 이후엔 활성도가 급격히 꺾이는 것도 이러한 영향으로 풀이된다. 반대로 아비트럼은 파생상품 DEX인 GMX와 게임 플랫폼 트레저다오(TreasureDAO), 두 킬러 서비스 덕분에 실제 유저 수가 많고 활발한 생태계를 자랑한다 (아래 차트 참고). 그 중에서 특히 GMX가 효자 서비스로 불리는데, 그 이유는 아비트럼이 각광 받을 수 있었던 원인이자 아비트럼 생태계 내에서만 존재하는 독특한 “real yield” 내러티브가 GMX으로부터 시작되었기 때문이다.

GMX는 DEX 거래로부터 발생하는 수수료 수익을 $GMX 홀더들에게 ETH로 분배하면서 선풍적인 인기를 끌었다. 디파이 시장에 존재하는 수많은 곡괭이 코인들과 달리 GMX의 지속가능하고 안정적인 수익 구조에 매료된 것이다. 이후 GMX의 토크노믹스를 모방하여 투자자들에게 수수료 수익을 분배하는 디파이 서비스들이 무수히 많이 생겨났고, 이러한 움직임이 오늘날 아비트럼을 만들었다. 현재 아비트럼에서 real yield를 제공하는 대표적인 서비스는 GMX외에도 GNS, Radiant, Camelot 등이 있다.

3. 미래: 성장 발판 마련한 옵티미즘, 본격적인 승부는 내년부터

아비트럼이 GMX와 트레저다오를 중심으로 탄탄한 생태계를 형성한 것은 맞으나, 옵티미즘이 역전하지 못할 수준은 아니다. 옵티미즘은 벌써부터 슈퍼체인에 합류할 파트너들을 대거 모집하였으며 작년부터 공격적으로 생태계에 투자하기 시작했다. 필자는 옵티미즘이 내년부터 본격적으로 성장 궤도에 올라탈 것으로 예상하고 있는데, 옵티미즘의 전략과 관련하여 구체적인 내용은 아래 내용을 참고하길 바란다.

3-1. Superchain vs Arbitrum Orbit

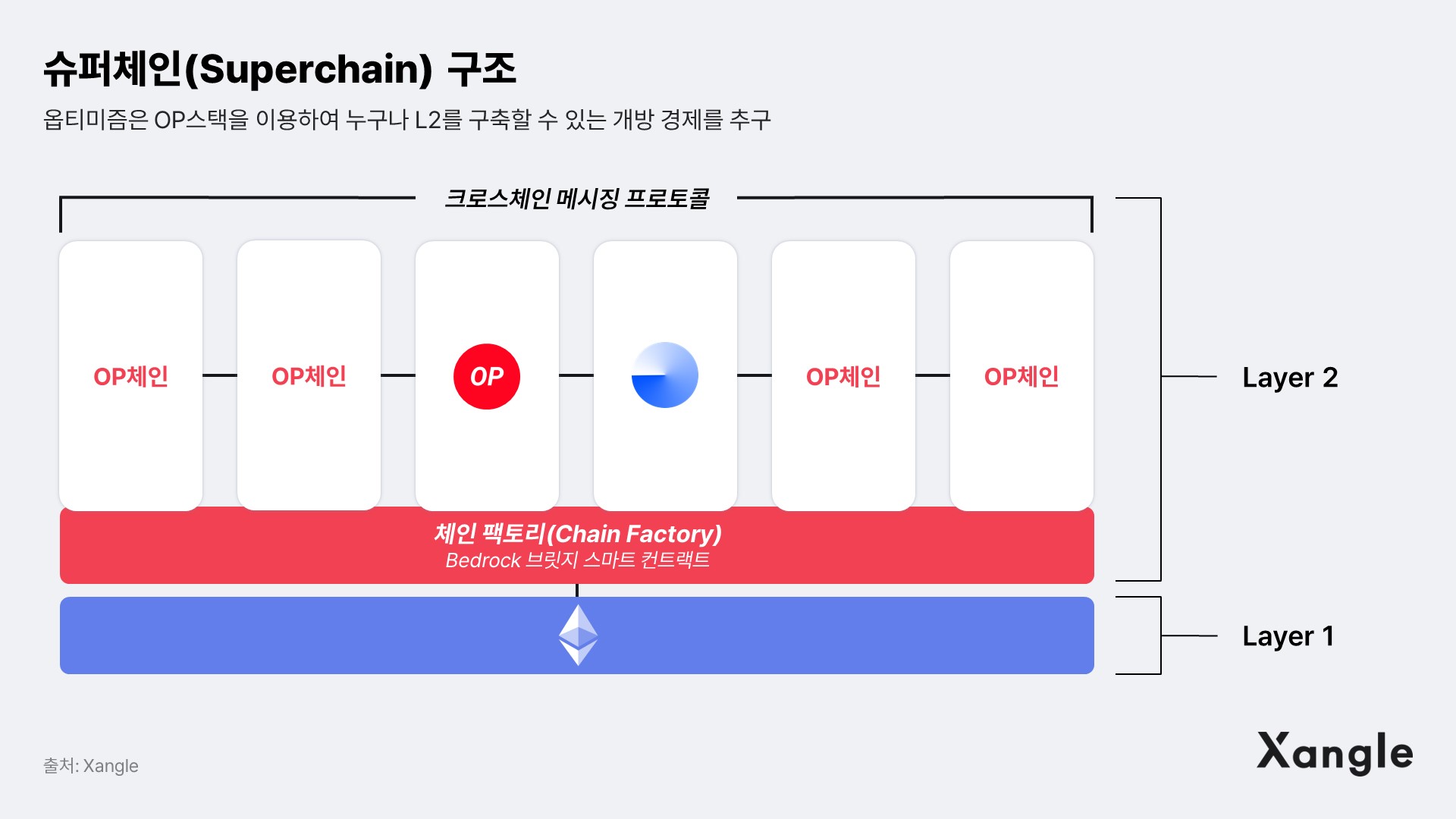

옵티미즘의 핵심 전략은 오픈소스 모듈인 OP 스택을 통해 수많은 OP체인들을 배출하여 슈퍼체인(Superchain) 생태계를 형성하는 것이다. OP 스택을 이용할 경우 누구나 손쉽게 이더리움 위에서 OP체인(L2)를 구축할 수 있으며, 이렇게 구축된 OP체인의 집합을 슈퍼체인이라 부른다. 즉, 슈퍼체인을 옵티미즘의 L2 플랫폼이라고 이해하면 된다. 슈퍼체인의 장점은 OP체인간 상호운용성(interoperability)과 결합성(composability)이 높고 동일한 크로스체인 메시징 프로토콜을 사용하여 연결성이 뛰어나다는 것이다. 마치 각각의 외딴 섬나라를 연상시키는 지금의 L2 생태계를 편하게 넘나들 수 있도록 다리를 구축하는 것과 비슷하다. 또한, OP체인은 모두 시퀀서를 공유하고 있기에 보안을 공유(shared security)할 수 있다는 점도 신생 L2 입장에서 매력적이다.

현재 옵티미즘을 제외하고 Base, Conduit, Unidex, OP Clave, Aevo, 그리고 Mantle 총 6개의 프로젝트가 슈퍼체인에 합류할 예정이다. 그 중 Base는 유저 110M, 자산규모 $80B, 연간 거래량 $830B (2022년 기준)을 기록한 미 최대 코인거래소인 코인베이스가 구축하고 있는 OP체인으로, L2 시장의 판도를 뒤집을만한 잠재력을 보유하고 있다. Base 2월 말에 테스트넷 구축 단계에 돌입했으며 이르면 올해 말, 늦으면 내년에 메인넷을 출시할 것으로 예상된다.

일각에서는 OP체인이 증가할수록 (선택지가 많아질수록) 유저들이 분산되고, 이는 옵티미즘 체인의 트랜잭션 수 감소로 이어지기 때문에 슈퍼체인이 자기잠식 효과를 발생시킨다고 주장하는데, 이는 반은 맞고 반은 틀린 주장이다. OP체인이 증가할수록 유저들이 분산될 수는 있으나, 다음 두 가지 이유로 옵티미즘 체인의 성장은 슈퍼체인의 성장과 비례한다: 1) 옵티미즘PBC는 모든 OP체인의 시퀀서로 참여하고 있기 때문에 OP체인의 수가 증가할수록 옵티미즘의 매출도 증가한다. 그리고 옵티미즘PBC의 시퀀서 매출은 100% 옵티미즘 생태계에 재투자되기에 슈퍼체인이 성장하면 펀딩 규모도 덩달아 증가하는 효과가 있다. 2) Base 포함 기타 OP체인의 수수료 매출 일부가 옵티미즘의 트레저리로 분배되며, 이도 마찬가지로 생태계로 재투자될 가능성이 높다.

아비트럼은 옵티미즘 슈퍼체인와 맞서기 위해 아비트럼 오르빗(Arbitrum Orbit)을 발표했는데, 이는 스타크웨어가 최초로 제시한 Fractal Scaling 구조와 유사해 보인다. Fractal Scaling은 기반이 되는 L2 위에 L3, L4를 추가하는 방식으로, L3체인들의 성장이 아비트럼 메인넷과 직결된다는 장점을 지닌다. L3는 자유롭게 구축할 수는 있으나, 신규 L2는 DAO의 투표를 통과해야 한다. 다만, Nitro 스택은 오픈소스가 아니기 때문에 기타 프로젝트들이 아비트럼에서 L2할 가능성은 낮다. 이러한 폐쇄된 생태계 구조는 아비트럼 L3와 이더리움에 존재하는 기타 L2 체인간 낮은 상호운용성 및 결합성을 불러일으키기 때문에 1) 유저들 입장에서는 다른 체인과 상호 작용하기가 불편하고 2) 트랜잭션이 완결되기까지 (이더리움 L1에 기록되기까지) 2단계를 거쳐야 한다는 단점이 있다.

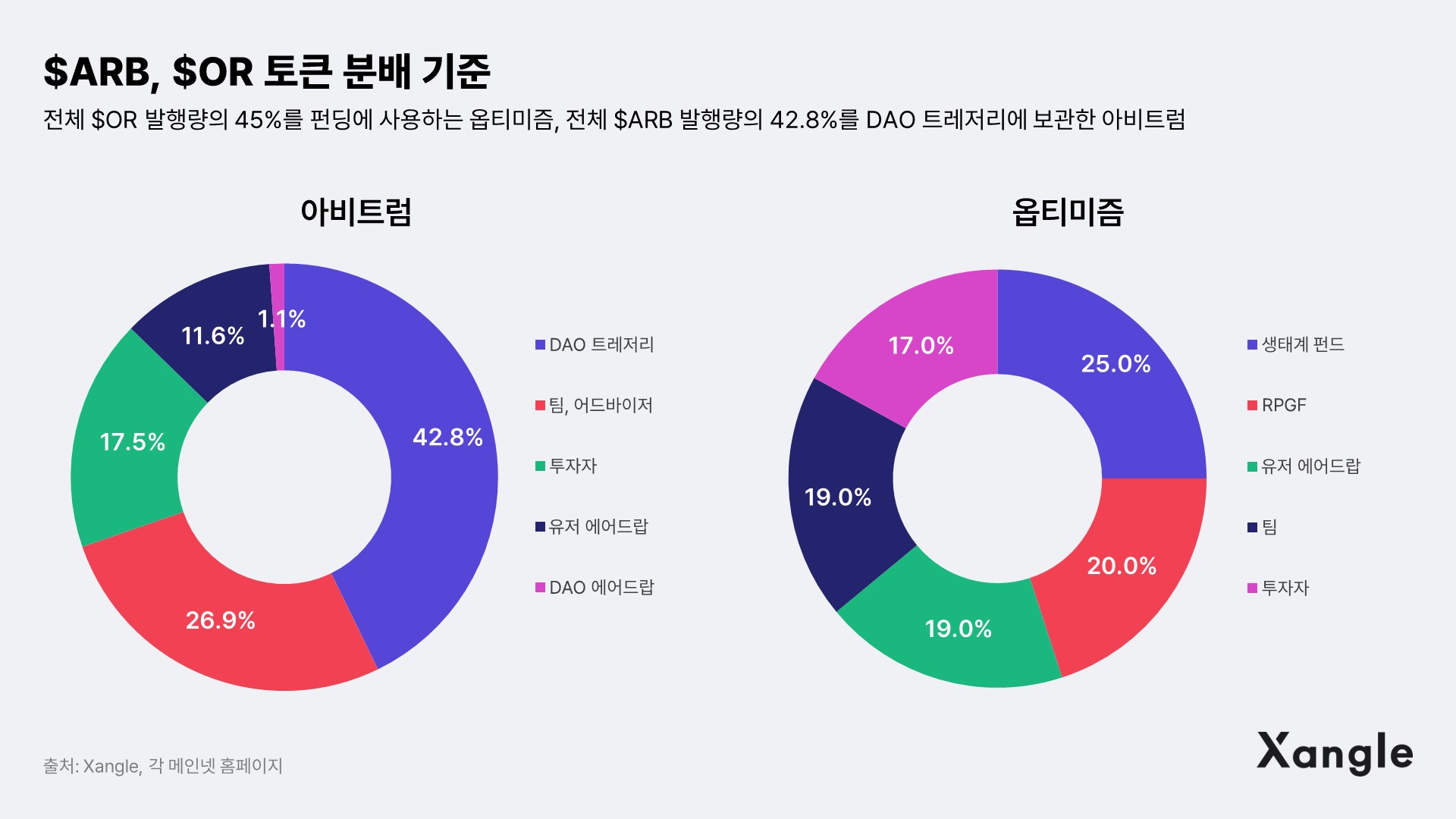

3-2. RPGF vs DAO 주도 펀딩

옵티미즘의 두 번째 핵심 전략은 바로 소급적 공공재 펀딩(Retroactive Public Goods Funding, RPGF)을 통한 생태계 성장 가속화다. 옵티미즘은 전체 $OP 발행량의 45%를 펀딩 물량으로 배정하였으며 그 중 25%를 생태계 펀드(5.4% 거버넌스 펀드, 5.4% 파트너 펀드, 5.4% 시드 펀드, 8.8% 미정), 나머지 20%는 RPGF 펀드에 분배하였다. 또한, 앞서 언급했듯이 그 외에도 옵티미즘PBC는 시퀀서 매출의 100%를 생태계에 재투자할 것으로 밝혔다. 최근 1년간 옵티미즘의 시퀀서 매출은 약 2,440ETH다.

RPGF는 비탈릭 외 2명이 2018년에 발간한 <자유 급진주의(Liberal radicalism> 논문에 등장하는 펀딩 방식으로, 유망해 보이는 기업에 조기 투자하는 일반적인 펀딩과 달리 공공재(프로젝트)의 영향력을 먼저 확인한 후 자금을 조달하는 과정을 거친다. 즉, RPGF는 가치가 증명된 프로젝트에 대해 인센티브를 제공하는 방식에 가깝다고 볼 수 있는데, RPGF가 지닌 장점은 다음과 같다:

동기 부여: RPGF는 기업이 성과를 증명해야만 투자가 진행되기에 기업 입장에서는 확실한 동기 부여의 계기가 될 수 있다.

외부자금에 대한 의존성 감소: RPGF는 프로젝트로 하여금 외부 자금 지원에 덜 의존하게 만들기 때문에 프로젝트 입장에서는 보다 지속가능한 사업 모델을 모색하게 되는 효과가 있다.

성과 확보(리스크 감소): RPGF는 실제 결과에 따라 배분되기 때문에 프로젝트가 성과를 달성하지 못할 경우 자원(자본) 낭비를 줄일 수 있다.

효율성 증진: RPGF는 외부 자금에 의존하지 않고 성공을 거둘 수 있는 조직을 보상하며, 이는 조직이 효율적으로 운영되고 가용 자원을 최대한 활용하는 것을 장려한다.

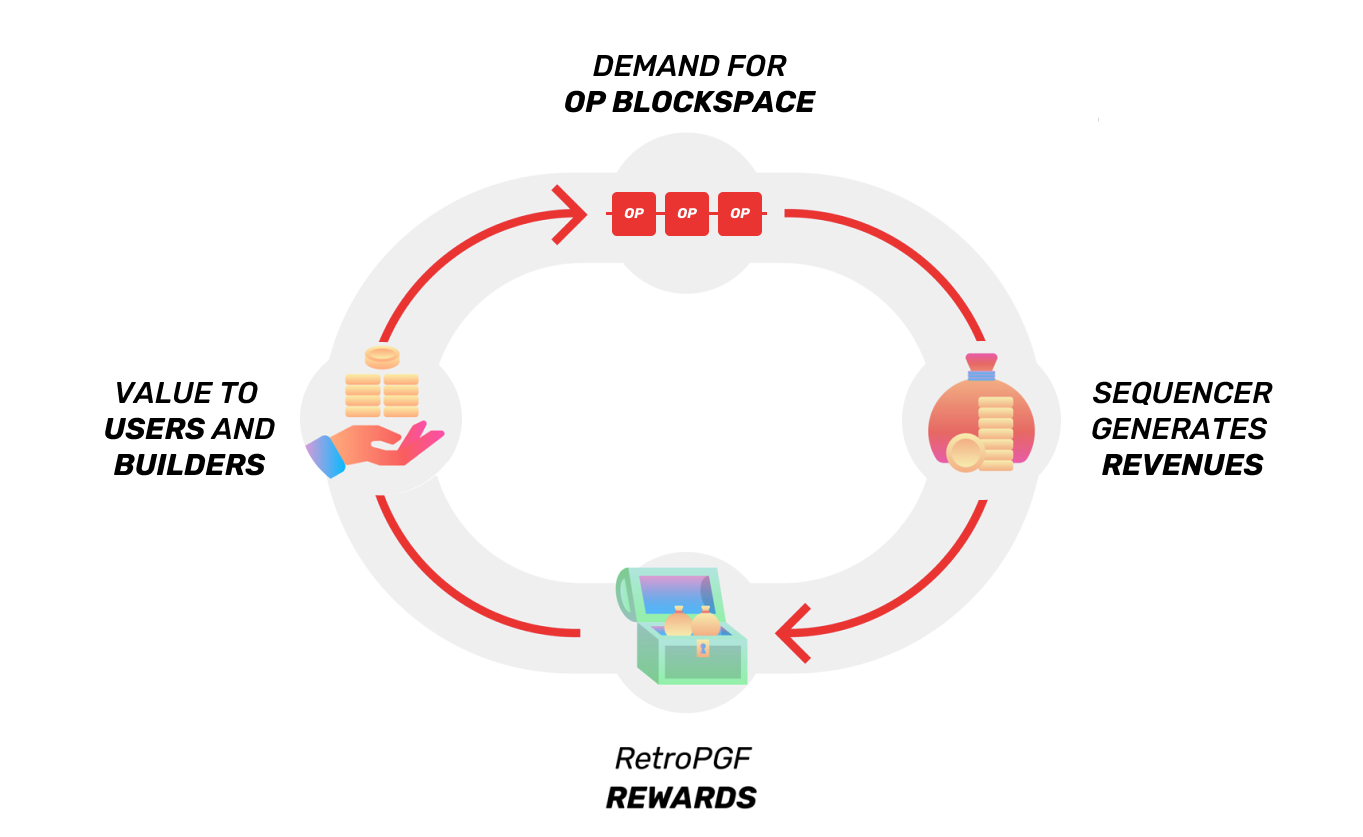

옵티미즘은 시퀀서 매출이 발생하면 PRGF에 사용하여 프로젝트들을 지원하고, 프로젝트의 성장이 궁극적으로 블록스페이스 수요를 증가시키는 선순환 구조를 형성하는 것이 목표다. 결국, 옵티미즘은 해당 선순환 구조를 형성할 수 있느냐 없느냐에 따라 성공의 유무가 판가름 날 것으로 보인다. RPGF 펀딩에 대한 결정 권한은 $OP 홀더들로 구성된 Token House와 PRGF를 위해 설립된 단체인 Citizen’s House에게 있으며 3월 31일에 RPGF 2라운드 결과가 공지되었다.

출처: Optimism Docs

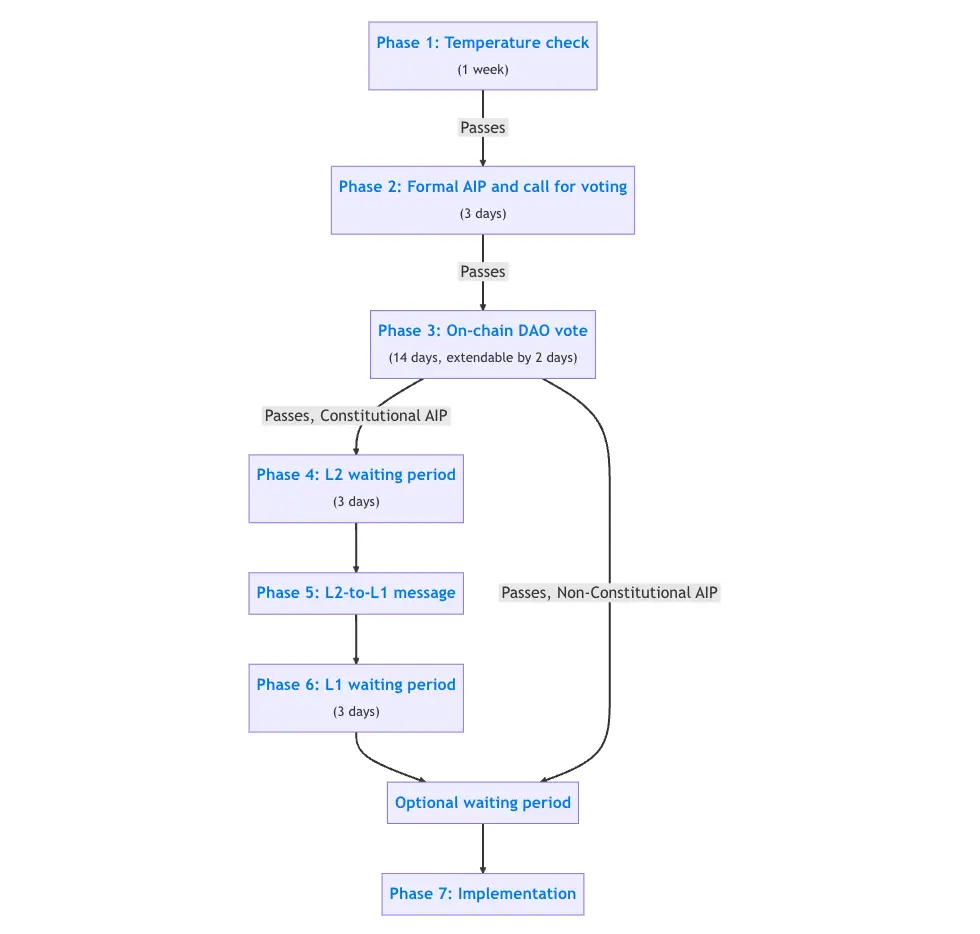

반면 아비트럼은 펀딩 물량을 따로 배정하지 않고 $ARB 물량 35.8%를 DAO트레저리에 분배하여 생태계 펀딩을 전부 커뮤니티에게 맡기겠다는 입장이다 (DAO트레저리에 귀속된 물량은 42.8%지만, 그 중 7.5%는 아비트럼 재단의 운영비 및 재단에서 직접 운영하는 펀드인 Special Grants에 사용될 예정). 따라서, 아비트럼 생태계 펀딩은 $ARB 홀더들의 적극성과 역량에 크게 좌우될 것으로 보인다. 해당 펀딩이 방식은 공정하고 탈중앙화된 과정을 거친다는 장점이 있으나, 아무래도 투자 안건마다 거버넌스 투표 과정을 거쳐야 하기 때문에 생태계에 투입되는 자금의 속도는 옵티미즘보다 느리게 진행될 것으로 예상된다. 관련하여 구체적인 내용은 AIP1.1과 AIP1.2 참고). 투명하고 공정한 펀딩 프로세스를 위해 아비트럼은 스마트 컨트랙트로 작동되는 빌트인 트레저리 시스템을 구축하였으며, DAO 트레저리는 ArbitrumDAO 헌법과 AIP 설계 구조에 따라 운영될 예정이다 (아래 그림 참고).

출처: Arbitrum Docs

맺으며

아비트럼은 최근 $ARB 출시와 더불어 22년 말을 기점으로 눈부신 성장 속도를 보여주면서 크립토 커뮤니티의 사랑과 관심을 온통 가져오는데 성공했다. 유니스왑, 엑시, 그리고 스테픈과 같은 킬러 디앱들이 가져다준 파급력과 네트워크 효과를 미루어 짐작해봤을 때, 아비트럼 또한 GMX와 트레저다오라는 패를 쥐고 있는 이상 1위 롤업이라는 타이틀을 쉽사리 내주지는 않을 것으로 보인다. 그러나 아직 속단하기에는 이르다. 앞서 설명한 바와 같이 옵티미즘은 코인베이스의 Base와 BitDAO의 Mantle을 포함하여 총 6명의 OP체인 파트너들을 모집하는데 성공했으며 공격적으로 생태계에 투자하고 있는 상황이다. 특히, 코인베이스가 보유하고 있는 1.1천만 명의 유저들을 Base에 온보딩할 수 있다는 것을 고려하면 슈퍼체인의 잠재력은 무궁무진하다. 옵티미즘의 반격은 내년부터 시작이다.