Hanyang University Blockchain Research Group

목차

1. 중앙화 거래소 (CEX-Centralized Exchange)란?

2. 탈중앙화 거래소(DEX-Decentralized Exchange)란?

3. 현황

1. 중앙화 거래소 (CEX-Centralized Exchange)란?

가상자산 거래소는 운영 방식에 따라 중앙화거래소(CEX)와 탈중앙화거래소(DEX)로 구분할 수 있습니다.

현재 가상자산 거래시 주로 사용하게 되는 방식이 CEX 입니다. CEX는 'Centralized Exchange'의 약자로, 중앙화된 기관 또는 기업이 운영하는 거래소를 뜻합니다. 제3자인 이 거래소 운영주체를 통해 가상자산 거래를 하는 것입니다.

이용자는 포털사이트 회원가입하는 것처럼 해당 CEX의 계정을 만들어야 거래를 시작할 수 있습니다. 이후 이용자는 법정화폐 및 가상자산을 해당 거래소의 지갑에 보관하고 거래를 시작합니다. 즉, 이용자가 자금의 보안을 거래소에 위탁하는 셈이죠.

마치 증권사에 자산을 맡기고 거래하는 기존 주식 거래 방식과 유사하죠? 이 점이 바로 CEX의 가장 큰 장점입니다.기존 증권거래 방식같아 접근하기가 쉽다는 점입니다.

또한 대부분의 CEX의 경우, 이용자 신원을 확인하는 절차인 고객정보확인(KYC) 인증을 거쳐야 가입 및 이용이 가능합니다. 이를 통해 CEX는 사기성 계정 생성 및 거래소 내 부정 거래를 방지할 수 있어, 사용자에게 신뢰를 줍니다.

국내 또한 특정금융정보법 기반 원화를 지원하는 국내 주요 CEX로 업비트와 빗썸, 코인원, 코빗, 고팍스 등 5곳이 있습니다. 이들은 모두 KYC 인증 및 자체적인 자금세탁방지 정책 등을 통해 고객 자산 보호에 힘쓰고 있습니다.

|

CEX |

구분 |

DEX |

|

거래소(기업) |

운영주체 |

개인 |

|

계정 생성 |

가입 방식 |

가상자산 지갑 연결 |

|

높음 |

투자자 편리성 |

낮음 |

|

내부 DB에 기록 |

거래 기록 |

블록체인에 기록 |

|

있음 |

KYC인증여부 |

없음 |

|

이용자의 거래 수수료는 운영사 수입 |

수수료 쓰임 |

이용자가 블록체인 네트워크 수수료 직접 지불 및 일부 유동성 참여자에게 분배 |

그럼에도 CEX는 중앙 서버에 사용자의 자금과 개인정보가 보관한다는 점에서, 해킹 주 표적이 될 수 있다는 리스크가 있습니다. 거래소 자체나 사용자 계정이 해킹당할 경우, 사용자의 자금이 손실될 수 있기 때문입니다.

실제로 2010년 7월 만들어진 마운트곡스 거래소는 2011년부터 2014년까지 연이어 해킹 공격을 받아, 약 85만 비트코인을 도난당한 것으로 알려졌습니다. 이후 마운트곡스는 파산을 선언하고, 이로써 많은 비트코인 보유자가 자금을 잃었습니다.

이에 이러한 단점 일부를 블록체인 기술을 통해 극복하고자 탈중앙화 거래소(DEX)가 등장했는데요, DEX는 어떻게 운영되는 걸까요?

2. 탈중앙화 거래소 (DEX-Decentralized Exchange)란?

DEX는 'Decentralized exchange'의 약자로, 제3자의 중앙화된 운영 주체가 없이 분산 시스템으로 가상자산 거래가 체결되도록 설계된 거래소입니다.

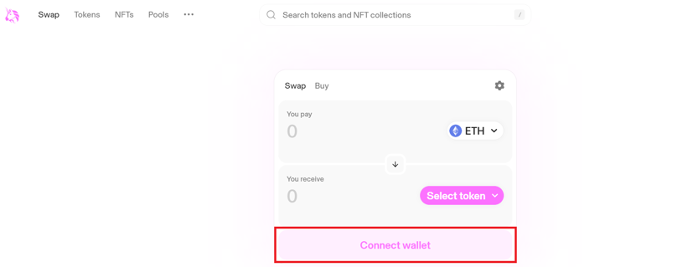

CEX에서는 계정을 생성하고 거래소를 사용할 수 있었다면, DEX에서는 별도 가입 과정 없이 가상자산을 보유하고 있는 개인 지갑을 연결하고 사용하면 됩니다. CEX 이용할 때처럼 중앙 거래소에 자신의 자산을 예치하지 않고, 진짜 내 지갑을 연결하고 지갑에 있는 자산을 가지고 거래를 진행하는 것입니다.

이에 DEX에서는 이용자가 자신의 자금을 통제하는 구조이기에, 자산에 접근 가능한 (지갑의) 개인 키를 잘 관리해야 합니다.

다만 이러한 특징이 DEX의 단점이 되기도 합니다. 개인 키 보안에 스스로 주의하고 직접 자금을 관리하며 거래를 진행시켜야해 CEX 대비 번거로움이 있습니다.

유니스왑을 이용하기 위해 지갑을 연결해야 한다. (출처: UniSwap)

초보 투자자들이 CEX 대비 DEX에서 거래하기에 접근성과 편의성이 떨어진다는 점도 있습니다.

초기 DEX는 매수자와 매도자가 원하는 가격 수량이 적혀있는 오더북 기반으로 주문이 매칭되어 거래가 이뤄지는 방식이었습니다. 이에 충분한 거래 참여자가 없거나 비인기 가상자산의 경우 유동성이 부족해 원하는 조건에 거래하기 어렵다는 문제가 발생할 수 있습니다. 또 대부분의 거래 정보가 블록체인에 기록되고 검증되는 절차를 거쳐야 해, 블록체인 네트워크의 혼잡도에 따라 거래 처리에 시간이 걸릴 수 있어 CEX 대비 거래 속도가 느릴 수 있습니다.

DEX에는 자동화 마켓 메이커(AMM)라는 방식도 있는데요, 이는 USDC/ETH과 같은 토큰쌍으로 구성된 유동성 풀에서 스마트 컨트랙트 기반으로 거래가 진행되는 방식입니다. 풍부한 유동성 풀을 확보하기 위해 AMM 방식 DEX 플랫폼에서는 유동성을 공급한 참여자에게 해당 유동성 풀에서 발생한 거래 수수료의 일정 부분을 지급합니다. 그리고 거래 주문이 발생하면, 유동성 풀의 상태를 기반으로 가격이 자동으로 계산되고, 스마트 컨트랙트를 통해 거래가 처리됩니다. 거래 후 유동성 풀의 상태가 변경되고, 가격도 조정됩니다.

이에 거래 발생 시점에 유동성이 낮은 상황이라면, 해당 거래 참여자는 시장가보다 높은 가격으로 거래를 마쳐야 하는 '슬리피지(Slippage)' 문제가 발생할 수 있습니다.

시장에서는 이같은 리스크를 줄이기 위한 다양한 기술적 시도가 이뤄지고 있습니다. 대표적으로 다양한 DEX 플랫폼에서 가격 및 유동성 정보를 집계하고, 사용자에게 최상의 거래 조건을 제공하는 방식인 '애그리게이터(Aggregator)'를 들 수 있습니다.

3. 현황

이처럼 현재까지는 CEX가 DEX에 비해 사용자 친화성을 띠고 높은 유동성과 신뢰성 있는 거래 환경을 제공해, 많은 이용자들이 CEX를 더 이용하고 있습니다.

이는 거래대금 차이에서도 확인할 수 있습니다. 31일 코인게코에 따르면 CEX와 DEX를 모두 포함한 800여 곳의 가상자산 거래소의 최근 24시간 거래대금은 약 561억 달러로 집계됐습니다. 이 가운데 DEX의 최근 24시간 거래대금은 약 21억 7700만달러로, 거래소 전체 거래대금 대비 3.9% 수준입니다.

같은 날 CEX 가운데 바이낸스가 가장 많은 거래대금을 보이고 있는데요, 바이낸스의 24시간 거래량은 약 49억 달러를 기록하고 있습니다. 이어 국내 가상자산 거래소 업비트는 약 6억 5천 달러 거래량을 보이고 있습니다. DEX에서는 유니스왑에서 유의미한 거래대금을 보이고 있는데, 유니스왑 V3(이더리움)에서만 24시간 거래대금이 5억 8천 달러 이상을 기록하고 있습니다.

국내의 경우, 특정금융정보법(특금법)에 따라 가상자산사업자(VASP) 신고를 마친 거래소만이 서비스를 운영할 수 있습니다. 원화 기반 거래를 제공하는 곳은 업비트와 빗썸, 코인원, 코빗, 고팍스 등 5곳이며, 이 가운데 업비트가 가장 높은 시장 점유율을 유지하고 있습니다.