[Xangle Digest]

※해당 컨텐츠는 9월 1일 외부에서 기발간 된 컨텐츠입니다. 컨텐츠에 대한 추가적인 주의사항은 본문 하단에서 확인해주세요.

목차

비트코인 래퍼(Bitcoin Wrapper)

CME 비트코인 선물 시장

크립토 펀드 운용 자금 규모

기관투자자 지원 사업 현황

하반기 기관 자금 흐름 전망

2분기 블랙록을 포함한 여러 자산운용사의 비트코인 현물 기반 ETF 재신청, EDXM의 거래 개시 등 가상자산이 제도권 편입에 한걸음 더 다가가면서 기관투자자들의 동향 파악이 어느 때보다 중요시되고 있다. 본 리포트는 코빗리서치의 ‘미국의 부채 한도 논쟁과 기관투자자 자금 동향(2023. 5. 19)’ 리포트에 이어 기관투자자 자금 유입을 나타내는 4가지 지표의 지난 3개월(5월 중순부터 8월 중순)간 추이를 살펴보고 이를 토대로 최근 기관투자자의 동향을 분석한다. 4가지 지표는 1) 비트코인 래퍼(Wrapper) 2) CME 비트코인 선물 시장 3) 크립토 펀드 운용 자금 규모 4) 기관투자자 지원 사업 현황이며 각 지표에 대한 자세한 설명은 ‘Gradually, then Suddenly: 임계점에 도달한 기관투자자(2021. 11. 16)’ 리포트를 참조 바란다.

1990년대 ETF가 대중화되면서 제도권 자금의 투자 대상 범주가 획기적으로 넓어지고 금이나 원유 등의 비(非)금융권 자산이 대체투자 자산으로서 대형 자산운용사들의 투자 포트폴리오 편입이 용이해졌다. 미국 증시 내 비트코인 현물 ETF 출시는 그 연장선상에 있으며 만일 현실화된다면 가상자산의 제도권화 관점에서 매우 의미 있는 마일스톤이다. 이에 따라 본 리포트 후반부에서는 비트코인 현물 기반 ETF 승인을 둘러싼 현재 상황과 가상자산 시장에 대한 시사점을 살펴본다.

비트코인 래퍼(Bitcoin Wrapper)

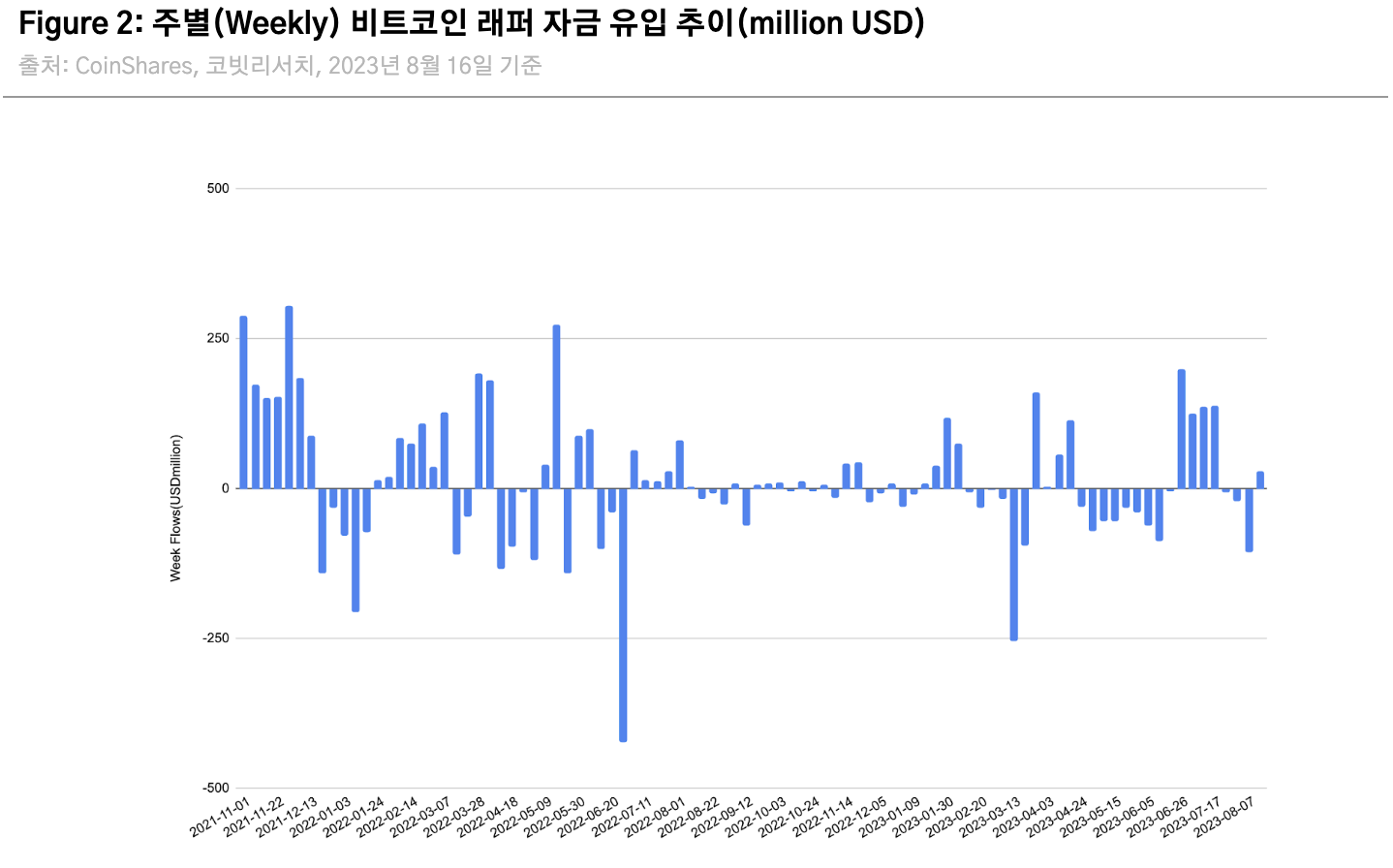

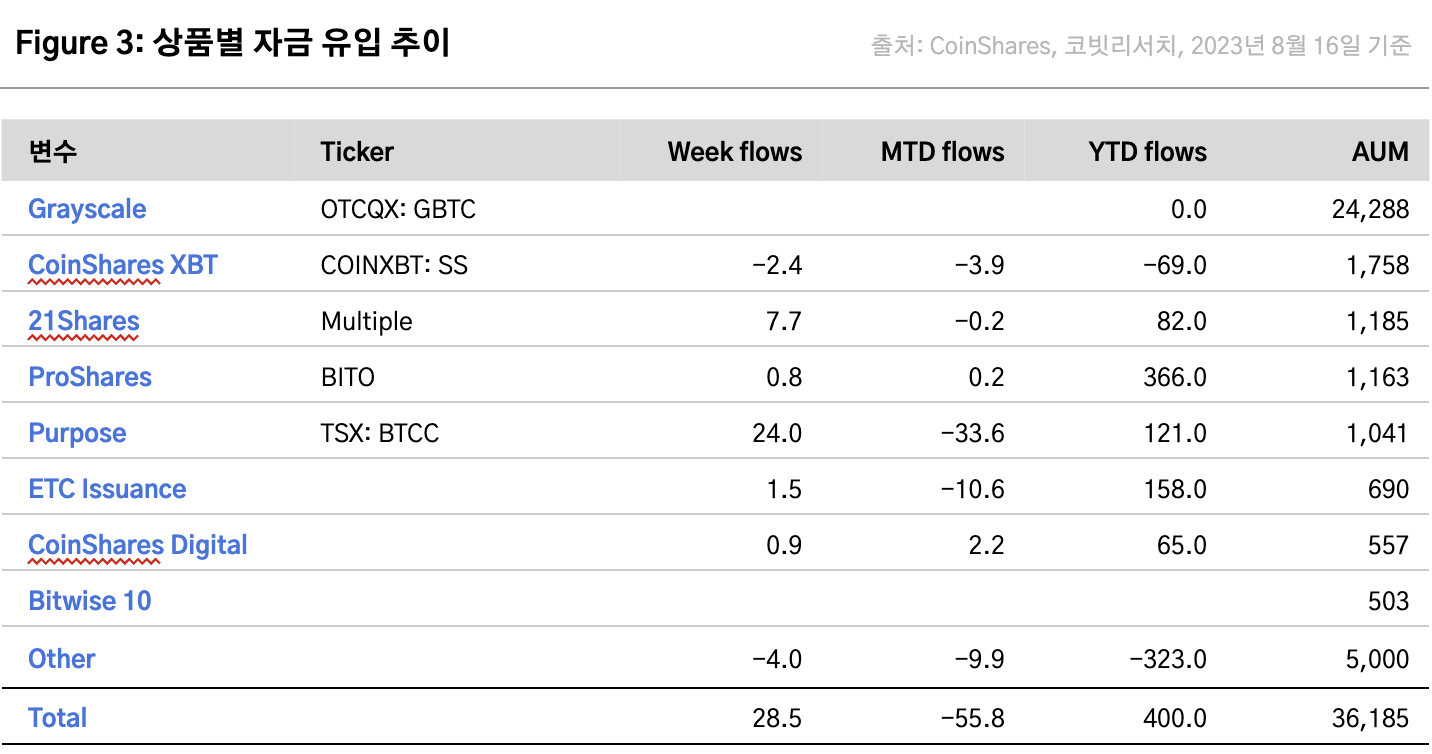

2분기 올해 최대 규모 유입

비트코인 래퍼 자금은 SEC가 바이낸스, 코인베이스를 상대로 소송을 제기함에 따라 6월 셋째 주까지 유출세를 보였다. 이후 블랙록의 비트코인 현물 ETF 신청 및 EDXM(EDX Markets)의 거래 개시 소식 등 호재가 연달아 나오면서 래퍼 자금은 6월 넷째 주 반입 전환하였고, 올해 들어 최대 규모인 1억 9,900만 달러가 유입되었다. 또한 7월 자산운용사들의 현물 기반 ETF 재신청과 리플 소송의 호의적인 약식 판결로 인해 래퍼 자금은 4주 연속 유입세를 이어갔다. 7월 말 래퍼 자금은 일시 반락하기도 하였으나, 8월 둘째 주 다시 반등하며 분석 기간 전반적으로 상승 흐름을 보였다. 8월 둘째 주 기준 비트코인 래퍼 자금의 AuM(총 운용 자산)은 361억 달러로 연초(1월 첫째 주 기준 218억 달러) 대비 약 66% 증가하였다(Figure 3).

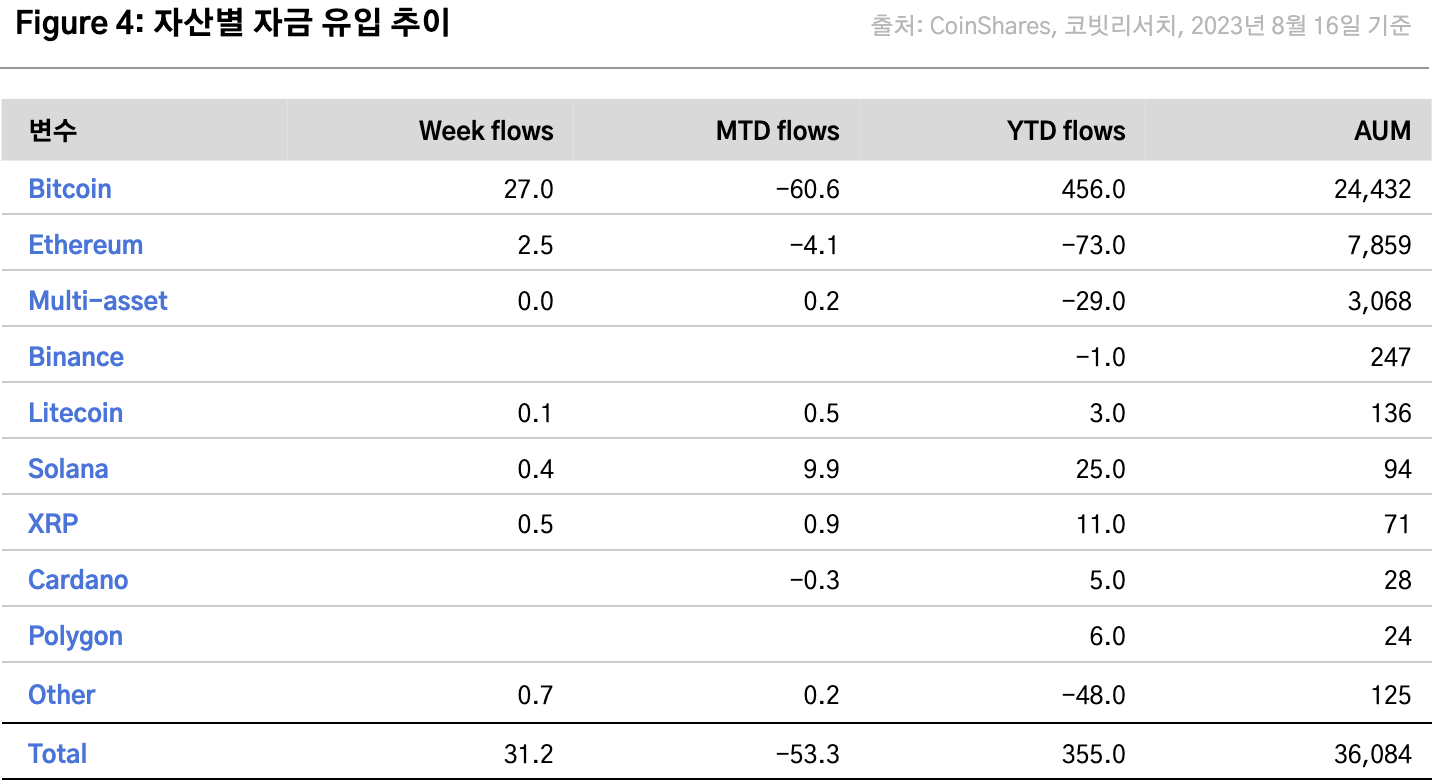

한편 이더리움은 5, 6월 총 4,230만 달러가 유출되었으나 7월에는 가상자산 시장 내 여러 호재를 반영하여 반입 전환하였고, 8월 둘째 주까지 총 530만 달러가 유입되었다. 분석 기간 다른 알트코인으로의 자금 유출입은 리플 소송 판결 이후 전반적으로 유입 흐름을 보였다. 구체적으로 XRP는 분석 기간 유입세(총 820만 달러)를 보였고, SEC가 증권으로 지목한 자산인 솔라나, 폴리곤, 카르다노 또한 리플 소송 판결 이후 각각 1,320만 달러, 120만 달러, 40만 달러가 유입되었다(Figure 4).

CME 비트코인 선물 시장

2분기 CME 선물 시장 지표도 크게 개선

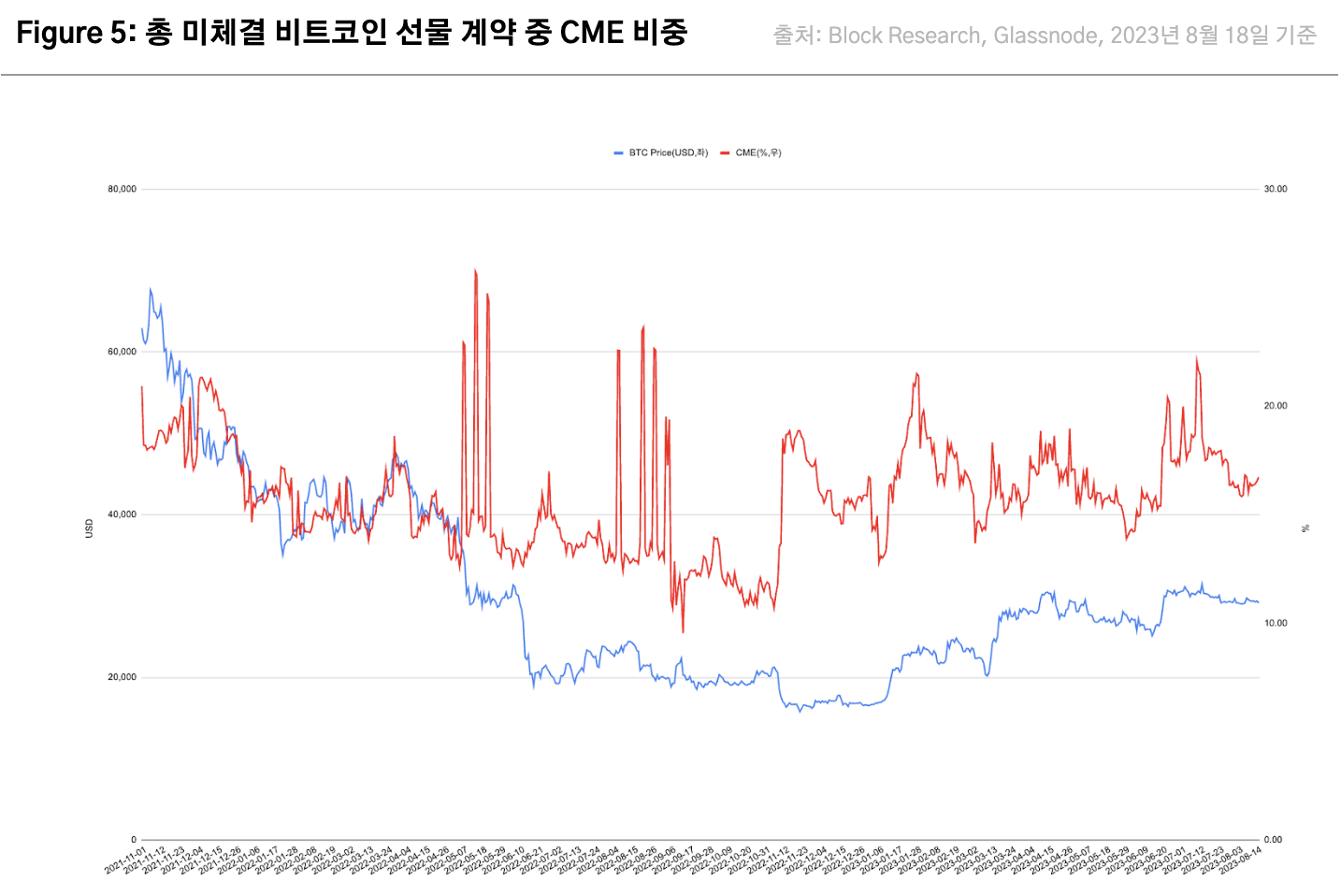

총 선물 미체결 계약(open interest, OI) 중 CME가 차지하는 비율은 5월 중순 16%대에서 5월 말 13%대까지 하락하였으나 6월 블랙록의 비트코인 현물 ETF 신청 이후 반등하였다. 또한 7월 중순 CME 미체결 약정이 큰 폭으로 증가하면서 CME 비중은 22%대까지 급등하였다. 이 수치는 작년 5월 롤오버* 물량이 CME에 몰리면서 일시적으로 26% 선까지 몰렸던 때를 제외하면 역대 최고 수치이다. 이후 CME 비중은 반락하여 8월 둘째 주 기준 16%대에서 등락하고 있다(Figure 5).

*롤오버(rollover)란 만기일을 맞은 선물 상품을 다음 만기 선물 상품으로 넘기는 것을 의미한다.

6월 마지막 주 CME의 미체결 약정은 24억 달러를 기록하며 전주(17억 달러) 대비 약 40%나 증가하였다. CME의 미체결 약정이 이 정도로 많이 증가한 시기는 2021년 10월과 2022년 11월, 단 두 번이다. 2021년 10월은 BITO 출시로 해당 주간에 자금이 대규모로 유입되었고 이에 따라 미체결 약정이 전주 대비 약 43% 증가하였다. 2022년 11월은 FTX 사태로 헤징 수요가 커지면서 미체결 약정이 전주 대비 약 30% 증가하였다. 최근 증가는 블랙록의 현물 ETF 신청 이후 BTC 선물 ETF에 상당한 자금이 유입되었고, 이 자금이 선물 시장에서 롱포지션을 잡으며 미체결 약정이 증가한 것이 이유로 보인다.

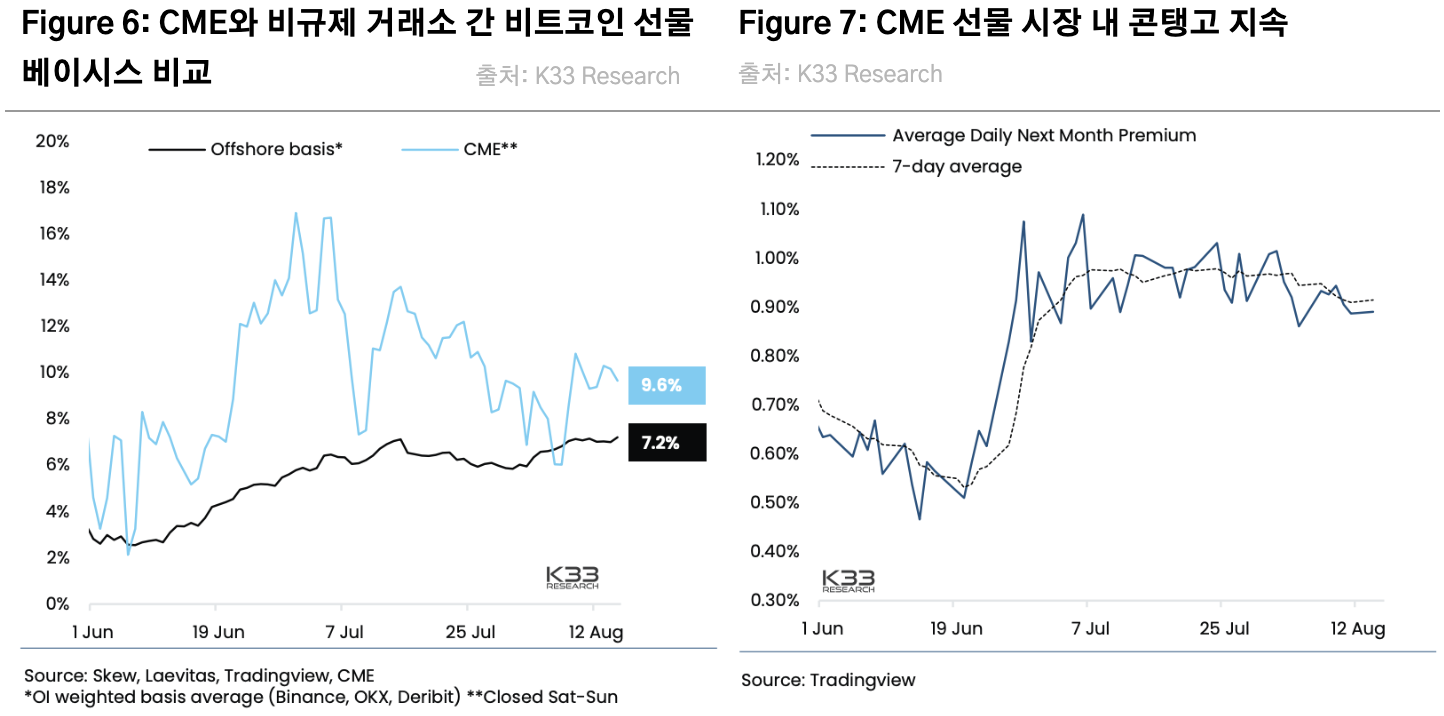

비트코인에 대한 기관투자자들의 상대적 관심도를 나타내는 지표인 CME와 비규제 거래소 간의 결제월 계약 베이시스 간극은 6월 초 SEC의 바이낸스에 대한 소송이 제기되자 일시적으로 디스카운트로 전환하며 제도권 자금이 더 민감하게 반응하는 모습을 보였다. 하지만 6월 연준의 기준 금리 동결과 블랙록의 비트코인 현물 기반 ETF 신청 이후 비규제 거래소 대비 CME 베이시스가 큰 폭으로 반등, 프리미엄으로 전환하며 시장 전반의 투자 심리 개선을 기관 투자자들이 주도하는 모습을 보였다. 같은 기간 CME 선물 시장도 콘탱고(contango)가 확대되어 기관 트레이더의 비트코인 가격 전망이 더욱 낙관적으로 전환했음을 시사한다.

크립토 펀드 운용 자금 규모

크립토 펀드 운용 자금은 6분기 만에 반등

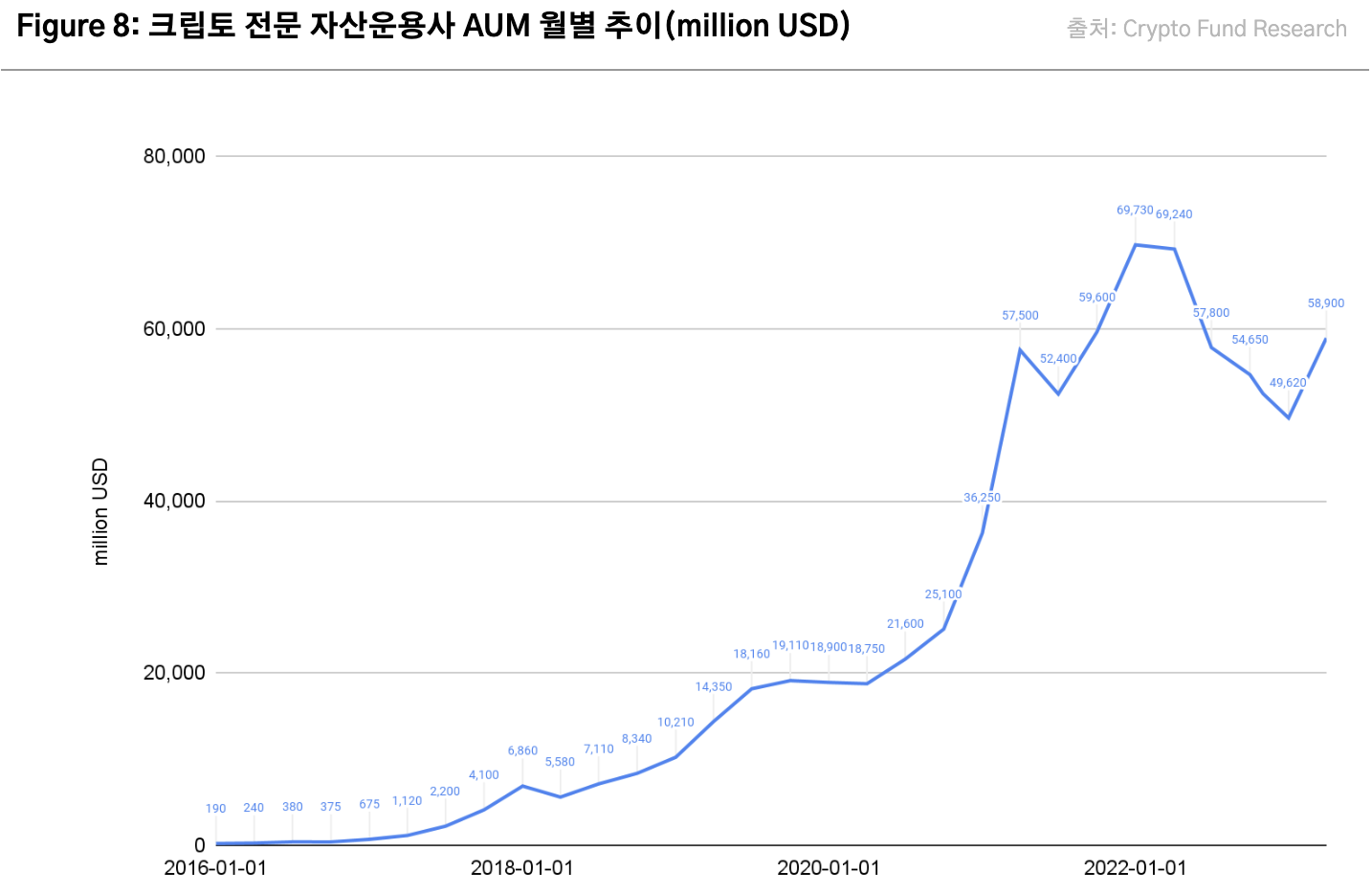

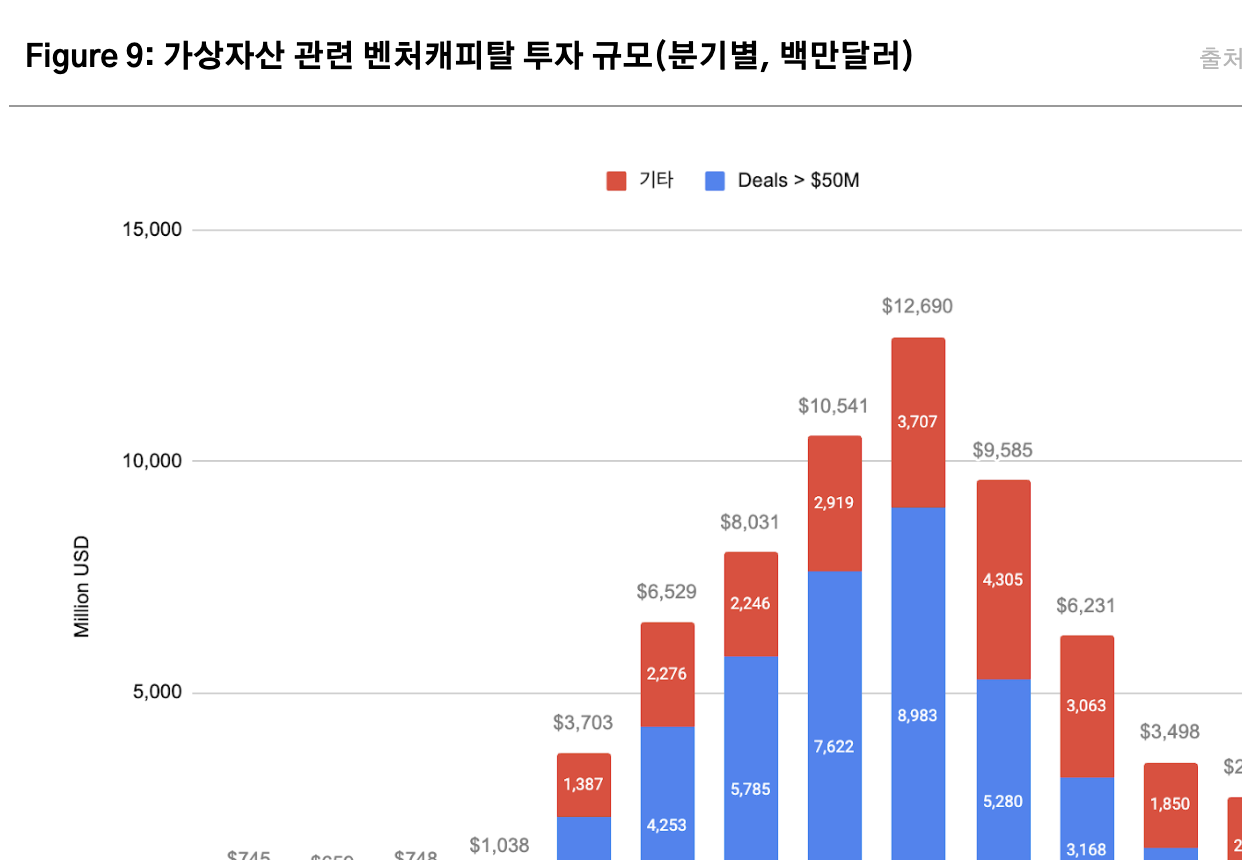

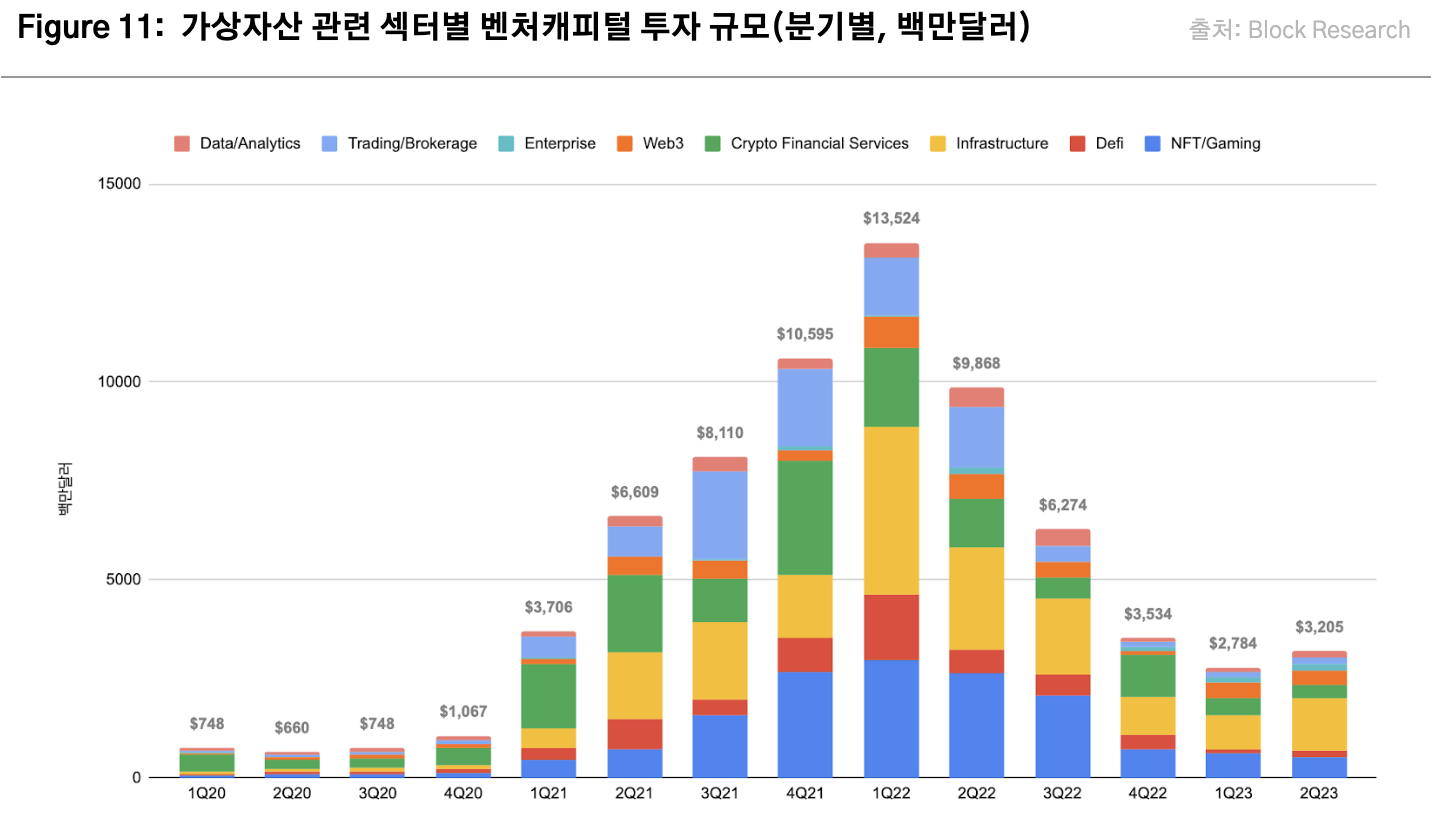

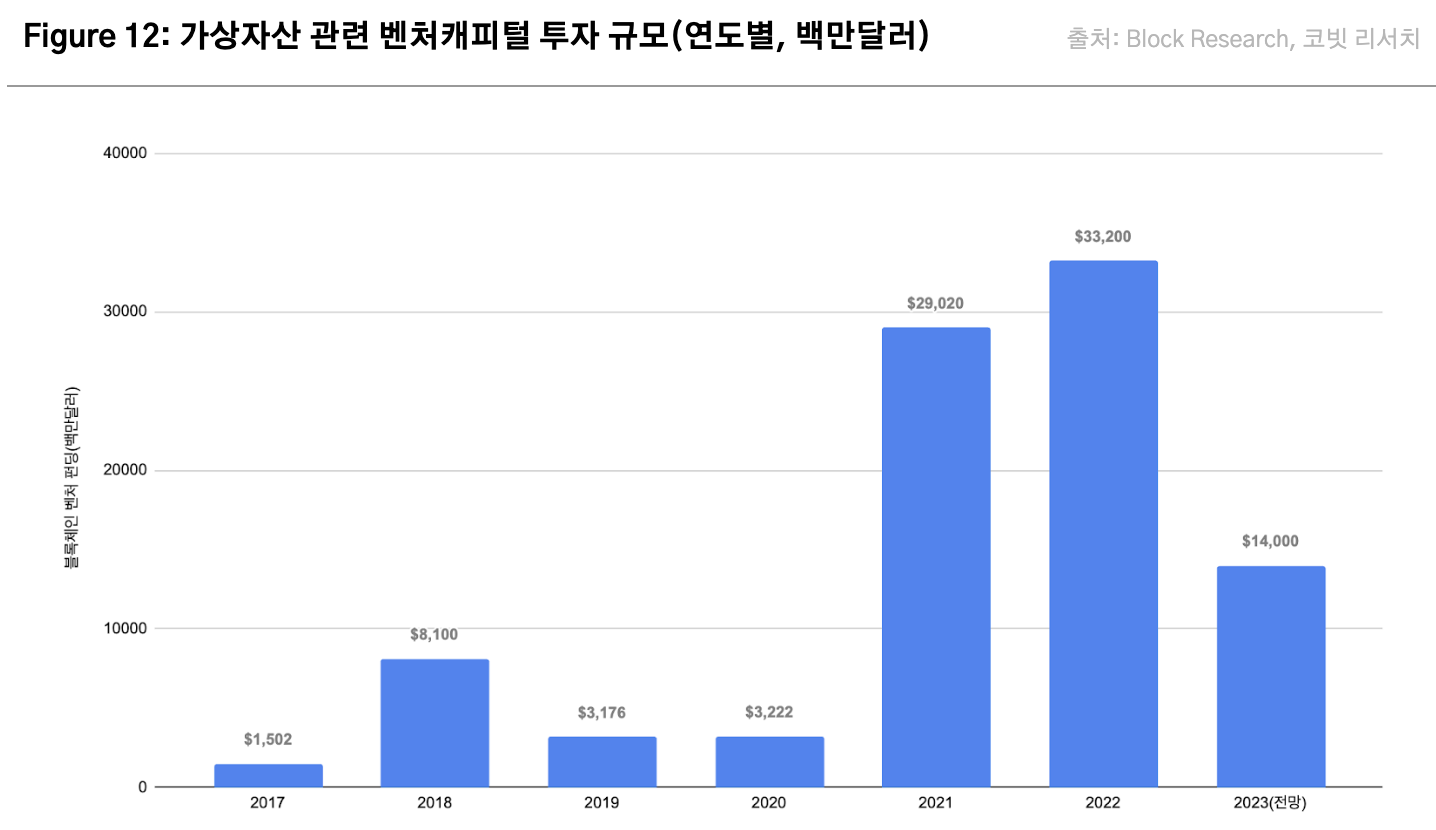

2분기 크립토 펀드 운용 자금 규모는 589억 달러로 전 분기(496억 달러) 대비 약 19% 증가하며 6분기 만에 상승세로 돌아섰다(Figure 8). 이는 가상자산 업계 벤처 투자 시장 생태계가 전반적으로 활력을 되찾기 시작한 것과 맞물리며 2분기 가상자산 관련 벤처캐피탈 투자 규모에서도 이를 확인할 수 있다. 2023년 2분기 집행된 벤처캐피탈 투자 자금 규모는 32억 달러를 기록하며 전 분기 대비(27억 달러) 19% 증가하였고, 5분기 만에 반등했다(Figure 9).

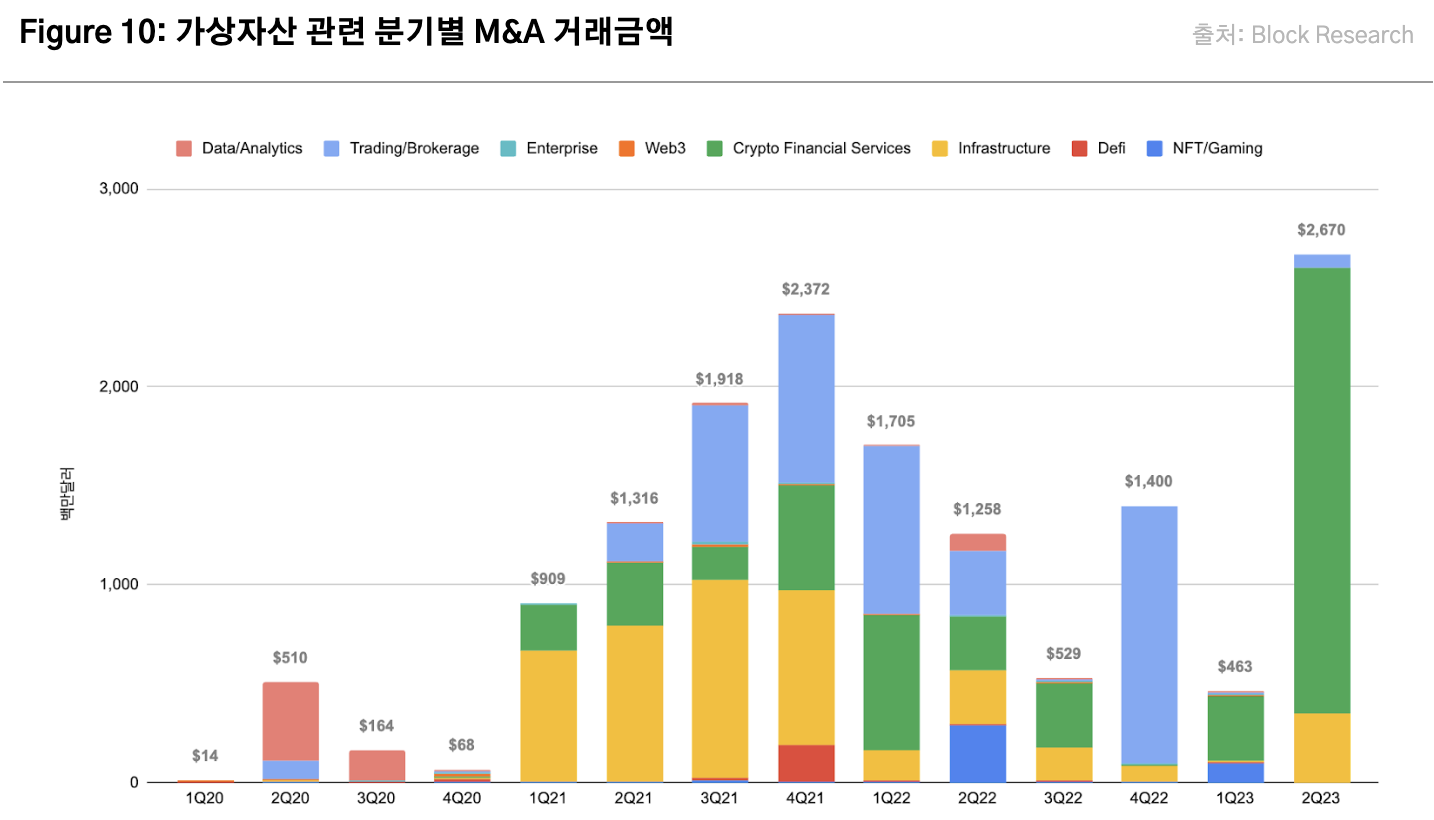

펀딩 시장의 회복세는 M&A 시장 활성화가 견인한 것으로 보인다. 이번 분기 M&A 거래량은 27억 달러까지 증가하며 전 분기(4억 6,300만 달러) 대비 476%나 증가하였다. M&A 거래량 증가는 작년 FTX 붕괴 이후 파산한 기업들에 대한 인수가 진행된 결과이다. 먼저 가상자산 기업 컨소시엄인 Fahrenheit가 셀시우스 네트워크를 약 20억 달러에 인수하기로 합의하며, 2분기 M&A 거래량의 75%를 차지하였다. 또한 SBF의 기업 소유였던 기관 전용 파생상품 거래소인 LedgerX도 마이애미 국제 증권 거래소의 소유주인 마이애미 인터내셔날 홀딩스(MIH)에 5천만 달러에 인수되었다. 이밖에도 리플이 커스터디 제공업체 메타코(Metaco)를 2억 5천만 달러에 인수하였다.

민간 자금 조달 시장의 회복세는 하반기에도 이어질 수 있지만 세 가지 이유로 달러 금액 기준 상승 폭은 크지 않을 것으로 예상한다. 첫째, FTX 사태 이후 벤처캐피탈 투자자들이 due diligence를 통한 선제적 리스크 관리에 중점을 두면서 이들의 투자 집행 속도가 많이 느려졌다. 둘째, 현재의 고금리 상황에서 시장내 유동성이 높지 않기 때문에 자금 조달이 이전처럼 여의치 않다. 따라서 하반기에 민간 자금 조달 시장이 회복된다고 하더라도 2022년 수준으로 회복하기는 어렵다. 2022년은 분기별 자금 조달 금액이 계속 하락했음에도 불구하고 약 2,453건의 펀딩 거래를 통해 332억 달러를 유치하며 블록체인 역사상 가장 큰 규모의 자금 조달을 기록하였다. 반면 2023년 상반기 자금 조달 규모는 약 1,876건의 거래에서 120억 달러에 못 미치는 수준이다. 셋째, 블록체인 관련 펀딩이 여전히 Pre-seed나 Seed 등 초기 단계의 소규모 투자에 많이 집중되어 있고, 중기 및 후기 단계에서의 투자 건수는 감소하였다. 이는 초기 단계 펀딩이 확장 및 후반 단계까지 좀처럼 이어지지 않고 있음을 시사하며 이러한 트렌드가 지속되는 한, 전년 대비 거래와 펀딩이 크게 개선되기는 어렵다. 다만 트레이딩/브로커리지, 데이터/분석/정보, 인프라 섹터에 대한 투자 수요가 꾸준한 편이기 때문에 하반기 민간 자금 조달 시장의 회복세가 계속 이어진다면 2023년에는 총 140억 달러 정도의 자금 조달이 이루어질 것으로 전망한다.

기관투자자 지원 사업 현황

코인베이스 내 기관 비중이 소폭 감소

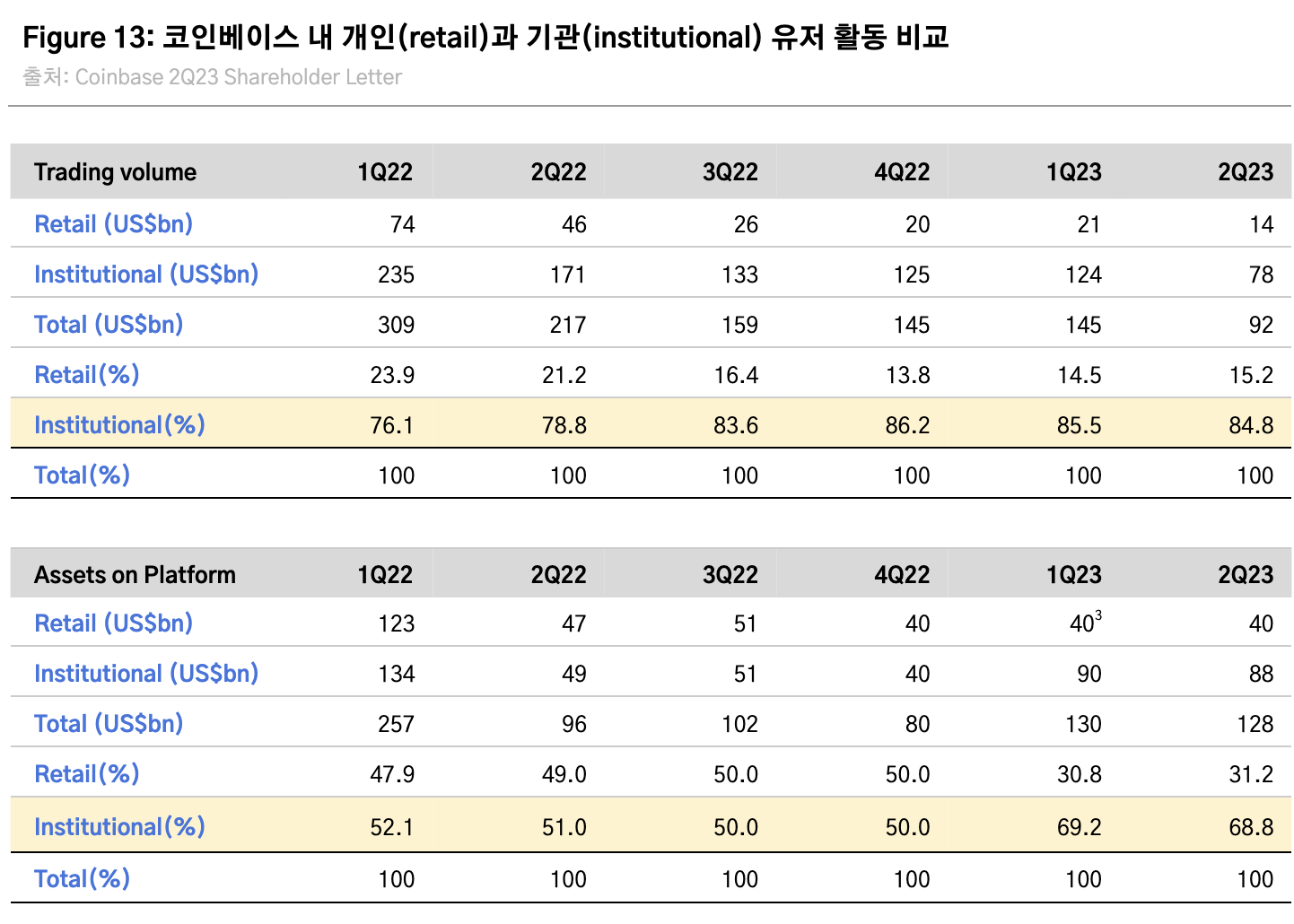

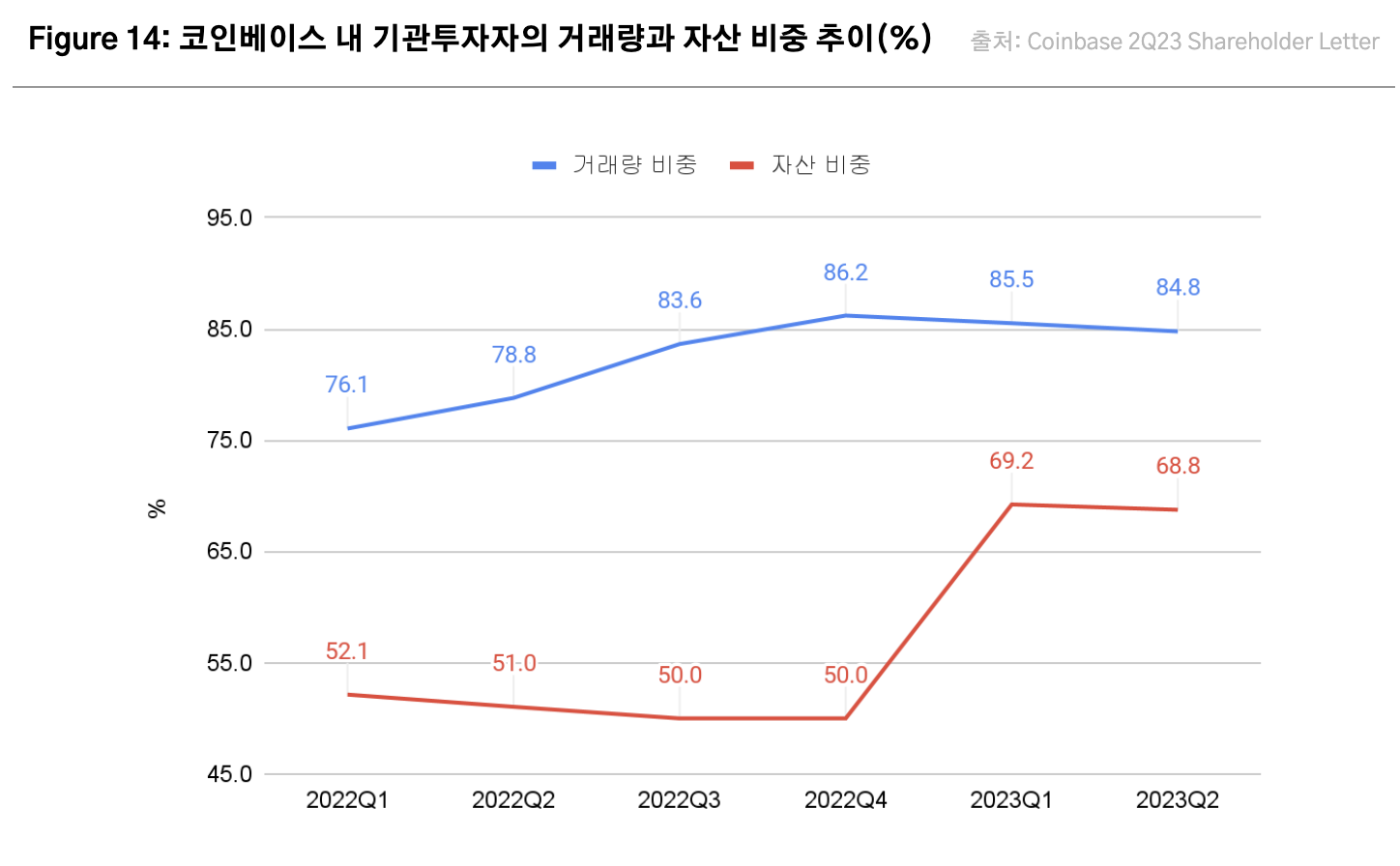

코인베이스의 2023년 2분기 주주 서한(shareholder letter*)에 따르면 코인베이스의 2분기 총거래량은 920억 달러로 전 분기(1,450억 달러) 대비 37% 감소하였다. 개인투자자(retail)의 총거래량은 140억 달러로 1분기(210억 달러) 대비 50% 감소하였고, 코인베이스 내 거래량 비중은 15%를 차지하였다. 한편 기관의 거래량은 780억 달러로 전체 거래량의 85%를 차지하였고 전 분기(1,240억 달러) 대비 37% 감소하였다(Figure 13).

*Coinbase, “Shareholder Letter, Second Quarter 2023”, August 3 2023.

코인베이스에 따르면 올해 2분기 가상자산 시장의 전체 시가 총액이 전 분기 대비 12% 증가했음에도 불구하고 코인베이스의 총거래량이 감소한 이유는 낮은 변동성 때문이다. 상반기 여러 사건으로 인해 단기 변동성이 일시적으로 급등하기도 했으나, 전반적으로 과거 5년과 비교했을 때 변동성의 절대 수준은 낮아지고 있으며 전 분기 대비 거래량 감소는 이러한 트렌드를 반영한 결과라고 말한다. 또한 지난 분기에 이어 마켓메이커의 활동이 위축되면서 기관 거래량이 감소한 것으로 보인다.

2023년 2분기 코인베이스 플랫폼의 총고객 예치 자산은 1,280억 달러로 전 분기 1,300억 달러 대비 약 2% 감소하였다. 총고객 예치 자산이 감소한 것은 기관들이 3월 중소은행 위기 이후 법정 화폐를 인출했기 때문이라고 코인베이스는 설명한다. 한편 코인베이스 플랫폼의 총고객 예치 자산 중 개인투자자의 비중은 30.8%에서 31.2%로 증가했으나 기관투자자들의 비중은 69.2%에서 68.8%로 감소하였다(Figure 14). 제도권과 연관성이 높은 기관 투자자들이 중소은행 위기에 더욱 민감하게 반응하며 자산 잔고가 감소했지만 개인 투자자들은 오히려 가상자산의 장기 보유를 유지한 결과 플랫폼 자산 내 기관투자자들의 비중이 상대적으로 더 감소한 것으로 풀이된다.

앞으로 코인베이스의 기관 거래량이나 거래 비중의 회복은 어느 정도 지연이 불가피할 것으로 보인다. 그 이유는 FTX 사태 이후 마켓메이커의 시장 참여 위축과 미국 달러 공급처였던 실버게이트와 시그니처뱅크가 파산한 이후 거래소 내 유동성이 올해 들어 많이 축소되었기 때문이다. 그런데도 코인베이스 프라임 거래량이 계속 증가하고 있다는 점은 거래량 위축과는 무관하게 기관 투자자들의 가상자산 시장 진출에 대한 관심이 지속되고 있음을 뜻한다.

*3 Coinbase에서 1,2분기에 개인 투자자 및 기관 투자자의 플랫폼 예치 자산 규모를 공개하지 않아 ‘개인 투자자들이 플랫폼 예치 자산을 전분기와 비슷한 규모로 보유했다(“Retail customers continued to “hodl” their crypto assets on Coinbase at levels similar to Q4.”)’는 문구에 기반, 이번 분기 개인 투자자의 플랫폼 예치 자산 규모가 전 분기와 동일하다고 가정하여 40억 달러로 기재하였다.

하반기 기관 자금 흐름 전망

위 4가지 지표를 종합해 보면 지난 2분기에 유의미한 기관 투자자 자금 유입이 발생했음을 알 수 있다. 일단 래퍼 자금과 선물 시장 지표로 대표되는 단기성 기관투자자 자금 지표가 뚜렷하게 개선되었다. 래퍼 자금은 올해 들어 최대 규모로 유입되었다. CME 선물 시장은 콘탱고가 심화되었고, CME 미결제 약정이 급증하였으며, CME의 비규제 거래소 대비 프리미엄이 증가하였다. 분석 기간 기관투자자들의 상대적 관심도와 상승장 베팅이 높아졌음을 추정할 수 있는 대목이다. 장기성 기관투자자 자금 또한 민간 자금 조달 시장을 중심으로 서서히 회복하고 있다. 분석 기간 중 크립토 펀드 운용 자금 규모는 6분기 만에 상승하였고 코인베이스 프라임 거래량 또한 꾸준히 증가하고 있다.

더 넓게 보면 2분기 기관 자금 유입은 올해 1분기 시작된 흐름의 연장선상에 놓여있다(코빗 리서치의 ‘실버게이트 사태와 기관투자자 자금 동향(2023.03.10)’ 참조). 연준 통화정책 기조의 변화 가능성, 2022년 가상자산 산업 내 디레버리징 효과, 주요 관할권의 가상자산 규제 정비를 위한 노력 및 기타 제반 시설의 개선등을 고려하면 이는 역행할 수 없는 큰 흐름으로 보인다. 일반적으로 이러한 트렌드는 서서히 진행되지만 기관 자금 유입을 한번에 도약시킬 수 있는 중요한 사건이 향후 6개월 내 발생할 가능성이 있다. 최근 매체에서도 많이 다루고 있는 미국 증시의 비트코인 현물 ETF 상장 여부가 그것이다.

현물 ETF는 제도권 자금 유입의 중요한 채널

전 세계 축적된 부(富)는 약 454조 달러로 추정된다*. 이 중 절반 정도가 부동산이라고 가정하면 나머지 반인 약 220조 달러 규모의 부는 세계 주요 국가들의 정부가 구축해 놓은 규제의 틀 안에서 전문 자산운용사들에 의해 관리되며 그 안에서 합법적으로 거래될 수 있는 주식이나 채권과 같은 전통 금융자산의 형태로 존재한다. 제도권 자금을 관리하는 자산운용사들은 운용방식의 선관의무가 법제화되어 있기 때문에 이러한 Fiduciary Mandate을 벗어난 운용방식은 허용되지 않는다. 반면 가상자산은 기존 금융 체제와 별도의 평행선상에서 독자적으로 발전해 왔다. 가상자산의 제도권화(a.k.a. 전통 금융 체제와 가상자산의 연동)는 이제 막 시작 단계임을 고려하면 기존 금융 체제하에서 운용되는 자금이 단시간 내에 유의미한 규모로 가상자산에 유입되기가 쉽지 않은 상황이다.

*UBS, “Global Wealth Report 2023”, 15 Aug 2023.

이러한 기관 자금들의 가상자산에 대한 투자 수요를 충족해 주는 금융투자 상품이 본 리포트가 기관 자금 흐름의 지표로 사용하는 ‘래퍼’ 상품이다. 제도권 자금이 투자하기 용이한 형태로 가상자산을 ‘래핑’한 상품이라 붙여진 명칭이며 이는 트러스트, ETN, ETC, ETF 등 다양한 형태의 상품을 포함한다. Figure 3에서 볼 수 있듯이 미국 증시에 상장된 가상자산 ETF는 현재 없기 때문에 현존하는 주요 래퍼 상품 목록에 포함되어 있지 않다. 하지만 만일 SEC가 현재 제출된 10개의 현물 ETF 신청서 중 일부만이라도 승인할 경우 제도권 자금이 가상자산 시장에 유입될 수 있는 통로가 추가된다. 특히 미국 증시가 미국뿐 아니라 사실상 글로벌 자본시장의 역할을 하고 있음을 고려하면 미국 증시 내에 합법적이고 투명하게 비트코인에 투자할 수 있는 통로가 생긴다는 것은 다른 관할권의 증시 상장과는 다른 특별한 의미가 있다.

블랙록 신청을 주목해야 하는 이유

SEC가 과거 10년간 30개 가까운 비트코인 현물 ETF 신청을 기각해 왔음에도 세계 최대 자산운용사 블랙록이 지난 6월 15일 비트코인 현물 ETF를 신청하자 비트코인 현물 ETF 승인 가능성에 대한 시장의 관심이 재차 높아졌다. 그 이유는 크게 3가지로 정리할 수 있다.

첫째, SEC가 그간 현물 ETF 신청을 반려하며 언급했던 이유가 이제는 설득력이 없거나 상당 부분 해소되었다. 2013년 윙클보스 형제의 첫 번째 비트코인 현물 ETF 신청 당시에 비해 현재 비트코인 시장은 양적으로나 질적으로도 크게 성장했으며 안전하게 현물 ETF를 구현할 제반 시설도 갖추어졌다. 2019년 이후 스위스, 독일, 캐나다, 두바이, 호주 등에서 ETP 혹은 ETF가 출시되어 원활하게 운영되고 있음이 이를 잘 증명한다. 특히 블랙록의 신청서는 2017년 이후 SEC가 요구하는 ‘당국의 규제를 받는 상당한 규모의 기초자산 시장(regulated market of significant size)’의 요건을 시세 조작 등의 위험을 방지하기 위한 나스닥과 코인베이스간의 감시공유협정(surveilance sharing agreement)을 통해 보완하고 있다. 이 외에도 SEC는 가격 발견을 주도하는 시장이 규제 밖의 현물 거래소가 아니라 CME와 같은 규제받는 거래소여야 한다는 점을 문제 삼기도 했으나 이 또한 Bitwise와 Fidelity가 시장 데이터를 공개적으로 분석한 보고서(‘Lead-Lag Analysis’)를 통해 CME가 주도적인 역할을 하고 있음을 증명하여 SEC의 반려 근거들이 상당히 힘을 잃고 있다*.

*Hougan, M., Kim, H., Pal, S.(2021, June). Price Discovery In The Modern Bitcoin Market: Examining Lead-Lag Relationships Between The Bitcoin Spot And Bitcoin Futures Market. Bitwise Asset Management.; Fidelity, Wise Origin Bitcoin Trust 발표자료(September 8th, 2021).

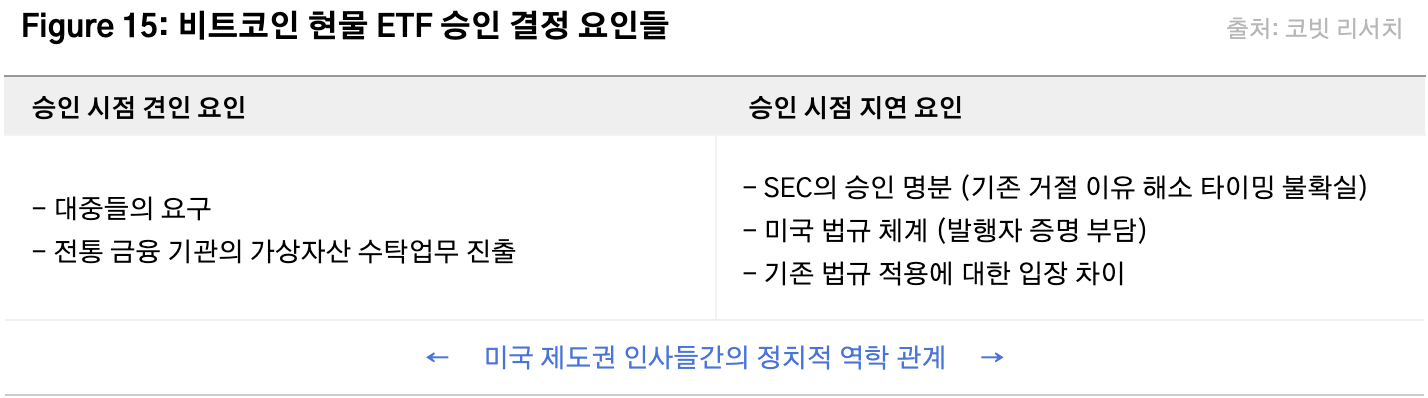

둘째, 블랙록의 정치적 영향력이다. 비트코인 현물 ETF 승인 여부는 근래 수년 사이에 다분히 정치적 요소가 짙은 사안이 되어 버렸다. 당사는 2022년 2월 11일 코빗 리서치 ‘2022년 비트코인 현물 ETF 승인 가능성은?’에서 비트코인 현물 ETF 승인 결정 요인을 Figure 15와 같이 요약한 바 있다. 이 중 승인 시점 지연 요인들은 앞서 살펴봤듯이 상당 부분 해소되었으며 현시점에서 남아있는 유일한 걸림돌은 정치적 요인임을 알 수 있다. 이러한 상황 속에서 블랙록이 비트코인 현물 ETF 시장에 뛰어들었으며 이는 정치적 역학관계가 승인 쪽으로 기울어지는 효과를 가져왔다고 판단한다. 블랙록의 100%에 가까운 ETF 출시 승인율, 미국 정부 요직에 포진된 블랙록 출신 정부 고위 관계자들, 현재 집권당인 민주당 내에서 블랙록 수장 래리 핑크의 영향력 등을 고려하면 SEC의 정치적 셈법이 이전같지 않을 것이다.

그레이스케일 vs SEC 소송

마지막 이유는 그레이스케일(Grayscale)과 SEC 간의 소송이다. 당사는 블랙록의 ETF 신청 타이밍이 이 소송과 연관이 있으며 블랙록은 소송 결과를 앞두고 냉정하게 risk-reward를 분석한 결과 ETF 신청을 결정했을 것으로 추정한다.

그레이스케일은 대표 상품인 그레이스케일 비트코인 트러스트(GBTC)*의 인기에 힘입어 크게 성장한 Digital Currency Group 산하의 가상자산 전문 자산운용사이다. 그레이스케일은 GBTC의 현물 비트코인 ETF 전환을 추진해 왔으나 SEC가 승인을 거절하자 지난해 6월 SEC를 행정절차법(Administrative Procedure Act)** 위반으로 기소하였다. 올해 7월 27일 제출한 서한(comment letter)에서 그레이스케일은 SEC의 현물 ETF 승인 기준이 자의적인 점(arbitrary and capricious)을 조목조목 지적하였다. SEC가 현물 ETF 승인을 거절하는 이유로 언급해 왔던 여러 가지 이유들, 구체적으로는 당국의 규제를 받는 상당한 규모의 기초자산 시장, 감시공유협정 확보, Lead-Lag Analysis 등의 기준들을 일관되게 적용하지 않고 있다고 주장하였다. 특히 2021년 10월 이후 7개의 비트코인 선물 ETF를 승인하면서 현물 ETF는 승인하지 않는 것은 두 상품이 동일한 기초자산을 다룬다는 점을 고려했을 때 논리에 맞지 않으며 불공정하다고 말한다.

* 코빗리서치의 ‘Gradually, then Suddenly: 임계점에 도달한 기관투자자(2021. 11. 16)’ 리포트 참조.

**행정절차법(APA, Administrative Procedure Act)은 미국 연방 정부 기관들이 행정적인 결정을 내리고 절차를 수행할 때 따라야 하는 규칙과 절차를 규정하는 법률로서 SEC와 같은 정부 기관이 새로운 규칙을 제정, 변경시 해당 내용을 사전 공지(notice), 공개적 의견 수렴(public comment), 규칙의 근거(basis for rulemaking), 규칙의 명료성(clarity of rulemaking), 규칙의 일관성(consistency of rulemaking)에 준하여 행정적인 결정을 내리고 시행할 수 있도록 하는 것을 목적으로 한다.

올해 3월 7일 진행된 구두변론(oral arguments)에서 SEC의 입장이 설득력을 잃기 시작했음을 짐작할 수 있다. 구체적으로 판사들은 비트코인 현물 시장과 선물 시장을 달리 구분 짓는 SEC의 논리나 SEC가 승인을 위해 추가로 필요하다고 주장하는 정보에 관해 설명을 요구했지만 SEC는 이에 대한 답을 회피하였다. 이 재판 과정을 지켜본 많은 소송 전문 변호사들 사이에서는 SEC의 변호가 불충분하여 법원이 그레이스케일에 유리하게 판결할 것이라는 의견이 우세하며 최근 시장 움직임은 이를 반영하고 있다(Figure 16). 통상적으로 구두변론 이후 약식 판결까지 180일 정도가 소요됨을 고려하면 그레이스케일 소송의 판결은 9월 중 나올 가능성이 높다.

그렇다고 SEC의 결정을 예측하기는 쉽지만은 않다. 그레이스케일 소송에서 SEC가 패소할 경우 항소할 수 있으며 그러면 경우의 수는 더욱 복잡해진다. SEC의 반려 이유가 순전히 정치적 논리에 의한 것이라면 그 어떠한 감시공유협정이나 시장 분석도 승인을 이끌어내지는 못할 것이다. 하지만 현재의 정치적, 법률적, 경제적 이유를 전부 종합적으로 고려했을 때 현재 수리된 10개의 비트코인 현물 ETF 신청서는 과거 어느 때보다 승인 가능성이 높다고 당사는 판단한다(Figure 17).

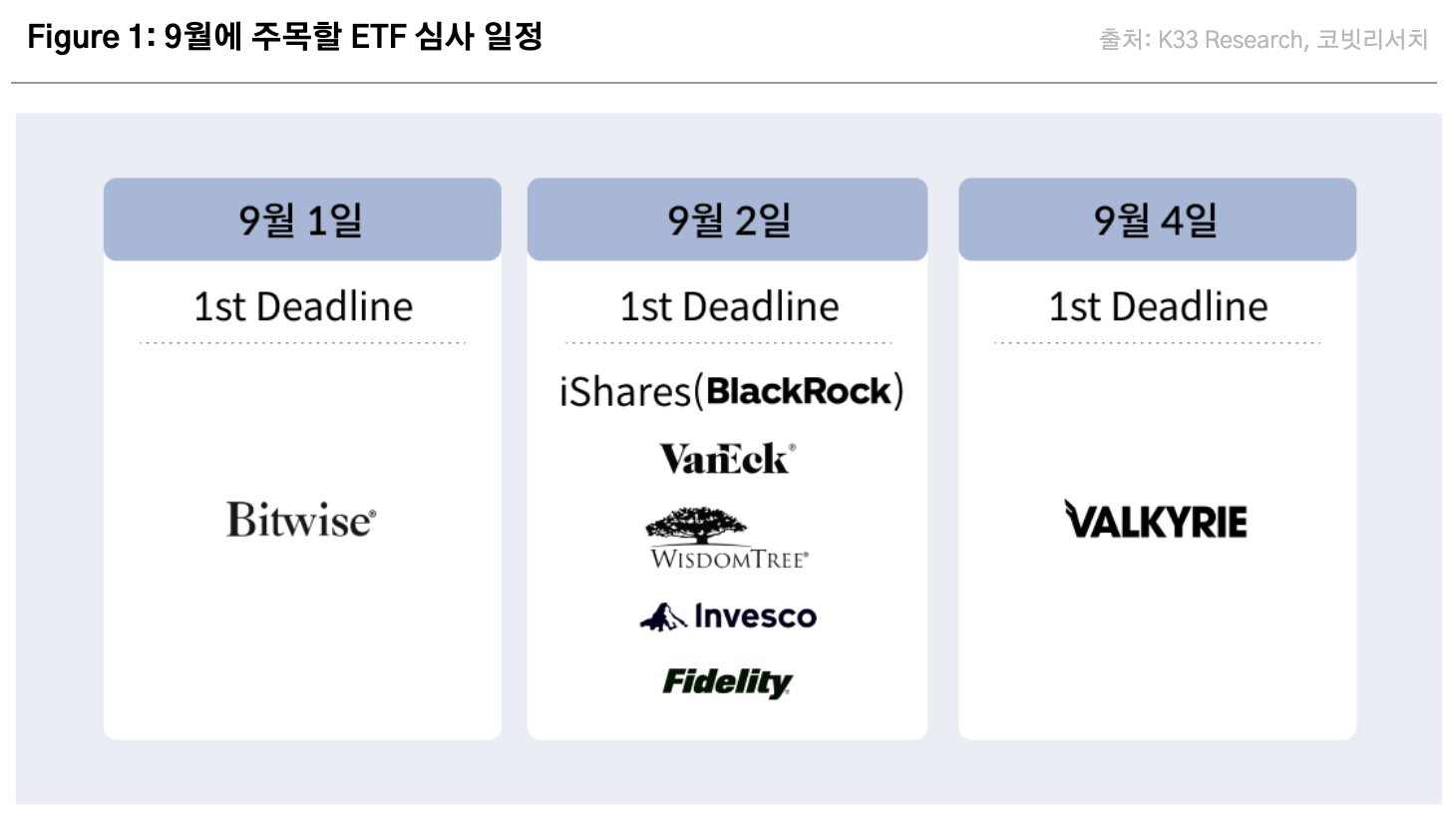

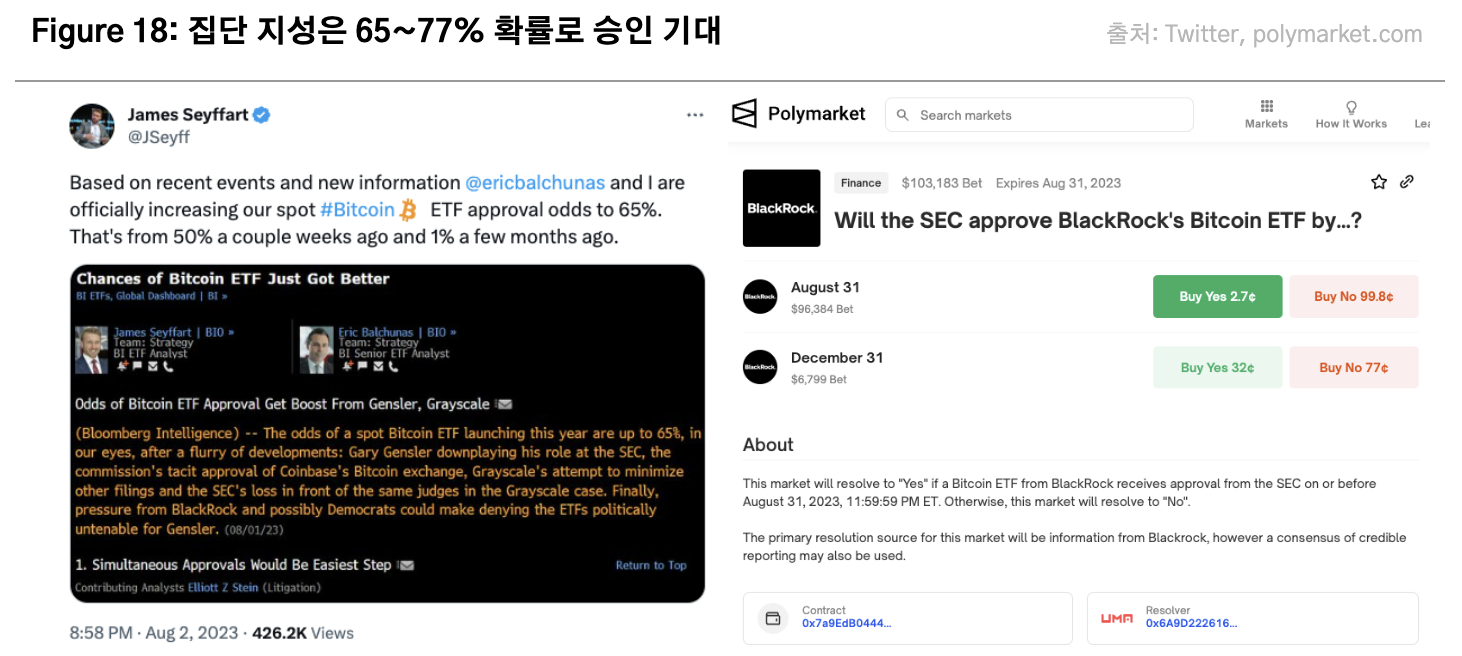

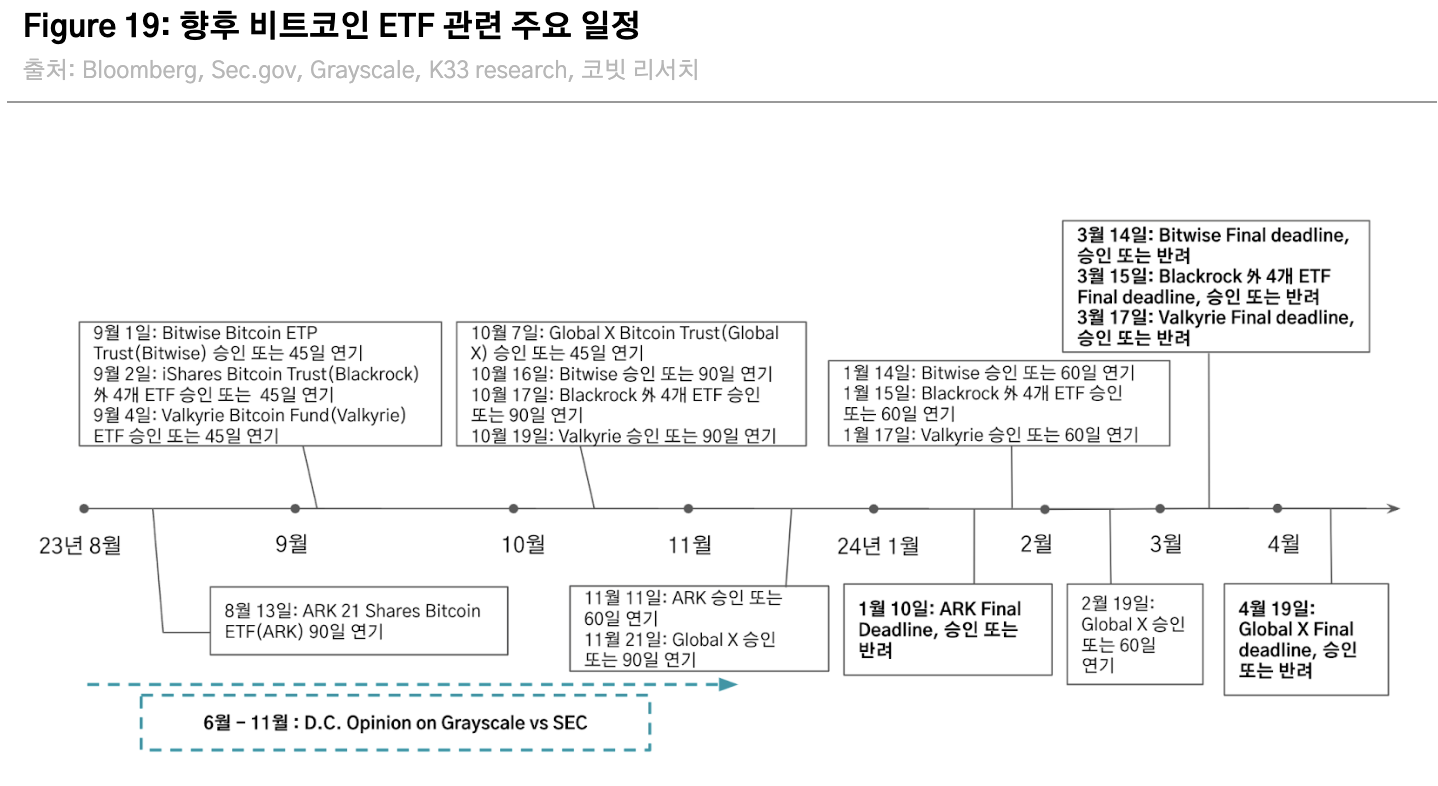

블룸버그 ETF 애널리스트 James Seyffart는 연말 전 승인 가능성을 65%로 추정한다고 밝힌 바 있다*. 예측 시장 중 하나인 Polymarket에서는 블랙록의 비트코인 현물 ETF 신청의 연말 이전 승인 확률이 77%에서 거래되고 있다(Figure 18). 만약 블랙록이나 기타 자산운용사들의 신청 승인 여부가 최대 기한인 240일까지 연장된다고 가정한다면 SEC의 최종 결정 마감일은 2024년 1월~3월이 된다. 보고서 작성 시점 기준 향후 ETF 관련 주요 일정은 Figure 19과 같다.

*James Seyffart는 그레이스케일 승소 발표 후 2023년에 비트코인 현물 ETF가 승인될 확률을 65%에서 75%로 높였다.

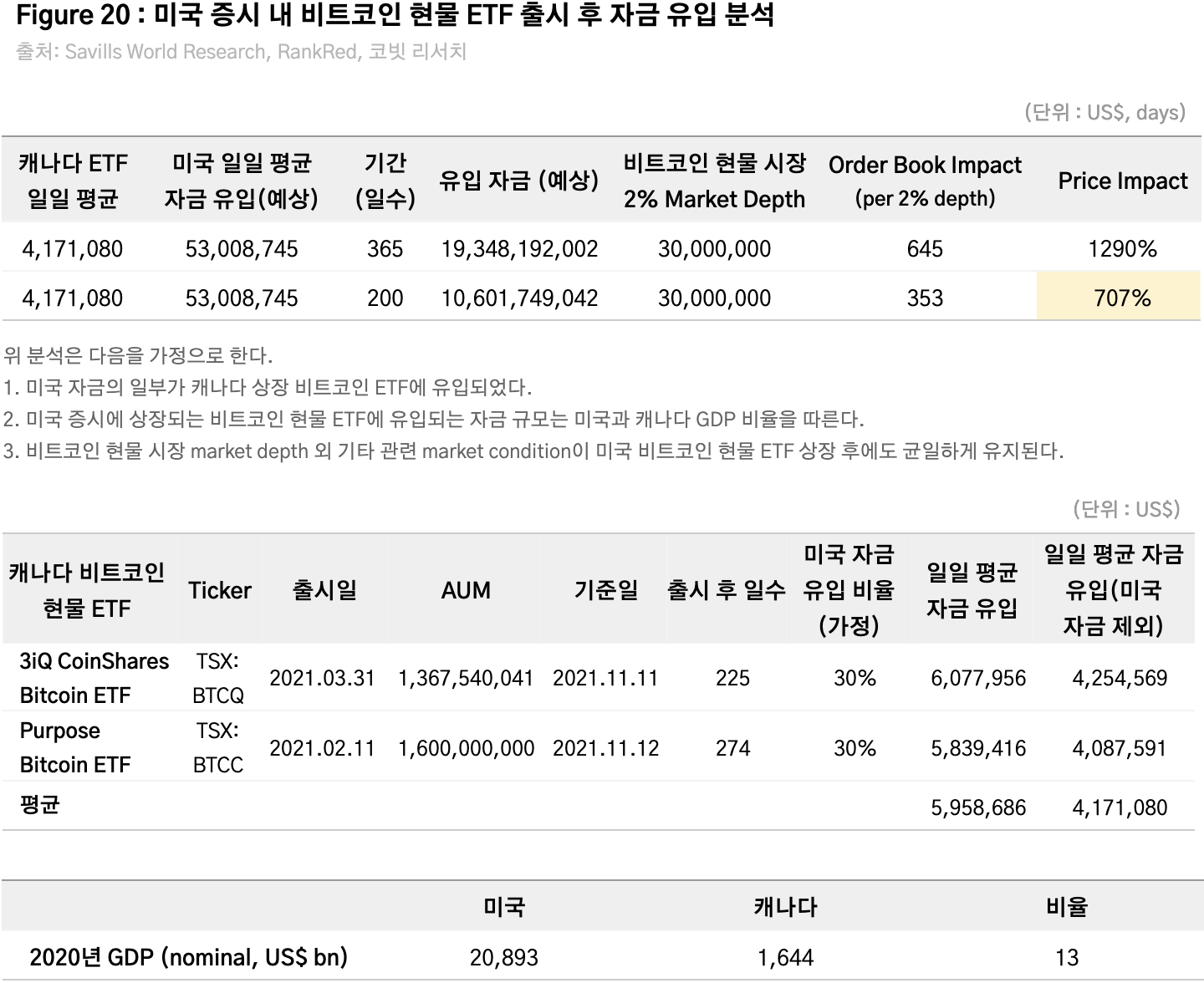

비트코인 현물 ETF 승인 시 200억 달러 유입 전망

비트코인 현물 ETF 승인 시 비트코인 시장에는 어느 정도의 자금 유입이 발생할까? 이를 추정하기 위해 캐나다에서 출시되어 현재 토론토 증권거래소에서 거래 중인 Purpose ETF(TSX: BTCC)와 3iQ CoinShares Bitcoin ETF(TSX: BTCQ)를 참고해 볼 수 있다. 당사는 ‘Gradually, then Suddenly: 임계점에 도달한 기관투자자(2021. 11. 16)’에서 처음 이 방식으로 미국 증시 현물 ETF 출시 이후 1년 내 200억 달러 규모의 자금이 비트코인 현물 시장에 유입될 것으로 추정하였다. 미국과 캐나다의 경제 규모 비율에 기반한 예측이며 2년이 지난 현시점에서도 이러한 접근 방식은 여전히 유효하다고 생각한다. 또한 하나의 ETF에 대한 예측이지만 실제로는 다수의 현물 ETF 신청서가 SEC 승인을 기다리고 있어 이 수치는 보수적인 수준이라고 할 수 있다 (Figure 20).

※ 미 연방 항소법원의 그레이스케일 소송 판결

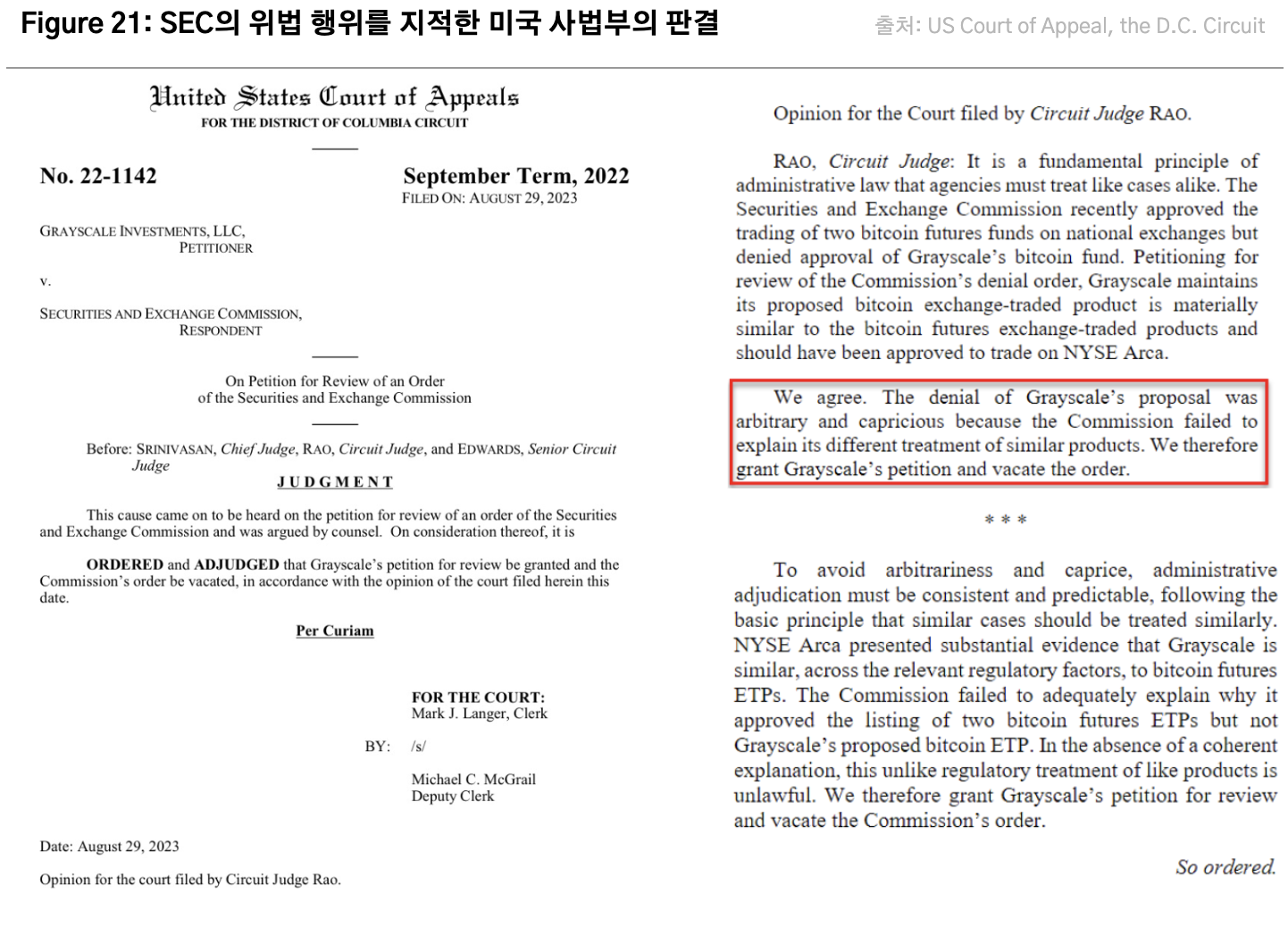

한국시간 8월 30일 새벽 미 연방 항소법원은 SEC가 그레이스케일 GBTC의 현물 ETF 전환 신청을 거부한 것은 행정절차법 위반이라고 판결하고 SEC의 거부를 무효화하라고 명령하였다(Figure 21). 미국 법원이 행정기관이 행정절차법을 위반했다고 판결하는 경우는 흔치 않다. 이 판결은 그레이스케일을 포함한 비트코인의 제도권화 지지자들에게 큰 호재인 반면 공정성이 요구되는 연방 규제기관인 SEC의 평판과 신뢰도가 크게 훼손됬음을 부인할 수 없다.

앞으로 SEC의 선택권은 다음 세 가지 중 하나일 것으로 예상된다. 첫째, 이번 판결에 불복하고 항소하는 것이다. 항소심에서는 판사의 수가 3명에서 13명으로 늘어난다. 둘째, 판결을 받아들여 그레이스케일의 ETF 전환 신청을 다시 심사하되 법원이 평가하지 않은 새로운 이유를 언급하여 거부하는 것이다. 법원의 이번 판결은 SEC가 지금까지 제시한 거부 이유가 자의적(arbitrary and capricious)라는 것이다. 만일 SEC가 다른 흠집을 잡아 새로운 이유로 거절한다면 이번 판결이 적용되지 않을 수 있다. 셋째, 판결을 받아들이고 ETF 전환을 승인하는 것이다. 넷째, 판결을 받아들이고 행정절차법 위반을 시정한다는 명분하에 이미 승인한 7건의 선물 ETF의 상장 폐지를 지시하는 것이다. 이럴 경우 적어도 선물과 현물 ETF를 차별한다는 비판은 피할 수 있지만 ETF 산업 전체에 큰 피해가 발행할 수 있어 어디까지나 이론적인 가능성일 뿐 현실적인 선택은 아니다.

지금까지의 행적을 기준으로 생각하면 SEC의 최종 선택은 정치적 결정이 될 것으로 예상한다. 한 가지 분명한 것은 최근 미국의 대형 가상자산 업체들 사이에서 현재 연방 정부의 불공정한 행정을 해결하려면 결국에는 사법부의 개입이 불가피하다는 점에 공감대가 형성되고 있다는 점이다. 이를 고려하면 SEC 입장에서도 위의 첫 번째나 두 번째 선택이 결코 현명하다고 보기 어렵다. 두 경우 모두 그레이스케일은 대법원까지 가더라도 법정 싸움을 마다하지 않을 것을 명백히 하고 있기 때문에 SEC 입장에서는 그러한 어려운 싸움을 지속하기보다는 세 번째 선택지인 ETF 전환 승인을 택하는 것이 현명하다고 판단할 수 있다. 특히 현재 총 10개의 신청서 대부분이 코인베이스와의 감시공유협정을 포함하고 있어 SEC 입장에서는 이번 신청서는 이전과 다르기 때문에 승인한다는 명분 또한 내세울 수 있다. 종합하면 현물 ETF 승인의 가능성은 그레이스케일 승소 이후 유의미하게 높아졌다고 판단한다.

-> '비트코인 현물 ETF 승인을 정조준하는 기관 자금' 원문 보러가기