[Xangle Digest]

※해당 컨텐츠는 외부에서 기발간 된 컨텐츠입니다. 컨텐츠에 대한 추가적인 주의사항은 본문 하단에서 확인해주세요.

목차

들어가며

마이크로파이낸스와 블록체인의 가능성

마이크로파이낸스란 무엇인가?

마이크로파이낸스의 구조적 문제

블록체인의 가능성

블록체인 도입 사례

마이크로파이낸스와 IT 기술 도입

마이크로파이낸스 기관의 블록체인 도입

기업과 디파이 프로젝트의 Financial Inclusion 시도

개발도상국 중심의 메인넷 이니셔티브

마치며

출처 : https://www.pexels.com/photo/man-in-long-sleeves-carrying-wheats-10221659/

1. 들어가며

경제학자 Joseph Schumpeter는 1911년 <경제발전 이론>에서 혁신을 통한 내생적 경제성장 모델을 제시하면서, 유휴자본을 뛰어난 기업가들에게 배분하는 금융 시스템의 역할을 강조했다. 하지만 1)기업가가 신용이나 담보자산이 부족하여 상환능력을 증명하지 못하는 경우, 2)거래에 필요한 행정적 비용이 매우 클 경우, 금융기관은 그러한 혁신의 마중물 역할을 정상적으로 수행하기 어렵다. 마이크로파이낸스(Microfinance)는 이러한 금융시장의 비효율성 문제를 풀기 위해 고안된 사업모델이다.

마이크로파이낸스는 누군가의 선의에 의존하는 자선활동이 아닌, 합리적 참여자들의 자유 거래를 통해 빈곤 퇴치를 이룰 수 있다는 아이디어이다. 기본적으로 마이크로파이낸스는 소액 금융을 통해 초기 자본 조달이 가능해지면 낙후된 지역에서도 소규모 기업(Microenterprise) 창업을 통해 소득 증진을 이룰 수 있다는 전제를 토대로 한다. 정보 비대칭 문제와 거래비용 문제를 해결함으로써, 신용이 부족한 이들이 합법적인 금융거래 기록을 생성하여 금융 시스템에 편입될 수 있도록 도울 수 있다. 신용의 생성 및 확대를 통해 가난의 악순환을 부의 선순환으로 전환 시킬 수 있다는 것이다.

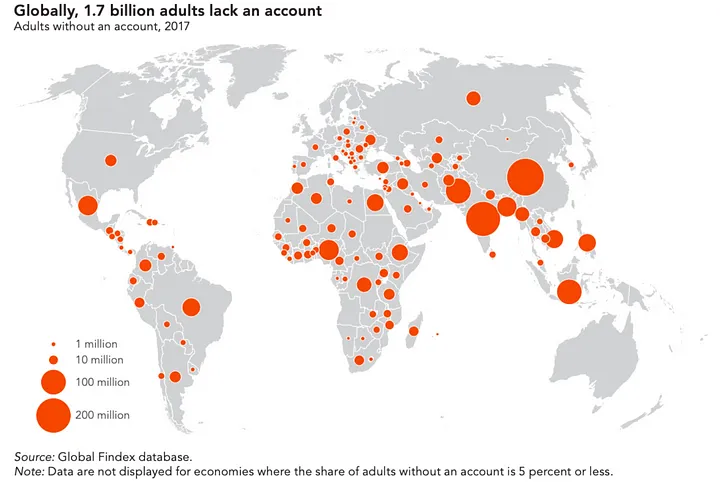

1990년대 현대적 마이크로파이낸스 모델이 출현한 이래로 30여 년이 지났지만, 빈곤퇴치의 이상은 여전히 실현되지 못한 것이 사실이다. 현재 대부분의 마이크로파이낸스 프로젝트들은 높은 거래비용을 충당하기 위해 높은 이자율로 금융서비스를 제공하고 있으며, 전 세계 15억 명 이상의 인구가 여전히 금융포용(Financial inclusion)되지 못한 상황이다. 이에, 디지털 기술로서 문제를 해결하려는 시도가 활발하게 이뤄지고 있다.

특히 ‘Self Custody’의 가치를 중시하는 블록체인의 철학은 언제나 금융 서비스의 혜택을 받지 못하는 사람들(unbanked)에 주목해왔고, 이는 자연스럽게 마이크로파이낸스의 취지와 맞닿아 있다. 포용적 금융을 위해 가장 활발히 논의된 블록체인 활용 방안은 암호화폐의 P2P 거래를 활용한 국제 송금 분야였지만, 스마트컨트랙트 플랫폼이 발전하면서 신용체계를 탈중앙화하는 방안, 신원인증 체계를 혁신하는 방안 등 다양한 아이디어들이 제기되고 있다.

사회 시스템을 개혁하는 일은 개념적 가능성을 실제로 실현할 때 이뤄지는 것이기에, 블록체인 기술은 포용적 금융을 향한 여정에서 아직 전면적으로 채택되지 못한 것이 사실이다. “블록체인으로 어떤 가치를 창출할 수 있는가”라는 근본적인 질문에 대한 답이 어느 때보다도 중요해진 현시점에서, 빈곤문제 해결이라는 이상을 현실화하기 위해 블록체인 및 Web3 기술들이 어떻게 활용될 수 있는지, 그 문제의 배경과 현황을 살펴보고자 한다.

2. 마이크로파이낸스와 블록체인의 가능성

2.1. 마이크로파이낸스란 무엇인가?

2차 세계대전 이후 전 세계적으로 빈곤 퇴치를 위한 정책 연구가 활발하게 진행되었고 가난의 대물림을 끊을 수 있는 열쇠로써 포용적 금융의 개념이 주목받았다. 포용적 금융이란 사회적 약자들에게 금융 서비스를 이용할 기회를 제공해 금융소외 계층의 금융 접근성을 높이려는 정책이다. 생존을 위해 소액의 돈을 빌려야 하는 상황에서 합법적인 금융 서비스로부터 소외된 이들에게 주어진 선택지는 연 수백 퍼센트에 이르는 폭력적인 이자율의 고리대금(Loan Shark) 뿐이다.

마이크로파이낸스는 이러한 빈곤층을 시스템 안으로 포용하여 합리적인 이자율의 대출과 인도적인 관리 및 교육을 통해 그들이 자립할 수 있도록 돕는다. 또한, 대상자들에 대한 금융지식 교육, 소규모 창업 자본 대출, 대출 상환 과정 관리, 보험, 계좌 거래 등의 활동을 포함한다. 이로써 그들이 성공적인 금융거래를 통해 신용기록을 쌓고 최종적으로 금융시장에 편입되는 것을 목표로 한다.

현재 통용되는 현대적 마이크로파이낸스는 1983년 방글라데시에서 설립된 Grameen Bank가 그 기원이다. Grameen Bank의 모델은 대상자들을 집단으로 모아서 상환 의무에 대한 연대책임(Joint-Liability Lending Method, JLLM)을 부과한다. 지역 공동체 내의 가까운 여성들을 (빈민 대상 금융에서 여성의 중요성이 크다.) 그룹화하고 각자의 신용 확대가 다른 사람의 성공적인 상환 여부에 달린 인센티브 구조를 설계함으로써 Peer Pressure에 의한 자발적인 상호 관리 감독 구조가 만들어지는 것이다. 이러한 혁신을 포함해 마이크로파이낸스 시스템을 발전시킨 공로를 인정받아 Grameen Bank와 그 창립자인 Muhammad Yunus는 2006년 노벨평화상을 수상했다.

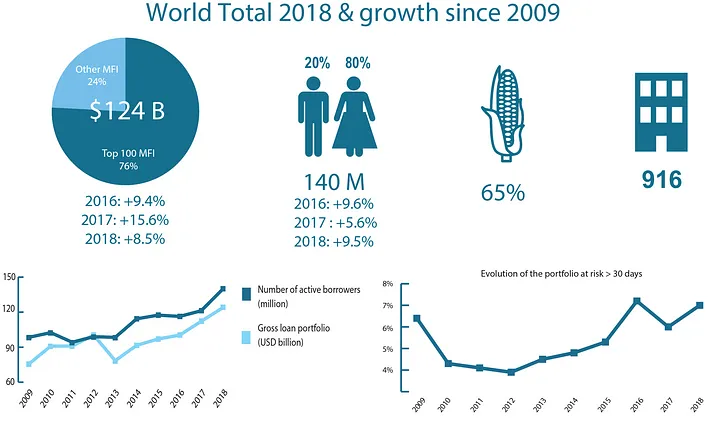

출처: Microfinance Barometer 2019

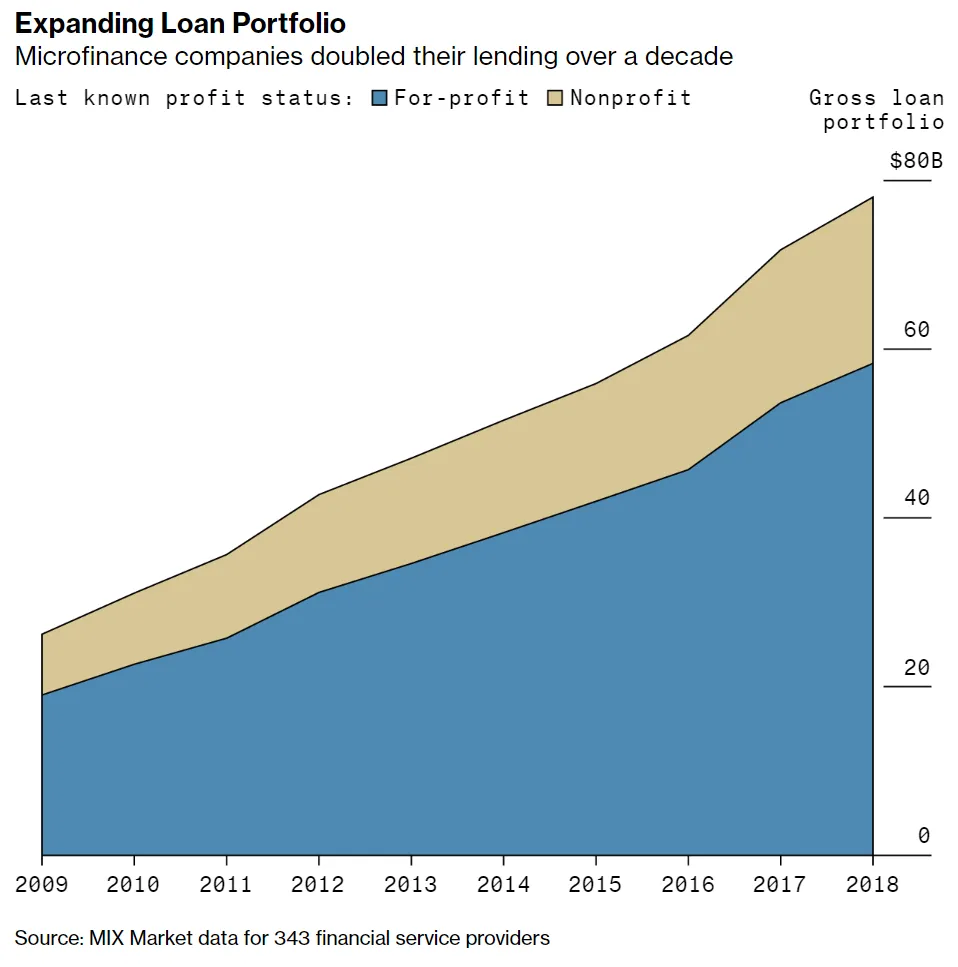

JLLM 기반 마이크로파이낸스 모델은 2000년대 초반 활발한 실험을 거쳐 지역적, 금액적으로 큰 확장을 이뤄냈으며, 2010년대에는 디지털 기술 도입을 포함해 다양한 형태로 발전하면서 빈곤 퇴치 운동의 대표적인 사례로 자리매김했다. The Microfinance Information Exchange에 따르면 2018년 기준, 전 세계 700여 개의 금융기관이 금융포용 서비스를 제공하여 연간 1억 4천만 명이 수혜를 받았고, 현재 총 $124Bn 규모의 포트폴리오가 운용 중이다. 2017년 기준 평균적인 포트폴리오 수익률은 19.2%이며(평균적으로 제공되는 이자율 수준은 35% 이상) 30일 이상 연체금액 비중은 6% 수준이다.

2.2. 마이크로파이낸스의 구조적 문제

하지만 아직 갈 길이 멀다. World Bank에 따르면 2017년 기준 전 세계 “Unbanked” 성인 인구는 17억 명 가량이다. 또한 Marit Kringlen에 따르면 마이크로파이낸스 금융기관(Microfinance Institution, MFI)의 평균적인 이자수익률 38% 중 운영비용이 차지하는 비중이 30% 이상으로, 금융포용 운동의 확장성과 효율성을 위해서는 운영 효율성 부분에서 획기적인 비용 절감이 필요하다. 마이크로파이낸스가 극복해야 할 구조적 한계점들은 다음과 같다.

정보 비대칭 문제

정보 비대칭성은 가장 본질적인 문제이다. 세 가지 측면에서 살펴볼 수 있다. 첫 번째, 금융기관과 차용인은 각자 서로에 대해 빈약한 정보를 가진다. 금융기관은 차용인에 대한 신용 관련 기록이 없기에 참조할 데이터가 없고, 차용인은 금융 서비스 경험과 관련 지식이 부족하며 금융기관에 대한 정보를 취득할 방법이 부족하다. 두 번째, 빈곤 문제가 심각한 대부분의 개도국에서는 제도적 불확실성이 매우 크다. 세 번째, 마이크로파이낸스에 자금을 공급하는 기여자들은 해당 사업의 운영 실태에 대해 제한적인 정보만 접근이 가능하다. 운영의 투명성 결여는 방만한 경영으로 이어져서 20여 년의 마이크로파이낸스 역사에서 크고 작은 문제를 발생시킨 바 있다.

운영비용

금융상품 판매에서 운영비용은 손익분기점을 결정하는 중요한 요소이며, 큰 운영비용 부담은 이자율 상승으로 이어진다. 마이크로파이낸스에서는 다른 상업적 금융 상품 대비 고객 확보 비용이 구조적으로 높은 한계가 존재하며, 이를 충당하기 위해 이자율이 높게 책정되는 것이 일반적이다. 특히 차용인에 대한 밀접한 관리 작업이 필수인 사업 특성상 인건비 부담이 크다는 구조적인 문제가 있다. 또한 소액대출의 경우 건당 정량적으로 책정되는 각종 결제 수수료 부담도 요구 이자율에 큰 영향을 미치게 된다. 대부분의 수혜자들은 선택 가능한 다른 대출 상품이 존재하지 않기 때문에 고율의 이자율에도 수요가 높은 편이다. 하지만 더욱 효율적인 운영을 위해 부채 상환 부담을 경감시키고 사업 저변을 확대하기 위한 운영비용 절감은 마이크로파이낸스의 핵심과제 중 하나이다.

2007년 멕시코의 Banco Compartamos가 마이크로파이낸스로서 세계 최초로 IPO에 성공한 이래로 많은 금융기관이 안정적인 고수익의 투자수단으로 마이크로파이낸스에 주목해왔다. 세계은행, 유럽투자은행, 미국 국제개발금융공사 등 글로벌 개발은행들은 지속적으로 수십억 달러의 공적자금을 마이크로파이낸스에 투자하고 있으며, 몇몇 마이크로파이낸스 프로젝트들은 2020년 Covid-19 대유행 때도 15% 이상의 수익률을 달성했다. 그러나 마이크로파이낸스의 금융거래가 문제없이 성사되었다 해도 해당 참여자들의 빈곤 문제가 모두 해결되었다는 것을 뜻하지 않을 수 있다. 현대 금융 시스템에서 소외돼있던 빈민을 장기적으로, 그리고 실질적으로 가난에서 해방시키는 것은 여전히 어려운 문제이며, 15%이라는 수익이 그 이상의 가치를 만들어낸 대가인지, 혹은 착취의 결과인지는 아직 불분명하다. 마이크로파이낸스의 가장 큰 문제 중의 하나는 어쩌면 소외되고 가난한 사람들을 위한 자본과 노력이 오히려 빈부격차를 심화시키는 방향으로 쓰일 수도 있다는 점이다.

2.3. 블록체인의 가능성

블록체인 기술이 ‘금융을 활용한 빈곤문제의 완전한 해결’에 열쇠가 될 수 있을까?'

여러 가지 현실적인 문제에도 블록체인 기술의 가능성을 기대하는 이유는 블록체인의 기본적인 속성들이 마이크로파이낸스가 해결하고자 하는 문제와 밀접하게 연관되어 있기 때문이다.

투명하고 위변조가 불가능한 블록체인 기반의 거래 기록은 마이크로파이낸스가 해결하고자 하는 근본 문제인 정보 비대칭성을 획기적으로 개선할 수 있다. 특히, 차용인과 금융기관 간의 신뢰 문제뿐 아니라 자금 공급자(LP)와 금융기관 사이에서도 프로그램 운영의 목적 전치 현상에 관한 신뢰 문제를 경감할 수 있을 것으로 기대한다.

또한, 스마트컨트랙트를 적극적으로 도입한다면 마이크로파이낸스의 운영 시스템을 코드화하여 비용을 절감할 수 있고 보험, 저축 등 데이터를 활용한 복잡한 금융 서비스를 효율적으로 제공할 수 있게 도울 수도 있다. 이미 암호화폐를 기반으로 송금 수수료 부담을 획기적으로 낮출 수 있음은 여러 사례를 통해 증명되었다. (사하라 이남 지역의 국제송금 수수료율은 평균 8%로 남아시아의 2배 수준이며, 아프리카 대륙 내 국가 간 송금에서는 15% 이상의 수수료가 일반적이다.)

이 밖에도, 블록체인 기반 ID 체계는 행정 시스템이 미비한 곳에서 Bottom-up 방식의 신원인증 체계 구축의 열쇠가 될 수 있다.

Web3 생태계의 확대를 꿈꾸는 빌더들의 입장에서도 금융을 통한 빈곤 문제 해결은 중요한 주제이고, 그 이유는 다음과 같다.

첫 번째, 금융의 탈중앙화를 추구하는 철학은 기존의 중앙화된 금융 시스템이 해결하지 못하던 문제를 해결하려는 목적의식을 내포하고 있다. 마이크로파이낸스가 전제하는 대로 빈곤의 근원적 해결책이 금융의 저변을 넓히는 것이라는 사실에 동의한다면, 이는 탈중앙 금융을 통해 세상을 이롭게 하고자 하는 혁신가들에게 피할 수 없는 과제이자 기회이다.

두 번째, 블록체인 기술을 활용해 마이크로파이낸스를 혁신하는 과정은 현실 사회를 블록체인 기반 시스템으로 개선하는 과정에서 필수적인 빌딩블록(Building block)을 개발하기 적합한 기회이다. 탈중앙 신원 체계, 탈중앙 신용 관리 체계, 스마트컨트랙트 기반 대출과 보험상품 등 다양한 시스템을 기존의 압도적인 대체재가 없는 시장에서 실험하고 및 구축할 수 있기 때문이다.

세 번째, DeFi 영역의 유동성을 현실의 금융 수요와 연결시켜 Real Yield를 구현할 수 있다. 신용평가와 금융거래 데이터를 블록체인 프로토콜에 온보딩 시키는 체계가 마련된다면, 기존의 과담보 대출 모델에서 나아가 실질적으로 Unbanked된 사람들을 대상으로 대출상품의 저변을 확대할 수 있다.

네 번째, 블록체인 기반 마이크로파이낸스가 확장성을 증명한다면 수억 명의 Unbanked 인구가 자연스럽게 web3에 온보딩 될 수 있으며, 이는 Web3 생태계 확장에도 도움이 될 것이다.

3. 블록체인 도입 사례

3.1. 마이크로파이낸스와 IT 기술 도입

출처 : Rejuvenating Microfinance in India (KPMG)

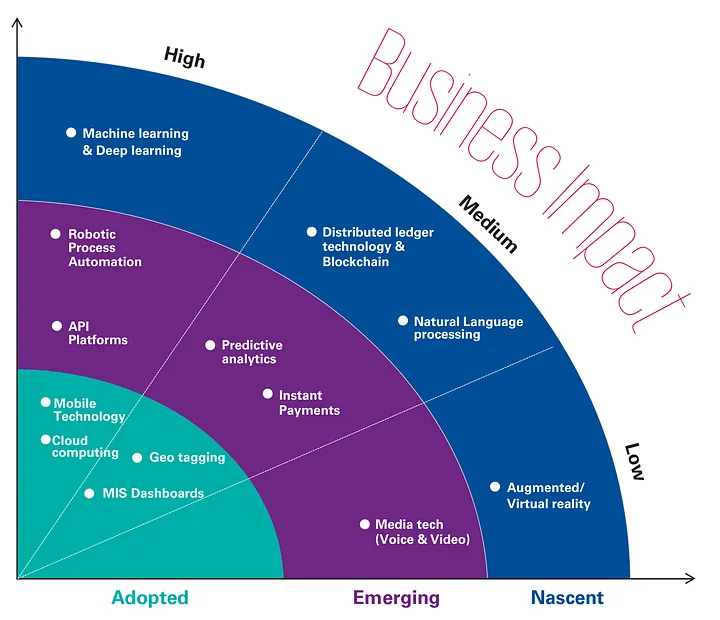

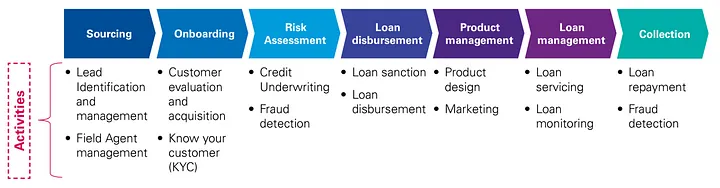

마이크로파이낸스의 블록체인 기술 도입은 제 3세계에서의 디지털 금융 인프라 보급이라는 큰 맥락을 전제로 고민되어야 한다. 아프리카 사하라 이남과 인도 등의 지역에서 모바일폰 보급률은 2000년대부터 빠르게 상승 중이며, 다양한 핀테크 기업들이 출현하여 금융 인프라와 어플리케이션 발전이 이뤄지고 있다. 이런 환경에서 마이크로파이낸스 프로젝트들은 IT 기술을 도입하여 운영시스템을 효율화시키고 지속가능성과 확장가능성을 증진시키는 방법을 꾸준히 모색해왔다. 선제적으로 시험 및 적용되고 있는 기술로는 모바일 뱅킹, AI/ML, 바이오 인증기반 POS 및 ATM, 클라우드 기반 관리 시스템 등이 대표적이다. 최근에는 마이크로파이낸스 스타트업들이 전세계적으로 출현하여 기술 혁신을 이끌고 있다.

이같이 IT 기술을 활용한 포용적 금융에 대한 논의가 활발히 이뤄지고 있는 환경에서 블록체인 기술 도입은 필연적이고 최종적인 목표가 아니라 효용과 비용을 고려하여 평가될 방안 중 하나다. 인터넷 통신 인프라, 스마트폰 보급 등은 블록체인 기반 시스템이 구축되기 위해 선행되어야 할 조건이며, web2적인 중앙화된 핀테크 솔루션은 web3적인 시스템과 경쟁하거나 상호보완적으로 결합될 수 있다. 따라서 우리는 ‘블록체인만이 해결할 수 있는 문제’가 무엇인지 명확하게 정의하고 실행 가능성과 경제성을 고려하여 그 해결책을 모색해야 한다.

3.2. 마이크로파이낸스 기관의 블록체인 도입

Grameen Foundation & Celo

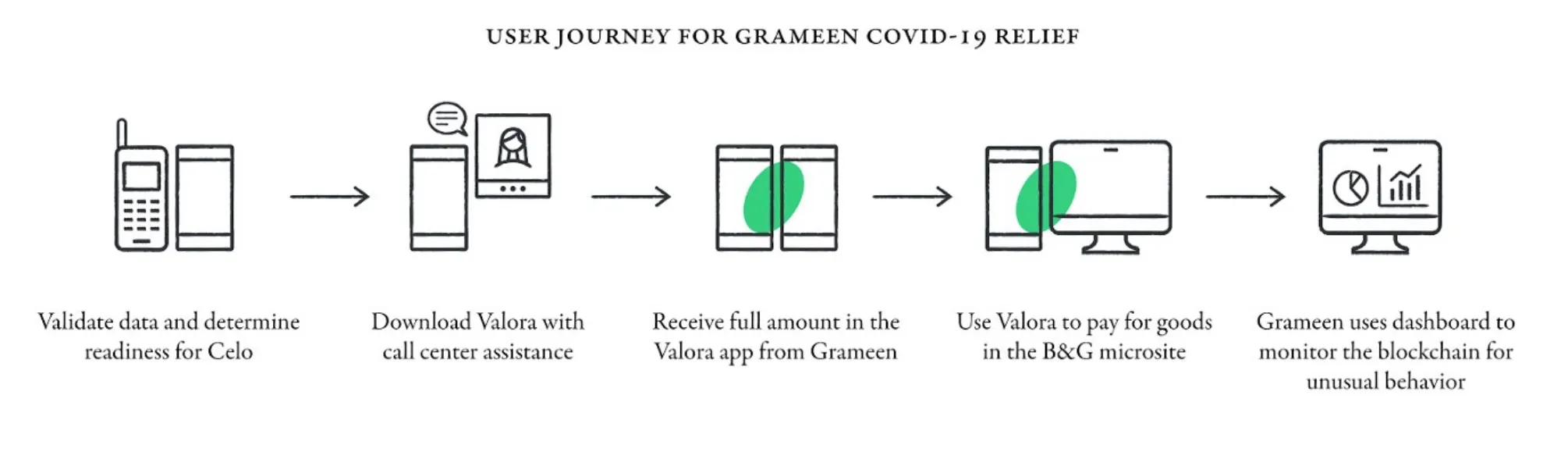

출처: Celo Blog

Grameen Foundation은 Grameen Bank(방글라데시)의 모델을 차용한 비영리 글로벌 마이크로파이낸스 네트워크이다. 2021년 Grameen Foundation은 필리핀에서 Celo Protocol과 협력해 암호화폐를 활용한 Covid-19 구호 프로그램을 진행했다. 프로그램의 핵심 내용은 수혜자들에 대한 Celo Protocol의 암호화폐 지갑 앱 보급, Celo의 스테이블코인 cUSD를 통한 구호자금 제공, 수혜자들의 자금 사용 기록 모니터링 등을 포함한다. 수혜자들은 암호화폐 지갑 앱 Valora를 활용해 상품 바우처 플랫폼인 Beam&Go에서 식료품, 의료품 등 패키지 상품을 구매할 수 있다. 해당 구호 프로그램으로 800여 명의 필리핀 노동자들이 혜택을 누렸으며, 총 16만 달러의 자금이 성공적으로 배분되었다.

이 프로젝트는 Micro Credit 기반 금융거래가 아닌 일방향적 구호 프로그램이었지만, 암호화폐를 활용하여 일반적인 구호 방식에 비해 속도, 비용 면에서 효율적으로 대규모 자금을 지원했다는 점에서 블록체인 기반 시스템의 가능성을 보여주었다. 또한, 수혜자들을 성공적으로 Web3 지갑 앱에 온보딩시키고 디지털 기반 상품 거래를 구현함으로써 마이크로파이낸스에서 디지털 기반 경제 생태계가 만들어낼 수 있는 잠재력을 확인했다.

물론 한계점도 존재하였는데, 금융과 암호화폐 전반에 대한 이해가 부족한 참여자들이 서비스 사용에 어려움을 겪었으며, 제한적인 자금 사용처, 현지 Fiat Money 시스템과의 연동 문제 등이 지적되었다.

IDB(Inter-American Development Bank) & BanQu

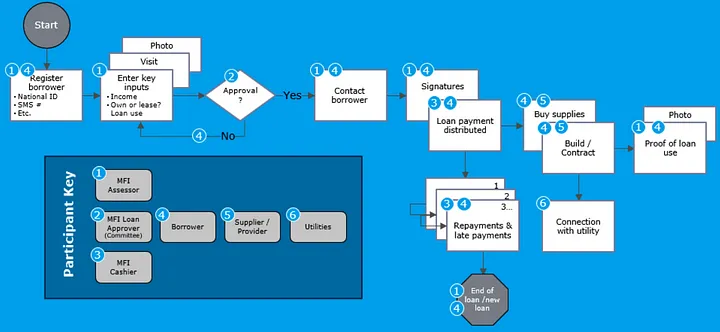

출처:IDB/전통적인 마이크로파이낸스 거래 흐름

IDB(Inter-American Development Bank)는 라틴아메리카 기반의 개발은행이다. 2018년 IDB는 페루에서 수질 개선용 인프라를 보급을 목표로 하는 마이크로파이낸스 3개 기관을 선정해 파일럿 프로그램을 추진했다. 해당 프로젝트에 참여 기관들의 기존 운영상의 문제점들은 다음과 같다. 기본적으로 금융 서비스의 운영 전 과정은 서면 작업과 직접 방문 등, 아날로그적인 방식에 의존했다. 대출 대상자 선발을 위해 영업인력이 직접 낙후된 산간지역을 방문해 실태를 파악하고 프로그램에 대해 교육해야 했으며, 대출 심사 과정에서 대상자가 기관 본사까지 먼 거리를 이동해 서면 작업을 해야 했다. 또한 대출이 이뤄진 후 자금이 계약 목적에 맞게 사용도록 관리 감독하는 작업이 필요한데, 이를 관리 인력의 무작위 현장 방문으로 진행했고 이마저도 비용 절감을 위해 방문 빈도를 최소화되었다. 결정적으로, 운영기관들은 비용 보전과 성과 목표 달성을 우선시하여 금융 기록 이면의 실질적인 삶의 질 개선 과정을 성실하게 살피지 않는 경우가 많았으며, 아날로그적인 시스템상에서 이런 점은 정확히 검증되기 어려웠다.

IDB는 블록체인 기반 운영 플랫폼 개발사인 BanQu와 협업하여 해당 기관들의 운영 시스템을 개선하는 작업을 진행했다. 프로젝트의 골자는 대출 거래 전 과정을 디지털화하여 비용을 효율화하는 것과 데이터베이스를 블록체인 기반으로 구축하여 거래를 투명하게 검증 및 저장하는 것이었다. 개발된 어플리케이션의 주요 기능은 대출 대상자 등록, 대출 신청, 승인과 지급, 자금 사용내역 인증 등으로 구성되었다. 특히 자금 사용내역 인증(Proof-of-use)은 효율성과 투명성 모든 면에서 개선이 필요한 절차였다. 대출 수혜자(소비자)와 수질 개선 장비 판매자 간의 거래가 지정된 디지털 결제 방식으로 이뤄지도록 하고, 거래 기록이 블록체인상에 연동되도록 하는 시스템이 개발되었다. 운영기관이 공유된 기록의 위변조 가능성을 배제하고 손쉽게 자금 사용 행태를 검증할 수 있게 된 것이다.

해당 파일럿 프로젝트는 낙후된 지역에서 매우 비효율적으로 운영되던 마이크로파이낸스 프로그램이 디지털 기술과 블록체인 기술을 활용했을 때 극적으로 효율성과 투명성이 제고될 수 있다는 것을 보여주었다. 다만 블록체인 기반 통합 데이터베이스를 구현한다는 것은 기본적으로 운영기관, 소비자, 판매자 모두를 하나의 프로토콜로 통합되는 것이 필수적이기에, 대규모의 시스템 혁신을 위해서는 그만큼 많은 참여자의 동의와 협조가 필요하다. 즉 블록체인 기반 시스템을 구축할 때는 기술적인 가능성뿐 아니라 사회적 합의 가능성과 비용 측면의 실효성을 함께 따져봐야 하는 것이다.

Kiva Protocol

Kiva는 300여 개 이상의 MFI 파트너들에 자금을 투자하는 비영리 기관이다. Kiva는 2018년 블록체인 기반 신원확인 플랫폼인 Kiva Protocol을 출시하고 UN 산하 기관들(UNCDF, UNDP)과 협력해 시에라리온에 아프리카 최초의 국가 단위 신원인증 시스템(the National Digital Identity Platform, NDIP)을 구축했다. 이들은 금융 포용의 여러 절차 중 신원인증이 포용적 금융의 가장 큰 허들이라는 문제의식에서 출발했다.

Kiva Protocol의 구상은 비대면 본인확인 서비스인 eKYC 프로세스를 SDK 형태로 개발하고 다양한 금융기관이 활용할 수 있도록 했으며, 이를 활용해 신원인증 과정을 효율화시켜 다양한 금융거래를 촉진한다는 전략이었다. 2020년까지 시에라리온 NDIP에서 360만 개의 디지털 신원 지갑이 발행되었고, 비슷한 구조로 온두라스에서도 MOU를 진행한 바 있다.

하지만 Covid-19를 겪으며 비용적 한계로 프로젝트 운영에 어려움을 겪었고, 2022년 6월 공식적으로 프로그램이 종료되었다. 이는 국가 단위의 대규모 프로젝트로서 야심 차게 진행하더라도 새로운 기술이 사회 시스템 전체를 변혁시키고 정착하는 것은 매우 어려운 일이란 사실을 시사한다.

3.3. 기업과 디파이 프로젝트의 Financial Inclusion 시도

블록체인을 활용한 빈곤 퇴치라는 미션에는 기존의 MFI들뿐 아니라 스타트업들도 여러 방면에서 실험에 참여하고 있다.

Twiga

출처: Dhahabu Kenya

Twiga는 케냐의 식품 물류 업체로, 소매점과 영세 가판 상인들을 대상으로 디지털 기술을 도입해 식자재 공급 시장을 혁신한 스타트업이다. 기존의 물류 서비스를 기반으로 소상공인 고객 대상 금융 서비스를 결합하여 사업을 확장한다는 전략 하에, Twiga는 2018년 IBM과 기술협력하여 불록체인 기반의 신용점수 체계를 고안했다. Twiga는 고객들의 거래 기록을 블록체인에 저장하고, 해당 데이터를 머신러닝으로 분석해 신용점수를 부여했으며 이를 기반으로 금융상품을 제공했다.

이 파일럿 프로젝트에서 8주 동안 220건의 대출이 성사되었으며, 해당 고객들로부터 평균 30%의 주문이 증가했다. 이후 Twiga가 물류 서비스의 저변 확장을 우선하면서, 해당 서비스는 더 확대 발전되지 못했지만, 소상공인 대상 공급망 금융에서 블록체인 기술이 활용될 수 있는 가능성을 확인시켜주었다.

3Air

3Air는 기술을 통한 금융 저변 확대에 대해 색다른 접근을 하는 web3 솔루션 기업이다. 이들이 주목한 문제의식은 아프리카의 통신 인프라 부족이다. 정보기술로 빈곤문제를 해결하려 할 때, 현실적으로 가장 큰 장벽은 통신 인프라와 모바일 보급의 부족이다.

3Air은 통신 인프라 공급자(ISP)와 손을 잡고 통신망을 공급하되, 통신 서비스와 연동되는 web3 솔루션(통신서비스 가입자 신원인증 시스템, 토큰결제 시스템, 토큰 기반 보상 시스템, 커뮤니티 등)을 제공하여 지속 가능한 경제 생태계를 만들고자 한다. 또한 통신 서비스 사용 기록을 근거로 해서 구축한 신용 점수 체계로 소액대출 서비스를 출시하여 선순환을 구축할 계획이다.

현재 3Air는 시에라리온에서 서비스되고 있으며 향후 콩고, 에티오피아, 나이지리아 등으로 확장할 계획이며, 2022년 9월 3Air의 네이티브토큰이 MEXC 거래소에 상장되었다.

EthicHub

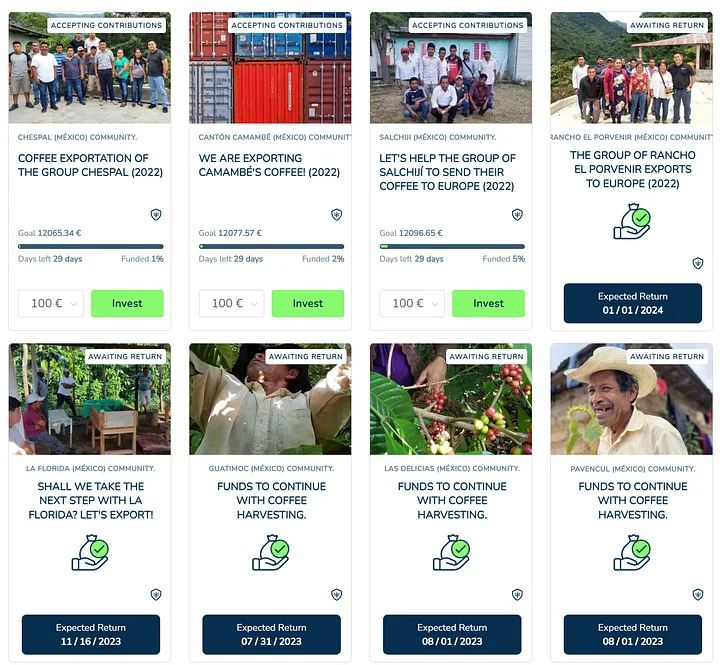

EthicHub는 Celo Protocol의 ReFi(Regenrative Finance) 프로토콜로, 재정적으로 소외된 사람들을 위한 최초의 DeFi 솔루션을 표방하는 대표적인 프로젝트이다. EthicHub는 개도국 영세 농민들이 높은 이자율의 불법 금융에 의존하면서도 그보다 낮은 요구수익률을 지향하는 선진국의 자금들과 연결되지 못하는 실태에 대한 문제의식에서 시작되었다. 2018년 EthicHub는 영세 농민들을 대상으로 스마트컨트랙트 기반 크라우드 렌딩을 통해 낮은 금리로 자본을 공급하는 플랫폼을 런칭했다. 프로젝트 측에서 밝힌 바에 따르면 현재까지 멕시코, 브라질, 온두라스, 컬럼비아 등에서 600여 명의 대상자들에게 총 3백만달러 규모의 대출을 집행했으며 연체율은 1% 미만이었다.

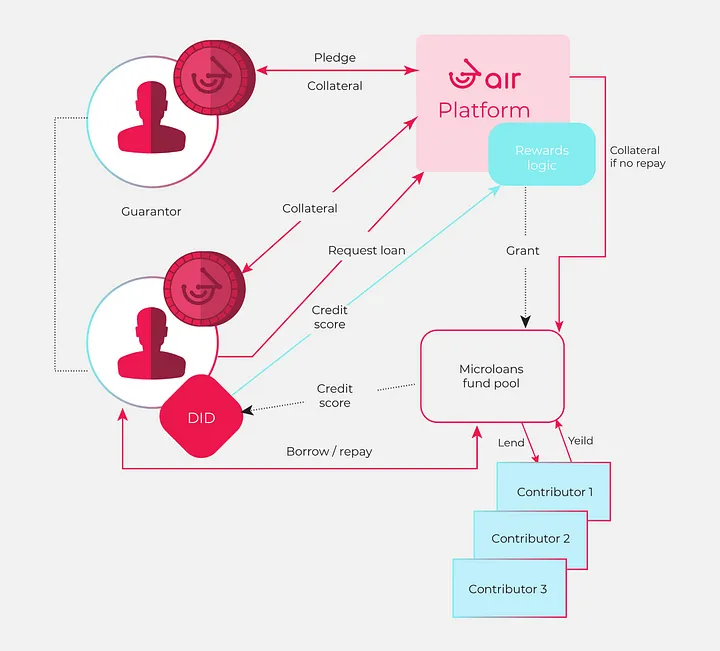

EthicHub가 마이크로파이낸스의 정보비대칭 문제 해결을 위해 고안한 메커니즘은 집단적인 보증이다. 영세 농민들이 합리적인 금융 서비스를 받기 어려운 이유는 담보자산이나 신용근거가 부족하기 때문이다. 기존 마이크로파이낸스가 이들이 신용기록을 쌓도록 유도하는 것에 초점을 맞췄다면, EthicHub는 Compensation System을 고안하여 다수의 대출 거래에 대해 담보자산을 제공하여 자금 제공자의 채무 불이행 리스크를 줄이는데 집중했다. 현재 대출거래는 지역별 프로젝트 운영자인 Loan Originator가 큐레이팅한 크라우드펀딩에 의해 진행된다. 누구나 암호화폐(스테이블코인)으로 크라우드 펀딩에 참여할 수 있으며 정해진 수익률과 원금상환을 Compensation System에 의해 보장받는다. Compensation System은 ETHIX라는 네이티브 토큰으로 구성되는데, 보증 책임의 우선순위에 따라 3개 층위로 나누어진다. Loan Originator는 대출 프로그램이 건전하게 진행되도록 대상자를 선별하고 관리할 책임을 가지기에 Skin in the game의 명목으로 Compensation System에 ETHIX를 예치하며, 이들의 담보자산은 최우선적으로 담보에 활용된다. 그 외에도 Loan Orignator들의 운영시스템을 감사하는 Auditor, 후순위 보증책임을 지되 일정한 APY를 제공받는 Community Staker, Ethix DAO 등이 차등적인 책임을 지고 담보를 제공한다.

EthicHub는 마이크로파이낸스 모델에 대해 새로운 접근법을 제시했다는 점에서 의미가 있다. 다만 그 확장성에서는 여전히 한계를 드러냈다. 집단적으로 담보자산을 제공함으로서 리스크를 분산시키지만 본질적으로 책임에 대한 적절한 수익이 보장되지 않으면 대규모의 자금 모집이 어려울 수 있기 때문이다. 또한 EthicHub의 약점 중 하나는 담보자산이 ETHIX라는 것이다. ETHIX는 수요와 공급에 따라 시장가격이 결정되며 ETHIX의 법정화폐 표시 가격이 하락하면 담보자산 전체 가치가 감소하게 된다. 이는 대출 프로그램 확대의 제약조건으로 작용하게 된다. 특히 채무 불이행이 단기간에 많이 발생하게 되면 담보자산의 매각이 진행되고, 이는 잔존 담보자산 가치의 추가적인 감소를 야기한다. ETHIX의 현재 가격은 $0.17이다.

3.4. 개발도상국 중심의 메인넷 이니셔티브

Cardano

카르다노 블록체인 소개 및 파트너 회사

범용 블록체인으로서의 쓰임을 찾는 것과 함께, 특히 개발도상국에서의 금융 혁신을 목표로 하는 카르다노는 크게 세 개의 주체에 의해 관리, 감독, 개발된다. IOHK(Input Output Hong Kong)/IOG(Input Output Global)는 카르다노 블록체인의 설계와 개발을 담당한다. Cardano Foundation은 개발 주체인 IOHK과 분리된 기관으로서 카르다노 블록체인과 그 생태계의 발전과 확산을 비영리적 측면에서 이끈다. 또한, Emurgo는 보다 영리적인 측면에서 카르다노 블록체인의 활성화를 위한 투자와 파트너십을 이끈다.

RealFi 정의 및 접근 방법

카르다노 블록체인 역시, 현재의 DeFi 문제점을 지적하며 이를 개선하기 위해 다각도로 노력하고 있다. 특히 과담보 대출에서부터 출발하는 현재의 DeFi를 그 다음 단계로 발전시키기 위해 탈중앙화 방식의 신원증명 개발에 초점을 맞추고 있다. 신용 평가 시스템(Credit Scoring System)을 새로운 방법으로 구축하여 경제적 신원(Economic Identity)을 담보 자산으로 하는 금융 서비스를 만들고자 한다. 카르다노는 이를 RealFi라 명명하였다. 기존 금융 시스템에 접근할 수 없던 개발도상국을 첫 번째 진출 시장으로 두고 각국 거주자에게 가치를 제공하고자 하며, 경제적 신원이 담긴 디지털 ID 플랫폼을 기반으로 보험, 교육, 의료 서비스 등을 추가해 나가고자 한다. 퍼블릭 블록체인의 특성을 활용하여 선진국의 암호화폐 보유자가 각 금융 서비스에 유동성을 공급할 수 있도록 하는 것이다.

RealFi에 필요한 서비스 개발 현황

RealFi 생태계 구현을 위해 카르다노 블록체인 기반의 다양한 프로젝트들이 신원증명 플랫폼 및 인터페이스를 개발 중이다. Atala PRISM ID는 카르다노 블록체인의 디지털 신원증명 플랫폼 역할을 담당하기 위해 IOG의 주도로 개발되고 있다. Atala PRISM은W3C(World Wide Web Consortium)의 DID(Decentralized Identifier) Working Group의 표준을 따르도록 개발되고 있다.

카르다노 블록체인에서 사용되는 디지털 월렛의 표준을 제시하는 Yoroi wallet은 IOG, Cardano Foundation, Emurgo의 협력으로 개발되고 있다. 다만 일반적인 애플리케이션 월렛 서비스 이상으로 넘어가기 위한 시도는 아직 보이지 않는다.

Cardano Blockchain의 아프리카 진출 전략

IOG는 2018년 에티오피아 과학기술부와의 협력을 시작으로 탄자니아, 케냐 등 아프리카 대륙 내 국가에서 카르다노 블록체인의 실질적 사용을 목표로 한다.

2013년 르완다를 필두로 Smart Africa라는 기치 하에 정보통신기술을 사용하여 생산성과 효율성을 끌어올리기 위한 협의체를 만들었고, 현재 아프리카 대륙 내에서 30개 국가가 참여하고 있다. Smart Africa는 블록체인 기술을 활용하여 디지털 화폐와 결제 인프라, 디지털 신원증명, 토지 소유권 및 공급망 관리 등을 혁신하는 프로젝트들을 지원한다. 프라이버시는 지키되, 자금 세탁과 테러 자금 조달을 방지할 수 있는 방법을 모색한다.

또한 카르다노 블록체인은 SANBA(South African National Blockchain Alliance)에도 참여하여 남아프리카 공화국에서 블록체인 채택을 주도하고 있으며, 아프리카 대륙에서 B2G와 B2B 영역의 활동을 우선하고 있다. 그 중, RealFi의 확산을 위한 노력은 다음과 같다.

첫째, World Mobile과 함께 블록체인 기술을 기반으로 모바일 네트워크 인프라를 보급하고 있다. 기존보다 훨씬 저렴한 비용으로 아프리카 대륙의 모든 인구가 카르다노 블록체인 네트워크에 접속 가능하도록 만드는 것이 목표이다.

둘째, Pezesha와의 파트너십 체결 및 투자를 지원함으로써 소규모 단기 대출 사업을 개발한다. 이는 개인과 중소기업을 대출 대상으로 한다.

셋째, Oasis Pro Markets와의 협약으로 대규모 인프라 프로젝트의 자금 조달 사업을 준비한다. DeFi에 유입되어 있는 자금이 아프리카 대륙의 국가적 사업에 접근할 수 있도록 만드는 것이 목표이다.

넷째, Empowa와의 파트너십으로 아프리카 대륙에 저렴한 이율의 주택담보대출을 제공하는 것과 더불어 친환경 주택 건설 사업을 진행한다.

Celo

Celo Blockchain이 정의하는 ReFi

Celo 블록체인은 모바일 기기와 이메일 계정에 블록체인 계정을 종속시켜 퍼블릭/프라이빗 키 관리의 어려움을 해소하는 것, 그리고 스테이블 애셋을 기반으로 생태계를 구축하는 것을 목표로 한다. 이 두 가지 특징은 기존 금융 서비스의 혜택으로부터 소외된 계층이 Celo 블록체인에 쉽게 안착할 수 있도록 한다. 이에 Celo 블록체인은 ReFi를 전면으로 내세우며, ReFi의 이념에 더욱 밀접하게 다가서도록 Celo 블록체인 상에 카본 오프셋 등의 천연 자원과 연관된 자산을 유치하고 있다. 이러한 천연 자산(Natural Asset)은 Celo 블록체인에서 발행하는 스테이블 애셋의 담보물로서 사용된다. 더불어 보편적 기본 소득(UBI)과 로컬 커뮤니티 중심의 금융 서비스 구축도 목표로 두고 있다.

Celo Blockchain의 ReFi 방향

디지털 마이크로 워크로서 고용 기회 창출

Celo 블록체인과 스테이블 애셋의 조합으로 필리핀, 아이티, 케냐에서 디지털 마이크로 워크를 도입하기 위한 파일럿 테스트를 진행한다. 이미지에 주석을 다는 작업, 디지털 파일의 카테고리를 분류하는 작업, 번역 등, 높은 수준의 지식이 필요하지 않지만 인간의 힘을 빌려야만 하는 까다로운 작업들을 해당 국가에 일거리로서 제공한다. 보수를 지급할 때 만약 기존의 금융 서비스를 사용했다면, 송금 수수료로 모두 사용되어 노동자들에게 실질적인 보수로 돌아갈 수 없을 정도의 작은 금액이다. 하지만 Celo 블록체인과 Celo 달러(cUSD)는 $0.01의 수수료로 5초 이내에 마이크로 워크의 보수를 정산함으로써 노동자들에겐 실질적인 보수를 보장해주고, 새로운 고용 기회도 창출할 수 있다.

커뮤니티 디지털 자산으로 지역 사회의 경제 독립 추구

개발도상국이 미국 달러 같은 다른 나라의 통화를 유일한 결제 수단으로 사용한다면 경제적인 독립은 요원할 것이다. 외국 정부의 통화 정책에 의해 자국의 경제 발전이 좌우되기 때문이다. 물론 애초에 해당 국가의 정부가 경제 발전을 위한 장기적인 비전을 수립하지 않았기 때문에 다른 나라의 통화에 의존하고 있었을 것이다. Celo 블록체인은 커뮤니티 디지털 자산을 사용하여 각 지역 사회의 자본, 노동력, 생산력, 소비력 등이 온전히 지역 사회의 경제력 재생성에 쓰이도록 한다. 이를 위해, 지역 사회 내에서 신용을 담보로 하는 대출 시스템도 구축한다. 이로써 기축 통화로 인해 왜곡되었던 투자와 저축의 본질적인 의미를 다시 살리고자 한다.

보편적 기본 소득의 도입

Celo 블록체인은 빈곤 그 자체를 없애기 위해 보편적 기본 소득을 도입하는 것은 아니다. 조금의 자산이라도 보유해야 지역 사회 경제에 일원으로 참여할 수 있는 상황을 소액의 기부금으로 해결하고자 하는 것이다. 또한, 은행 계좌가 없는 취약계층이 Celo 블록체인을 금융 서비스로서 자연스럽게 받아들이도록 만들기 위한 마중물로서 보편적 기본 소득을 이용한다. 이를 통해 확보한 진성 유저는 Celo 블록체인이 제공하는 다른 금융 서비스에도 자연스럽게 스며들어 하나의 빌딩 블록이 된다.

4. 마치며

우리는 이상에서 포용적 금융을 통해 빈곤문제를 해결하는 금융모델인 마이크로파이낸스에 대해 알아보고, 블록체인을 활용하여 이를 효율적으로 개선하고 투명하게 관리할 수 있는 방안에 대해 알아보았다.

마이크로파이낸스는 30여 년간의 비약적인 성장에도, 여전히 높은 운영비용과 불투명한 운영 시스템으로 인해 확장성의 한계를 보이고 있으며 크고 작은 실패 사례가 지속적으로 발생하고 있다. 이 때문에 마이크로파이낸스가 빈곤을 퇴치할 수 있는 근본적인 솔루션이 될 수 있을지에 대한 비판의 목소리가 있는 것도 사실이다. 블록체인 기술은 이러한 금융포용 운동의 획기적인 발전과 확산을 위한 해결책으로 떠오르고 있으며, 다양한 시도들 또한 이루어지고 있다.

앞서 다양한 주체들에 의한 다양한 방식의 아이디어와 실행 사례를 살펴보았다. 암호화폐를 통해 송금 과정을 효율화시키고, 거래기록을 블록체인에 저장하여 투명성 높은 신용 시스템을 구축하는 등 블록체인 기술의 장점을 살리고자 하는 시도들이 확인되었다. 하지만 Grameen Bank의 혁신과 같이 파급력을 가질 만큼 효과적인 모델이 증명되는 모습은 관찰되지 않는 것이 사실이다. 블록체인 기술은 투명성, 확장성 등의 속성을 기반으로 마이크로파이낸스에 접목되어 가치를 창출할 잠재력이 있지만, 이를 현실적으로 구현하기 위해서는 기술 개발보다는 시스템 설계가 중요하다는 점을 알 수 있었다. 또한, 다른 사회 시스템이나 문화적인 토대가 우호적이지 않다면 블록체인 기술이 실질적인 변화를 이끌어 내기 어려울 수 있다는 사례도 확인했다.

마이크로파이낸스는 기본적으로 빈곤이라는 거시적 문제를 미시적인 주체들의 거래를 통해 해결한다는 접근방식이기에 시스템 개선은 철저하게 실제 현장에서의 실행 가능성에 초점을 맞춰서 고민되어야 한다. 블록체인으로 빈곤퇴치의 이상을 실현하고자 하는 기업가들은 문제를 명확히 정의하고 블록체인이 할 수 있는 일과 이를 위해 선결되어야 하는 제반 조건들을 통합적으로 설계할 필요가 있다.

-> '마이크로파이낸스와 블록체인' 원문 보러가기