[Xangle Digest]

※해당 컨텐츠는 5월 8일 외부에서 기발간 된 컨텐츠입니다. 컨텐츠에 대한 추가적인 주의사항은 본문 하단에서 확인해주세요.

목차

디파이 왕국을 꿈꾸는 리댁티드(Redacted)

거버넌스 마켓플레이스, 히든 핸드(Hidden Hand)

토큰 유동화 플랫폼, 피렉스(Pirex)

블록 스페이스 마켓, 디네로(Dinero)

리댁티드 생태계 수익 순환 구조

디파이 왕국을 꿈꾸는 리댁티드(Redacted)

리댁티드 카르텔(Redacted Cartel, 이하 리댁티드)은 올림푸스 다오(Olympus DAO)의 공식적인 포크(fork) 프로젝트로, 2021년 12월 처음 모습을 드러냈다. 리댁티드 v1은 올림푸스 다오와 같은 POL(Protocol Owned Liquidity, 프로토콜 소유 유동성) 방식을 활용하여 커브 (Curve Finance) gauge weight vote 시스템에서 중요한 위치에 오르고자 하는 목표를 가지고 시작하였다. CRV, CVX, 그리고 커브 LP 토큰 등 커브 생태계의 토큰을 최대한 확보하여 커브 거버넌스 시스템에 유동성을 제공하고 뇌물(bribe)을 수령하는 데 있어서 영향력을 높이기 위해 출시된 프로젝트이다. 출시와 동시에 리댁티드는 그들의 네이티브 토큰 BTRFLY 발행 옥션을 통해 총액 약 $73.2m을 모집하면서 시장의 뜨거운 관심을 받았다.

하지만 2022년에 들어서며 디파이(DeFi) 시장 전체적인 불황이 시작되자 리댁티드 역시 이를 피해 갈 수 없었다. $3,400가 넘어가던 BTRFLY의 가격은 2022년 1월 한 달 사이에만 $400 밑으로 떨어지며 약 90%의 가격 하락을 기록하였다. 토큰 가격 하락과 더불어 리댁티드 프로토콜 TVL도 하향세를 나타냈는데, 2021년 12월 약 $100m의 TVL에서 2022년 1월에는 1/4 수준인 $25m까지, 그리고 7월에는 $2m까지 급감하였다.

리댁티드 TVL 추이, 출처: DefiLlama

이러한 부진에서 벗어나고자, 리댁티드는 BTRFLY 토크노믹스의 전면적인 개편을 통해 프로토콜의 지속가능성을 증진하고 사용자에게 실질 수익(real yield)을 제공하는 것을 목표로 하는 ‘리댁티드 v2’ 업데이트를 발표하였다.

BTRFLY v2

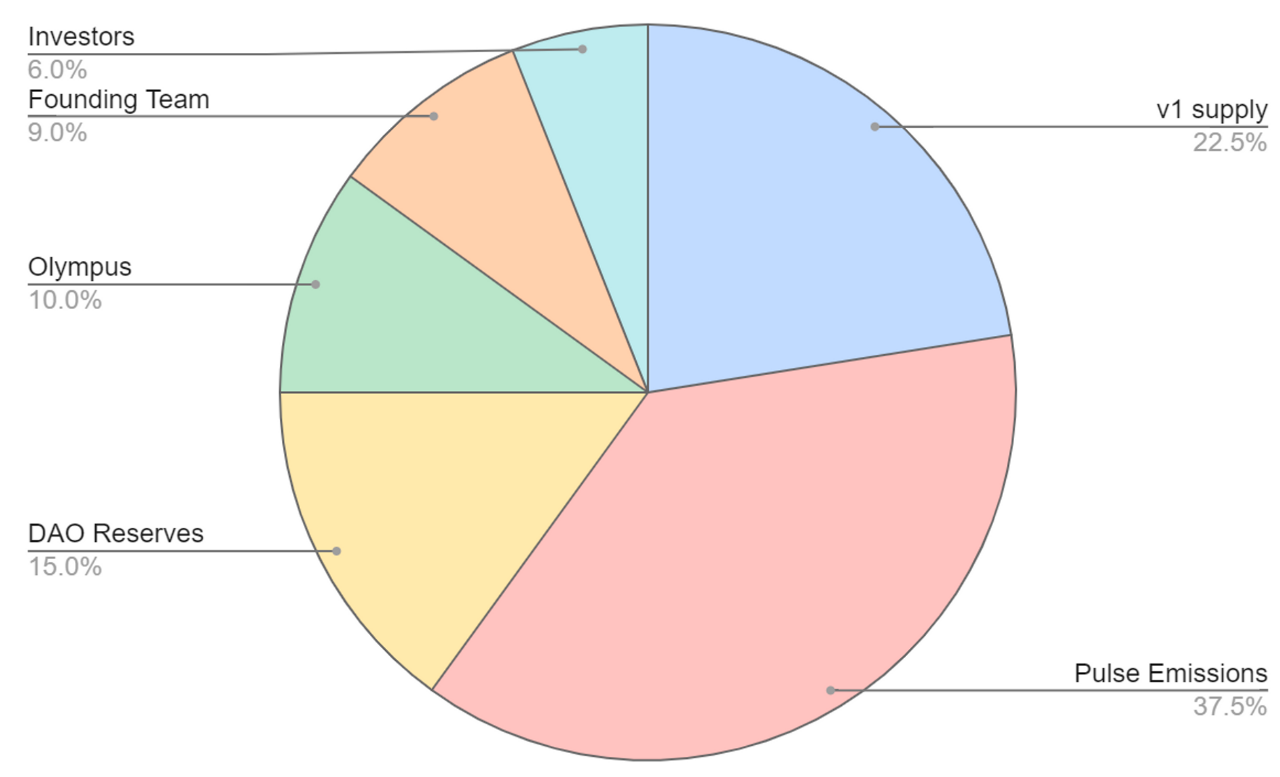

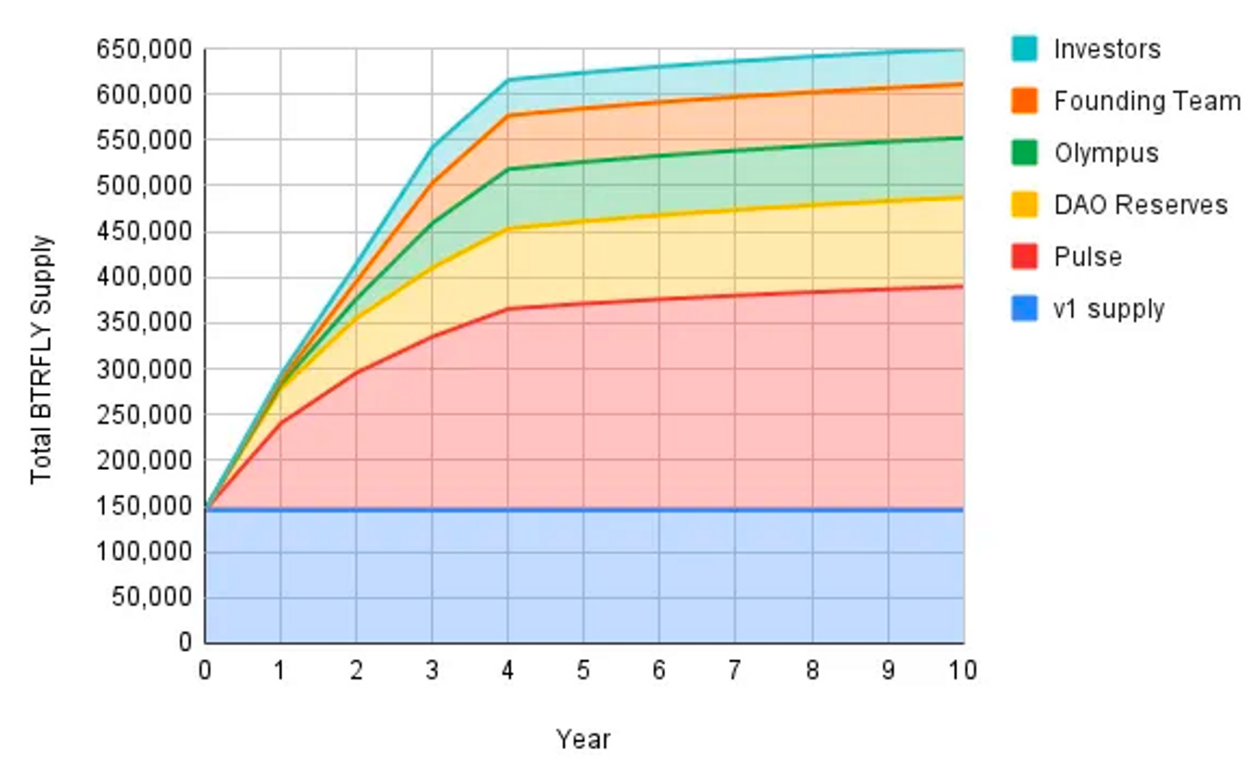

리댁티드가 v2로 업그레이드되면서 총공급량을 무한대에서(v1) 650,000 BTRFLY라는 상대적으로 매우 적은 수치로 설정하는 등, 거버넌스 토큰인 BTRFLY에 대한 전면적인 토크노믹스 개편이 이루어졌다. 아래 그래프를 통해 총 10년간의 토큰 분배 계획을 나타내는데, 초기 4년 동안은 높은 속도로 토큰을 분배하여 프로토콜의 확장을 도모하고 이후 6년간은 완만한 토큰 분배를 통해 안정적으로 토큰의 가치를 유지하고자 한다.

BTRFLY v2 토크노믹스, 출처: Redacted

BTRFLY 분배

- 투자자: 6%(39,000 BTRFLY)

- 팀: 9%(58,500 BTRFLY)

- 올림푸스다오: 10%(65,000 BTRFLY)

- 다오 리저브(DAO Reserve): 15%(97,500 BTRFLY)

- v1 공급량: 22.5%(146,250 BTRFLY)

- 펄스 에미션(Pulse emissions): 37.5%(243,750 BTRFLY)

이 중, 펄스 에미션을 BTRFLY v2 토크노믹스의 핵심으로 꼽을 수 있다. 펄스 에미션이란 리댁티드 생태계 내 프로덕트들 및 유동성 풀에 분배되는 BTRFLY로, 리댁티드의 현재 그리고 미래의 풍부한 유동성 및 활발한 움직임을 위해 존재한다. 현재까지 펄스 에미션은 BTRFLY을 예치함으로써 발생하는 rlBTRFLY에만 분배되고 있지만, 이후 초반 4년으로 계획되어 있는 ‘빠른 확장 시기’ 동안 rlBTRFLY 외에도 생태계 내 다양한 프로덕트에 자금을 제공할 것이 계획되어 있다.

rlBTRFLY

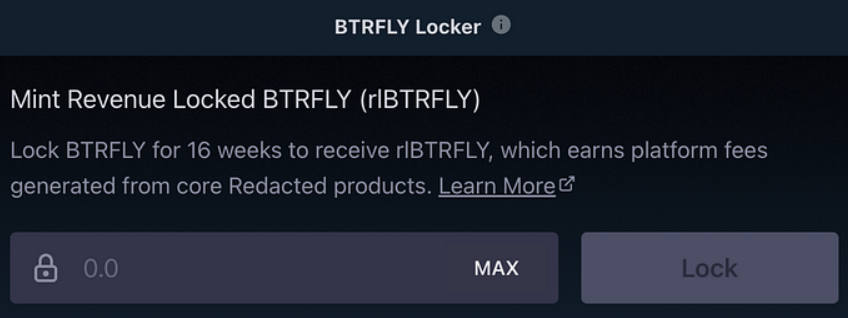

변화된 토크노믹스의 핵심을 파악하기 위해서는 리댁티드가 사용자들에게 real yield를 전달하겠다는 BTRFLY v2의 목적을 기억할 필요가 있다. 이를 파악하기 위해서는 리댁티드 생태계에서 창출되는 가치가 순환되는 과정과 해당 수익이 BTRFLY 홀더들에게 전파되는 경로에 집중해야 하며, 그 중심에 서있는 것이 바로 rlBTRFLY(revenue-locked BTRFLY)이다.

rlBTRFL는 BTRFLY를 16주 동안 락킹(locking)하여 얻을 수 있는 토큰으로, BTRFLY 홀더들에게 리댁티드 생태계에서 발생하는 수익의 일정 부분을 공유하여 BTRFLY의 장기 보유를 장려하기 위해 고안되었다.

출처: Redacted

rlBTRFLY 홀더가 얻을 수 있는 수익은 크게 다음 두 가지로 나눌 수 있다.

- 리댁티드 생태계에서 발생하는 수익 공유(ETH)

- BTRFLY 스테이킹에 따른 펄스 에미션(BTRFLY)

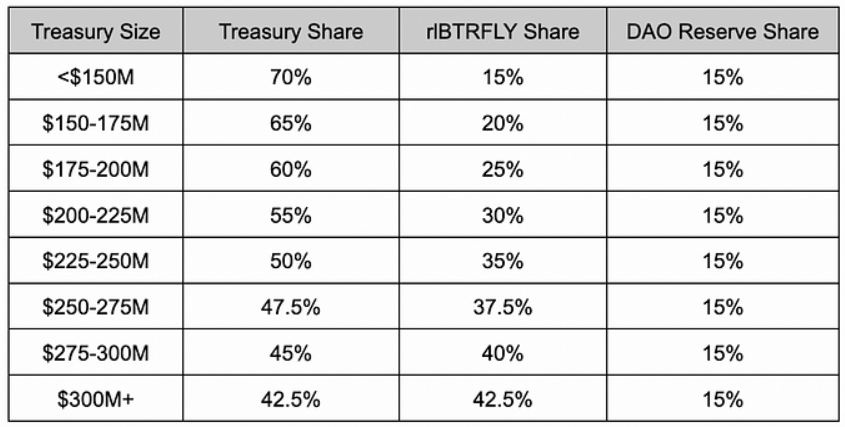

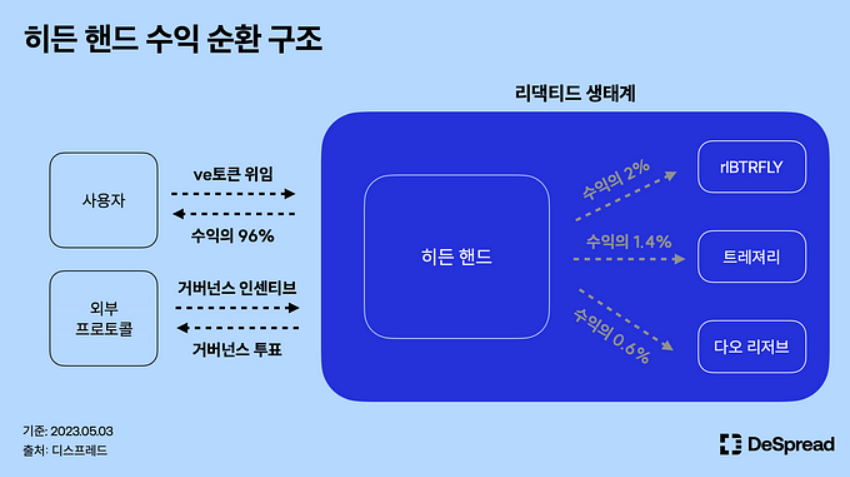

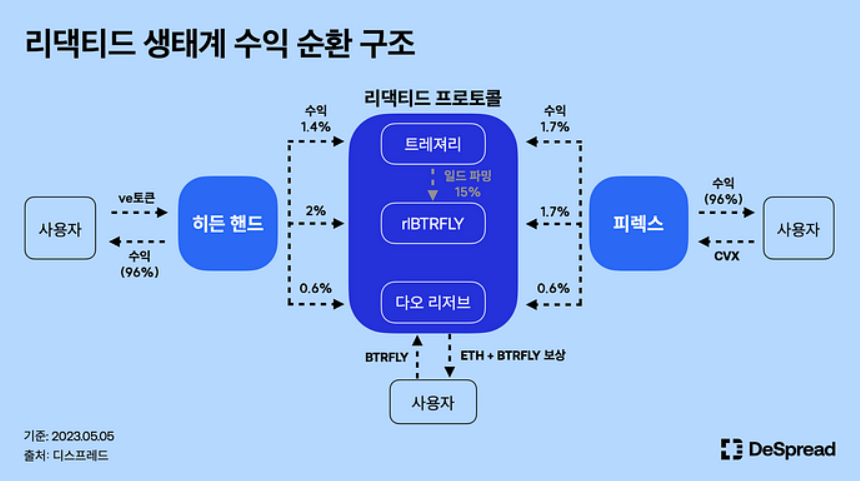

리댁티드 생태계는 거버넌스 마켓플레이스인 히든 핸드(Hidden Hand), 토큰 유동화 플랫폼 피렉스(Pirex) 그리고 리댁티드 트레져리(Treasury)로 이루어져 있다. 리댁티드는 각 프로덕트에서 발생하는 수익의 일정 부분을 rlBTRFLY 보상으로 제공하고 있으며, 이는 ETH로 지급된다. 각 프로덕트가 rlBTRFLY에 제공하는 수익 공유 비율은 아래와 같다.

- 히든 핸드: 리댁티드에 지불하는 수익의 50%

- 피렉스: 리댁티드에 지불하는 수익의 42.5%

- 리댁티드 트레져리: 수익의 15%

히든 핸드와 피렉스의 사례는 각 챕터에서 상세히 다루어보도록 하고, 현 챕터에서는 리댁티드 트레져리에서 발생하는 수익 흐름에 집중해 보겠다. 리댁티드 트레져리는 리댁티드 생태계에서 발생한 수익을 저장하고 자체적으로 일드 파밍(yield farming)을 통해 수익을 창출한다. 리댁티드 트레져리는 해당 일드 파밍을 통해 창출된 수익의 70%와 더불어 핸드로부터 35%, 피렉스로부터 42.5%의 수익을 공유받고 있다.

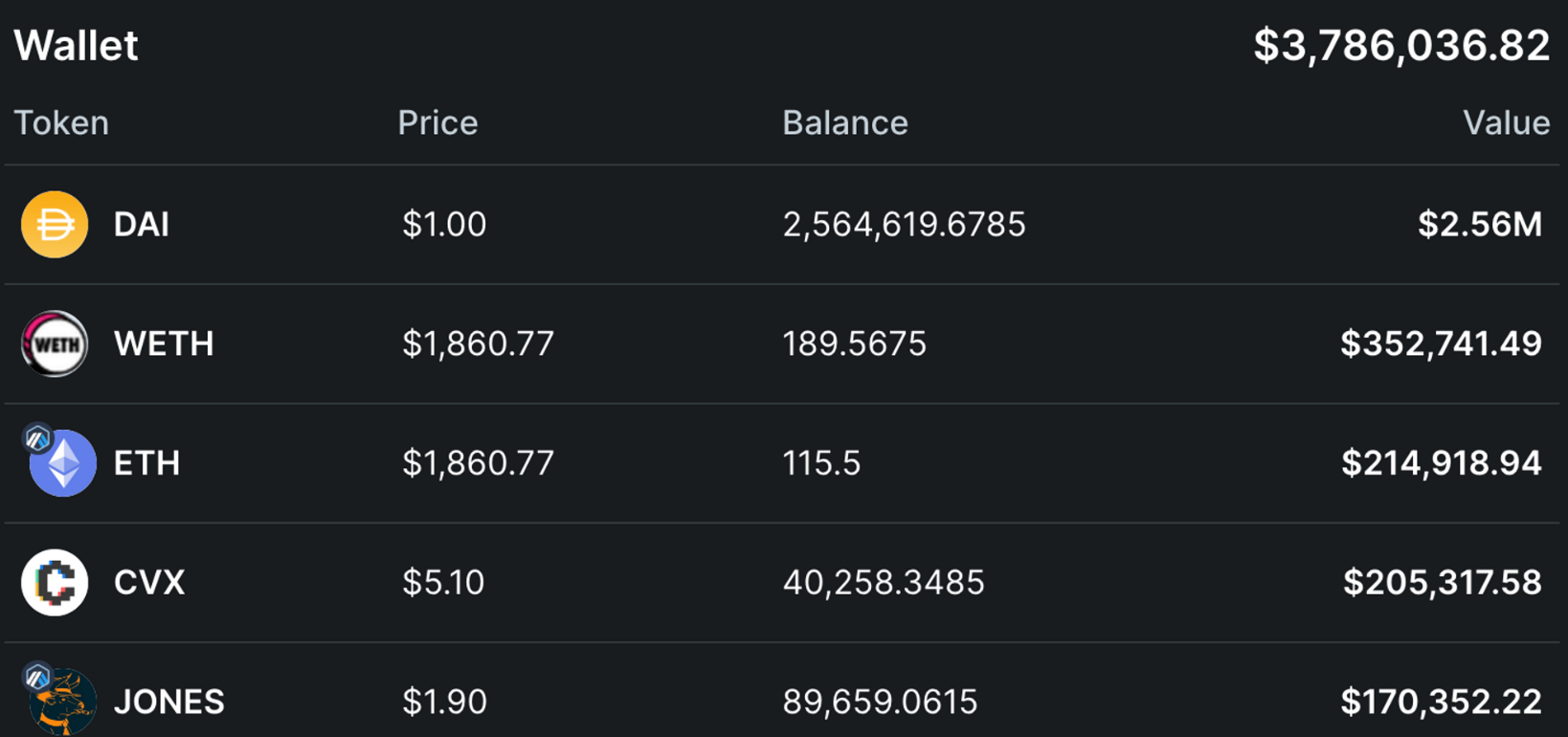

리댁티드 트레져리의 자산 보유량 및 현재 포지션, 출처: zapper

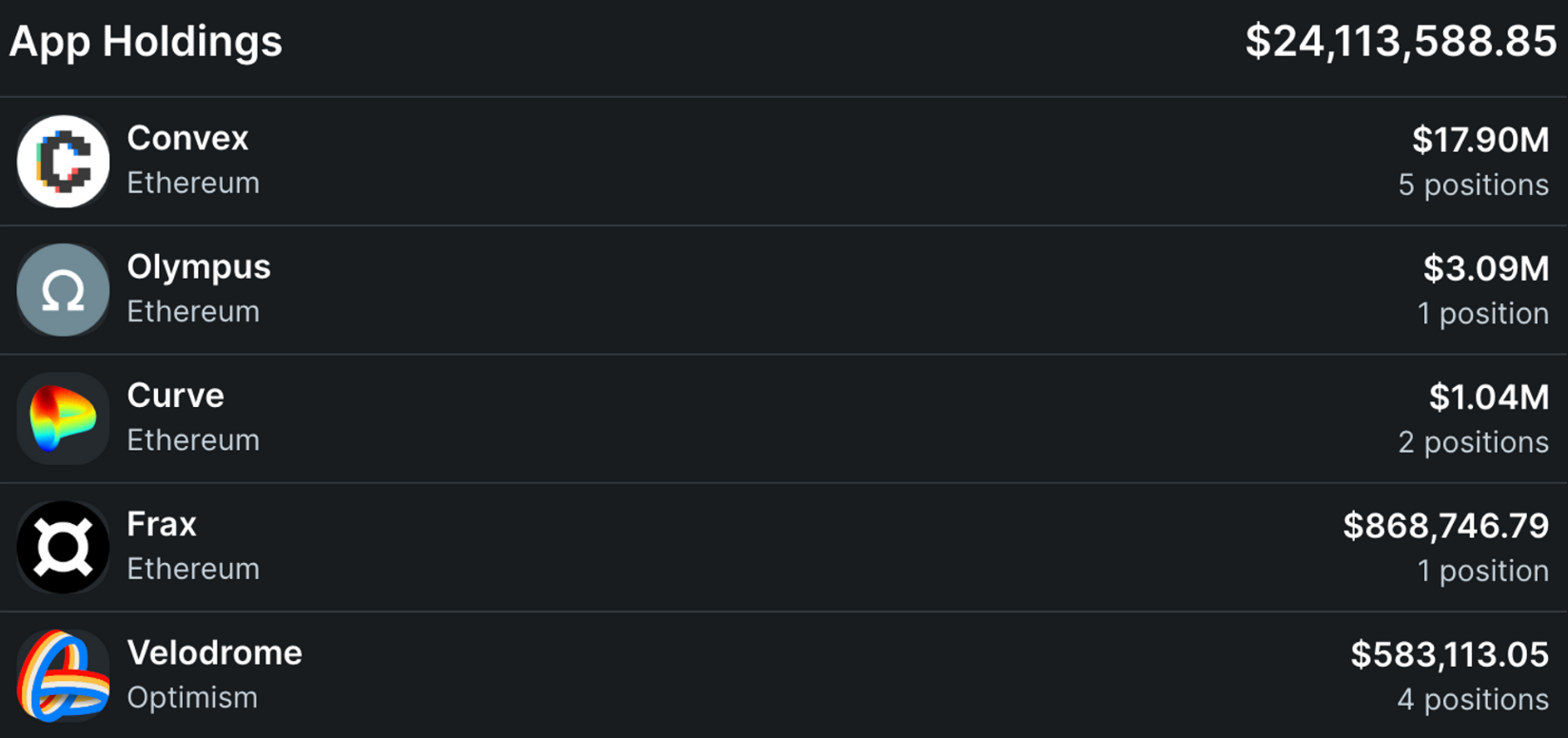

위 사진은 현재 리댁티드 트레져리가 지갑에 보유하고 있는 자산과 일드 파밍을 위해 예치한 유동성 풀을 나타낸다. 트레져리의 약 86.4%의 자산이 일드 파밍을 위해 컨벡스(Convex), 올림푸스, 커브 등 리댁티드와 밀접한 연관을 가지고 있는 디파이 프로토콜들의 유동성 풀에 예치되어 있음을 확인할 수 있으며, 여기서 발생하는 수익의 일정 부분(15%)을 rlBTRFLY에 전달한다. 해당 비율은 리댁티드 트레져리 사이즈에 비례하여 증가하는데, 자세한 수치는 다음과 같다.

트레져리 사이즈에 따른 수익 분배 구조, 출처: Redacted

현재 리댁티드 트레져리의 자산은 약 $28M에 달하기에, 일드 파밍을 통해 트레져리에서 창출한 수익의 70%는 다시 트레져리로, 15%는 rlBTRFLY로, 그리고 나머지 15%는 다오 리저브에 분배하고 있다. 트레져리 사이즈가 증가함에 따라 rlBTRFLY에 할당되는 몫이 증가하도록 설계되어 있어, 리댁티드 생태계의 활성화와 rlBTRFLY 홀더들이 누리는 이익 사이에 선순환 구조를 형성한 것을 확인할 수 있다.

트레져리 일드 파밍 수익에 더해 rlBTRFLY 홀더들은 펄스 에미션에 따른 BTRFLY 보상 역시 수령할 수 있다. 해당 보상은 rlBTRFLY 홀더들에게 제공하는 스테이킹 보상으로 볼 수 있으며, 프로토콜에서 창출된 가치를 나눠가지는 것이 아닌 새로운 BTRFLY 발행으로 rlBTRFLY에게 보상을 제공한다는 점에서 앞서 설명한 ETH 보상과 구별된다.

ETH 및 BTRFLY 보상은 2주마다 주어지며, 홀더들은 별도의 락업 기간 없이 이를 즉시 수령할 수 있다. 여기에 더해 rlBTRFLY도 BTRFLY와 마찬가지로 거버넌스 참여권을 가지고 있기 때문에, 홀더 입장에서는 수익과 투표권을 분리시킬 필요 없이 rlBTRFLY라는 하나의 토큰을 통해 행사할 수 있다.

지금부터는 리댁티드 생태계를 이루고 있는 프로덕트들을 알아보고, 각 프로덕트에서 창출되는 밸류가 어떠한 과정을 거쳐 rlBTRFLY로 흘러들어 가는지 자세히 살펴보도록 하겠다.

거버넌스 마켓플레이스, 히든 핸드(Hidden Hand)

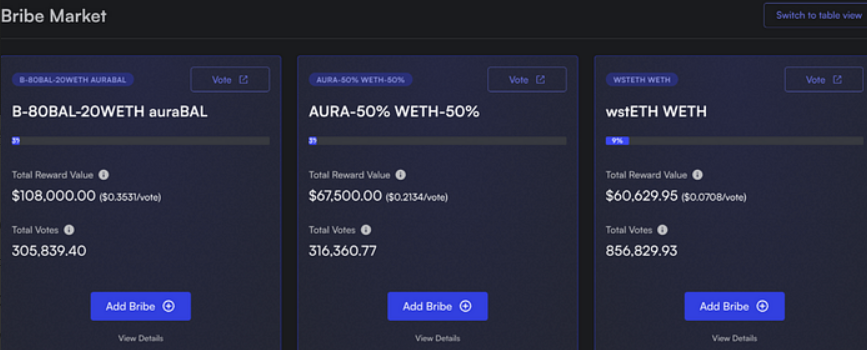

히든 핸드의 밸런서 마켓, 출처: Hidden Hand

히든 핸드는 ve토큰(vote-escrow token)의 유동성 부트스트래핑을 통해 사용자에게 추가적인 거버넌스 인센티브(뇌물)를 제공하는 리댁티드의 핵심 프로덕트이다. 사용자는 아우라(Aura), 밸런서(Balancer), 프랙스(Frax) 등 다양한 디파이 프로토콜 각각에 거버넌스 토큰을 예치하고 수령한 ve토큰을 히든 핸드에 위임(delegate)할 수 있으며, 히든 핸드는 해당 ve토큰을 종합하여 사용자가 가장 높은 수익률, 즉 가장 많은 뇌물을 받을 수 있도록 ve토큰을 분배한다. 따라서 사용자는 개개인이 각 프로토콜에 직접 거버넌스 토큰을 예치하고 투표하는 경우에 비해 거버넌스 인센티브 어그리게이터(aggregator)인 히든 핸드를 통해 규모의 경제를 달성할 수 있게 되며 복잡한 과정을 직접 거치지 않고도 비교적 많은 뇌물을 수령할 수 있게 된다.

히든 핸드에서 발생한 뇌물 수익 중 96%는 히든 핸드에 ve토큰을 위임한 사용자에게 돌아가며, 나머지 4%는 리댁티드 프로토콜에 수수료로 부과된다. 해당 수수료는 상기하였듯 트레져리에 35%, rlBTRFLY에 50%, 그리고 다오 리저브에 15%로 나뉘어 분배된다. 가령, Vesta Finance라는 디파이 프로토콜이 히든 핸드의 FRAX 마켓에 $1m어치의 뇌물을 제공하면, 이 중 96%에 해당하는 $960,000는 히든 핸드에 veFXS를 위임했던 사용자에게, 나머지 $40,000는 히든 핸드의 수수료로 부과된다. 이후 $40,000의 수수료는 트레져리에 $14,000, rlBTRFLY에 $20,000, 그리고 다오 리저브에 $6,000씩 나뉘어 분배된다.

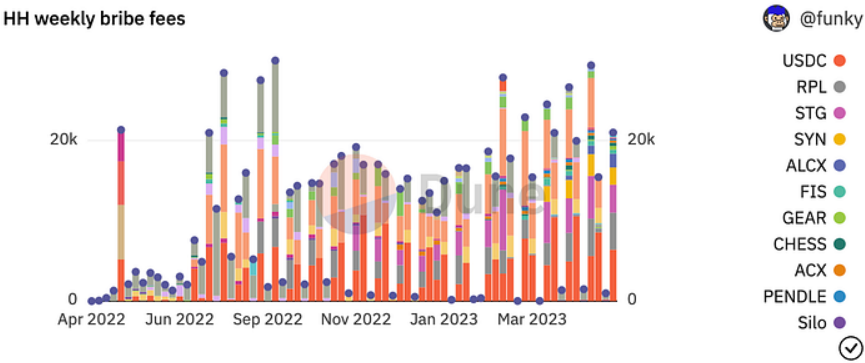

히든 핸드 주간 뇌물 수수료, 출처: Dune

위 그래프는 히든 핸드에서 발생한 주간 뇌물 수수료를 보여준다. rlBTRFLY 보상을 2주마다 수령할 수 있다는 점을 고려하였을 때, rlBTRFLY 홀더는 히든 핸드로부터 1 에포크(epoch) 당 약 $10,000 ~ $13,000 어치의 보상을 수령하고 있으며, 여기에 더해 트레져리로 분배되는 간접적인 보상까지 고려하면 그 수치는 더욱 증가한다.

따라서 히든 핸드는 디파이 프로토콜들의 거버넌스 인센티브 경쟁에서 리댁티드의 영향력을 증가시키는 역할을 담당할 뿐 아니라, 히든 핸드가 활성화될수록 rlBTRFLY 홀더들의 수익이 증가하는 구조를 통해 사용자가 직접 히든 핸드에 참여하지 않아도 해당 프로덕트에서 발생하는 가치를 공유할 수 있는 환경을 갖추었다고 볼 수 있다.

토큰 유동화 플랫폼, 피렉스(Pirex)

스테이킹 토큰 유동화 플랫폼인 피렉스는 리댁티드 생태계의 또 다른 핵심 프로덕트이다. 사용자가 피렉스에 예치한 토큰에 대해 자동적으로 수익 컴파운딩(compounding) 및 관리를 담당하며, 여기에 더불어 더 높은 자본 효율성을 위해 스테이킹 토큰 유동화를 통해 해당 스테이킹에서 발생한 미래 수익과 거버넌스 파워에 대한 거래를 가능하게 해 준다. 피렉스가 서비스를 제공하는 토큰으로는 CVX, GMX, 그리고 GLP가 있으며, 이번 글에서는 rlBTRFLY와 밀접한 연관을 가진 CVX 상품을 중심으로 피렉스 생태계에 대해 살펴보겠다.

CVX 상품

CVX는 커브의 LP(Liquidity Provider)들과 CRV 스테이커들에게 제공하는 보상을 증진시키기 위해 만들어진 플랫폼인 컨벡스 파이낸스(Convex Finance)의 거버넌스 토큰이다. CVX는 피렉스 TVL의 96%를 차지할 정도로 피렉스에서 가지는 영향력이 매우 크며, 피렉스 역시 CVX를 중심으로 한 다양한 유동성 스테이킹 전략을 구축하여 컨벡스, 나아가 커브에 끼치는 그들의 영향력을 증가시키기 위해 노력하고 있다.

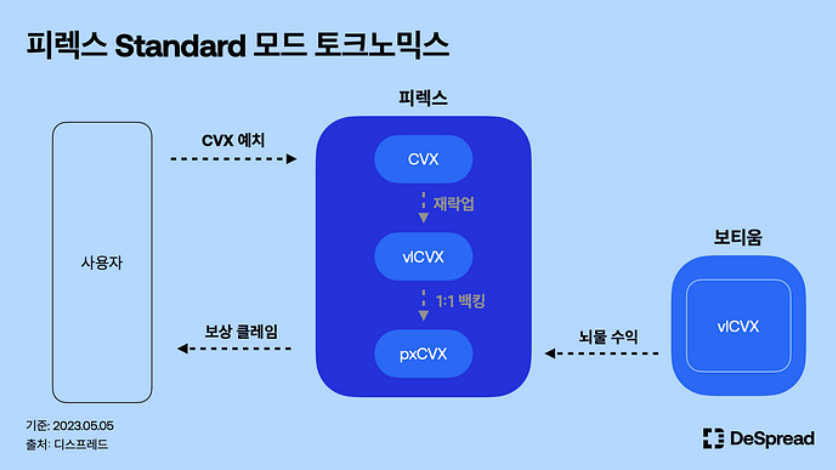

피렉스의 CVX 유동화 전략은 사용자가 CVX를 피렉스에 예치하는 것으로부터 시작된다. 16~17주 동안 CVX를 락업 시킬 수 있으며, 이때 락업된 CVX는 vlCVX(vote-locked CVX)로 전환된다. vlCVX는 그 이름에서도 알 수 있듯이 거버넌스 인센티브를 통한 수익 창출 및 투표 영향력 강화를 원래 목적으로 하는 토큰이기에 거래 및 전송이 불가능하다는 특성을 가지고 있다.

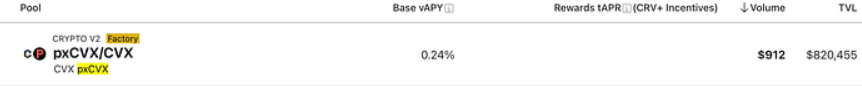

피렉스는 vlCVX의 거버넌스 영향력은 유지하되 기존의 비유동적인 한계를 해결하기 위해 vlCVX와 1:1로 가치가 유지되는 pxCVX(pirex CVX)를 도입하였다. pxCVX는 거래 및 전송이 가능한 버전의 vlCVX이며, 피렉스에 스테이킹하여 획득하는 방법 외에도 커브의 유동성 풀에서 CVX와 스왑을 통해 쉽게 구매할 수 있다.

pxCVX/CVX 유동성 풀, 출처: Curve.fi

피렉스는 CVX를 중심으로 다양한 유동화 전략을 제공하고 있는데, 각 전략은 세부 유동성 스테이킹 토큰(LST)과 일드 파밍 전략에 따라 Easy, Standard, 그리고 Expert 모드 총 3가지로 구분된다.

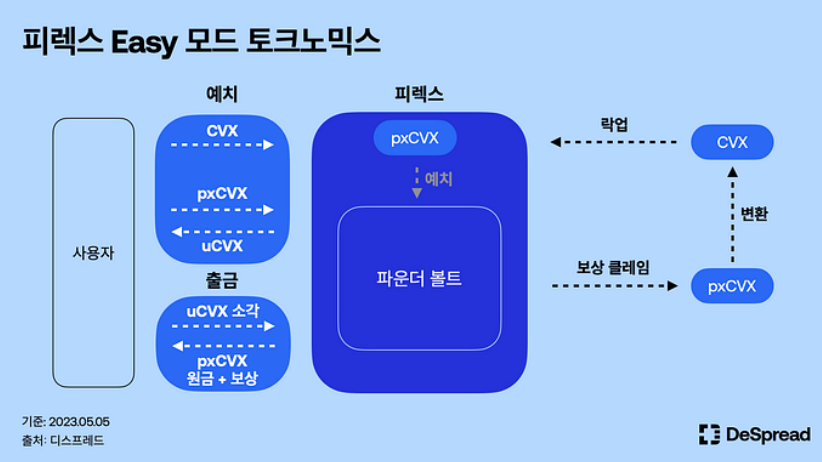

Easy 모드

출처: Pirex

Easy 모드를 통해 사용자는 CVX 혹은 pxCVX를 예치하여 uCVX(union CVX)를 얻을 수 있다. 해당 과정에서 pxCVX는 Llama Airforce와 공동으로 운영하는 pxCVX 파운더 볼트(Pounder Vault)에 예치되는데, 만약 사용자가 pxCVX가 아닌 CVX를 예치할 시에는 피렉스가 해당 CVX를 pxCVX로 자동으로 전환시켜 파운더 볼트에 동일하게 예치시킨다.

파운더 볼트는 볼트 내 pxCVX를 활용하여 획득한 보상을 자동으로 수령하며, 해당 pxCVX 보상을 바로 파운더 볼트로 보내는 것이 아닌, CVX로 변환하고 이를 락업 시켜 pxCVX로 전환시키는 방식을 사용하고 있다. 파운더 볼트가 이러한 중간 과정을 거치는 이유는 사용자들에게 스테이킹 보상을 제공함과 동시에 리댁티드 생태계가 보유한 CVX 양을 증가시켜 컨벡스 거버넌스에서 차지하는 영향력을 강화하기 위함이다.

이후 파운더 볼트에 의해 클레임 된 pxCVX 보상은 2주에 걸쳐 사용자들에게 분배되며, 사용자들은 그들이 보유한 uCVX를 소각함으로써 별도의 락업 기간 없이 해당 보상을 수령할 수 있게 된다. 파운더 볼트가 pxCVX 보상을 자동으로 클레임 해주는 과정에서 1 uCVX 당 pxCVX 개수는 증가하기 때문에, 사용자는 출금할 시 기존에 수령한 uCVX를 제공하는 것만으로 원금과 더불어 추가적인 보상까지 모두 수령할 수 있다.

Standard 모드

출처: Pirex

Standard 모드는 사용자가 피렉스에 CVX를 예치하여 pxCVX와 보티움(Votium) 보상을 수령하는 유동화 전략을 의미한다. 상기하였듯, 피렉스는 사용자가 예치한 CVX를 vlCVX로 재락업(re-lock)하여 이와 1:1로 가치가 유지되는 pxCVX를 만들어낸다. pxCVX는 vlCVX로부터 발생하는 모든 수익을 흡수하여 이를 CVX를 예치한 사용자에게 전달하는 매개체 역할을 수행한다.

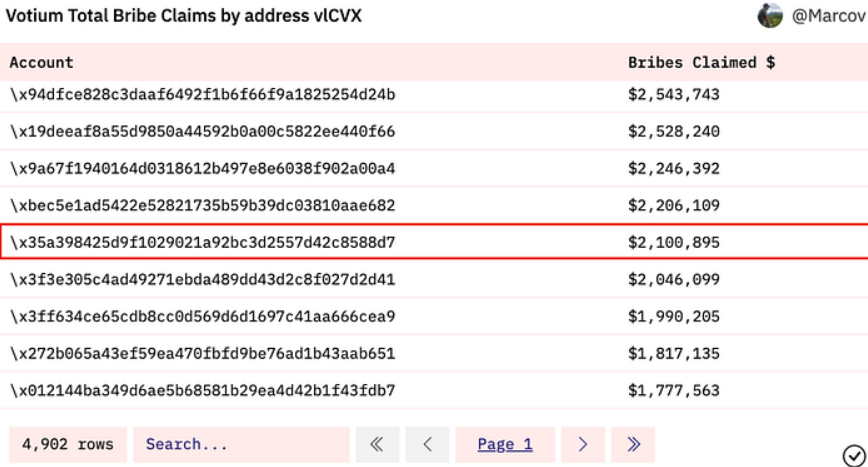

보티움은 히든 핸드와 유사한 거버넌스 인센티브 마켓플레이스로, 보티움에서 vlCVX 및 veCRV 홀더는 직접 투표 혹은 토큰 위임(veCRV는 불가)을 통해 뇌물 수익을 수령할 수 있다. 피렉스 역시 그들이 보유한 vlCVX를 활용하여 보티움으로부터 뇌물을 받고, 4%의 수수료를 제외한 나머지 수익을 pxCVX 홀더들에게 당시 토큰 보유량에 비례하여 2주마다 분배하고 있다. 현재까지 피렉스가 보티움으로부터 받은 vlCVX 뇌물 총수익은 약 $2,100k로, 이는 보티움 내 전체 vlCVX 홀더 중에서 20위에 해당한다.

보티움 내 vlCVX 뇌물 수익 순위(박스: 피렉스 주소), 출처: Dune

Expert 모드

출처: Pirex

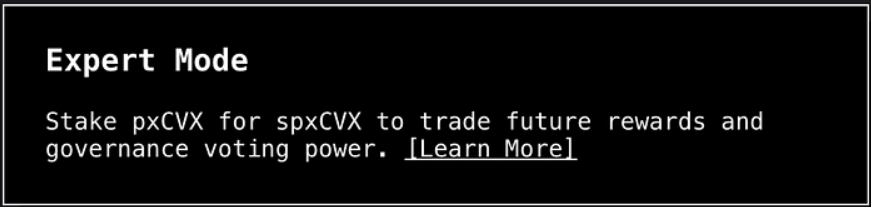

Expert 모드란 사용자가 pxCVX를 예치하여 해당 pxCVX로부터 벌어들일 미래 수익을 spxCVX(staked Pirex vlCVX)와 RFN(Reward Future Note) 토큰으로 수령하는 것을 의미한다. RFN이란 미래의 뇌물 수익에 대한 청구권으로, 즉 미래의 현금 흐름을 토큰화시킨 것으로 볼 수 있다.

피렉스는 사용자의 pxCVX 예치량과 예치 기간에 비례하여 spxCVX와 RFN를 제공하고 있다. 가령 A 사용자가 10 pxCVX를 52주(26 에포크) 동안 예치한다면, A는 10 spxCVX와 10 RFN을 즉시 수령하며 각 에포크마다 10 RFN을 추가적으로 제공받아 총 260 RFN을 보유하게 된다. 현실 세계에서 액면가, 표면금리, 이자율이 같더라도 만기와 이를 매수한 시점에 따라 각 채권이 상이한 가치를 가지듯, spxCVX와 RFN 역시 언락(unlock)까지 남은 기간과 토큰을 수령하는 에포크에 따라 서로 다른 가치를 가진다.

상환(Redemption)

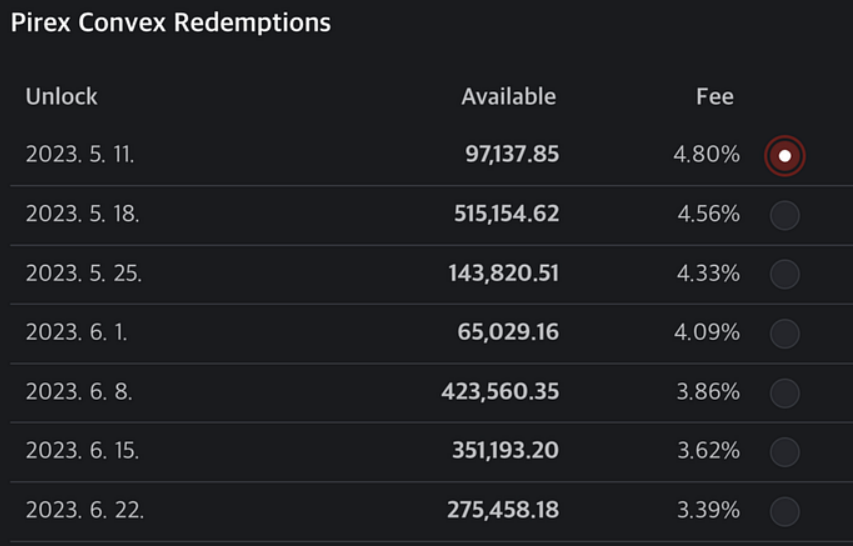

각 모드를 통해 사용자에게 지급된 pxCVX 보상은 사용자의 요청에 의해 CVX로 언락 될 수 있다. 피렉스의 모든 pxCVX는 vlCVX와 1:1로 가치가 유지되고 있기 때문에 사용자가 CVX 언락 여부는 vlCVX의 언락 스케줄에 의해 결정된다.

vlCVX 언락 스케줄, 출처: Pirex

위 사진에서 ‘Available’은 각각 상응하는 언락 스케줄에 실제로 언락 될 수 있는 vlCVX 물량을 나타내며, 상환에 소요되는 시간에 따라 최대 5%부터 최소 1%까지 더 낮은 수수료를 부과한다. 피렉스는 해당 수수료 시스템을 통해 pxCVX 보상을 수령한 사용자들이 단기간에 치고 빠지는 것을 방지하고, 장기 보유를 유도하고 있다.

사용자가 pxCVX 언락 스케줄을 결정하면, 사용자는 CVX를 수령하기 이전까지 pxCVX 대신에 잔여 에포크에 상응하는 만큼의 upxCVX(unlocked pxCVX)와 RFN을 보유하게 된다. upxCVX는 RFN과 마찬가지로 자유롭게 거래될 수 있는데, upxCVX 역시 잔존 기간에 따라 동일한 양의 upxCVX라도 서로 다른 가치를 가지게 된다.

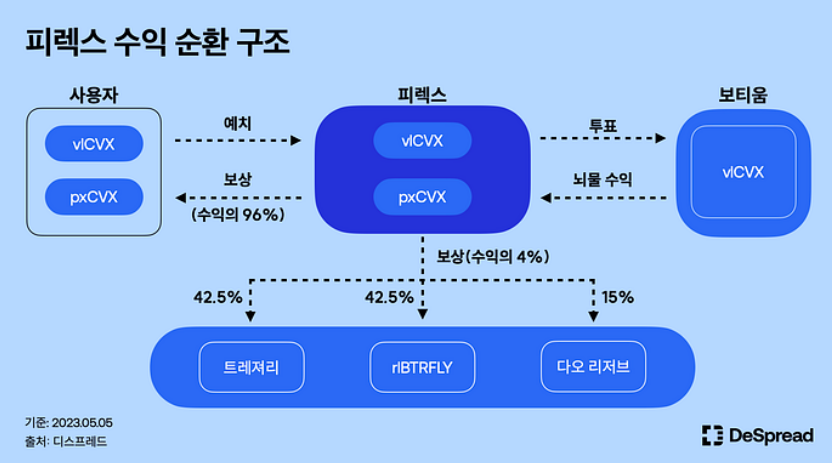

피렉스와 rlBTRFLY

피렉스가 vlCVX 거버넌스 인센티브를 통해 보티움에서 벌어들이는 수익의 4%는 리댁티드 트레져리, rlBTRFLY, 그리고 다오 리저브에 각각 42.5%, 42.5%, 15%씩 분배된다. 피렉스의 수익의 대부분(96%)이 CVX를 예치한 사용자에게 주어지고 나머지 4%도 리댁티드 프로토콜로 돌아가는 구조를 가지고 있기 때문에, 사용자의 입장에서는 CVX 예치와 더불어 리댁티드에 BTRFLY를 예치함으로써 최대한의 수익을 창출해 낼 수 있다. 리댁티드 역시 이를 의도하여 피렉스라는 프로덕트를 통해 CVX 보유량을 증가시킴과 동시에 생태계 참여자들에게 real yield를 제공할 수 있는 구조를 갖추었다고 볼 수 있다.

Pirex v2

5월 5일, 리댁티드는 전면적인 UI 개편과 함께 피렉스 v2의 출시를 발표하였다. 사용자는 더 이상 Easy, Standard, 그리고 Expert 모드를 선택할 필요 없이 볼트를 기준으로 토큰을 예치하여 보상을 수령할 수 있다. 모드를 선택하는 과정이 삭제되긴 하였지만, 이는 단지 UI 상의 변화일 뿐이며 각 모드의 컨트랙트는 그대로 남아있기 때문에 실질적인 토큰의 흐름은 상기한 Easy, Standard, 그리고 Expert 모드를 사용했을 때와 동일하다.

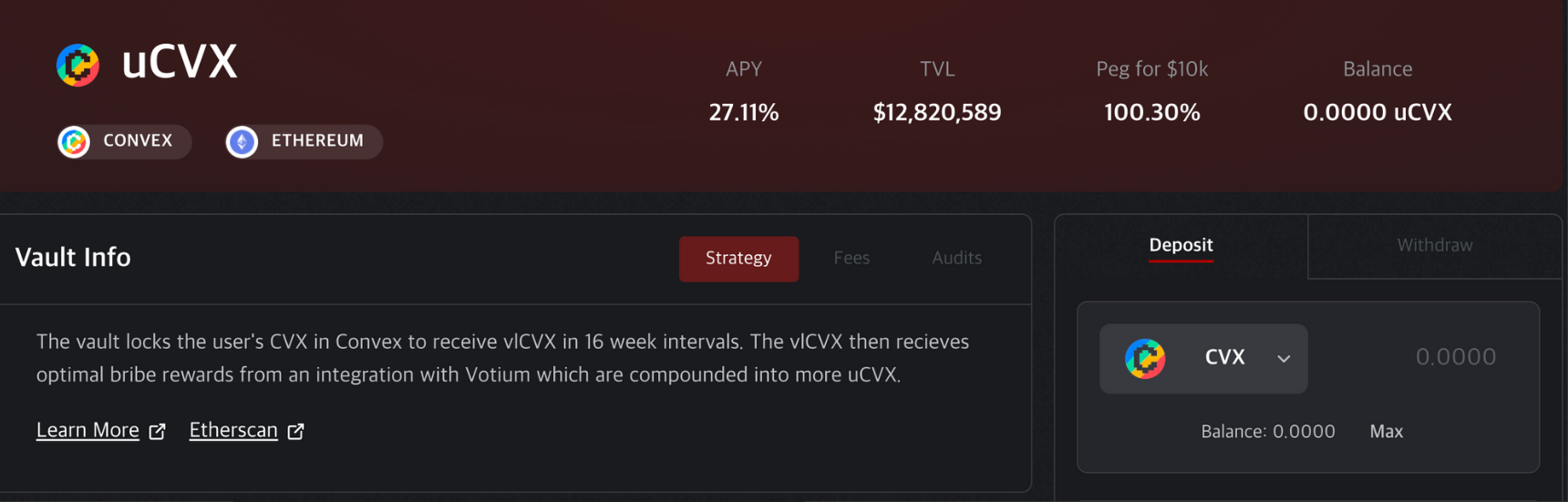

피렉스 v2의 CVX 볼트, 출처: Pirex

위 두 사진은 피렉스 v2에서 지원하는 CVX 볼트로, uCVX 볼트를 선택할 시 출금만 가능한 Easy 모드의 서비스를 그대로 따르고 있고, 마찬가지로 pxCVX 볼트는 스테이킹 및 상환 등 Standard와 Expert 모드를 그대로 사용할 수 있다.

UI 개편과 더불어 피렉스 v2의 핵심 변화로 pxBTRFLY(pirex BTRFLY) 도입을 꼽을 수 있다.

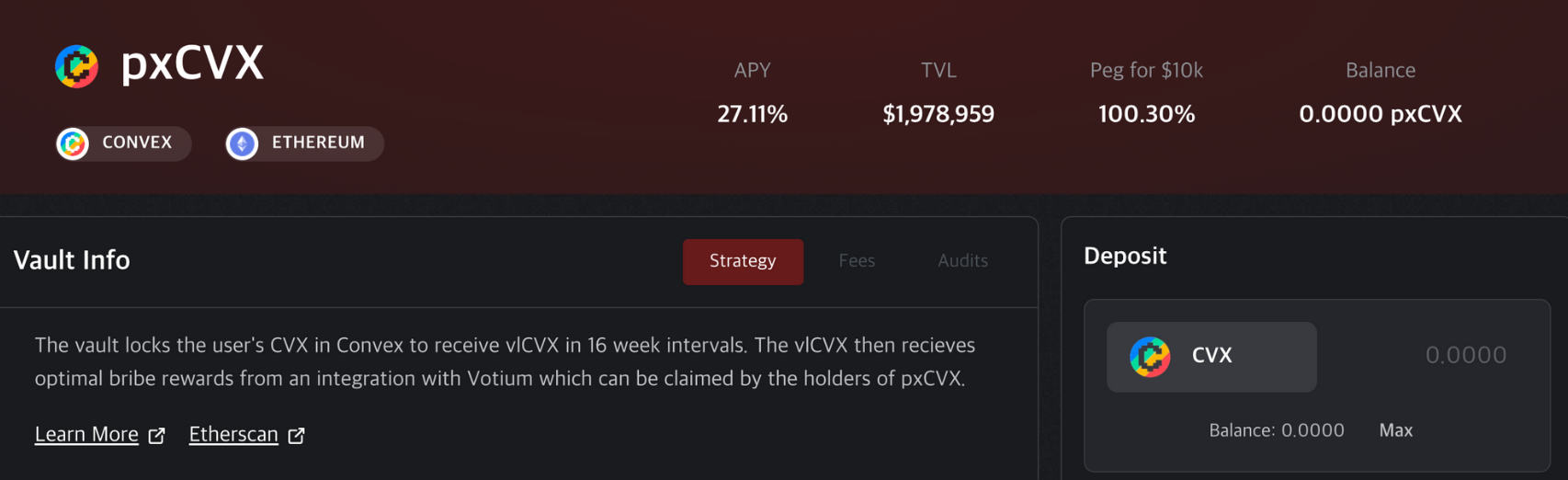

피렉스 v2의 BTRFLY 볼트, 출처: Pirex

위 두 볼트에 사용자가 BTRFLY를 예치하면 리댁티드 프로토콜에 예치하는 것과 마찬가지로 rlBTRFLY를 수령할 수 있으며 예치 기간 역시 동일하게 16주이다. 여기에 더불어 피렉스는 pxCVX와 uCVX과 유사하게 pxBTRFLY와 apxBTRFLY 볼트에 BTRFLY를 예치한 사용자들에게 추가적인 보상을 제공한다. pxBTRFLY와 apxBTRFLY의 차이점은 보상 처리 방식에 존재하는데, pxBTRFLY는 rlBTRFLY 보상으로 ETH를 수령하는 것에서 멈추지만, apxBTRFLY는 해당 ETH 보상을 BTRFLY로 스왑 하여 이를 다시 볼트에 예치해 더 많은 스테이킹 보상을 창출한다.

공식적으로 출범한 지 매우 짧은 기간이 지났기에 TVL도 미미하고 보상 수령 규모도 확인되지 않았지만, 이번 pxBTRFLY의 도입은 rlBTRFLY를 중심으로 한 리댁티드 생태계 내 상호작용과 활발한 토큰 흐름을 야기할 수 있다는 점에서 기대해 볼 만하다.

블록 스페이스 마켓, 디네로(Dinero)

디네로(Dinero) 프로토콜은 출시가 예정되어 있는 스테이블코인 DINERO의 발행 플랫폼으로, DINERO를 통해 이더리움 유동성 스테이킹 서비스 출범 및 이더리움 네트워크 블록 스페이스 접근을 목표로 한다. 지난 4월 7일, 공식 트위터를 통해 디네로 프로토콜의 라이트페이퍼(Litepaper)가 공개되었으며 해당 프로토콜은 다음 세 가지 요소로 이루어져 있다.

- pxETH(pirex ETH): 디네로의 이더리움 유동성 스테이킹 토큰

- DINERO: 디네로 프로토콜에서 발행하는 탈중앙화 과담보 스테이블코인

- 리댁티드 릴레이어(Redacted Relayer): pxETH와 DINERO를 통해 메타 트랜잭션(meta transaction)을 가능하게 하는 릴레이어

pxETH

pxETH는 사용자가 디네로 프로토콜에 ETH를 스테이킹하여 받을 수 있는 LST(Liquid Staking Token)이다. 스테이킹된 ETH의 대부분은 디네로 프로토콜 밸리데이터들의 검증 요건을 충족시키기 위해 사용되며, 나머지 ETH는 리댁티드 릴레이어에서 트랜잭션 실행에 필요한 가스비에 사용된다(후술). 이로 인해 리댁티드 역시 상하이 업그레이드(Shanghai upgrade) 이후 더욱 치열해질 유동성 스테이킹 경쟁에 참여하게 되었다. 리댁티드는 pxETH의 성공적인 정착을 위하여 그들의 거버넌스 영향력을 통해 커브에 ETH/pxETH 풀을 생성하여 pxETH의 유동성을 증가시키겠다는 계획을 발표하였다.

DINERO

DINERO는 디네로 프로토콜에서 자체적으로 발행하는 탈중앙화 스테이블코인으로 ETH와 pxETH를 담보로 사용한다. 기본적으로 DINERO는 발행 방법, 페깅(pegging) 유지 시스템, 청산 과정 등에서 MakerDAO의 스테이블코인 DAI와 많은 유사성을 띠고 있다. 대표적으로 CDP(Collateralized Debt Position)를 통해 스테이블코인을 발행하며, 페깅 유지를 위해 PSM(Peg Stability Module)을 도입하였고, 더치 옥션(Dutch Auction)을 통해 청산을 처리하는 등 전형적인 탈중앙화 스테이블코인의 특성을 가지고 있다. 하지만 DINERO는 유틸리티 측면에서 여타 스테이블코인들과 확연한 차이를 가지는데, 자세한 내용은 아래 ‘리댁티드 릴레이어’ 파트에서 다뤄보겠다.

리댁티드 릴레이어

리댁티드 릴레이어는 디네로 프로토콜의 핵심으로써 메타 트랜잭션(meta transaction)을 통해 사용자가 가스비로 ETH를 지불하지 않고도 이더리움 네트워크에 트랜잭션을 전송할 수 있도록 해준다.

*릴레이어(relayer): 사용자를 대신하여 블록체인 네트워크에 트랜잭션을 전달하는 주체. 사용자는 릴레이어를 통해 가스비 절감, 트랜잭션 처리 속도 향상 등 UX 측면에서 다양한 이점을 얻을 수 있다.

리댁티드 릴레이어 사용자는 트랜잭션 전송을 위해 ETH를 소비하지 않는 대신, DINERO를 팁으로 릴레이어에 제공한다. 이후 해당 DINERO는 소각되어 DINERO 가치 유지 및 상기한 트랜잭션 실행에 요구되는 ETH 가스비를 충당하는 데 사용된다.

이처럼 디네로 프로토콜은 pxETH, DINERO 그리고 리댁티드 릴레이어 간의 유기적인 연계를 통해 LSD 경쟁 및 이더리움 블록 스페이스 점유에서 우위를 가지기 위한 시스템을 구축하였다. 특히, 자체 스테이블코인인 DINERO의 유틸리티를 이더리움 블록 스페이스 차지에 필수적인 매개체로 끌어올려 DINERO에 대한 수요와 리댁티드 릴레이어가 갖는 영향력 사이에 선순환을 형성한 것은 리댁티드 프로토콜이 단순히 이더리움의 디앱(Dapp)으로서 애플리케이션 레이어(application layer) 위에서만 활동하는 것을 넘어 합의 레이어(consensus layer)로 활동 영역을 확장시키겠다는 의지를 보여준다.

리댁티드 생태계 수익 순환 구조

지금까지 리댁티드 프로토콜, 히든 핸드, 피렉스, 그리고 출시가 예정되어 있는 디네로까지, 리댁티드 생태계의 각 프로덕트들을 자세히 살펴보며 프로덕트 각각의 생태계에서 창출되는 가치가 rlBTRFLY로 흡수되는 과정을 알아보았다. 리댁티드의 두 메인 프로덕트, 히든 핸드와 피렉스에서 발생하는 수익은 대부분 사용자에게 돌아가고, 나머지 수익 중에서 상당 부분이 rlBTRFLY로 흘러가고 있음을 확인할 수 있다. 다음 글에서는 리댁티드 생태계의 토크노믹스를 고려하여 rlBTRFLY의 지속가능성에 대해 판단해 보겠다.

※ 참고자료

Redacted Cartel, Redacted docs, 2023

Redacted Cartel, Dinero Protocol, a litepaper, 2023

Redacted Cartel, Pirex V2: pxBTRFLY and New UI, 2023

TokenomicsDAO, Tokenomics 101: Redacted Cartel ($BTRFLY), 2022

Do Dive, 올림푸스 다오를 등에 업은 [REDACTED] BTRFLY, 커브 파이낸스의 권력자가 될 수 있을까?, 2021

-> '리댁티드 카르텔(Redacted Cartel)-디파이 세계의 대부를 꿈꾸는 프로토콜' 원문 보러가기