[Xangle Digest]

※해당 컨텐츠는 4월 28일 외부에서 기발간 된 컨텐츠입니다. 컨텐츠에 대한 추가적인 주의사항은 본문 하단에서 확인해주세요.

목차

크립토, 왜 지금인가? (Why Crypto Now?)

1.1. 새로운 사업기회의 시장

1.2. 기술 혁신 사이클

1.3. 성장하는 산업

크립토, 왜 지금인가? (Why Crypto Now?)

논스클래식은 Web 3.0 엑셀러레이터로서, 여러 초기 블록체인 기반 프로젝트들을 대상으로 자문을 제공하고 그들의 성장을 돕는 회사입니다. 이에, 향후 어떤 프로젝트들이 잘 될 수 있을 것인지에 대한 저희의 투자철학을 확립하는 일은 회사의 존속에 중요한 부분입니다. 이에 저희가 어떠한 생각을 갖고 크립토 시장에서 기회를 보고 있으며, 어떤 기준으로 앞으로 잘 될 수 있는 프로젝트를 선별하는 지를 이번 글을 통해 공유드리고자 합니다.

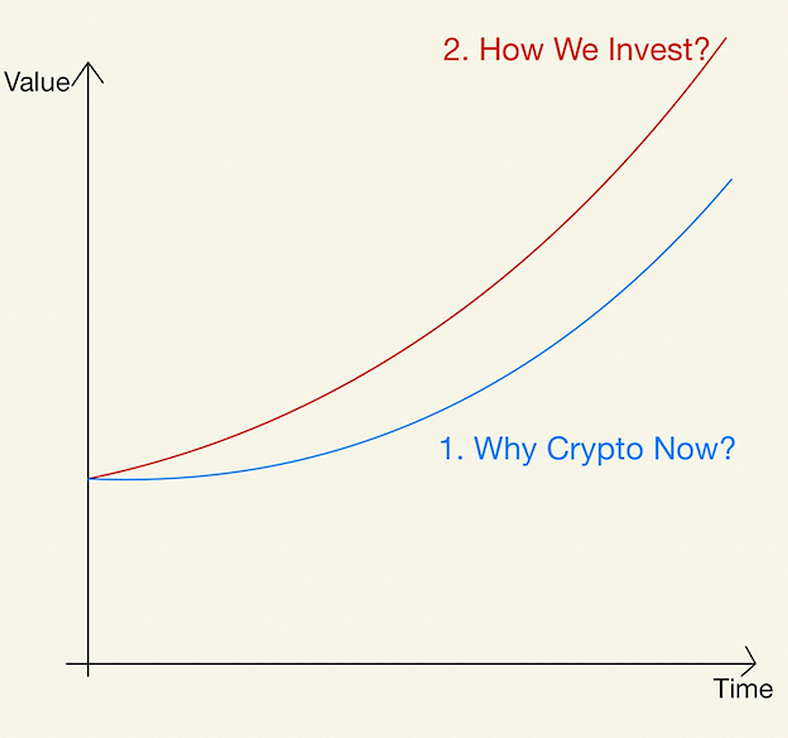

출처: nonce Classic

크립토(암호화폐)는 블록체인 기술을 기반으로 발행되는 코인 또는 토큰을 지칭합니다. 첫번째 크립토는 2008년 금융위기 직후, 중앙화된 연준의 화폐시스템의 문제점을 지적하며 처음 세상을 드러낸 비트코인이었습니다. 이로부터 15년이 지난 지금, 스마트컨트랙트 플랫폼을 대변하는 이더리움부터 시작하여, 수많은 알트코인들이 탄생하게 됩니다. 짧은 시간 안에 $1 trillion의 가치가 넘는 크립토 시장은 어떠한 이유로 형성되게 됐을까요?

1.1. 새로운 사업기회의 시장

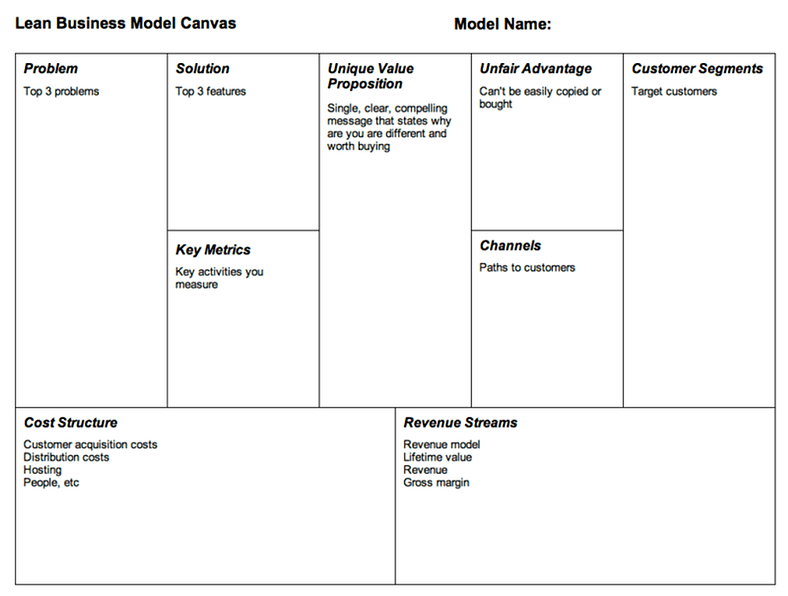

새로운 사업기회를 모색할 때, 가장 많이 찾아보는 방법론 중 하나는 애시 모리아가 고안한 린 스타트업 방법론입니다. 린 스타트업 방법론에서 도출된 린 캔버스에서는 문제, 해결, 경쟁우위, 수익 및 비용 구조, 고객, 채널 등을 중요시합니다.

출처: Lean Canvas

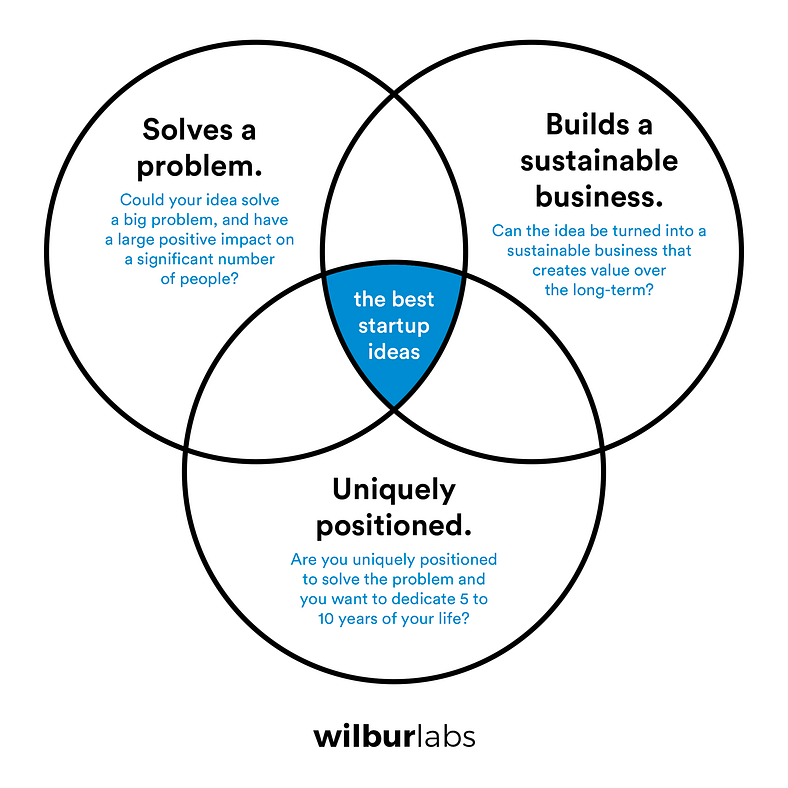

새로운 사업을 시작할 때 고려하는 핵심 요소들을 고려해 봤을 때, 크립토 시장은 특히나 새로운 사업기회들이 발생할 수 있는 최적의 조건을 지니고 있습니다. 위와 같은 요소들 중에서도, 새로운 사업기회는 크게 3가지 조건인 문제해결, 지속가능한 비즈니스 구조, 진입장벽이 충족되는 곳에서 발생하기가 유리합니다.

출처: wilburlabs

i) 기존 시장이 풀지 못하는 문제를 해결하는가?

새로운 사업기회는 쉬운 말로 표현하면, 결국 제품이나 서비스를 고객에게 원가보다 높은 가격에 판매해 돈을 벌 수 있는 기회를 뜻합니다. 하지만, 이러한 사업기회는 남들도 예의주시 하기 때문에, 기존에 나와 있는 제품이나 서비스보다 더 훌륭하지 않으면 쉽게 돈을 벌기는 어렵습니다.

이에, 기회를 포착하기 위해서는 기존 시장에 존재하는 기업들이 아직 고객들의 문제를 잘 풀지 못하고 있는 게 무엇인지 주목하는 것이 중요합니다. 만약 그러한 문제를 발견하고, 남들과 달리 해당 문제를 고객들로부터 풀어줄 수 있게 된다면, 그들은 기꺼이 그들의 만족을 위해 돈을 지불할 것입니다.

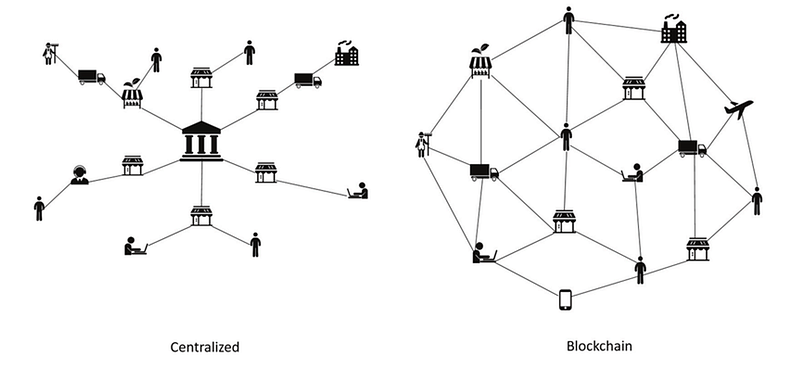

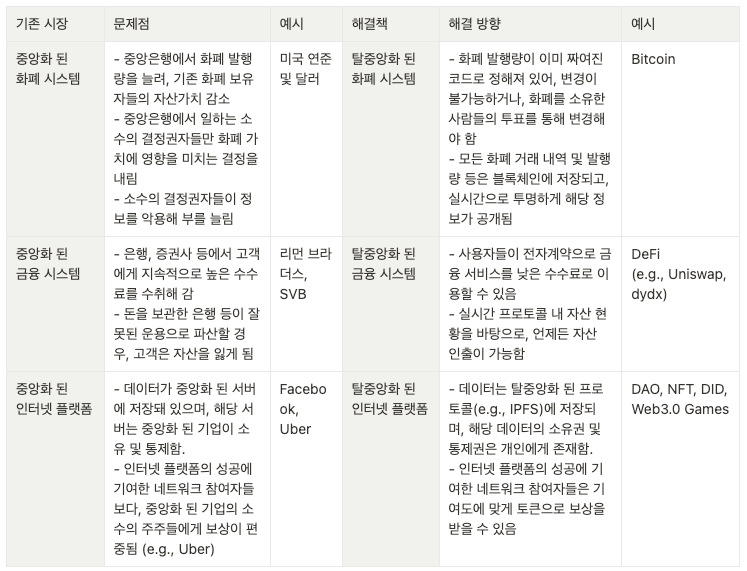

그렇다면 위와 같은 관점을 크립토 시장에 대입해 보겠습니다. 크립토 시장만이 해결해 줄 수 있는, 기존 시장이 갖고 있는 문제점은 무엇일까요? 여러가지가 있을 수 있겠으나, 대표적으로는 ‘중앙화’된 구조에서 발생하는 문제점들을 블록체인 기술에 기반해 ‘탈중앙화’ 구조로 풀어낼 수 있다는 점입니다.

‘중앙화’ 된 구조에서 발생됐던 문제점들 중 ‘탈중앙화’된 구조에서 해결될 수 있는 대표적인 문제들을 카테고리화 하면 다음과 같습니다.

출처 : ARK Invest_Big Ideas 2023

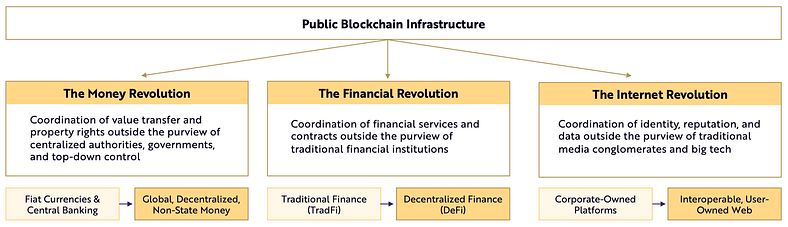

위와 같은 해결책이 갖는 공통점은 기존 시장에서는 중개자에게 의존해야만 했기에 발생했던 문제점이, 블록체인 기술을 기반으로 한 프로토콜이 대체해 불필요한 중개자를 제거하면서 얻을 수 있는 혜택입니다. 이와 같이 크립토 시장은 기존 시장의 구조 하에서는 풀 수 없었던 문제를 해결하면서, 새로운 사업기회들을 포착할 수 있는 기회를 맞이하고 있습니다.

ii) 지속가능하게 가치를 창출할 수 있는가?

기존에 존재하는 문제를 해결하는 것만으로 새로운 사업기회를 온전히 누릴 수 없습니다. 해당 사업모델이 일시적으로 유효하거나, 가치가 누적되지 않고 금방 사라지는 경우라면 이는 지속가능한 사업기회에 해당하지 않습니다. 마치, 미래에 큰 돈을 벌어줄 것처럼 투자자들을 현혹하고, 실제로는 투자자들의 원금으로 투자자들에게 수익 및 이자를 제공하다가 어느 순간 사라지는 폰지사기가 되지 않기 위해서는, 지금 마주한 사업모델이 실제 지속적으로 제품이나 서비스를 판매하면서 수익이 누적적으로 쌓일 수 있는 모델인지 확인하여야 합니다.

그렇다면 크립토 시장은 지속가능하게 가치를 쌓아나가는 시장일까요?

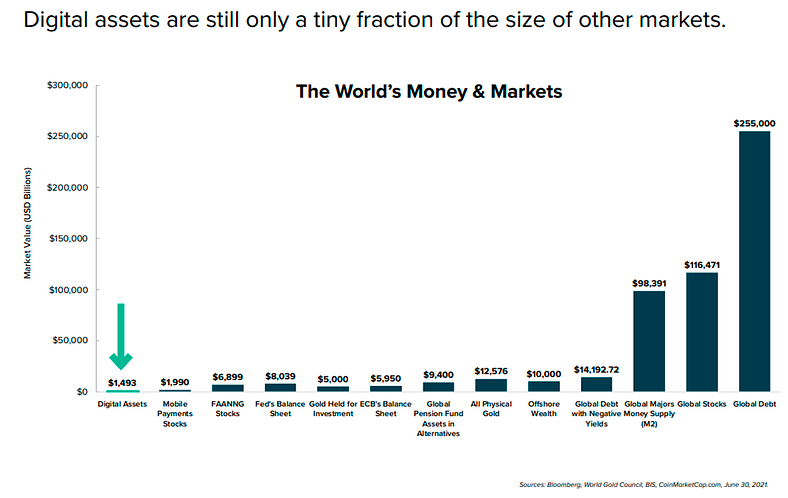

먼저, 크립토 시장의 시가총액 $1,184B 중 $545B 정도로 약 절반인 40%를 차지하는 비트코인을 보겠습니다. 비트코인이 타겟하는 시장은 탈중앙화 된 화폐 시스템으로서, ‘디지털 상 가치저장의 수단’입니다. 즉, 기존에는 달러나 금 등에 가치를 저장했던 사람들이 여러 방면에서 비교우위가 있는 디지털 가치저장 수단인 비트코인에 가치를 보관할 지의 여부를 결정하는 시장입니다.

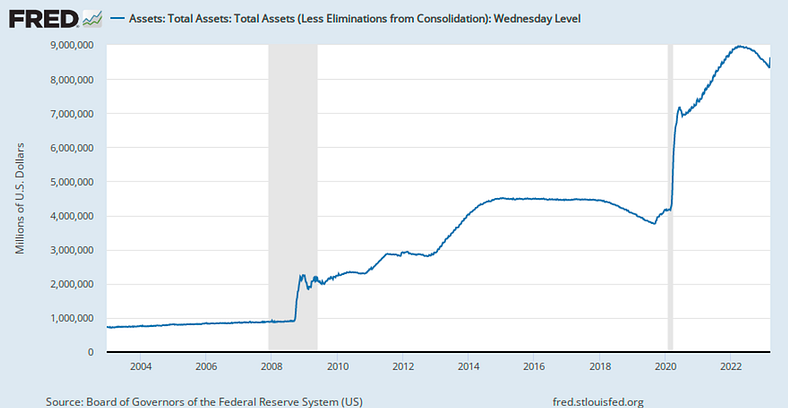

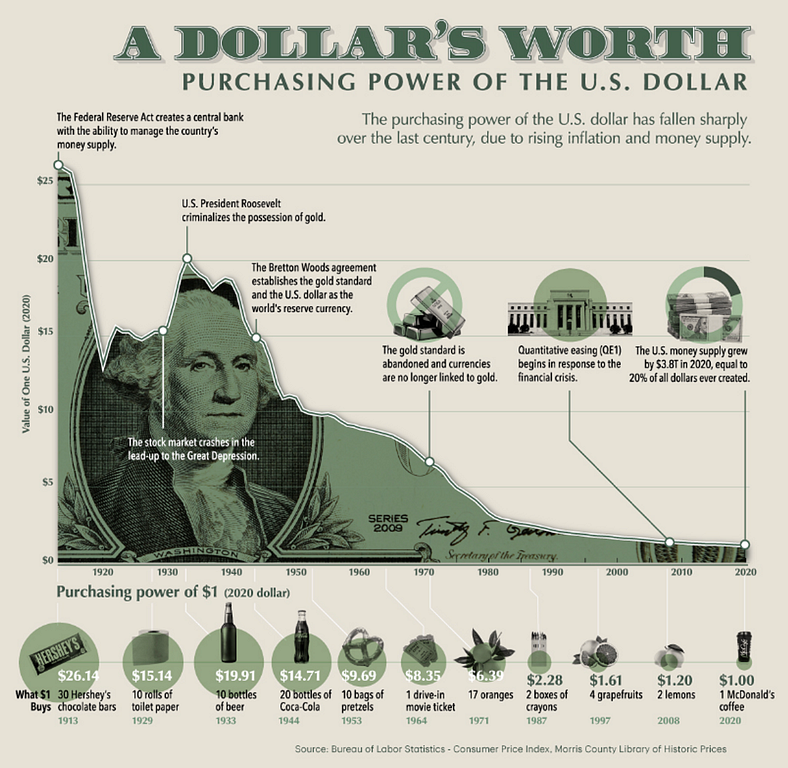

최근 많은 분들이 인지하고 계신 것처럼, 코로나 사태 발생 직후 수많은 기업들이 도산하는 것을 막기 위해 미국 연준은 역사적으로 많은 양의 달러를 발행해, 해당 기업들의 주식 및 채권을 매입하며 유동성을 공급하였습니다. 이같은 상황에서 기업들의 연쇄 도산은 막을 수 있었지만, 제한없이 마구 발행되는 달러의 유통량으로 인해 상대적으로 더 희소한 물건들의 가치는 높아져 달러의 구매력은 지속적으로 하락하게 됩니다.

출처: https://fred.stlouisfed.org/series/WALCL

출처: Bureau of Labor Statistics

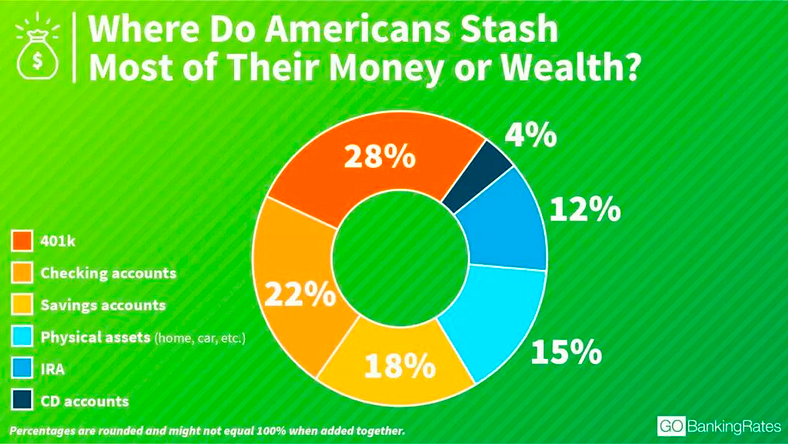

이같은 상황에서, 평생을 걸쳐 일궈온 자산의 절반 정도를 (체크카드 계좌 및 예금 계좌 비율의 합 40%)을 은행 계좌에 ‘달러’로 예치해 두고 있었던 대다수 미국 가구에 입장에서는 곡할 노릇일 수밖에 없습니다.

출처: Here’s Where Americans Are Storing Most of Their Wealth | GOBankingRates

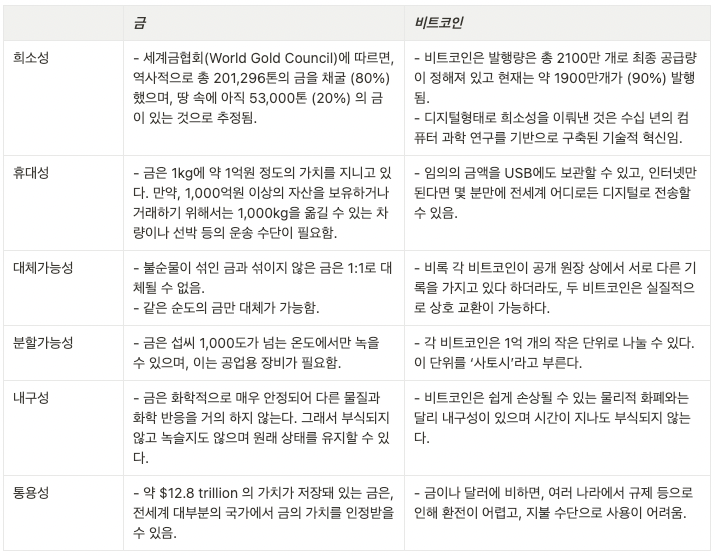

또한 전통적인 가치 저장 수단 중 하나인 금과 비트코인을 화폐자산의 기능 요소로 분석한 내용은 하기와 같습니다. 즉, 비트코인은 가치 저장 수단으로서 금 대비 희소성, 휴대성, 대체가능성, 분할가능성에 우위를 보유하고 있습니다.

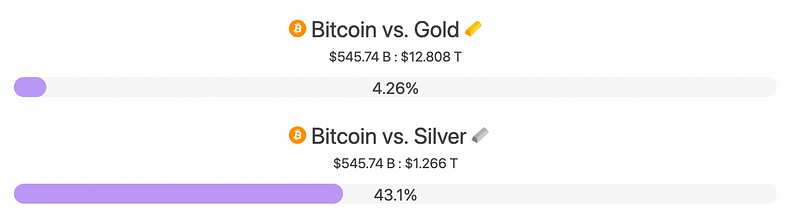

출처: https://8marketcap.com/flipennings/

이같은 우위성은 100년도 채 지나지 않은, 15년만의 역사를 지닌 비트코인이 기원전 650년 전부터 약 3,000년 정도 인류와 함께 해온 가치저장수단인 금 대비 4%의 가치를 지니게 됐고, 은 대비는 43%의 의미있는 비중을 지니게 만들었습니다.

출처: Grayscale

이와 같이 시간이 지날 수록, 점점 더 많은 사람들이 달러 (중앙화 된 돈)와 금 (물리적 자산)으로부터 탈중앙화 된 디지털 상의 비트코인에 가치를 보관해 나간다면, 비트코인은 지속적으로 가치를 쌓아나갈 수 있는 구조가 형성될 수 있습니다.

그러면, 크립토 시장에서 비트코인 다음으로 큰, 전체 시가총액 20% 정도 ($220B)를 차지하는 이더리움은 어떨까요?

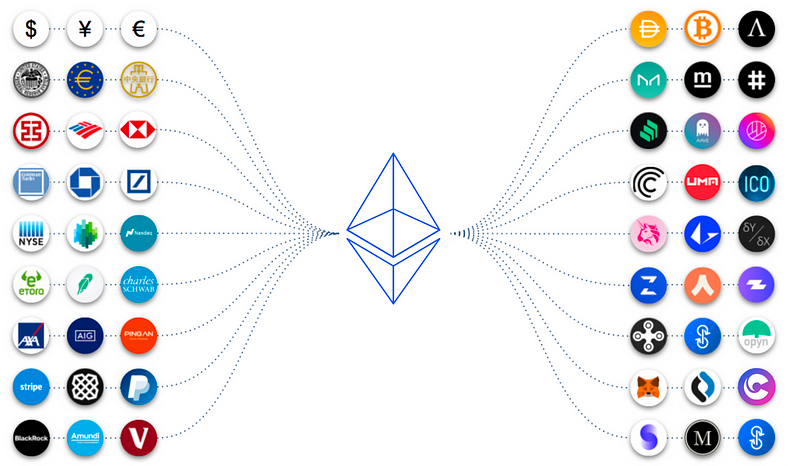

이더리움은 스마트컨트랙트 플랫폼 시장 내 유동성 기준 가장 점유율이 높은 스마트컨트랙트 플랫폼입니다. 스마트컨트랙트 플랫폼이 돈을 만들어내는 구조는, 해당 플랫폼 내의 블록체인 상에서 전자계약이 체결될 경우, 체결을 위해 유저는 수수료를 지불해야하는 데서 발생합니다. 전자계약은 앞서 언급한 DeFi와 같이 이더리움 상에서 i) 탈중앙화 금융 서비스 (e.g., 교환, 예치, 대출 등)를 이용하거나, ii) 탈중앙화 인터넷 서비스 (e.g., Web3.0 Game 이용, NFT 발행 또는 판매 등)를 이용하는 데 있어 유저간 P2P로 발생하게 되고, 해당 거래를 검증하고 체결시키는 부분을 이더리움 블록체인 기술이 담당합니다.

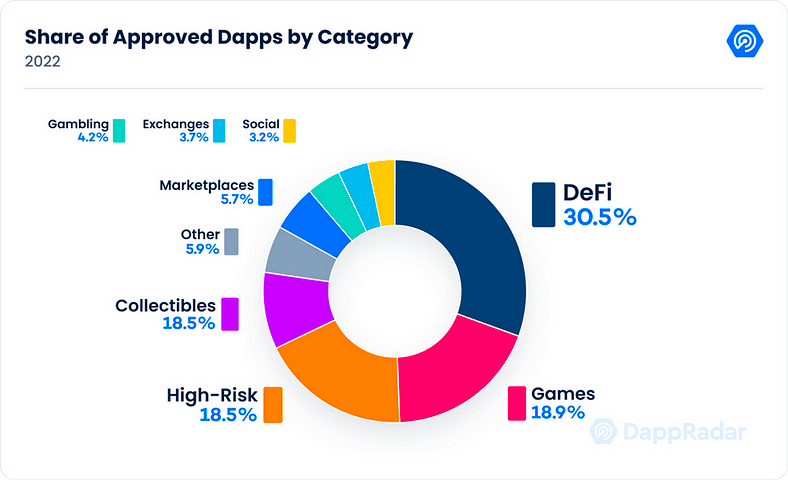

출처: DappRader

이더리움은 2013년에 첫번째 스마트컨트랙트 플랫폼으로 등장하여, 약 10년의 시간 동안 수많은 유저들의 신뢰를 받고, 개발자들을 온보딩하는 데 성공하면서 네트워크 효과를 이루게 됩니다. 이같은 네트워크 효과 덕분에, 가장 많은 탈중앙화 어플리케이션 (dApp)들이 이더리움 플랫폼 위에서 런칭하게 됐고, 가장 많은 가스 수수료가 이더리움 상에서 발생하게 됩니다. 이같은 수수료는 이더리움 코인으로 지불하게 되고, 토큰터미널에 따르면 지난 1년간 이더리움 상에서 유저가 지불한 수수료의 총합은 약 $2.4B에 해당합니다. 이는 달리 말하면, 현재 이더리움의 시가총액만큼의 가치는 약 91년 정도의 이더리움에서 발생하는 수수료로 메꿀 수 있다는 단순계산이 가능합니다.

출처: Token Terminal

가장 많은 탈중앙화 어플리케이션이 존재하는 이더리움 플랫폼을 사용하는 유저는 5년 이상의 장기 관점으로 봤을 때, 지속적으로 늘고 있는 추세이며, 이같이 비용을 지불하고 탈중앙화 서비스를 이용하고자 하는 유저가 계속 늘어남에 따라, 해당 플랫폼 위에서 어플리케이션을 개발하고자 하는 개발자도 꾸준히 늘어나는 추세입니다.

출처: CoinMetrics, 1달러 이상 보유한 이더리움 고유 계정 수 추이

출처: Electric Capital, Dev Report 2022

향후에도 지속적으로 이더리움 상에서 기존의 문제를 해결해 주는 탈중앙화 어플리케이션들이 런칭하게 되고, 해당 어플리케이션들을 이용하면서 비용을 지불하는 유저들이 늘어나는 한, 이더리움은 수수료 수익으로 지속적으로 가치를 창출할 수 있는 구조를 지니고 있습니다.

출처: Consensys

이외의 나머지 대다수의 크립토 시장을 형성하는 탈중앙화 어플리케이션인(dApp) Middleware나 해당하는 DeFi, Games, DAO 등은 어떠할까요?

이들 중에서 물론 백서 등을 통해 미래 성공을 언급하고 수많은 투자금을 받았지만, 프로젝트가 실패했거나 중도 그만두게 된 상황들도 여러 존재 하였지만, 위의 비트코인과 이더리움처럼 각각의 dApp들은 서로 각자 가치를 창출할 수 있는 시장을 차지해 수익을 만들어내고 있습니다.

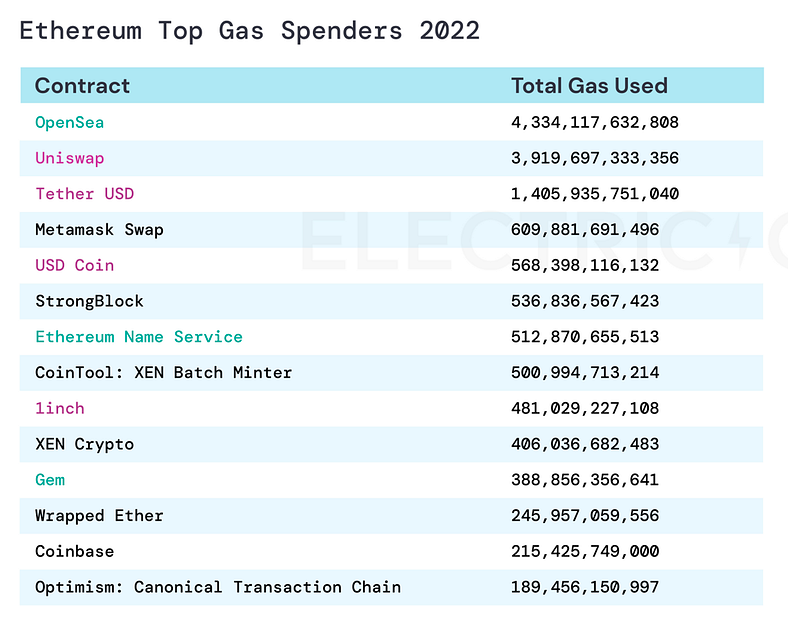

이더리움 상에서 가장 많은 가스 수수료 매출이 발생한 Top 10 사용사례들을 나열해 보자면, NFT 카테고리에 해당하는 서비스들인 OpenSea (NFT 마켓플레이스), Ethereum Name Service (이더리움 상 지갑 주소와 연결할 수 있는 도메인 주소) 등이 존재하며, DeFi 카테고리에 해당하는 서비스로는 Uniswap (탈중앙화 현물 거래소), 1inch (탈중앙화 선물 거래소) 등이 해당됩니다.

출처: Electric Capital, Dev Report 2022

주로, NFT를 사는 유저들은 본인만이 가질 수 있는 희소한 디지털 소유권의 니즈를 느끼기 위해 비용을 지불합니다. 또한, DeFi 서비스를 이용하고자 하는 유저들은 탈중앙화 금융 서비스를 통해 까다로운 신용 조회 절차를 생략하고 필요한 돈을 대출하거나, 디지털 자산의 교환 등을 하기 위해 기꺼이 비용을 지불하고자 합니다. Web 3.0 Game을 이용하는 유저들은 재미를 느끼거나 수익창출을 위해 게임 아이템을 구입하여 비용을 지불합니다. DAO의 토큰을 구매하는 유저들은, 주로 탈중앙화 인터넷 플랫폼 상의 거버넌스에 참여하기 위해 비용을 지불합니다.

이같이 탈중앙화 서비스들이 비용으로 발생시키는 매출은 일반적으로 프로토콜의 트레져리로 쌓여 추후 거버넌스를 통해 토큰 홀더들에게 배당처럼 분배되거나, 수수료 매출만큼 발행된 토큰을 소각하여 바이백을 통해 토큰의 가치를 높입니다. 결론적으로, 유저들이 탈중앙화 된 제품 (e.g., NFT)을 구매하거나 서비스(e.g., 탈중앙화 금융 서비스)를 이용할 니즈가 지속적으로 존재해, 해당 어플리케이션들에 계속 비용을 지불할 의향이 존재하는 한 위와 같은 탈중앙화 어플리케이션들은 지속 가능하게 가치를 창출할 수 있다고 말할 수 있을 것 입니다.

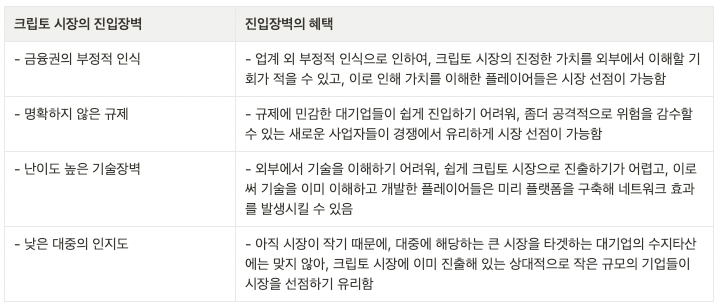

iii) 진입장벽이 존재하는가?

기존 시장의 문제를 해결하고, 지속 가능하게 가치를 창출할 수 있는 구조를 보유했다면, 마지막으로는 오랫동안 경쟁자들로부터 자신이 차지한 시장을 지킬 수 있는 경제적 해자가 존재하는 지가 새로운 사업기회를 포착하는 데 있어 중요한 부분입니다.

그렇다면, 기존 시장과 비교했을 때, 크립토 시장은 어떠한 경제적 해자를 보유하고 있을까요?

가장 먼저, 크립토 시장은 아직 주류(Major) 시장이기 보다는 마이너(Minor)들의 시장으로 인지되는 측면이 강합니다. 이는 금융업계 내에서 여러 유명 투자자들이 갖는 크립토에 대한 부정적인 인식에서 확인할 수 있습니다. 해당 투자자들은 크립토를 폰지 사기로 치부하거나, 곧 사라질 거품으로 생각합니다. 가치투자의 대가 워렌버핏은 비트코인이 망상 및 쥐약과 같다고 표현하였고, 찰리멍거는 비트코인 및 크립토가 역겹고 문명의 이익에 해가되는 존재이며, 마치 성병과 같다고 비난하였습니다. JP Morgan의 CEO인 Jamie Dimon 또한 비트코인은 과장된 사기이고, 크립토는 시간낭비에 가깝다고 언급하였습니다.

출처: Warren Buffett says bitcoin is a ‘delusion’ (cnbc.com)

출처: Forbes

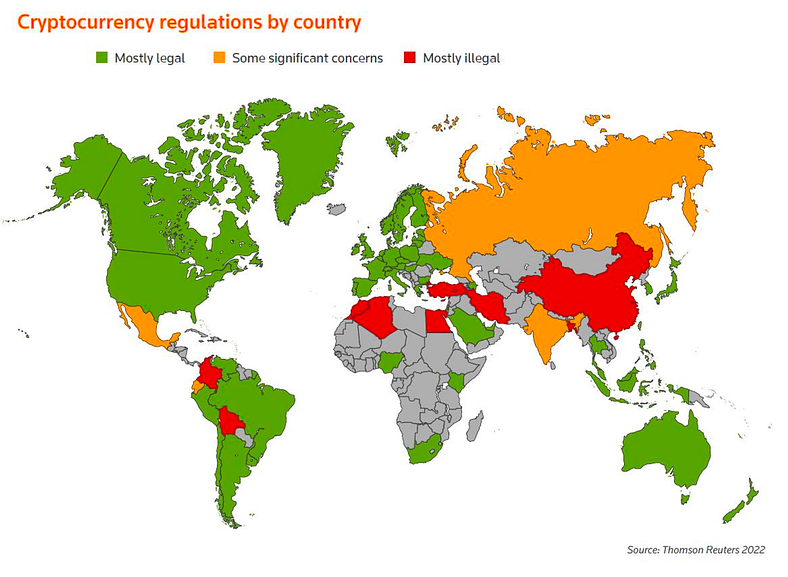

또한, 기존에는 없었던 새로운 기술이 만들어내는 탈중앙화 해결책들은 여러 국가들의 규제의 장벽에 부딪치고 있습니다. 중국을 포함한 몇몇 국가들은 크립토를 불법으로 규정해 배제하였으며, 러시아를 포함한 여러 국가들은 아직 명확한 규제 가이드라인이 없이 Grey-area를 형성하고 있고, 미국, 일본을 선두로 한 다수의 국가에서는 어느 정도 규제가 확립된 상태입니다.

이러한 크립토에 대한 일부 부정적 인식들과, 아직 명확한 규제가 형성되지 않아 함부로 대기업들이 시장에 진출하기가 꺼려질 수밖에 없는 요인 등으로 인해 크립토 시장은 여전히 마이너 시장으로 분류되고자 합니다.

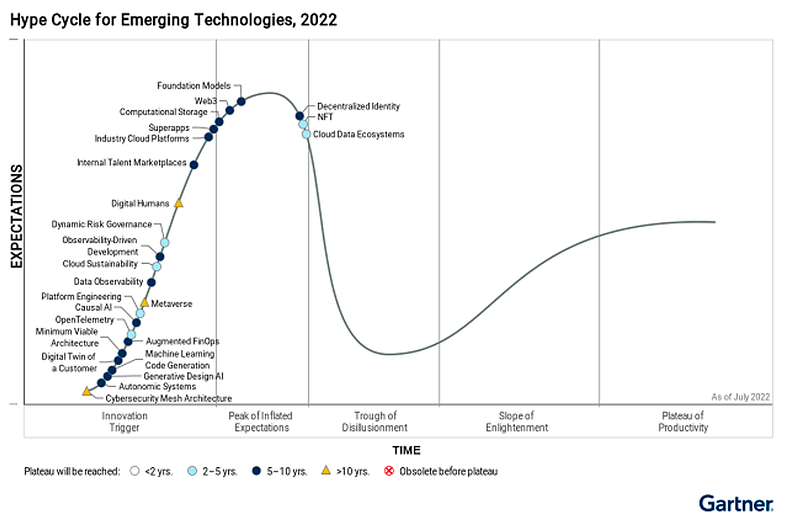

또한 아직 첫번째 블록체인인 비트코인이 출시한 지 15년 밖에 되지 않았던 점은, 여러 주체들이 크립토 기술을 충분히 이해하기에는 매우 짧은 초기 시장에 가깝습니다. 가트너에 따르면, 향후 2–10년 간 고도의 경쟁 우위를 지닐 수 있는 잠재력 있는 기술로 NFT, DID, Web3 등 크립토 시장 내 기술을 선정하였으나, 아직 기대 정점 단계에서 곧 환상 소멸 단계로 들어가게 될 초기단계 있는 신흥 기술이라 언급하였습니다.

출처: Gartner, ‘Hype Cycle for Emerging Technologies’

최근 1만명 정도의 전세계 성인남녀를 대상으로 한 설문 조사에 따르면, 60%에 해당하는 응답자가 아직 크립토를 이해하지 못한다고 밝혔습니다. 그만큼 크립토 시장의 기술은 초기 시장인 만큼, 업계 외 사람들이 이해하기에는 충분한 시간이 존재하지 않았을 뿐만 아니라, 블록체인 기반 기술 자체가 갖는 기술적 장벽으로 인해 대중이 쉽게 이용하기에는 어려움이 존재합니다.

출처: Finbold

정리해 보자면, 기존 금융업계가 갖고 있는 크립토에 대한 부정적 인식, 각국의 명확하지 않은 규제 상황, 신흥 기술이기에 아직 대중이 이해하기에는 어려운 기술장벽 등으로 크립토 시장은 여러 기존 기업들이 진출하기에는 분명 어려운 요소들을 지니고 있는 시장입니다.

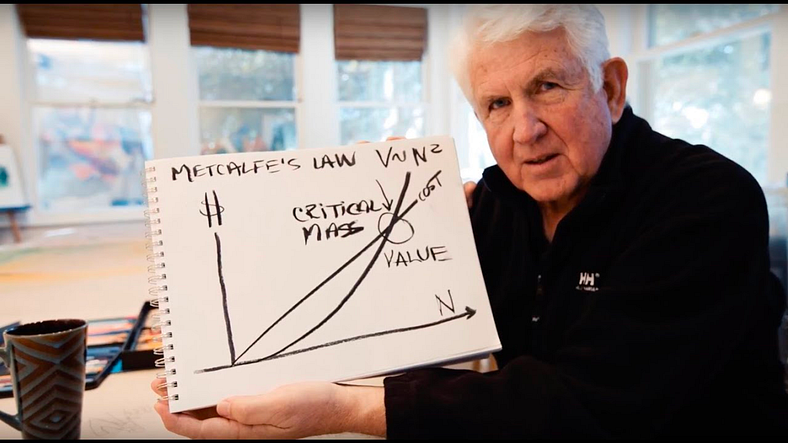

이같은 진입장벽을 지닌 크립토 시장은 반면에, 남들보다 좀 더 빠르게 움직일 수 있고, 좀 더 공격적으로 리스크 테이킹을 할 수 있는 플레이어들에게는 매우 기회의 시장이기도 합니다. 즉, 미리 크립토 시장에 진입해 남들보다 먼저 리서치를 충분히 진행하고, 해당 산업 내에서 가치 창출이 발생하는 사업기회를 선점한 업체들은, 충분한 시간이 흐르고 기존 기업들이 진출을 고려한다 해도 이미 확보한 네트워크 효과나 브랜딩 효과로 인해 쉽게 그 시장을 내주지 않을 확률이 높습니다. 가뜩이나 크립토 시장은 대부분이 네트워크 효과가 극대화 되는 플랫폼 시장으로, 한 번 크립토 유저들과 예치돼 있는 자산들이 쌓이기 시작하면, 해당 유저와 자본은 다른 플랫폼으로 넘어가는 것은 매우 어렵게 됩니다. 이는, 플랫폼 내 유입된 유저와 자산들이, 타 플랫폼 대비 더 나은 제품 혹은 서비스를 제공할 수 있게 되기 때문입니다. 이같이 플랫폼을 이용하는 유저의 수가 늘 때마다, 플랫폼 상에서 창출되는 가치는 유저 수의 제곱에 비례해 늘어난다는 Metcalfe의 법칙은 이같은 네트워크 효과를 잘 설명해 줍니다.

출처: Youtube Channel, Zpryme ‘Metcalfe’s law’

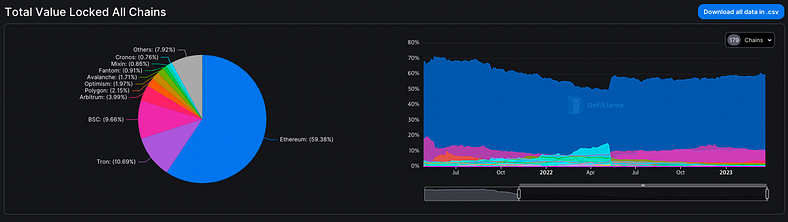

예시로는, 스마트컨트랙트 플랫폼 시장을 선점한 이더리움이 시간이 지나도 다른 플랫폼 대비 가장 큰 자산을 예치하고 있는 부분을 들 수 있습니다. Meta (전 Facebook) 출신의 개발자들이 작년 10월에 메인넷을 런칭한 Aptos Chain의 TVL은 약 $36M로 이는 약 $29.4B에 해당하는 이더리움의 0.1% 정도에 해당합니다. TVL은 결국 현재 크립토에 가장 많이 쓰이는 사용사례 중 DeFi, NFT의 자산규모 및 시장 점유를 대변하기에, 후발주자인 플랫폼이 유저와 자산을 뺐기 위해 벌여야 하는 경쟁은 유저 수 제곱에 비례하여 어려움이 가중된다고 생각할 수 있습니다.

출처: DefiLlama

1.2. 기술 혁신 사이클

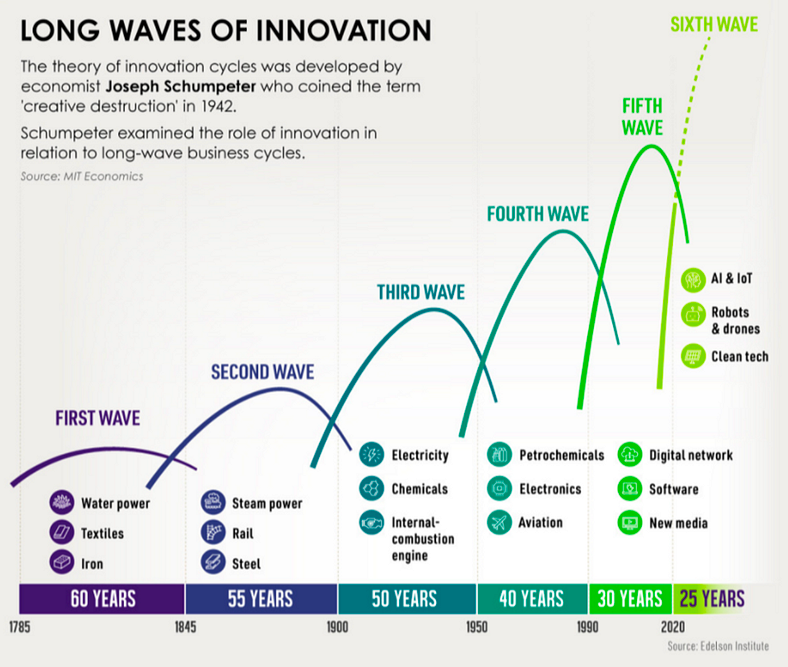

동시대에 살았던 케인스와 함께 20세기 양대산맥의 경제학자로 추앙받는 조지프 슘페터는 그의 저서 <자본주의, 사회주의 그리고 민주주의>에서 ‘창조적 파괴’라는 개념을 선보였습니다. 해당 개념의 핵심 내용은 자본주의 경제를 이끄는 것은 기술 혁신이고, 이러한 기술 혁신을 이끄는 존재는 바로 기업가라는 점입니다. 기업가들은 새로운 기술을 발명해, 기존의 기술체계를 부수고 새로운 체계를 쌓아나가는 데, 이같은 과정을 바로 창조적 파괴라 표현하였습니다.

출처: WAVES

출처: Dharma Goddess

이같은 슘페터의 기술 혁신을 기반으로 한 창조적 파괴는 긴 역사를 따라, 시대를 대표하는 기술에 의해 기존의 기술 체제가 붕괴되고 새로운 기술 체제로 이전되는 혁신 주기를 그린다고 합니다.

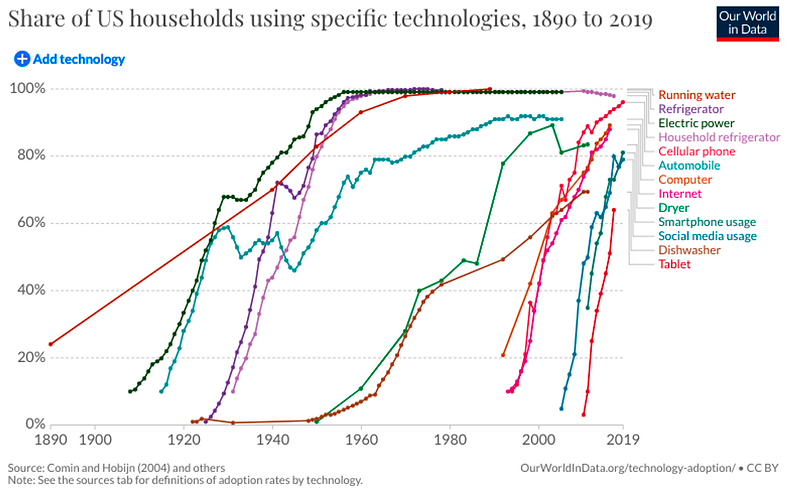

다만 이같은 혁신 주기는 시간이 지남에 따라, 새롭게 등장하는 기술의 보급 속도가 훨씬 더 빠르고, 더 가파르게 기존 체제를 부수는 경향성을 지닙니다. 이는 미국 가구에 대표적인 기술들이 처음 등장하여, 약 80% 가구에 보급되는 데까지 자동차는 약 50년, 인터넷은 약 12년, 그리고 스마트폰은 그보다 더 짧은 약 8년 정도에 불과하다는 점에서 잘 드러납니다.

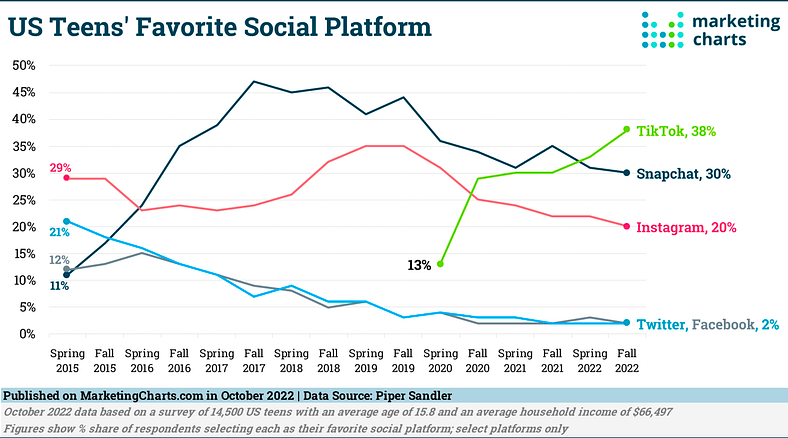

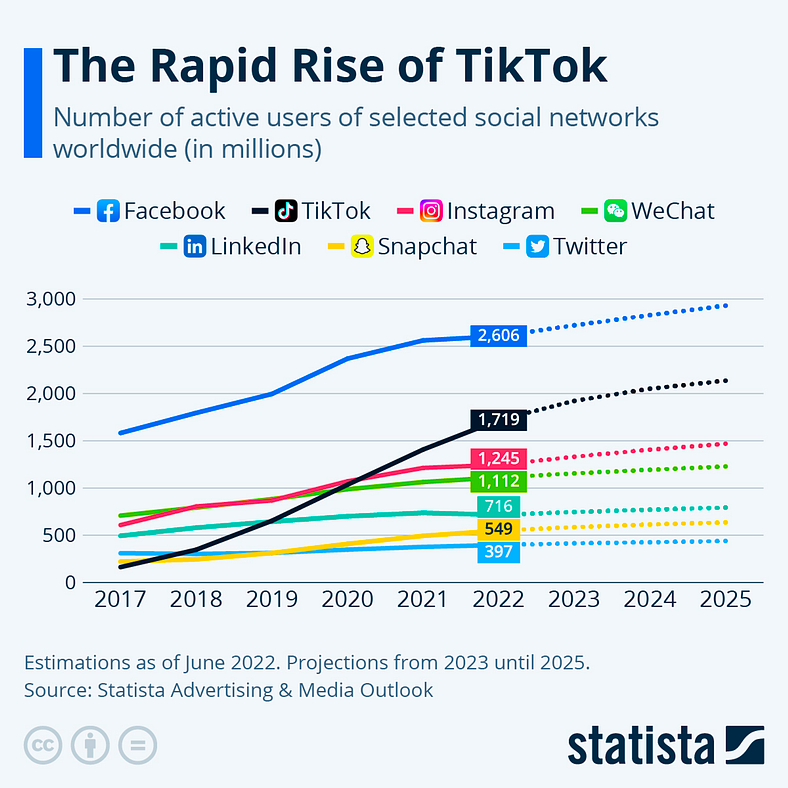

전세계 소셜미디어 시장에서 페이스북이 전 연령층을 지배하다가, 더 쉽게 비디오를 편집하고 공유할 수 있는 틱톡의 기술혁신에 의해 시장점유를 뺏긴 부분은 창조적 파괴의 대표적인 최근 사례라 할 수 있습니다.

출처: Marketing Charts

출처: Statista

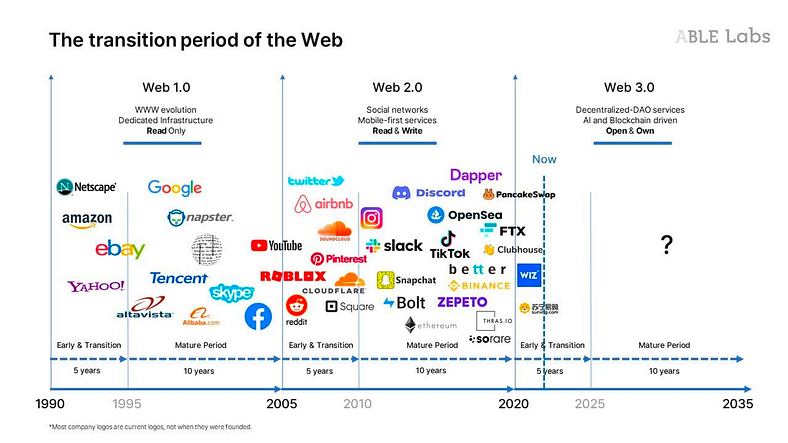

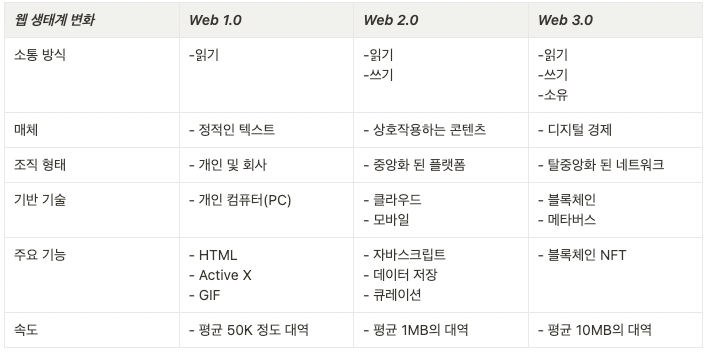

창조적 파괴와 혁신 주기의 개념에 비추어 봤을 때, 탈중앙화 화폐, 탈중앙화 금융 시스템, 탈중앙화 인터넷 플랫폼으로 대변되는 Web 3.0의 시대는 기존의 Web 2.0의 체제를 무너뜨리고 새로운 사이클을 만들어 낼 가능성이 존재합니다. Web 3.0은 Web 2.0과 달리, 블록체인과 메타버스를 기반 기술로 이용하고, 이를 통해 기존에는 유저가 읽기, 쓰기만 가능하던 시절에서 이제는 소유가 가능한 시대를 열게 됐습니다.

출처: ABLE Labs

출처: Mobiinside

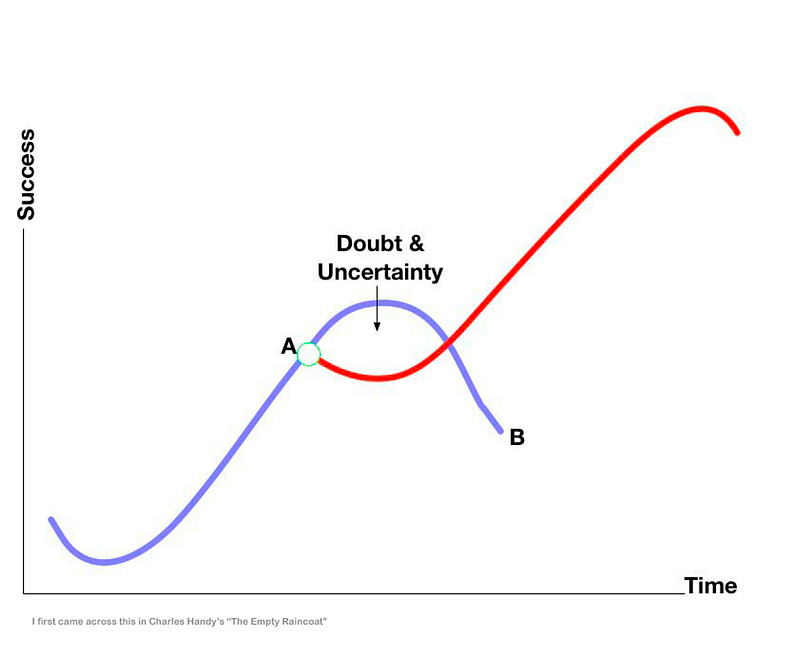

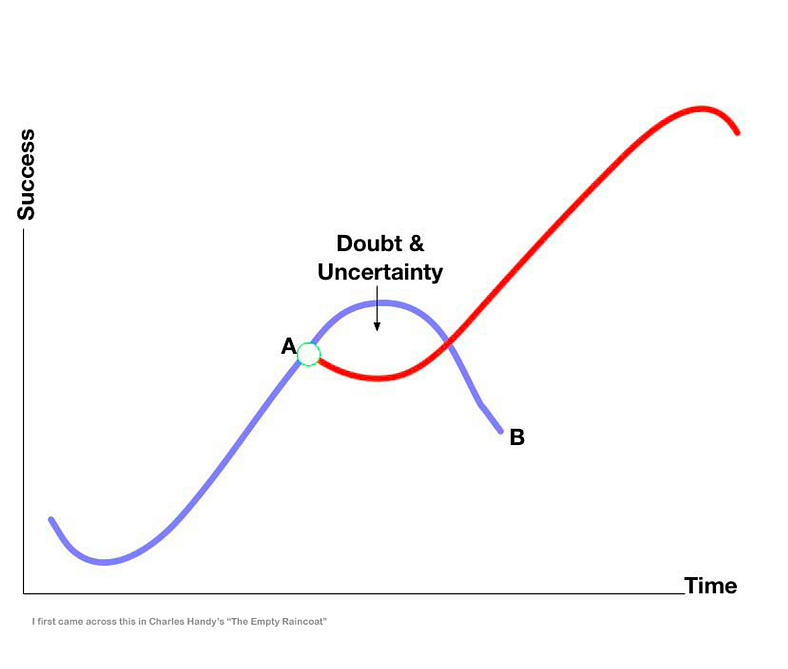

이는 앞서 언급했던 탈중앙화 기반의 인터넷 환경이 마치 틱톡이 처음 등장했을 때는 불확실하고 페이스북에 뒤졌지만, 시간이 지나면서 급격하게 페이스북의 성장세를 이겼듯, 현재 Web 3.0이 위치한 구간이 바로 혁신 주기 상 의심과 불확실성이 가득한 구간에 위치하지 않는가 고민해 봐야 한다고 생각합니다.

출처: Dharma Goddess

1.3. 성장하는 산업

‘인류는 어떻게 진보하게 됐는지?’를 서술한 매트 리들리의 ‘이성적 낙관주의’에 따르면, 역사적으로 인류는 교류를 통해 타인과 분업을 하며 생산성을 극대화 해왔습니다. 즉, 사람들은 특정 제품이나 서비스를 이용하기 위해 기존에 필요했던 시간과 자원을 타인에 대한 신뢰를 기반으로 한 협업 및 교환을 통해 급속히 줄일 수 있게 됩니다. 한 나라에서 다른 나라와의 교류가 없이 폐쇄적으로 자급자족을 한다 했을 때, 스마트폰 하나를 만들기 위해 들어가는 시간과 자원은 천문학적으로 요구될 것입니다. 기반 기술 연구부터 시작하여, 제품 생산에 필요한 부품 조달, 소프트웨어 개발, 스마트폰 제조 공장 설립 등 이 모든 것을 일일이 혼자 진행해야 한다면, 다른 나라와 교류를 시작하였을 때 걸리는 시간만 생각했을 때 수 십, 수 백 년이 걸릴 지 모르는 부분입니다. 예를 들어, 아프리카 혹은 호주에 한 자급자족 원주민 지역사회에서 스마트폰을 자체 생산하는 것은 거의 불가능에 가깝게 여겨질 것입니다. 하지만, 호주의 원주민 일지라도, 가까운 대도시로 건너가서 대만 공장에서 제품이 생산됐고, 한국의 배를 통해 운반돼, 미국에서 소프트웨어가 개발된 아이폰 하나를 사오는 방향은 단 몇 일안 에도 가능한 일입니다.

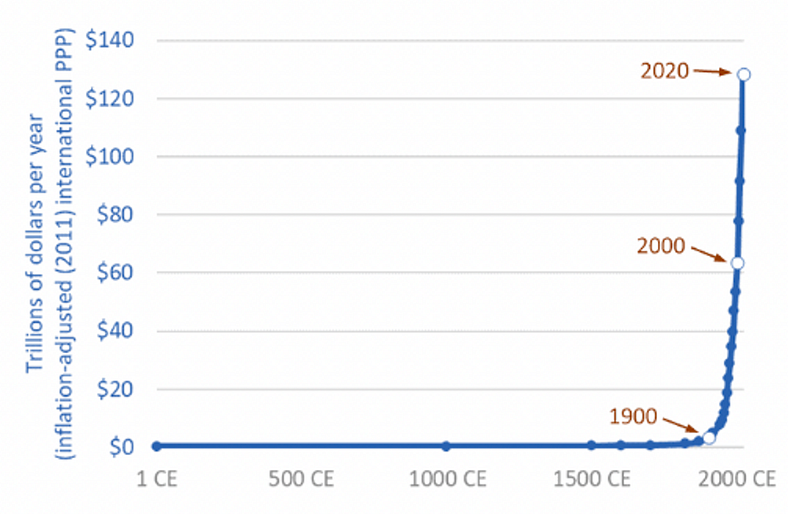

하지만, 2,000년 역사를 통해 조망해 볼때, 인류의 전세계 GDP 성장이 급격하게 증대된 분기점은 1900년정도 부터 이뤄졌습니다.

출처: https://www.darrinqualman.com/tag/gdp/

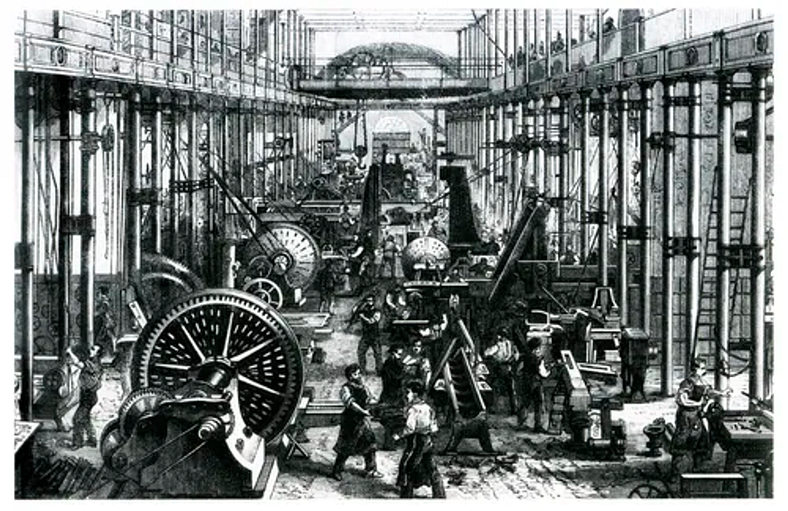

이같이 괄목할만한 눈부신 성장을 거둘 수 있게 된 계기는, 19세기 초 영국에서 시작된 증기 기관 기술 혁신과 석탄 에너지를 사용한 새로운 제조 공정 덕분에 가능하게 됐습니다. 즉, 몇 천년 간 인류는 제품 생산을 위해 인체 에너지가 필수적으로 요구된 부분에서, 증기 기관 및 석탄 덕분에 전기 에너지를 이용해 생산할 수 있게 된 것입니다. 전기를 기반으로 한 기계는 인간이 잠을 자는 동안에도 대신 일할 수 있는 존재이며, 인간이 낼 수 있는 에너지의 몇 백 배, 몇 천 배 이상의 에너지를 발휘할 수 있었기에 이는 가히 산업 혁명이라 불릴 수 있었습니다.

출처: https://namu.wiki/w/산업 혁명

그렇다면, 우리 삶을 급격히 바꾸고 있는 산업 성장의 변천과정이 위와같은 분기점 이후 어떻게 진행돼 왔는지를 보게 된다면, 향후 산업 성장의 방향도 유추해 볼 수 있을 것입니다.

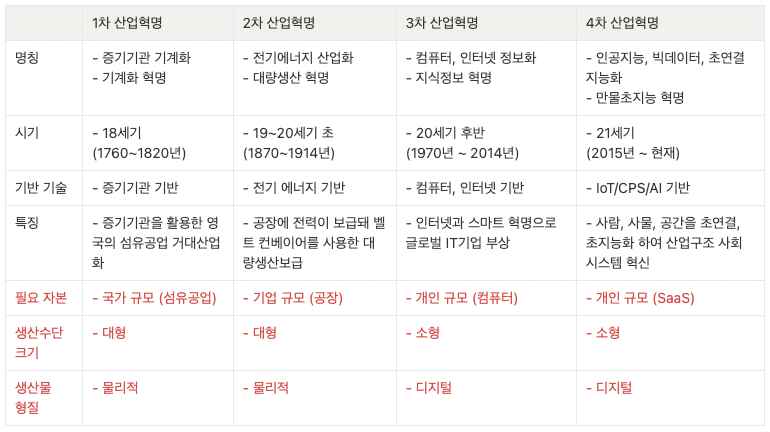

출처: IITP, nonce Classic

아놀드 토인비가 처음 언급한 산업혁명은 주로 위와 같이 1차 산업혁명 (증기기관), 2차 산업혁명 (전기에너지), 3차 산업혁명 (컴퓨터, 인터넷)으로 정리되며, 2016년 세계 경제 포럼에서 클라우스 슈바프가 주창한 4차 산업혁명 (IoT, CPS, AI)까지 추가해 볼 수 있습니다.

산업혁명의 변천 속에서, 관통할 수 있는 큰 흐름은 먼저 물리적인 부분의 변화에서 디지털 상의 변화로 기술혁신이 이어지고 있다는 것입니다. 이는 Andreessen Horowit의 Founder 마크 앤드리슨이 그의 에세이 ‘How Software Is Eating the World’에서 세상의 변화는 점점 하드웨어에서가 아닌 소프트웨어가 주도한다는 점과도 상통하는 부분입니다. 또한, 각 산업혁명 때마다 기술혁신으로 인해 대표되는 생산수단의 크기도 (일반화 하기는 어렵지만) 증기기관 (섬유 생산) → 컨베이어 벨트 공장 (자동차 등 생산) → 컴퓨터, 스마트폰 (인터넷, 소프트웨어, 인공지능 등) 점점 소형화 되는 흐름을 보입니다. 이는, 해당 생산수단을 얻기 위해 필요했던 자본의 규모가 기존에는 국가, 기업 단위의 자본 규모였던 반면, 이제는 개인 규모에서도 충분히 취득할 수 있는 상황입니다. 즉, 기술혜택으로 인해 가치를 생산할 수 있는 대상자가 국가, 기업에서 개인까지 접근성이 열리게 된 시대라 할 수 있습니다. 이같은 요소들로 인해, 기술혁신의 보급속도가 과거와 달리 시간이 지날수록 급격히 빠르게 진천될 수밖에 없습니다.

그렇다면, 크립토 산업의 발전은 어떠할까요? 크립토는 위와 같은 산업혁명을 관통하는 큰 흐름들에 부합돼 보입니다. 크립토는 디지털 상에 존재하며, 주로 컴퓨터, 클라우드를 생산수단으로 이용하고, 개인들도 원한다면 충분히 채굴, 검증, NFT 발행, 커뮤니티 활동 등을 통해 생산자로서도 참여할 수 있기 때문입니다. 크립토를 갖고, 탈중앙화 금융 서비스를 이용하며, 수익을 창출하며, 탈중앙화 어플리케이션에서 소비를 하는 등 개인과 개인 사이에 디지털 상의 경제활동이 더욱 활발하게 이뤄질 수 있게 됐습니다.

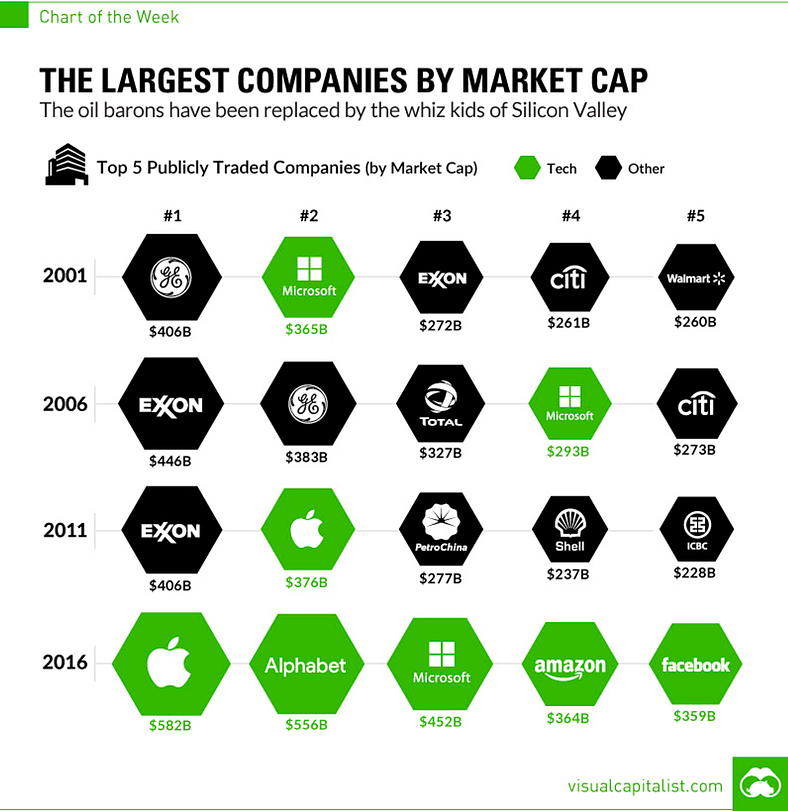

또한, 인터넷 플랫폼을 보유한 중앙화 된 기업들을 중심으로 가치가 몰렸던 Web2.0의 IT 혁명 시대 속에서, 이제는 탈중앙화 된 인터넷 플랫폼을 기여한 개인이 가져갈 수 있는 시대가 열렸기 때문에 웹 산업의 발전이 이전과는 다른 양상을 띠게 될 것입니다. 이는, 현재 인터넷 플랫폼을 지닌 소수의 중앙화 된 Big Tech Companies가 미국 기업 전체의 시가총액 중 상당 부분을 차지하고 있는 지점에서 향후 미래에도 이와 같은 흐름이 지속될 지 그 귀추가 주목됩니다.

제1~2차 산업혁명 시대에 성장을 이끌어간 가장 중요한 생산 요소는 1) 자본, 2) 토지, 3) 노동 3가지가 해당했었습니다. 예를 들어, 섬유를 만들기 위해 필요한 증기기계를 사기 위한 자본, 그리고 공장을 설립하기 위한 토지, 그리고 해당 방적기를 돌려 섬유를 생산할 인력이 필요했던 것과 같습니다.

하지만, 제3~4차 산업혁명 시대에 성장을 이끌어 가는 생산요소들은 달라졌습니다. 물리적 → 디지털로 생산물의 형질이 바뀜에 따라, 더이상 생산성을 만들어 나갈 때 물리적 공간을 의미하는 토지의 중요성은 상대적으로 감소하였고, 오히려 디지털 상의 ‘4) 네트워크 플랫폼’이 더 중요해지고 있는 것입니다. 에셋플러스자산운용의 강방천 대표에 따르면, ‘모바일 디지털 네트워크’는 2007년 아이폰의 등장으로 새롭게 가능해진 개념이며, 기존에는 공장과 같이 토지를 소유해야만 생산이 가능했던 시대에서 토지가 필요 없이 4) 네트워크의 ‘사용’만으로 생산이 가능해진 시대가 도래하였기 때문입니다.

출처: fntimes

그렇다면, 크립토 시장 내에서 이같은 산업의 생산 요소들은 어떤 추이를 보이고 있을까요?

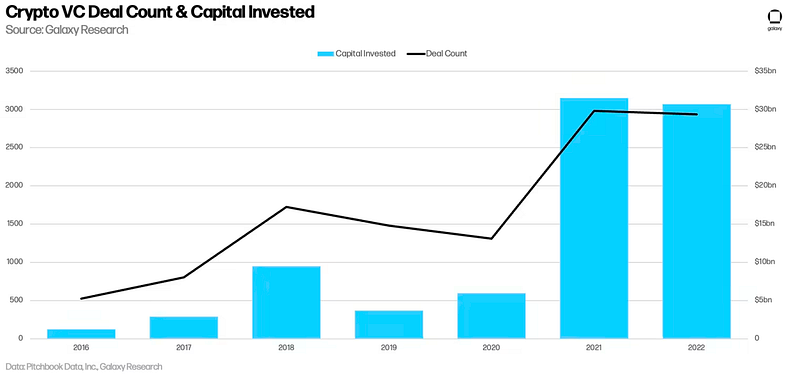

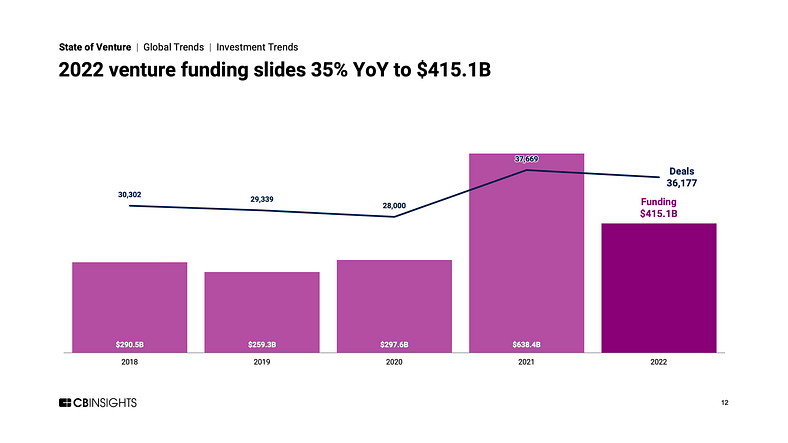

우선, 1) 자본을 먼저 보자면, 크립토 시장 내로 투하되는 VC들의 투자금 규모는 장기적으로 우상향 추세에 위치해 있습니다. 전체 세계 산업의 연간 VC 투자 규모와 비교해 봤을 때, 2020년 → 2021년 기준 크립토 VC로부터의 투자 자본 규모는 6배 늘어난 반면, 기존 산업의 VC들의 투자 자본 규모는 2배 늘어난 부분에서 크립토 시장에서의 자본이 과거와 달리 더 공격적으로 조달되고 있음을 볼 수 있습니다.

출처 : Galaxy Research

출처: CBINSIGHTS

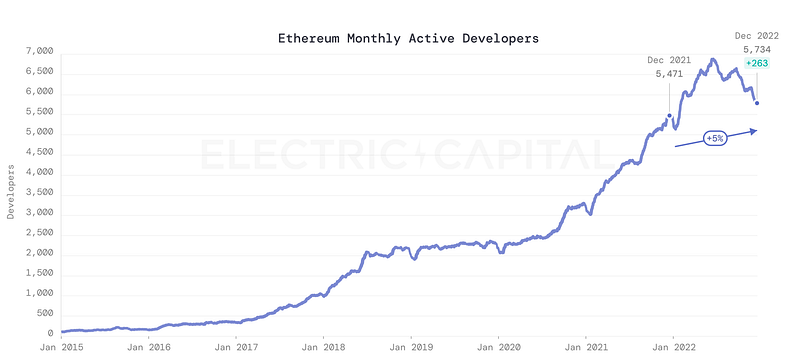

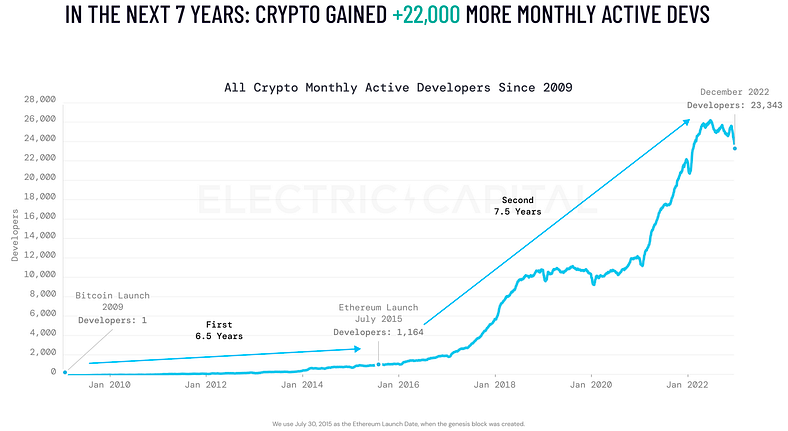

다음은 2) 노동 부분입니다. 크립토 시장은 주로 dApp을 만들어나가는 개발자들이 이끌어 가는 시장으로, 해당 시장 내에 개발자가 얼마나 늘고 있는지를 보는 것이 크립토 산업의 성장과 직결됩니다. 일렉트릭캐피탈에 따르면, 2009년 비트코인이 1명의 개발자로부터 만들어 진 이후, 약 7년 후인 2015년에 1,164명의 월간 활성 개발자 수가 늘어났고, 이후 약 7년 뒤인 2022년 말에는 23,343명의 월간 활성 개발자수로 늘었습니다. 최근 7년 간 약 20배 이상의 개발자들이 크립토 산업으로 유입된 것입니다.

출처: Electric Capital

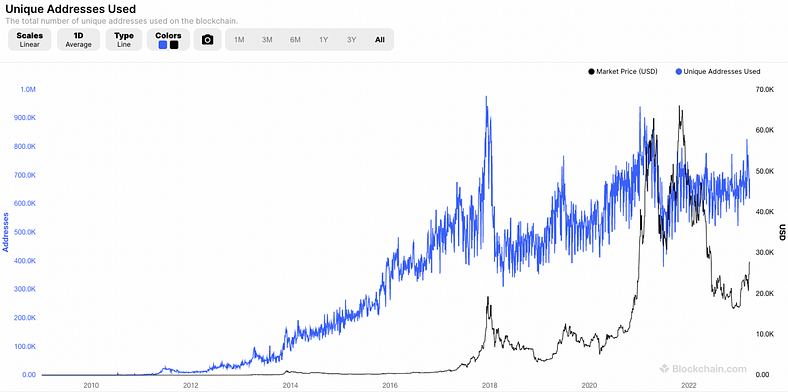

상대적으로 중요성이 떨어지는 토지 부분은 생략하고, 마지막 4) 네트워크 부분을 보자면 결국 크립토 시장의 시가총액 60%를 차지하는 대표적인 퍼블릭체인인 비트코인과 이더리움 네트워크 사용자 수가 해당 성장세를 대변해 줄 수 있을 것입니다.

비트코인 사용자 수를 가늠해 볼 수 있는 지표는 연간 사용된 비트코인 고유 계정 숫자로 판단해 볼 수 있으며, 이는 장기적인 추세를 볼 때 우상향 하는 것으로 보입니다. 전문 크립토 온체인 데이터 분석가인 Willy Woo에 따르면, 비트코인은 1,000명의 유저를 확보하는 데까지 약 6개월이 소요됐고, 1백만명의 유저를 확보하는 데까지는 5년이 소요됐으며, 13.8년이 지난 작년 말까지는 전세계 4%에 인구에 해당하는 약 3억명의 유저를 확보했다고 합니다. 이같은 기술의 채택 속도는 과거 인터넷이 초기에 보급되는 속도와 유사합니다.

출처: Blockchain.com

출처: Willy Woo Tweet

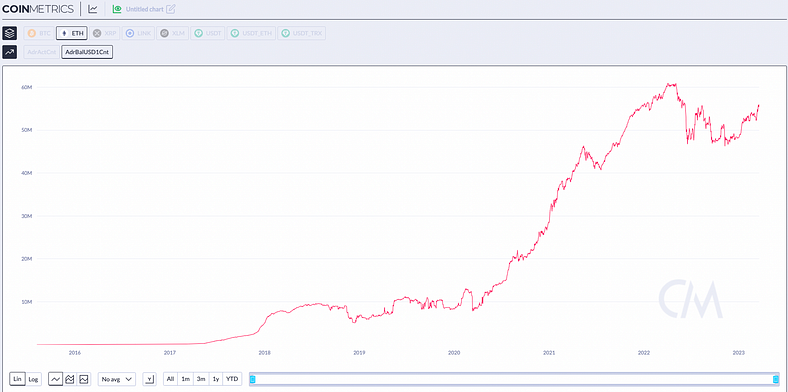

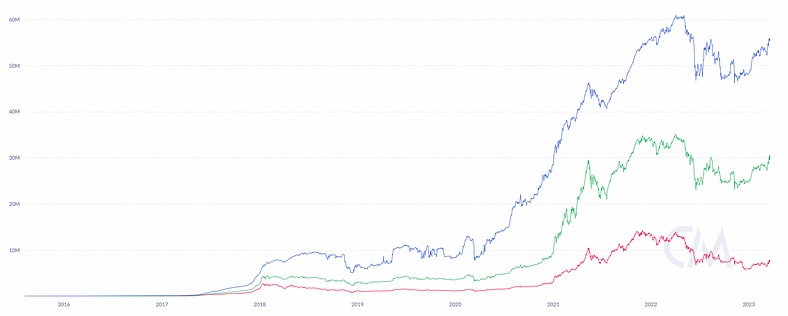

이더리움 사용자 수의 추이를 가늠해 볼 수 있는 지표는, 이더리움 고유 계정 주소에서 유의미한 금액을 보유하고 있는 지갑주소 수의 변화에서 확인할 수 있을 것이다. 이더리움이 출시한 2015년 이후, 2020년부터 2023년 초까지, 이더리움 계정 수는 ($1 이상 보유한 지갑 주소) 약 3년간 8백만개에서 7배 정도 증가한 55백만개로 늘게 됩니다. 현재 기준, $10 이상 보유한 이더리움 계정 수는 30백만개 정도에 해당하며, 이는 2020년 3백만개 대비 약 10배 이상 늘어난 수치입니다.

출처: Coinmetrics

위와 같은 산업의 성장요소들인 1) 자본, 2) 노동, 4) 네트워크 모두 2020년 대비 약 3년의 시간 동안 각각 2배~7배까지 늘어나는 추이를 봤을 때, 크립토 산업은 기존 인터넷 산업의 빠른 성장과 유사하게 성장할 것이라 생각해 볼 수 있다. Internet World Stats에 따르면, 전세계 인터넷 사용자 수는 1998년 인터넷 붐이 시작되고 약 4억명에서 출발해, 2020년까지 약 50억명 정도로 13년 동안 13배가 늘어났다. 그렇다면, 현재 비트코인 사용자 수와 이더리움 사용자 수를 합쳐서 약 4억명이라 가정했을 때, 앞으로 13년 뒤의 미래는 위와 유사한 모습을 보일 수 있지 않을까. 만약 그렇게 산업이 성장하게 된다면, 1998년 인터넷 붐이 시작됐을 때 아마존 주식을 매입하고 현재까지 보유했을 때 약 1,200배의 수익을 거둘 수 있는 기회를 발견할 수 있었듯이, 2023년 현재 블록체인 기반 네트워크 혹인 기업의 주식을 매입하는 것이 제2의 아마존 같은 기업을 발굴할 수 있는 기회의 시기가 아닐까?

-> '크립토, 왜 지금인가?' 원문 보러가기